每日优鲜被当“活马医”,资本再赌“天才少年”徐正

文:東坡先生

來源:零售商業財經(ID:Retail-Finance)

平地一聲雷,沉寂許久的每日優鮮(NASDAQ:MF)有了新動作。

圖源:網絡

截至8月4日美股收盤,每日優鮮上漲近285%,這背後的原因其實是8月3日每日優鮮宣布分別與兩名投資者簽訂了股份購買協議。

根據融資購股協議,投資者同意在滿足某些交割條件的前提下,認購總計54億股公司B類普通股,總購買價為2700萬美元。同時,每日優鮮以現金總購買價1200萬美元購買Mejoy Infinite Limited的所有普通股。

圖源:每日優鮮

據了解,Mejoy Infinite Limited(美加一廣告傳媒有限公司)是一家在香港注冊的數字營銷解決方案提供商,該公司成立於2018年,專注於服務工具、遊戲和跨境電商等出海廣告主,為國內效果類出海廣告主提供推廣方案、買量投放、素材和創意制作、數據服務等出海效果類廣告營銷服務。

此外,每日優鮮在另一份公告中表示,2023年3月其終止了智能生鮮市場業務以及零售雲業務,專注於2023年1月份推出的自有品牌產品零售業務。未來,每日優鮮計劃將利用在電商以及供應鏈方面的積累,專注於提供數字營銷解決方案,以及自有品牌產品的零售業務。

對於此次轉型,業界似乎並不看好。

首先,數字營銷領域市場競爭激烈,要在同質化數字營銷中走出差異化難度很大。

其次,綜合每日優鮮從“守望生鮮未來”到“欠租欠薪欠款”的發展近況,此次收購所產生的實際效果究竟是自我救贖還是回光返照?還要看二者後續磨合以及接下來的戰略發展。

01

神話與天才

客觀地說,每日優鮮是前置倉模式的發明者。

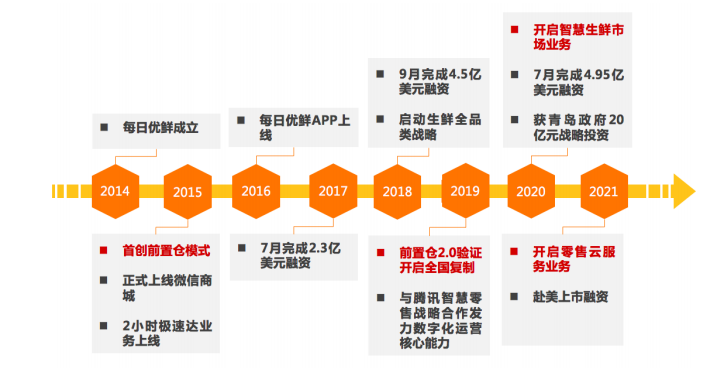

作為一個生鮮O2O電商平台,每日優鮮成立於2014年10月,由徐正和曾斌創立,產品覆蓋水果蔬菜、海鮮肉禽、牛奶零食等全品類生鮮。

2015年,每日優鮮首創“前置倉模式”,並在社區附近建立倉庫,以保證配送產品的新鮮度和時效性,並上線2小時極速達業務。公司的業務模式為(A+B)x N,即基於前置倉的即時零售業務(A)、智慧生鮮市場業務(B)和零售雲服務業務(N)。

圖:每日優鮮發展歷程,來自於公司官網和天風證券

2016年3月,每日優鮮APP正式上線;2017年,每日優鮮宣布實現“千品千倉”,同時還開發了辦公室無人貨架項目“便利購”;2018年,該公司提出“百城萬倉億戶”計劃,即覆蓋100個城市,拓展10000個前置倉,為1億戶家庭提供全品類精選生鮮1小時送達服務;2021年6月25日,每日優鮮於納斯達克成功敲鐘上市,比主要競爭對手叮咚買菜早4天拿下“生鮮電商第一股”稱號。

圖源:企查查

如此強大的融資能力,跟創始人徐正的背景息息相關。在投資人眼裏,徐正是個天才:15歲保送中科大少年班,28歲成為聯想最年輕的事業部總經理,並將部門年均營收拉高到300億元。

故而,每日優鮮前置倉模式在當時一度被業界視作“顛覆性創新”,備受資本追捧。公司發展也可謂是集齊了天時、地利、人和,成了生鮮電商領域的神話。

02

前置倉模式的“偽命題”之爭

即便已經上市,每日優鮮想要“盈利”仍然是一個巨大的難題。

2018年至2020年,每日優鮮收入分別為35.47億元、60.01億元、61.3億元。營收雖然增長,但盈利能力不斷惡化,2018-2021年其凈虧損分別為22.32億元、29.09億元、16.49億元、38.5億元。也就是說,每日優鮮四年合計虧損106.4億元。

這意味著,每日優鮮在過去四年裏把投資人的錢和上市融到的資金全部燒光了,不僅沒實現盈利,自身流血的速度還越來越快。

即便在疫情期間,生鮮配送上門幾乎成了消費者的日常剛性需求,每日優鮮也沒能扭虧為盈,虧損額反而不斷加大。某種程度上,外部環境所創造的機會並沒能拯救每日優鮮,只是延緩了其死亡期限。

圖源:網絡

生鮮電商燒錢,選擇了前置倉模式的每日優鮮更能燒錢。筆者認為,生鮮電商是不是一個偽命題還沒有定論,但以前置倉為經營模式的生鮮電商大概率是一個偽命題。

形式上,每日優鮮發明的前置倉模型,即分布式迷你倉庫,主要布局於國內一二線城市的各大社區。該模式將原來布局在城市遠郊的倉庫搬到離消費者更近的地方,承擔冷鏈倉儲和最後一公裏物流,可以實現最快送貨上門。

前置倉最大的特點是速度快。

在距離消費者較近的社區、辦公樓等,平台會設置一個小型倉庫,商品則由大倉提前發到前置倉裏,從接到用戶訂單到送達,僅需半小時。

平台若想滿足即時送達的需求,就要鋪設足夠密度的前置倉,還要配備足夠數量的騎手。

截至2021年第三季度末,每日優鮮在國內16個城市建立了631個前置倉。而其競爭對手叮咚買菜截至2021年底已擁有約60個區域分選中心和1400個前置倉,前置倉面積達50萬平方米,覆蓋北上廣深等一線城市及杭州、蘇州等新一線城市。

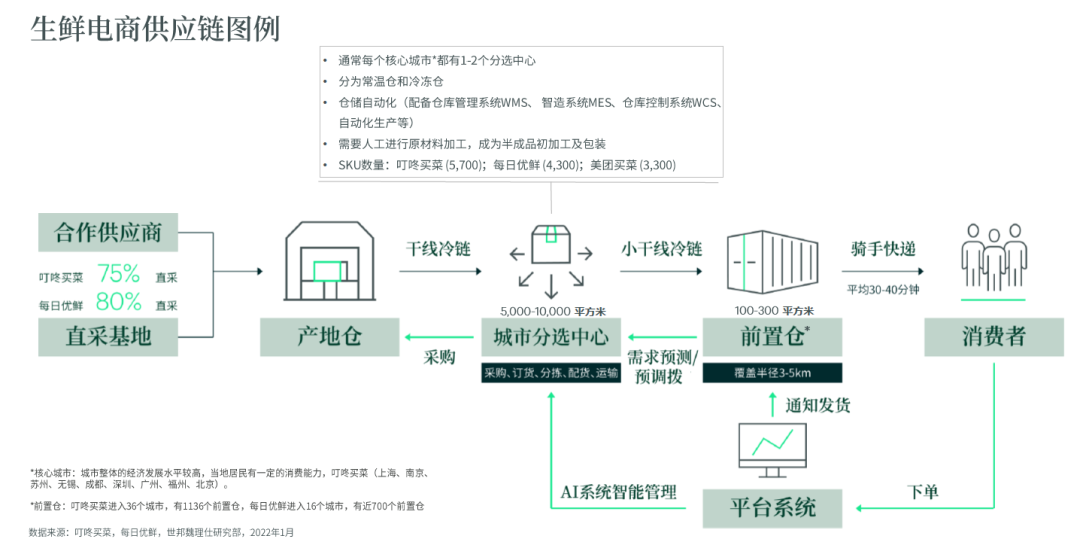

前置倉模式的價值鏈主要包括上遊采購、區域處理中心、前置倉、用戶四大組成部分。

上遊采購包括產地直采、自有品牌加工、品牌商/經銷商采購三種方式。上遊采購產品質檢合格後被運往各個城市的區域處理中心,進行分類加工處理後運往前置倉儲存,用戶下單後,產品被打包、配送至用戶手中。

圖:生鮮電商供應鏈

為什麽說前置倉模式大概率是一個偽命題呢?

很大程度上是因為其財務模型難以跑通,底層的商業邏輯很難成立。前置倉模式之所以難賺錢,主要是因為履約成本太高,而利潤空間太窄。

首先來看履約成本。

前置倉的成本主要包括四個部分:履約費用(前置倉、揀貨人員、配送成本)、銷售和營銷費用、管理成本和技術成本。從歷史數據來看,每日優鮮的履約成本一直很高,如此高的費用率,導致虧損率也居高不下。

圖源:天風證券

履約費用包括最後一公裏配送費用(一般采取勞務外包的形式)、分選中心和前置倉的租賃費用、由第三方快遞公司將產品從分選中心送到前置倉的運輸費用。這幾項費用長期來看有所下滑,但是整體來看十分剛性,下降的空間相當有限。

數據顯示,每日優鮮的履約費用率從2018年的34.9%降低到2019年的30.5%,再降至2020年的25.7%,幾乎已經到了極限。

如果不考慮總部的研發費用、管理費用,前置倉模式經營虧損率高達26.0%,若要實現銷售層面的全面盈利,需優化26.0%的成本費用,那就要大幅降低履約費用,同時大幅提高商品毛利率。

事實上,生鮮是一個充分競爭的市場,生鮮電商的毛利率普遍也都在20%左右,這個毛利率也已經達到了行業水平。

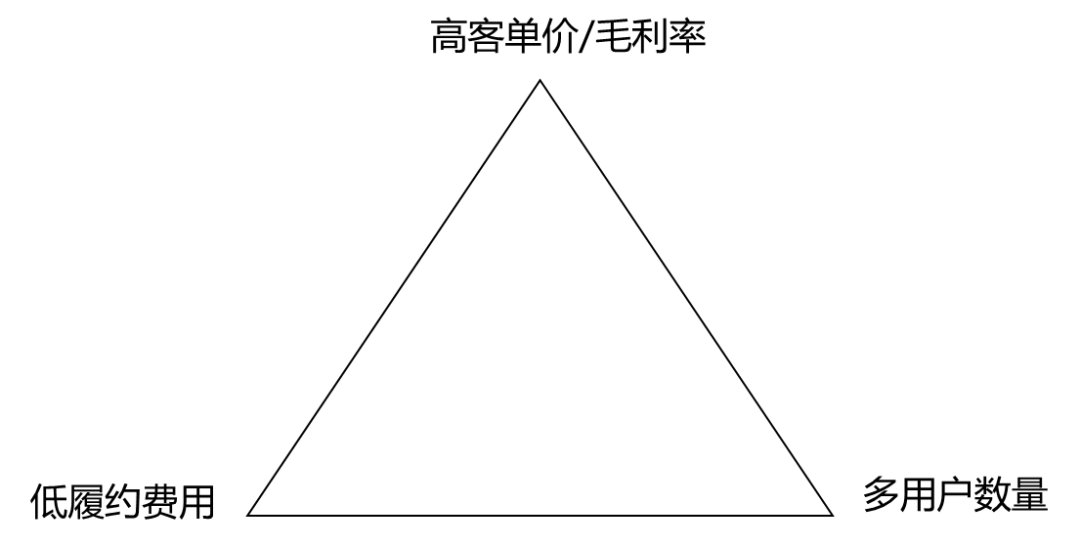

若再要提高,就只能調整商品結構,引入更多高毛利的商品。用戶數、客單價/毛利率、履約成本,似乎成了前置倉模式的“不可能三角”,無法同時實現用戶數多、客單價/毛利率高、履約成本低;但是如果不同時滿足,也就無法盈利。

圖:前置倉模式的“不可能三角”

所以,就前置倉模式的財務模型而言,客單價依然太低、毛利率也低,平台的履約成本又過高。如果這幾個難題無法解決的話,那麽前置倉模式就是一個徹徹底底的偽命題。

令人好奇的是,難道每日優鮮創始人徐正,以及其背後的明星投資人沒有計算過這個模型麽?

筆者認為,他們一定是計算過的,但沒想到“賣菜”居然會這麽困難。同時,業內人士一般以互聯網的流量視角去看待該模式:虧損沒事,剛需高頻的萬億級生鮮市場,只要能燒出流量,總有變現的方式。

“羊毛出在狗身上,豬來買單”,這樣的商業模式在互聯網平台裏屢見不鮮,並且隨著體量增加,規模效應會進一步壓低成本,優化模型。

但劇本卻沒有按照預想中的路徑來走:一是流量的獲取並沒有那麽迅速,價值也並沒有那麽高;二是還沒到優化模型的地步,錢就快燒光了,只能被迫流血上市,融來的錢依然填不滿這個“無底洞”。

更重要的是,他們沒有意識到前置倉模式的“不可能三角”,如果解決不了這個“不可能三角”,前置倉的商業模式就不可能成立。所以,每日優鮮只能選擇轉型。

聚焦此次融資,每日優鮮計劃專注於提供數字營銷解決方案服務和自有品牌產品零售業務。這個戰略轉型是融資的噱頭,還是置之死地而後生?我們不得而知。

但從商業的邏輯來看,這更像是二次創業。

圖:每日優鮮創始人 徐正

一方面,自有品牌產品零售業務做不起來。對於每日優鮮來說,渠道沒有了,流量匱乏了,在非標的生鮮領域做自有品牌簡直是天方夜譚。更重要的是,公司也沒人了。

財報顯示,每日優鮮全職員工總數由2021年12月31日的1925人驟降至2022年12月31日的57人。而自有品牌業務,像沃爾瑪、COSTCO、ALDI、盒馬等這樣擁有巨大流量的零售企業也在做,一家沒落的生鮮電商企業要做,有何能力與之抗衡?

這個故事,估計沒人相信,聰明的資本自然也不會信。

那就剩下一種可能,資本準備再賭一把:一是保殼,讓每日優鮮不至於退市;二是資本相信徐正做數字營銷有可能成功,反正“死馬當活馬醫”吧!

在DT時代(Data Technology),依托數字技術和互聯網平台,數字營銷能夠快速、精準地觸達消費者,已經成為了企業推廣和營銷的主要方式。然而,此前一直從事線上賣菜業務的每日優鮮團隊是否具備技術基因,能否在紅海市場中脫穎而出?這是徐正即將面臨的巨大挑戰。

幸運的是,公開資料顯示,Mejoy Infinite Limited的高管來自於獵豹、藍標、Mobvista和Yeahmobi等公司。

這些公司主要為廣告主提供Facebook、Google Adwords、Twitter(現已更名為“X”)等主流媒體的定制化營銷解決方案以及廣告托管服務,為出海遊戲、APP等廣告主提供流量和用戶,提升買量的ROI。

留下來的這50余人,大多是創始人徐正的心腹。江東子弟多才俊, 卷土重來未可知。徐正作為曾經的天才少年,正值當打之年的80後創業精英,也的確值得資本再賭一次。