数读「雪糕/冰淇淋」:品牌回归传统,产品、渠道寻觅新方向

国家气候中心2024年4月至5月的温度监测显示,2024年的夏天似乎比往年更热。

席卷市场的热浪对于饮料和冰品来说无疑是个好消息,但相比隔壁热卖的无糖茶,冰淇淋就显得有些冷清了。这两年“冰淇淋刺客,天价冰淇淋”的论调甚嚣尘上,似乎让消费者和冰淇淋产品之间产生了一些隔阂。但随着中的“掉台”,市场和消费者对此类产品的关注和信心似乎并没有恢复。无论是行业、渠道还是消费者,大家对冰淇淋的态度似乎都有点消极——要么是精力不旺盛,要么是不太在意。

猪肉的做法

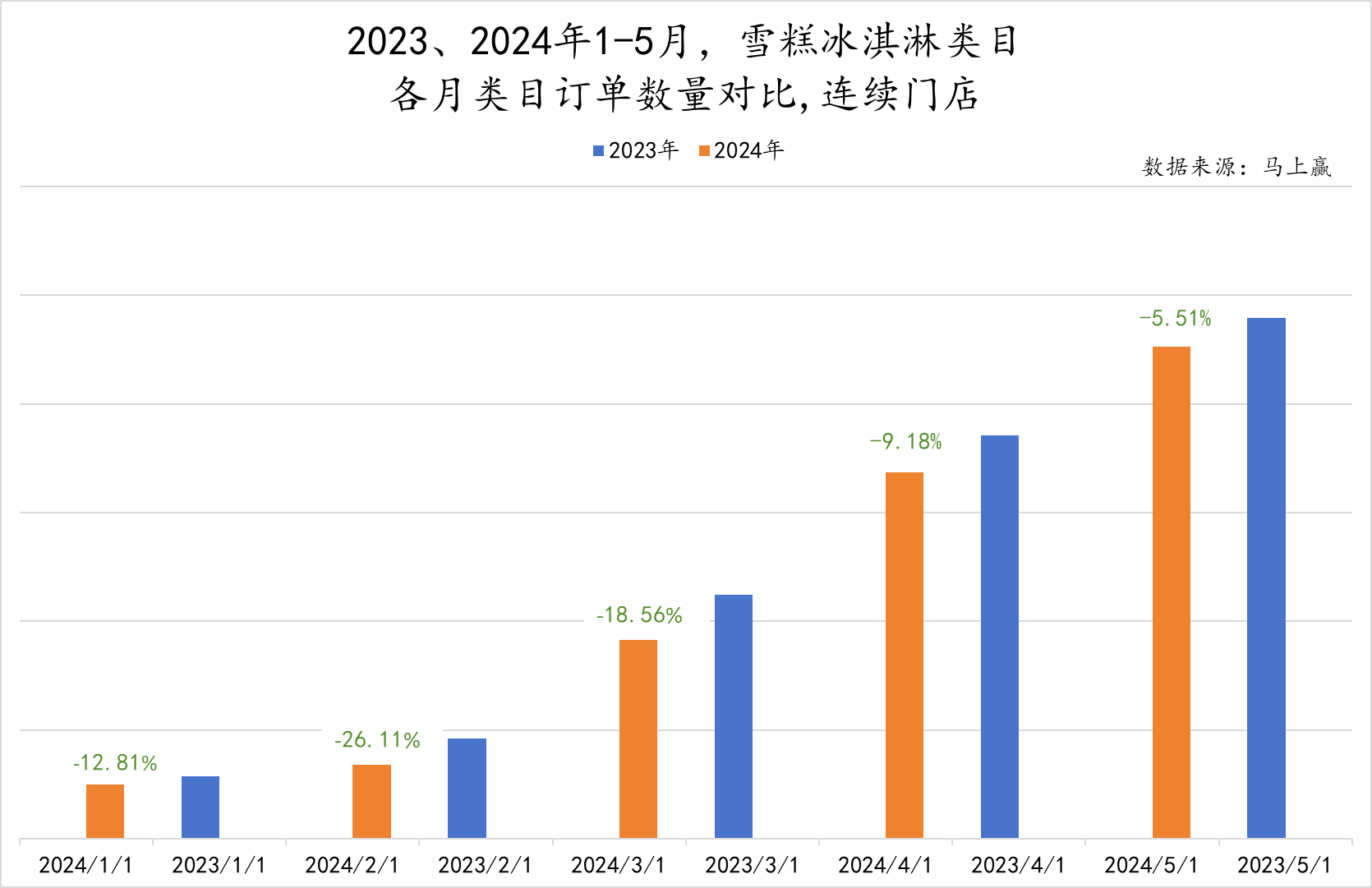

基于速食赢品牌CT中追踪超过20个月的连续门店数据,我们拉取了2023年1-5月和2024年1-5月冰淇淋品类的订单数据。可以看出,虽然2024 /2023年1月和3月有较大差距,但3月、4月、5月订单量差距在缩小。

2024年的冰淇淋/雪糕是什么品类,产品、渠道、价格都有哪些变化?基于速赢品牌CT中的数据,本周我们阅读了冰淇淋/冰激凌的几个品类。

一、类目集团概况:回归传统

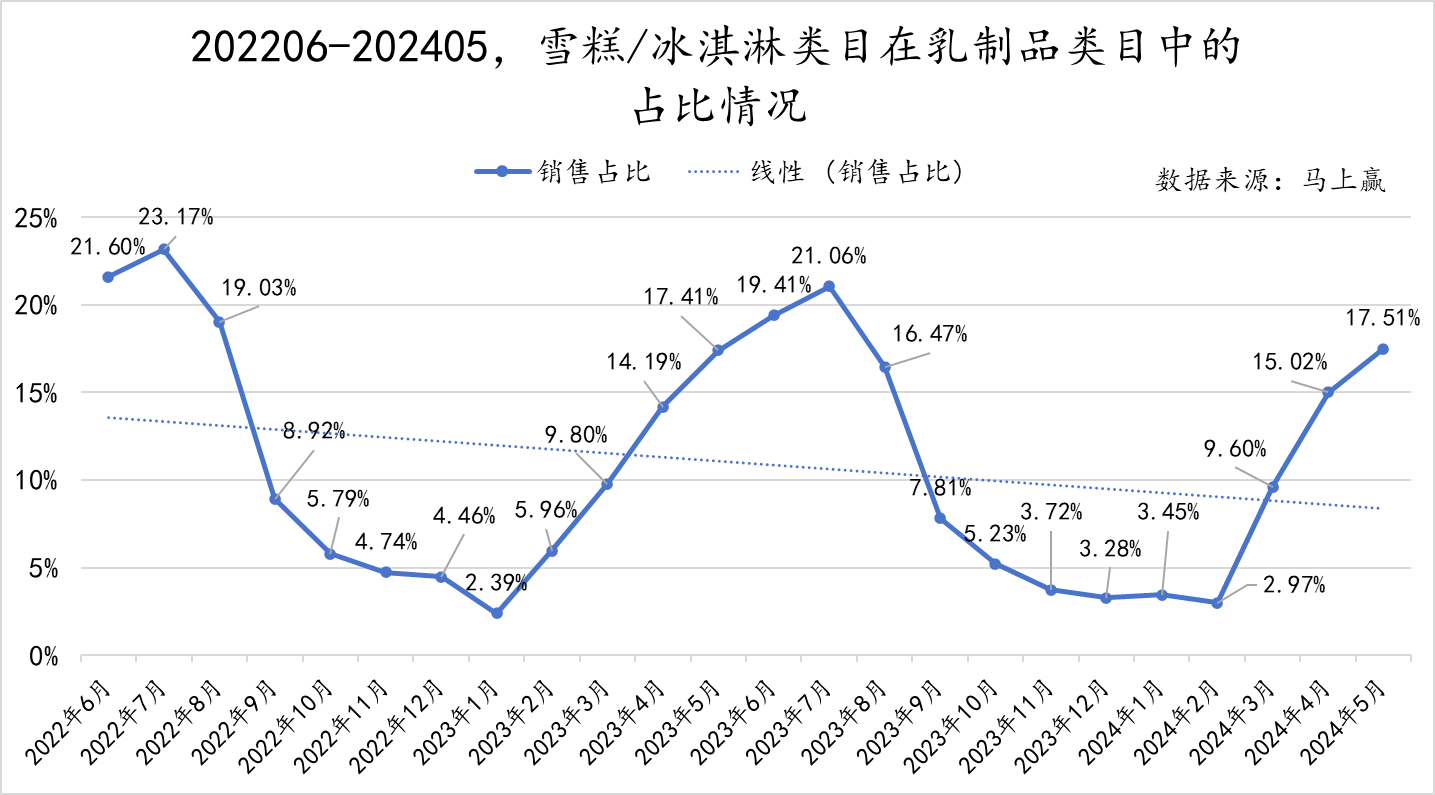

虽然在我们重新列出的Q1线下零售消费情况下,2024年乳制品的整体表现不佳。但在品类上,今年品类中冰淇淋/雪糕的占比好于去年,消费者在夏季冰产品的选择上也没有忘记冰淇淋/雪糕产品的存在。

从趋势线来看,相比2022年23.17%的峰值,23、24年的冰淇淋销售占比目前在品类中呈下降趋势。但在24年和23年的同步对比中,不难发现,24年Q1最低点的比例好于去年,且增速加快,整体情况好于去年。

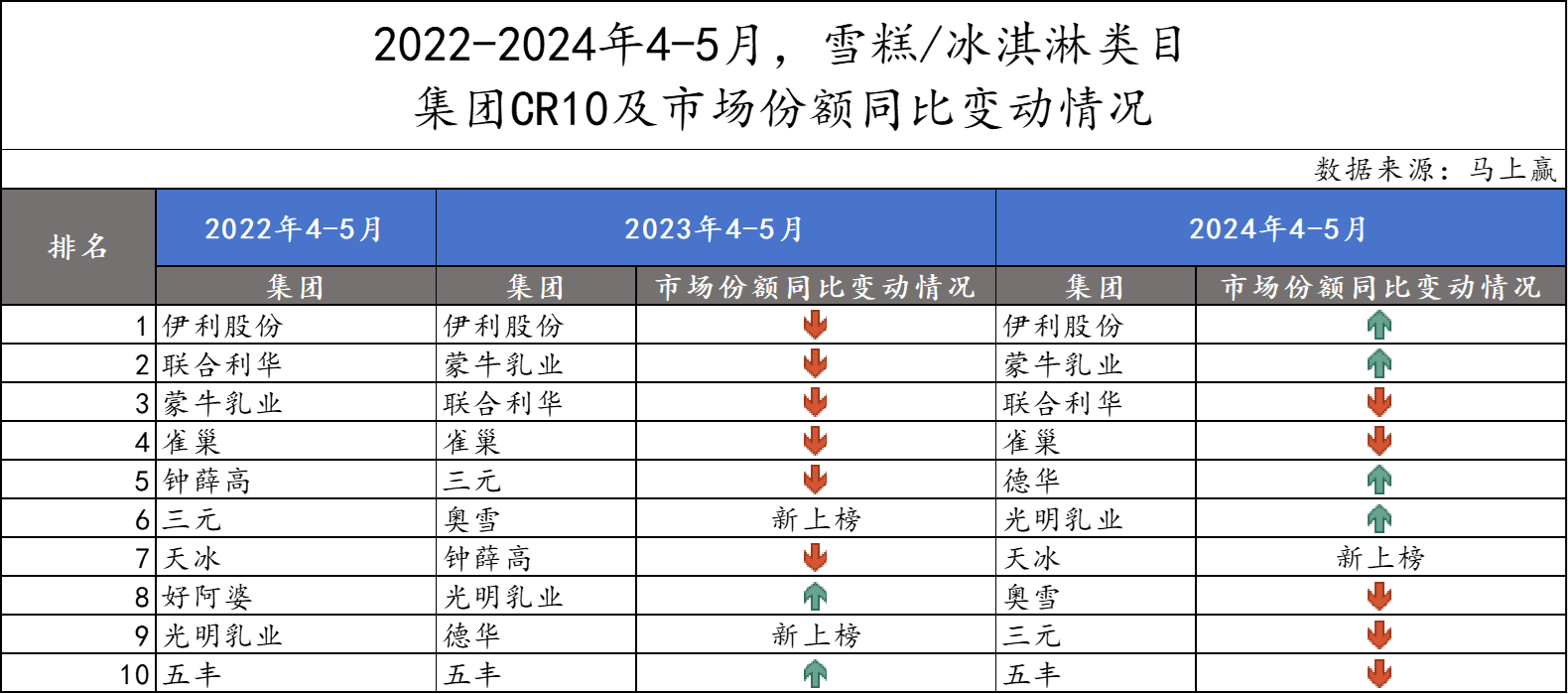

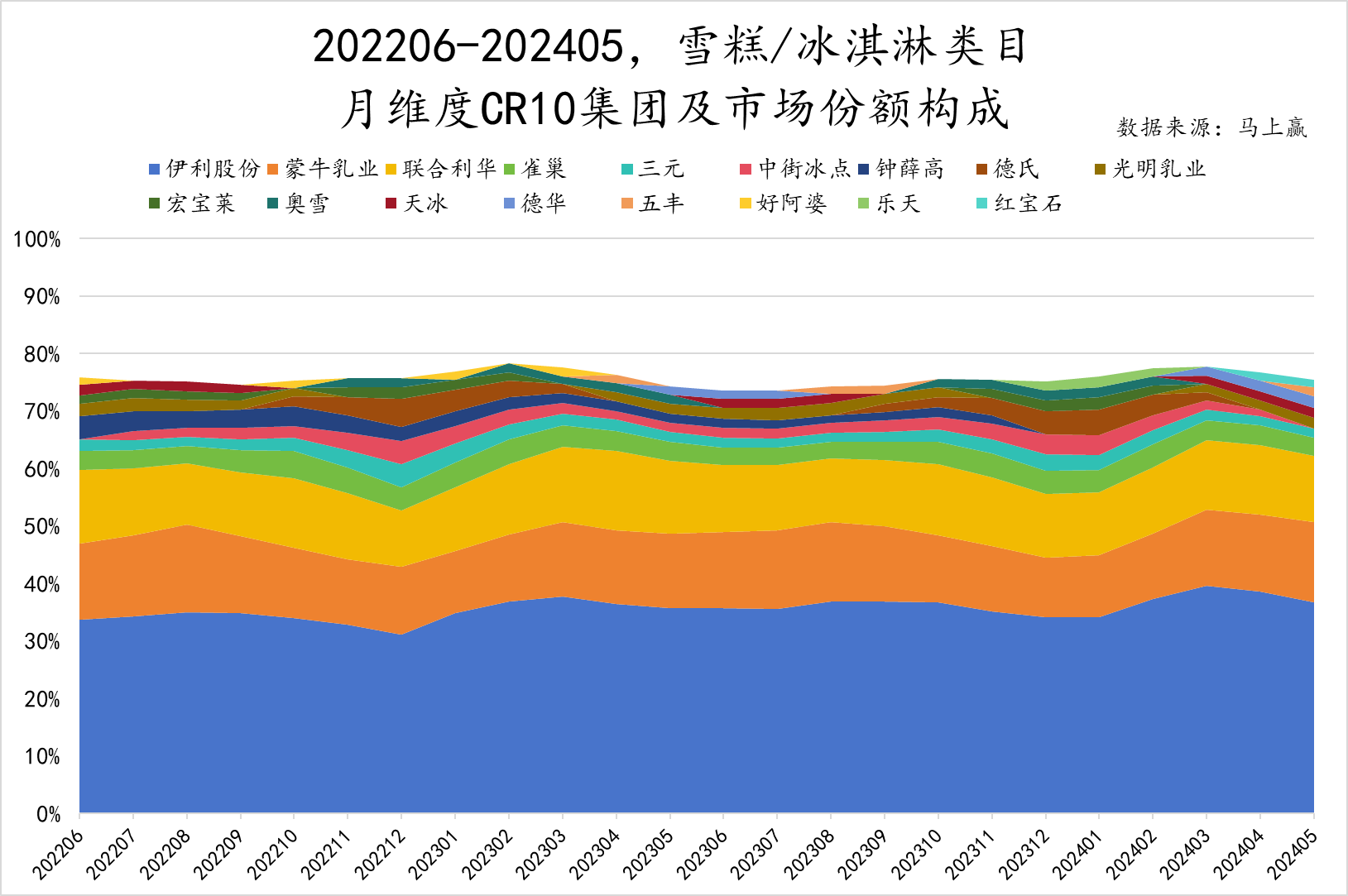

在该类别中,让我们来看看头组的变化:

可以看到,22 -24三年4-5月的CR10组中,22年风华正茂的钟位列当年榜单类别第五;23年,中市场份额跌至第七位,但仍榜上有名;到了24年,钟的名字已经从名单上消失了,不免有些尴尬。

值得关注的是,23年新上榜的奥雪和德化,以及今年重返前十的田冰,都属于传统的本土冰制品企业。

傲雪来自辽宁营口,它的大冰桶主要吃两个回忆。椰子灰和熟能生巧。田冰成立于1986年。作为国内老牌,其神童冰淇淋、老冰棍、彩虹冰淇淋都是国人一直信赖的经典。而win在去年冰淇淋市场的复盘中,立刻特别关注了德化。作为同样来自辽宁营口的国产品牌,德化擅长推出爆款新品。在推出磨、烤榴莲、爆浆系列等多款新品后,依然保持着个位数的单价和低调沉稳的风格,在CR10集团悄然站稳脚跟,24年排名第五。

“冰淇淋刺客”风波两年后,越来越多脚踏实地、传统方式做冰淇淋的群体和品牌重新回到大家的视野。这些群体和品牌可能没有那么庞大,也可能没有在聚光灯下吸引所有人的目光。一方面,可以说冰淇淋品类正在摆脱过去几年高价和营销带来的不利影响。另一方面,可以说在如今重新定位、强调性价比的消费趋势下,冰淇淋也在回归。

进一步来看6月22日至5月24日各大品牌的市场份额变化。

首先,CR10集团总份额基本稳定在75%左右。虽然CR10集团每年的企业都不一样,但是CR10的整体份额来来去去变化不大,行业集中度长期较高。伊利、蒙牛乳业、联合利华占据半壁江山以上,其他品牌差距不大。谁能抢占更多的市场还是未知数——但可以肯定的是,品牌间的激烈竞争会给消费者带来更多的选择。

另一方面,中在2013年11月之后完全退出了CR10的比赛舞台。相反,红宝来、中街冰点、乐天、田冰等品牌开始抢占先机,开始抢占空的剩余市场份额。有意思的是,红宝来、中街冰点、德仕这三个来自东北的冰淇淋品牌,都在二三四年的冬天占据了较高的市场份额。

联合利华总裁马特·克洛斯(Matt Close)曾说:“我讨厌做一个抱怨天气的人。”联合利华最近刚刚宣布剥离其冰淇淋业务。“一点点好天气对我们的生意确实有好处...但是,正如我所说,去季节性冰淇淋是我们战略的重要组成部分。”在解渴解暑选择更加多样的今天,冰淇淋/雪糕真的应该更加注重作为零食的一部分,而不是解暑功能的一部分。

“冰淇淋业务有其独特性。它是一个“欲望范畴”。没有人绝对需要冰淇淋,但很多人都想吃一个。”马特·克洛斯曾经说过。

二、产品:多支装或成新增长机会?

2024年4-5月Top SKU:

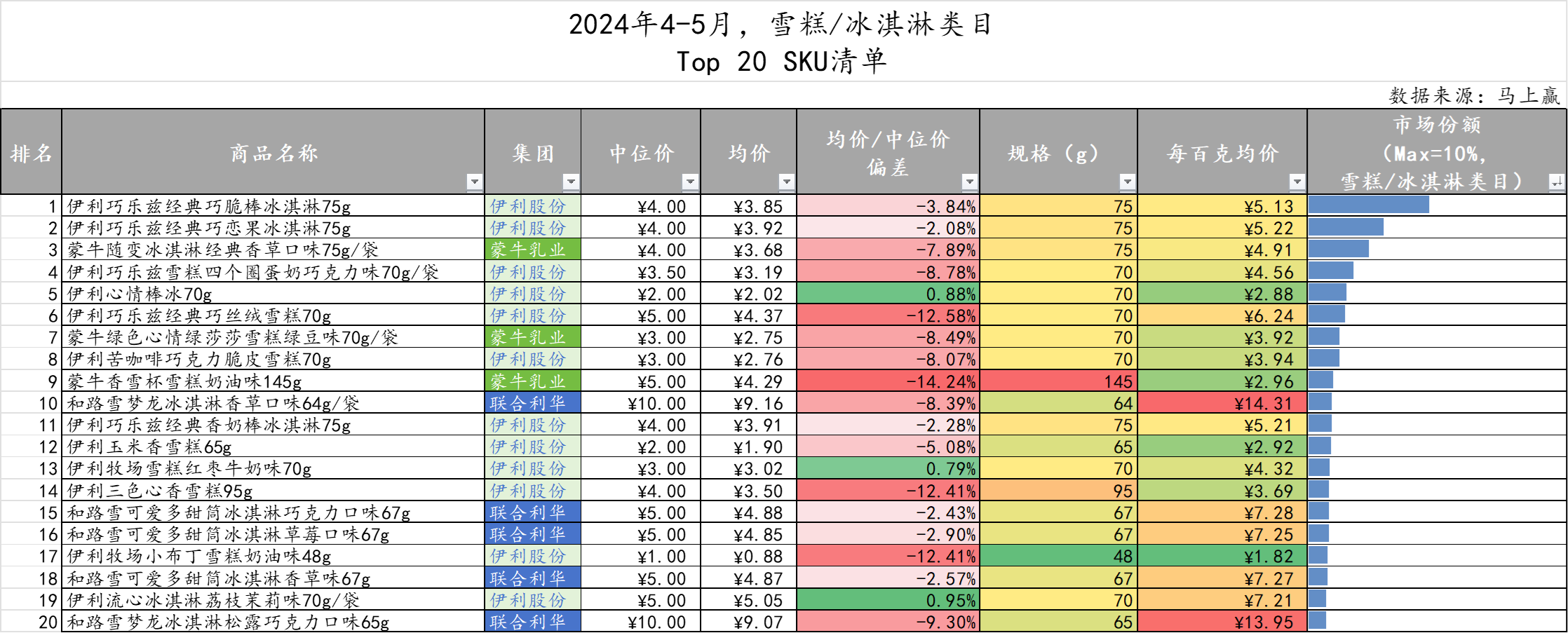

了解完团,我们再来看看产品。我们拉了今年4-5月TOP20的SKU,数据如下:

可以看到,TOP20的产品全部被占据半壁江山的伊利、蒙牛乳业、联合利华包揽。伊利股份也在CR10集团中排名第一,共有12个产品进入TOP20,在TOP5中占据4席。说到均价/中间价的偏差,这个值的偏差越大,通常意味着促销越多。在TOP20中,均价/中间价偏离度最大的是蒙牛香雪杯冰淇淋的香草味,偏离度最小的是伊利牧场冰淇淋的牛奶味,偏离度为正的产品只有3款来自伊利股份。

从规格和每百克均价来看,我们可以看到TOP20中的大部分产品都集中在65g到75g之间。但也有一些大/小规格的产品,如伊利三色心香冰淇淋,重95g,TOP20中重量最大的蒙牛香雪杯冰淇淋,重145g;知名的“国民冰淇淋”布丁代表了榜单上的小规格产品,伊利牧场布丁冰淇淋的奶油单品重45g。

再看每百克均价,小布丁虽然重量小,但是单价低,每百克均价在TOP20中最低1.82元。相比之下,TOP20中每百克均价最贵的何璐雪梦龙冰淇淋的巧克力味和香草味分别为每百克13.95元和14.31元。不过值得注意的是,蒙龙所属的和路雪系列来自联合利华,联合利华在TOP20的产品最低价格也是7.25元,高于伊利和蒙牛乳业。

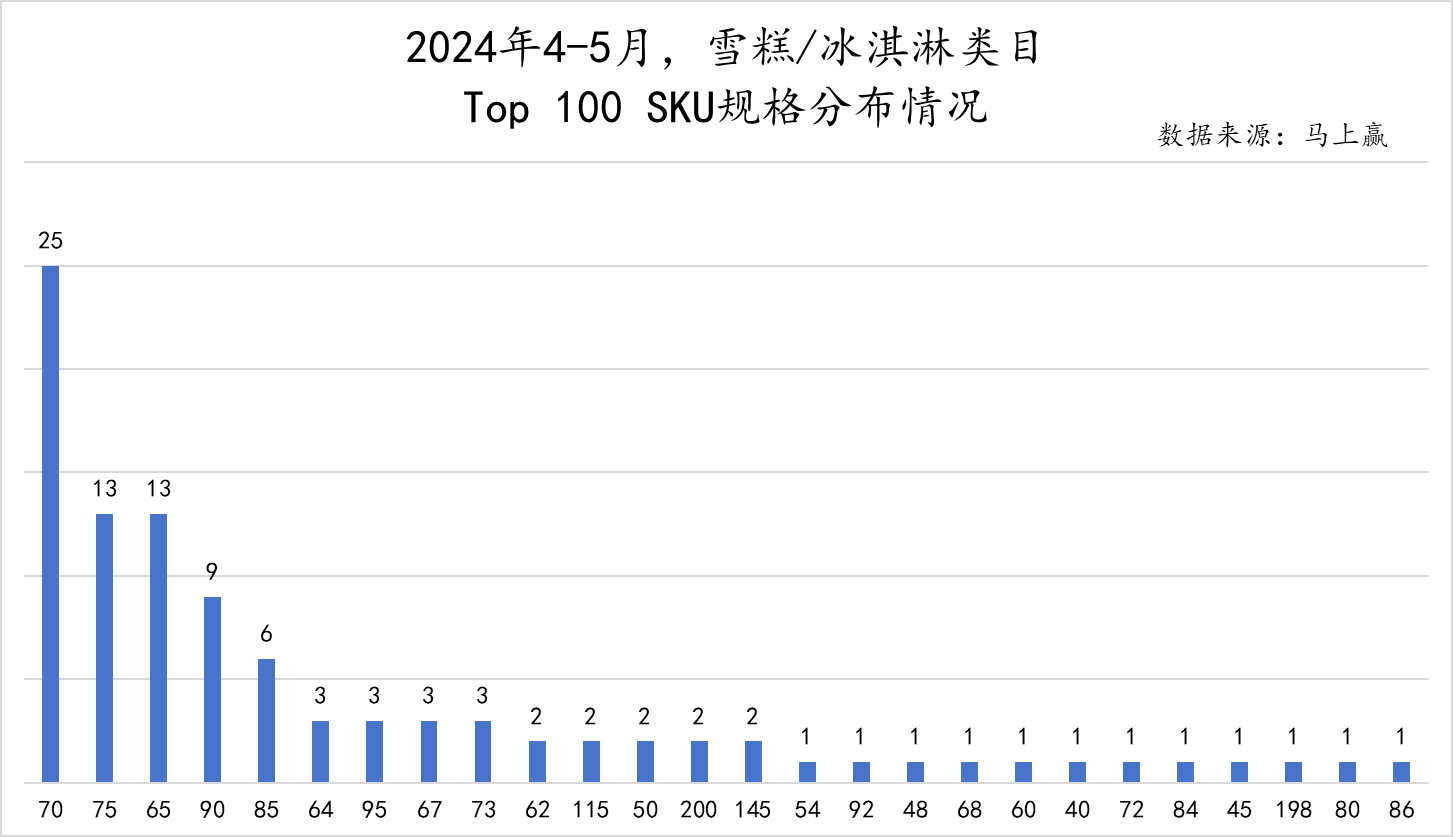

延伸TOP20到TOP100,我们来更广泛的看看这个夏天冰淇淋/冰激凌品类的产品趋势。

在TOP100 SKU的规格分布中,可以看到70g的中等规格依然占大多数,但也有更重的90g及以上规格。一般我们会认为冰淇淋常见的场景是炎炎夏日的户外,想解暑就来一个。然而,TOP100 SKU规格的分布告诉我们,大码多包冰淇淋家居服也很受欢迎。

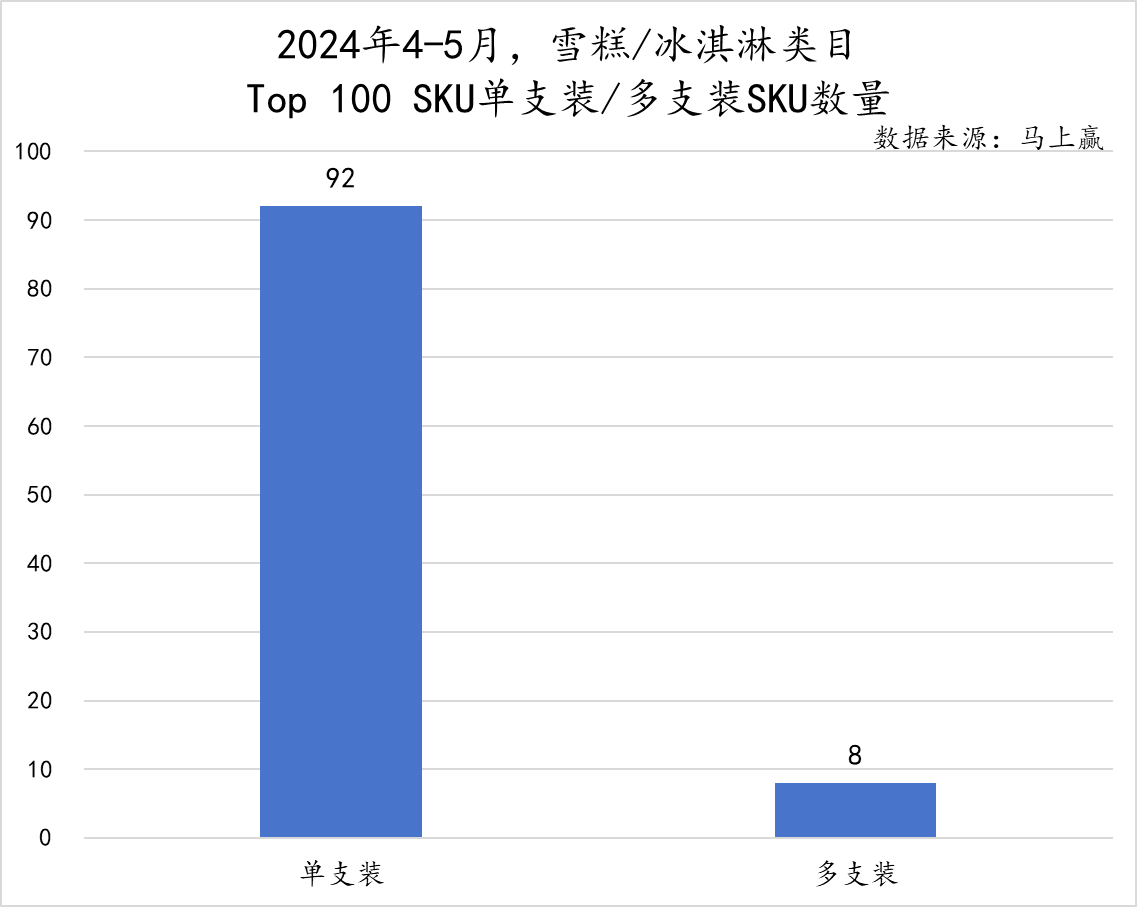

多支装产品或成未来增长新动力?

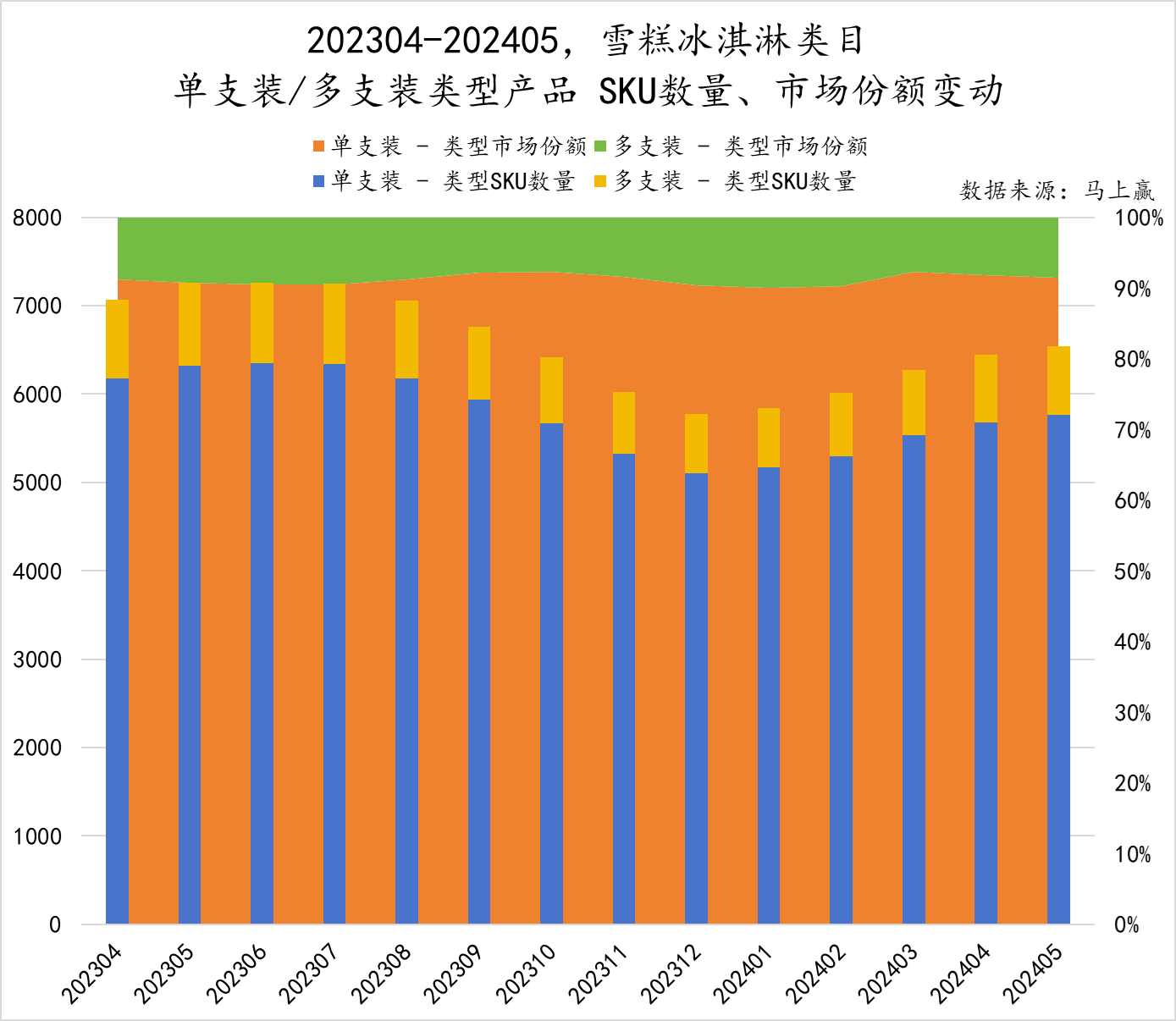

在2024年4-5月的SKU百强中,我们发现有92款单包装产品上榜,8款多包装产品上榜。8%左右的SKU数意味着有一定的市场空,或者未来有进一步增长的可能。

将时间段从2023年4月延长到2024年5月,观察两类产品的SKU量和市场份额的变化。从SKU量来看,整体上单包和多包的市场份额变化和SKU量占比变化不大。在单包冰淇淋的主流下,多包冰淇淋逐渐在市场上找到了自己的位置,开始稳步前进。这也为我们解锁了冰淇淋的另一个应用场景:家庭共享。单包雪糕可能适合单独在室外降温,但多包雪糕因为性价比高、方便,在家庭场景下更受消费者青睐。

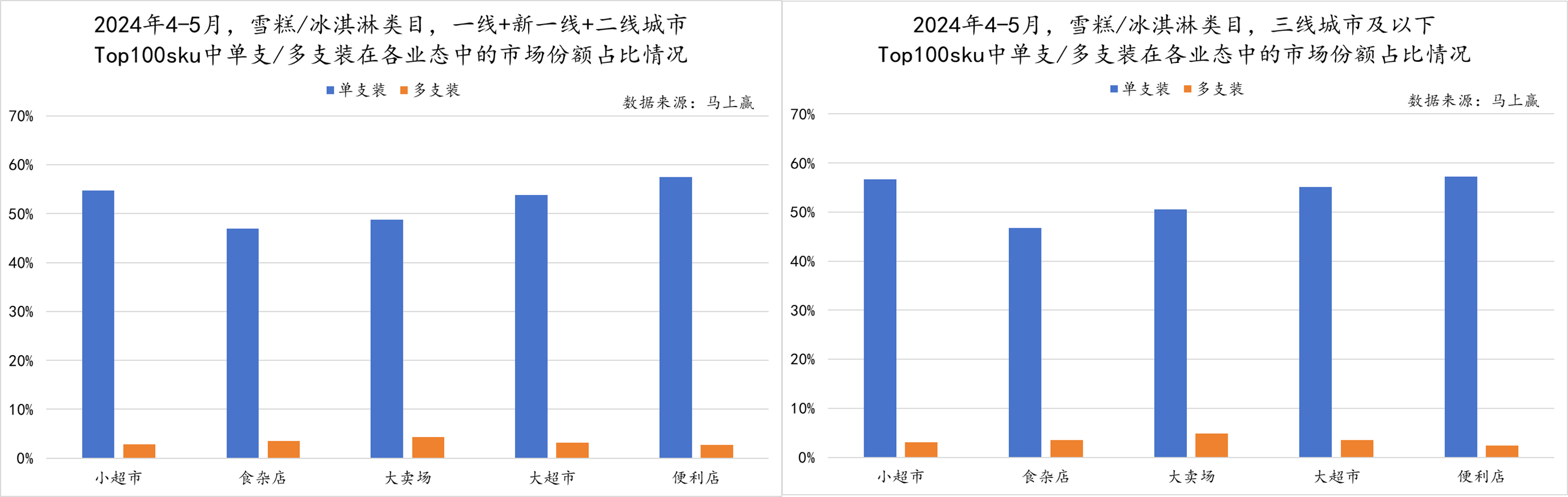

在单包/多包产品的消费习惯中,城市级别和业态会影响消费习惯吗?回归今年4-5月SKU百强,我们将城市层面分为一线+新一线+二线、三线及以下两部分,观察各业态单包/多包产品的市场份额。

可以看出,在两市中,TOP100SKU中的单包产品在所有业态中仍占据绝对领先地位,但就具体业态而言,多包的份额在杂货店、大卖场和超市中会相对较高,在便利店和小超市中会较低。可以看到,在大业态中,多包配备空房间继续发展。

一般来说,大业态的国内消费属性更强,小业态(小超市、杂货店、便利店)的外部消费属性更强。在过去,冰淇淋/雪糕曾经是解暑的重要产品,功能定位比较单一,对于过去奶茶店、咖啡店、冰淇淋店并不那么丰富的局面,是非常不可替代的。但随着解暑产品的种类和数量越来越多,通过多包进入国内消费场景,去季节化、零食化,或许是冰淇淋/冰淇淋品类增长的新契机。

新产品情况

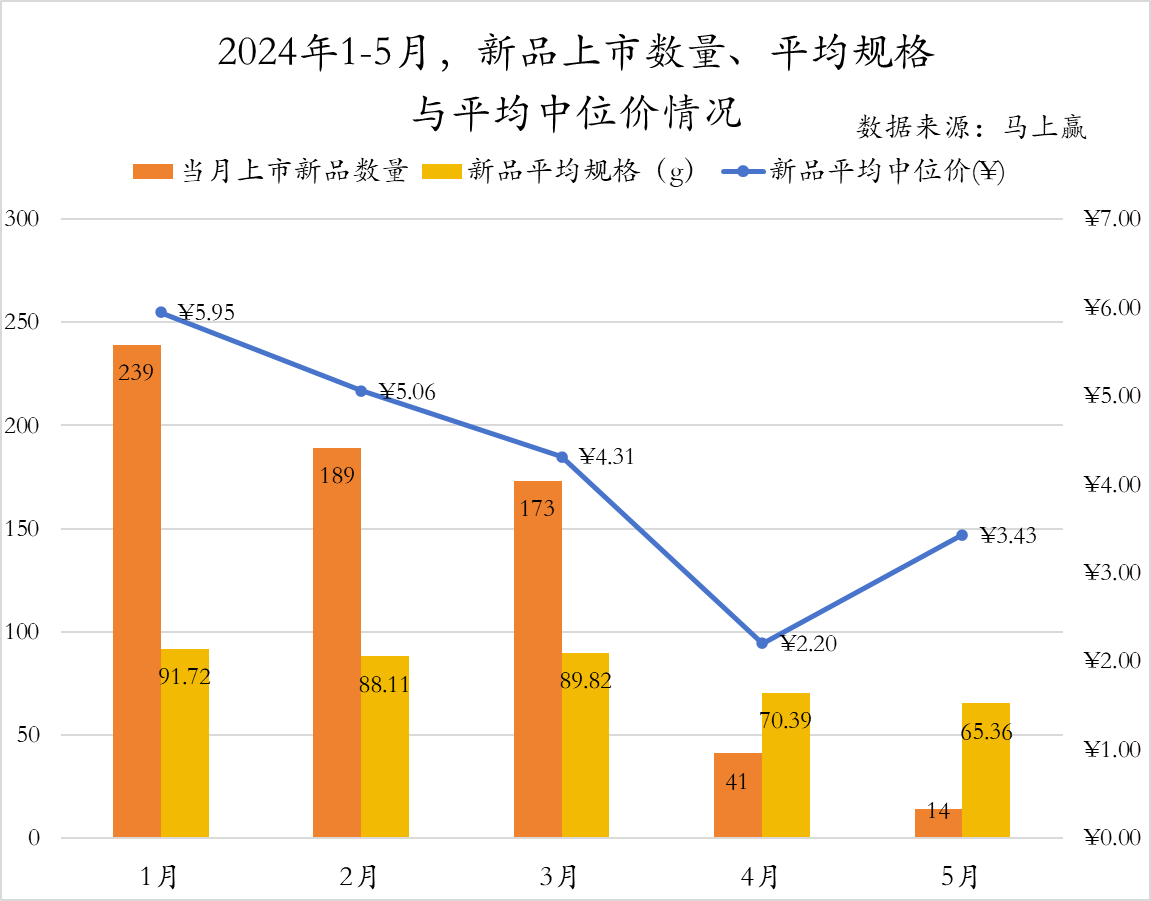

在产品部分,最后,我们来看看冰淇淋/冰激凌品类的新品。

在冰淇淋和雪糕品类中,2024年1-5月上市的新品主要集中在Q1,新邦整体上更加活跃,新品时间也提前于夏季旺季,为产品留出了足够的时间来满足旺季销售的分销/营销。有意思的是,今年全球新品的平均规格在90g左右,包括多包在内的更大规格的新品成为今年冰淇淋市场的新主流。新品平均中位价方面,最高中位价出现在1月份,为5.95元;最低发生在4月份,仅为2.2元。各个团体也意识到市场对廉价冰淇淋的日益青睐,开始推出越来越多的“几块钱的幸福”。

三、渠道:食杂店占比最高,但大业态重要性在增加

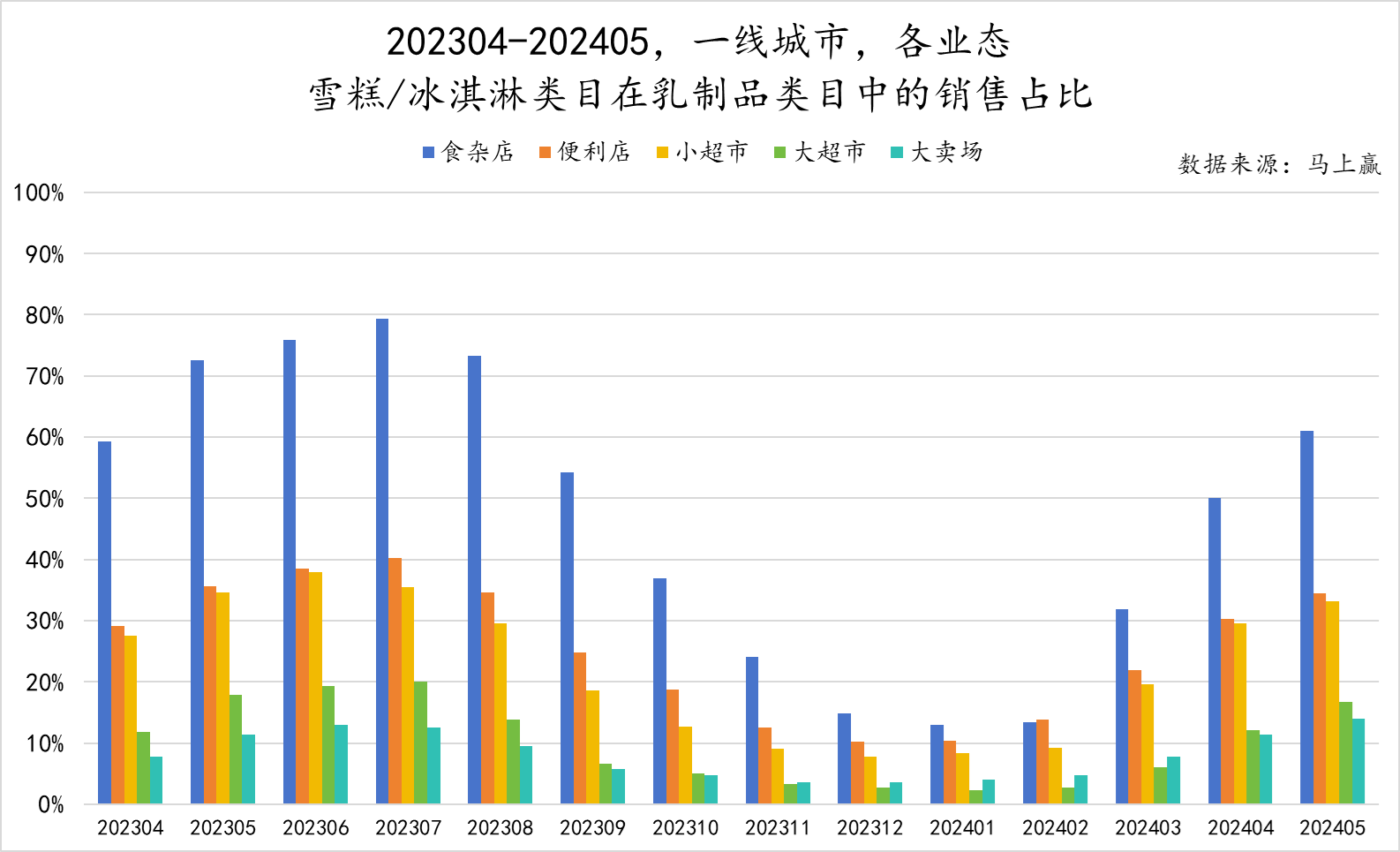

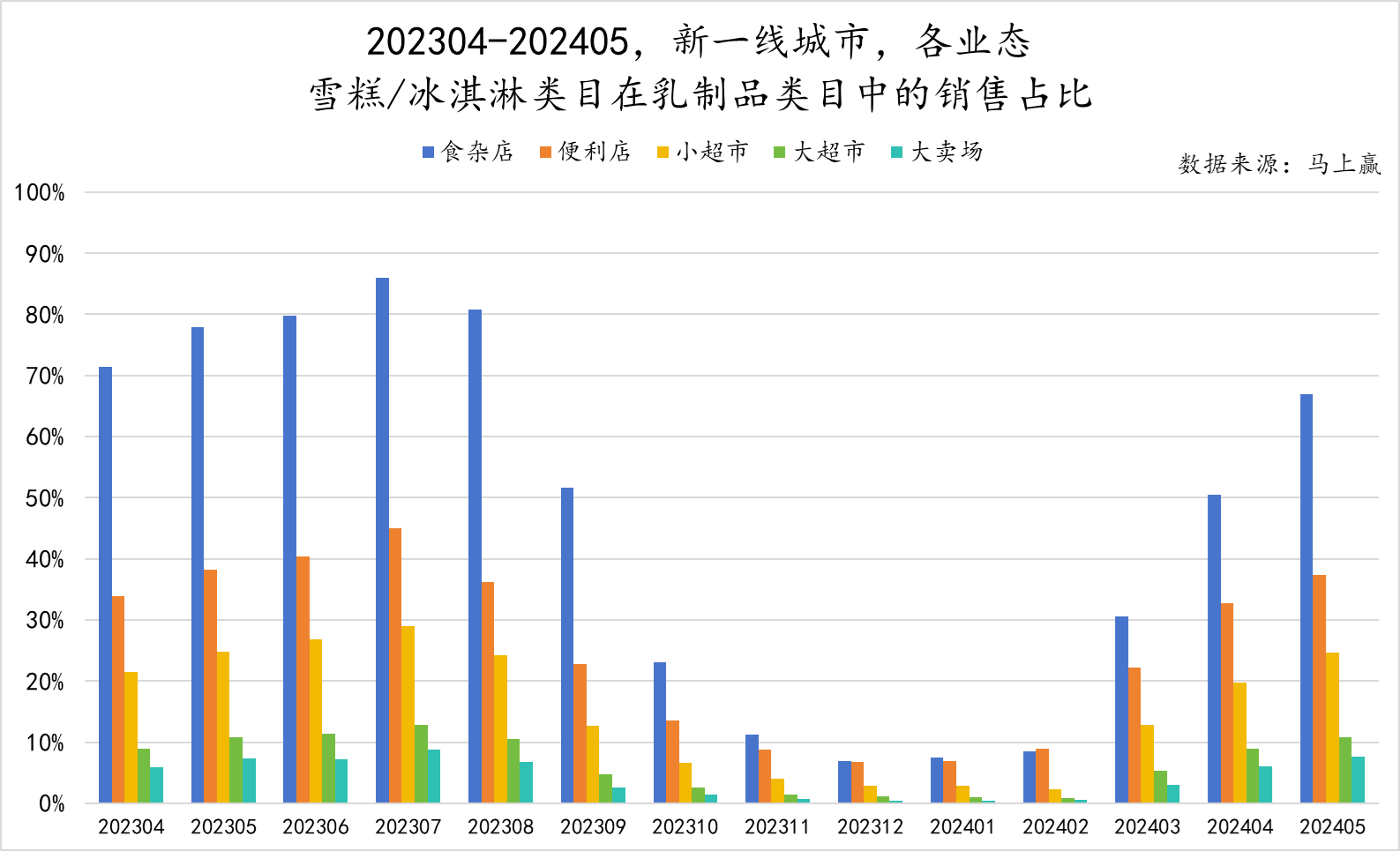

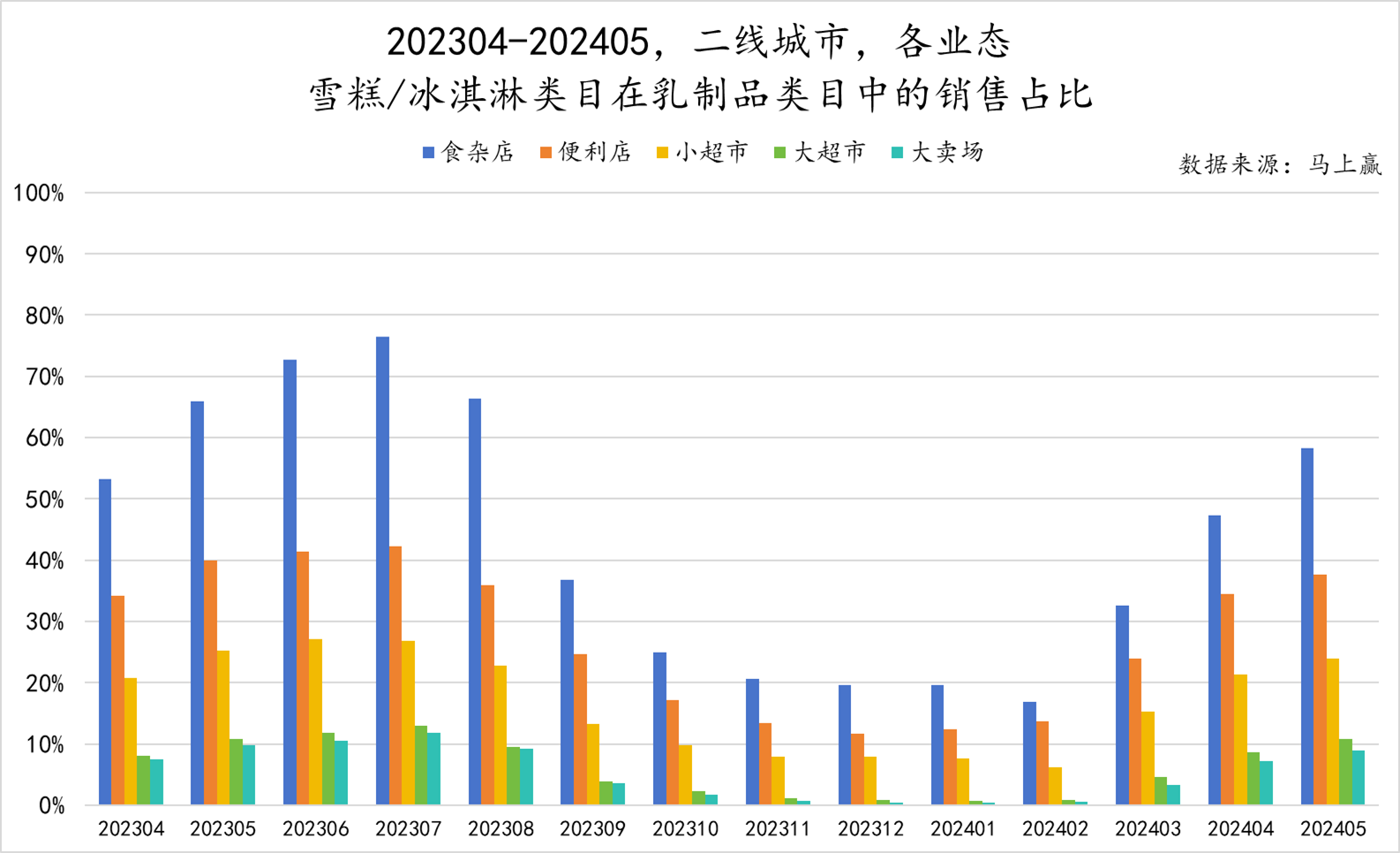

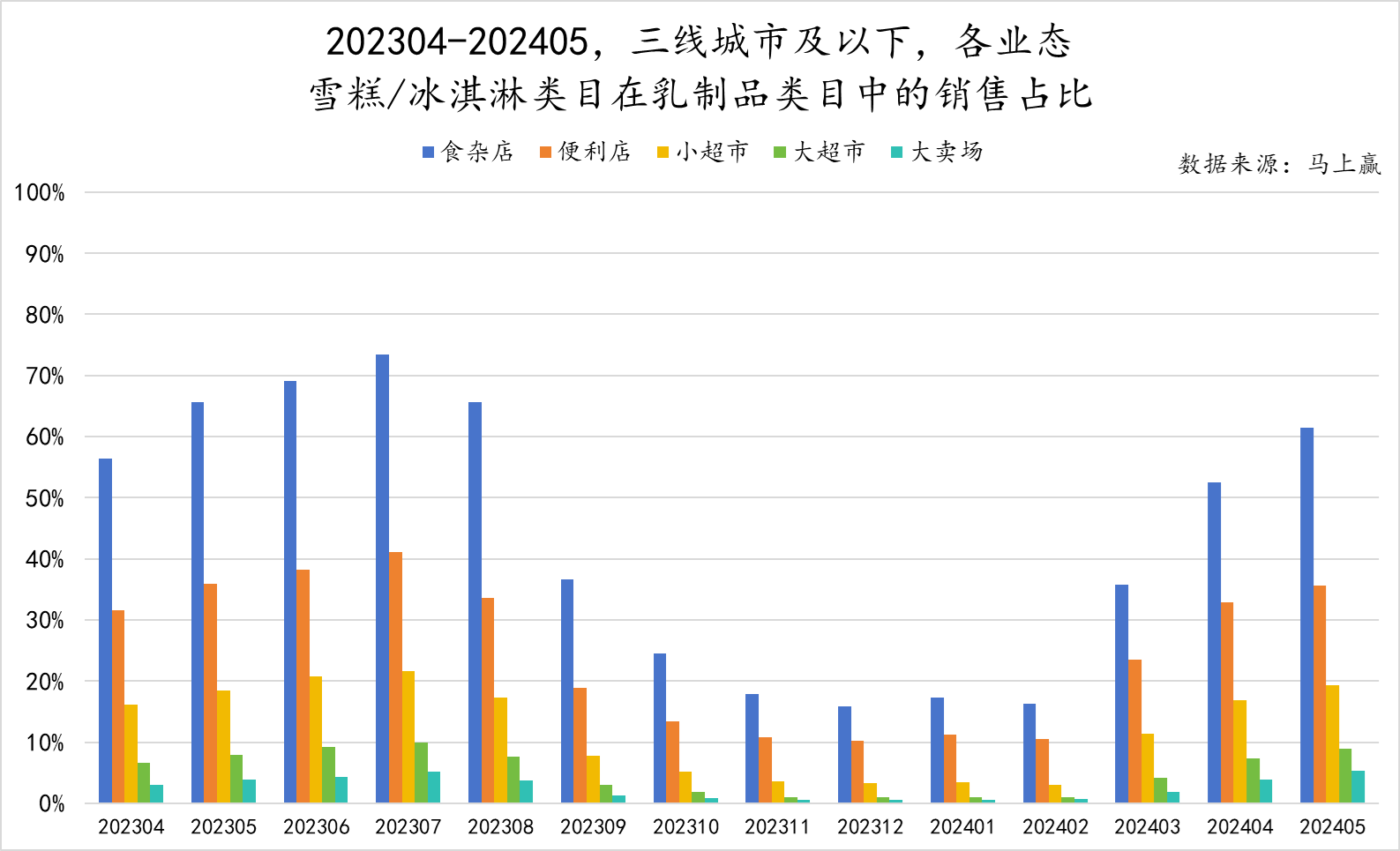

为了观察该品类的渠道情况,我们基于即赢品牌CT中的数据,通过202304-202405期间,冰淇淋在一线城市、新一线城市、二线城市和三线及以下城市的乳制品销售占比,观察冰淇淋/冰淇淋品类的城市级别和渠道偏好。

在一线城市中,杂货铺销售额占比最高,2003年4月至2004年5月,峰值出现在2003年7月,达到80%。2004年5月,与去年相比,杂货店销售比重下降,而大卖场销售比重略有上升。便利店和小超市排在后面,差距不大。超市和大卖场的销售比例相对较低,旺季超市的销售比例略高于大卖场,淡季则相反。

在新一线城市,杂货铺依然排名第一,与其他四个渠道的差距更加明显,甚至一度高达85%。其他四个渠道的销售占比从多到少依次是便利店、小超市、超市、大卖场,而且这个顺序一年都没变,后两个渠道的销售占比比较小。2004年5月,与2003年5月相比,杂货店也出现同比下降,便利店、小超市和大型业态略有上升。

二线城市中,杂货铺和一线城市、新一线城市一起,占据了销售额的第一位,但占比低于前两位。二线城市的便利店和小超市都是乳制品中冰淇淋销售的主力。超市和大卖场在旺季可以保持一定比例的销售额,达到近10%。

三线及以下城市,杂货铺销售额占比依然第一,但占比比以前有所下降。便利店和小超市的差距比二线城市大,排在第二第三。超市和大卖场的销售额占比在四类城市中最低,一直没有超过10%。

综上所述,对于冰淇淋来说,无论是什么级别的城市,杂货店无疑是更重要的销售渠道。相比其他城市,一线城市的小超市已经和便利店几乎齐平,而在其他城市,小超市和排名第二的便利店还有一定差距。超市和大卖场是所有城市最后的销售渠道。但另一方面,从2024年4-5月各城市与2023年相比的情况来看,杂货铺的份额有一定程度的下降,这也说明冰淇淋的消费场景除了传统的近场即时消费之外,正在不断扩大和延伸。

红烧肉的制作方法

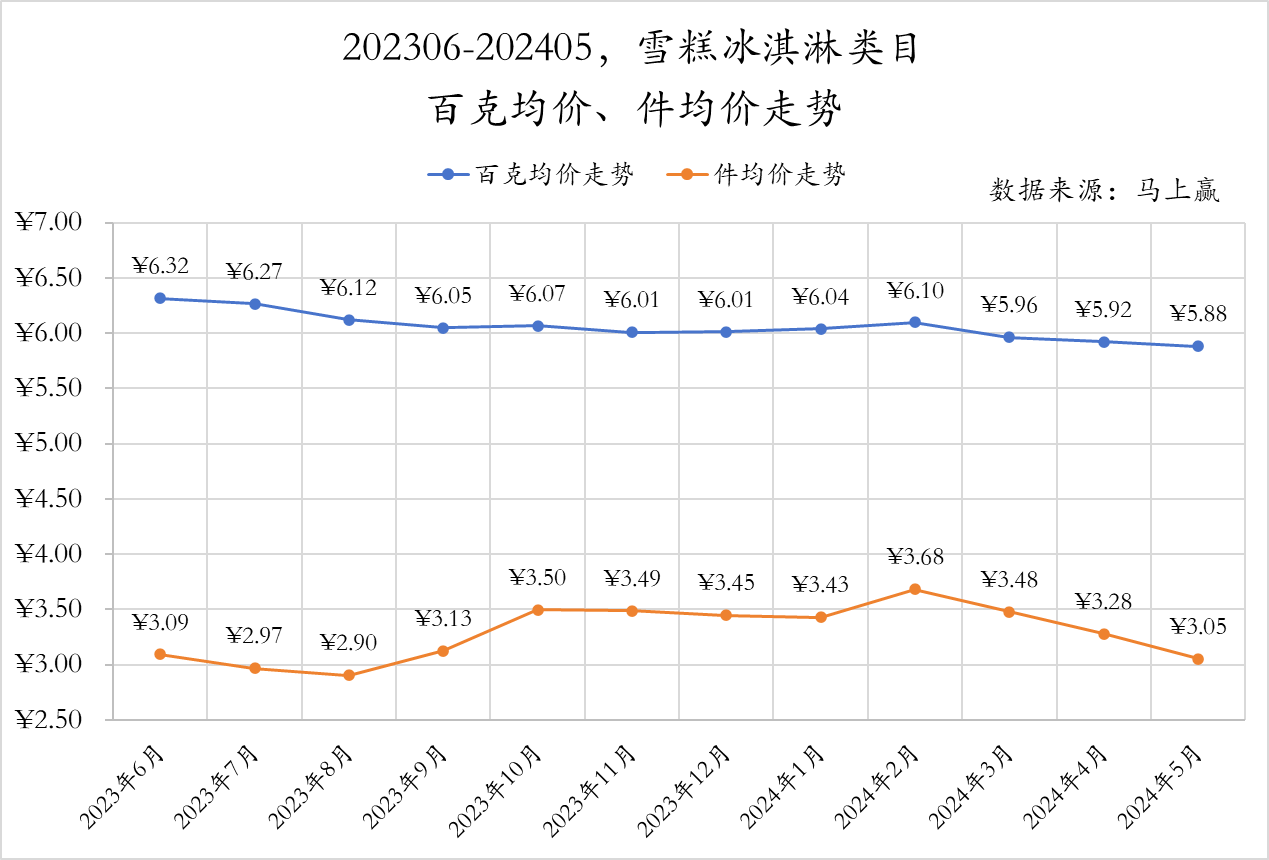

四、价格:“刺客”余温渐退,均价持续走低

虽然消费者对“冰淇淋刺客”怨声载道,但廉价冰淇淋的回归似乎是一种趋势。但仅从数据上看,一年来100克冰淇淋市场均价有所下降,但没有预期的那么大。

整体来看,每100克冰淇淋的均价在逐渐下降,仍有进一步下降的可能空。可见,高价冰淇淋的市场正在被挤压,“冰淇淋刺客”的生存空间越来越小,市场和消费者都在回归理性。但是,即使平价成为当今冰淇淋市场的青睐对象,市场还需要一个过程来平复,高价冰淇淋依然存在,冰淇淋市场慢慢降价也是正常的。

从均价来看,整体冰淇淋市场变化不大。冬季由于出货量较少,雪糕促销活动相对较少,整体上每件均价较高。相反,夏季是冰淇淋的主要运输季节。为了争夺市场份额,各种集团经常推出促销活动,希望凭借价格优势赢得消费者的青睐。在各种促销活动的激烈竞争下,每年夏天的品类均价都在低位徘徊,其下降趋势也很明显。从目前的趋势来看,今年的件均价很可能会低于去年。

在上面的产品端,我们已经提到,冰淇淋品类的多包可能成为下一个增长机会,其消费场景也将随之改变,从家庭外的即时消费转变为家庭内的休闲消费。价格部分,我们也来看看单包和多包的情况

单支装:

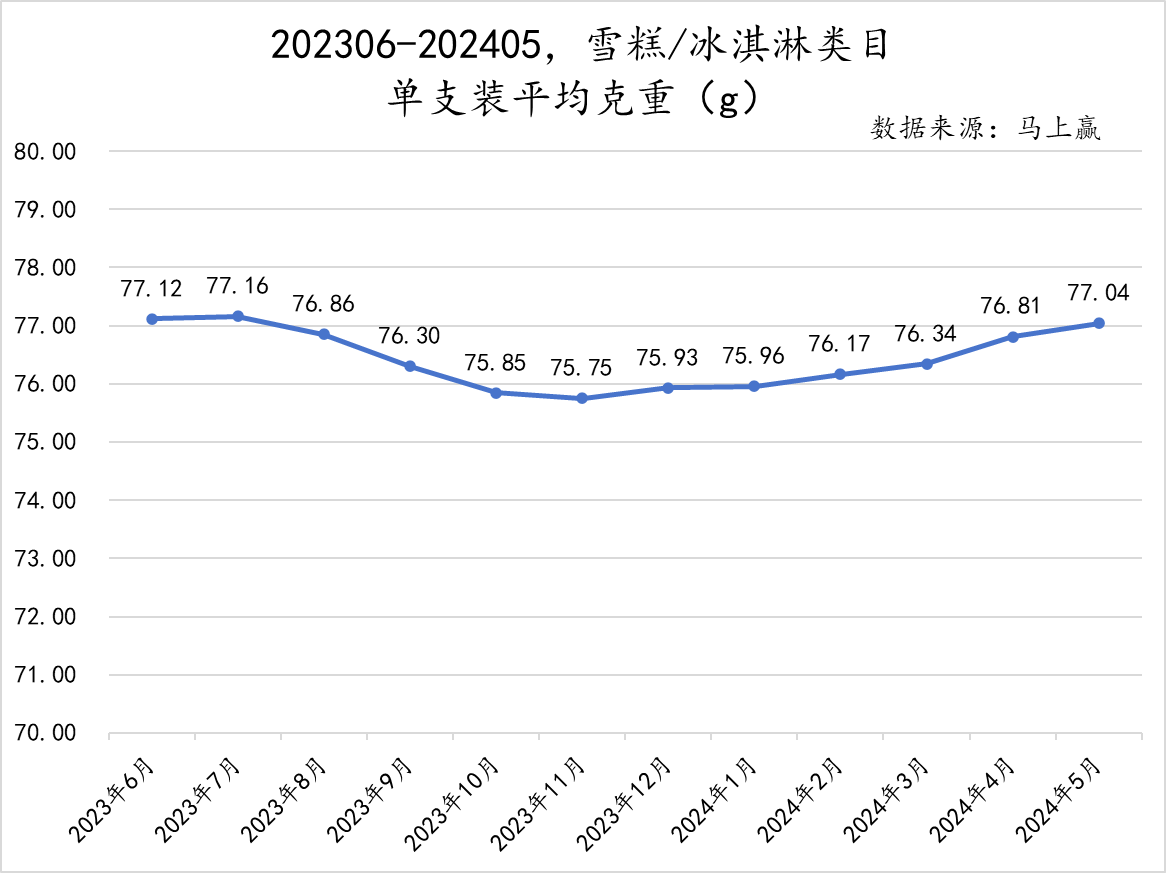

可以看出,从2023年6月到2024年5月,冰淇淋品类的单包平均克重集中在75g到77g的水平。从23年夏季到当年冬季,单包平均克重呈小幅下降趋势,但在24年春夏又开始回升。虽然冬季单包平均克重略低于夏季,但整体相对稳定。

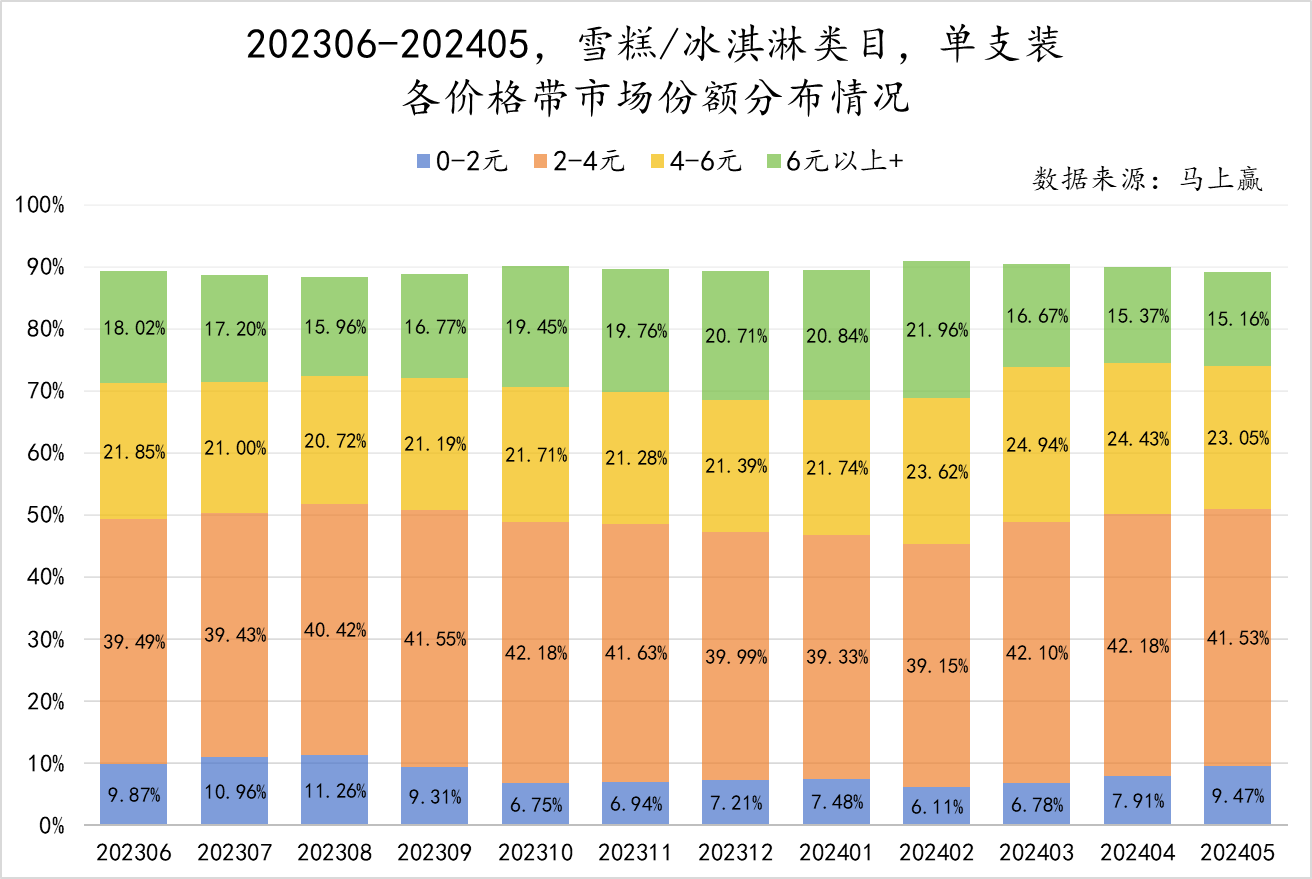

当你来到各个价格带的市场份额时,你会发现2-4元价格带在市场上更有优势。从2003年6月到2004年5月,2-4元价格段的市场份额保持在40%左右,其次是4-6元价格段和6元价格段。0-2元价格带市场份额最低,但这和其本身定价低有关,所以需要观察这个价格带的SKU数量。需要注意的是,由于未能捕捉到某些产品的定价,该分布仅包括对应于约90%市场份额的SKU。

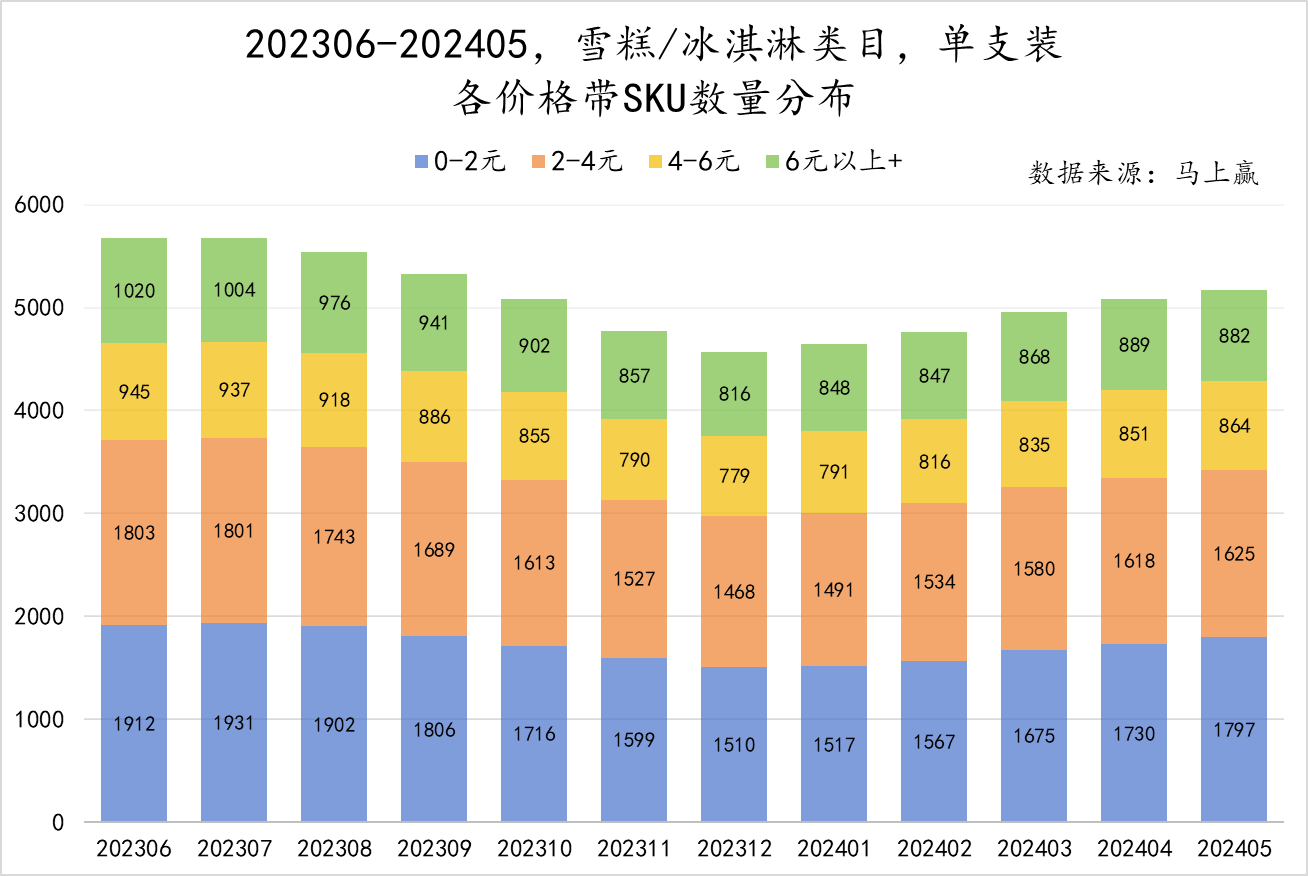

单包产品数量方面,我们可以看到无论是0-2元价格带还是2-4元价格带,基本都占到了3000+SKU,远超4-6元价格带和6元以上价格带。由于定价相对较低,仅仅看市场份额,很难感受到单包廉价冰淇淋的数量优势。单价低的单品冰淇淋适合这种传统的户外即食场景。虽然这一幕目前可能会有所改变,但其影响依然存在。

多支装:

多包包装的平均数量比23的夏天有所增加,但整体包装的规格并没有增加。这说明了家里组合冰淇淋的小型化,从消暑需求到零食需求。相比“大量食用”,在家庭场景下更受欢迎的是多包产品中单个雪糕的“小巧精致”。作为零食,饥饿可以是需求,但不是必须;同理,作为定位为零食的冰淇淋,消暑可以是需求,但不是必须。

换句话说,冰淇淋逐渐向零食方向发展,其实是一件好事。一般来说,行业往往在热季竞争激烈,在冷淡季却不得不“躺平”。零食的趋势会让冰淇淋在淡季市场的表现越来越好。比如北方的冬天,在暖气的帮助下,很多消费者喜欢穿短袖冰棍。不仅要抓住旺季市场,还要抓住四季市场——这或许也是冰淇淋市场未来发展的又一个重要机遇。

五 结尾

虽然屡屡冲上热搜的“冰淇淋刺客”扰乱了品类市场,但似乎冰淇淋品类现在已经重回发展的轨道。冰淇淋作为一个正在向休闲化、去季节化方向发展的品类,在产品形态、销售渠道等诸多方面都在调整和改变,越来越符合当今消费者的需求,所以我们应该静下心来思考行业未来该何去何从。

最正宗可乐鸡翅的做法

气温在上升,夏天来了。冰淇淋冰淇淋这个夏天似乎希望“两手抓”,一边回归传统认真做招牌,一边积极创新认真做花样。希望冰淇淋品类能在这个酷热的夏天取得好成绩,让清凉深入更多消费者的内心,让冰淇淋摆脱“冰淇淋刺客”的污名,成为四季消费者的好伙伴。