消费退潮,从“消灭”中端白酒开始

文:楊揚

來源:讀懂財經(ID:dudongcj)

在中國的消費敘事裏,白酒是一個特殊的存在,甚至可以說是消費領域的“風向標”。

2016年以來,白酒就是中國消費升級中最為經典的案例。從白酒產量上看,2016年就已經見頂了,此後基本逐年下降,行業利潤的大幅提高主要就來自於中高端白酒的消費升級。類似結構升級的故事曾在不同的消費領域反復上演著。

到了今年,白酒行業又發生了新的變化。今年以來,茅台股價出現了2%的小幅下跌,牛欄山母公司順鑫農業股價微增1%。但其他售價在百元-千元之間的中端白酒品牌股價跌幅高達10%-40%。

A股向來有個不成文的規定,一只股票漲可能會漲錯,但跌一定不會跌錯。而中端白酒股價下跌的歸因,正是低迷的業績。

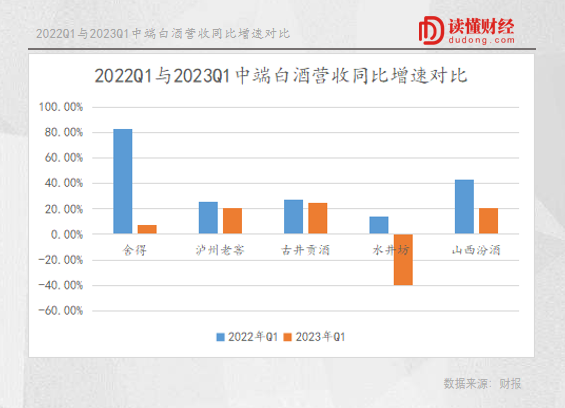

一季度,茅台以及百元售價以下的白酒企業,營收同比增速都較為穩定。而中端白酒品牌或營收同比增速下降明顯,或出現了負增長,如舍得營收同比增速由去年同期的83.3%下降到今年一季度的7.3%。水井坊營收同比增速去年還有14.1%,而到了今年一季度其營收同比下滑40%。

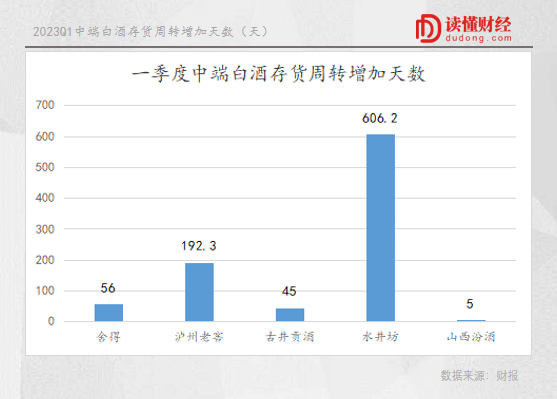

比營收增速下滑更棘手的是,中端白酒的庫存問題開始凸顯。數據顯示,中端白酒的庫存周轉天數大多增加了一個月以上,其中,舍得增加了56天,古井貢酒增加了45天。而同期高端定位的茅台,庫存周轉天數增加了10天。以性價比著稱的順鑫農業存貨周轉天數增加了6天。

看上去,中端白酒的消費升級故事要講不下去了。

本文持有以下觀點:

1、中端白酒虛假繁榮的泡沫被戳破。過去幾年中端酒企高增長,很大部分源於經銷商“壓貨”。某白酒經銷商透漏,當前行業未開封的庫存至少價值3000億元,相當於2021年零售總額的一半。如今,中端白酒庫存周轉天數激增一個月,且有經銷商退網,說明終端銷售不樂觀。

2、中端白酒高端化邏輯被打破。過去幾年,茅台提價為中端品牌高端化留下了空間,但在經濟弱復蘇居民消費信心下降以及高端白酒擴產後的產能溢出,中端白酒的提價升級邏輯受阻,中端白酒幾乎全都出現了價格倒掛情況。

3、白酒行業迎來啞鈴格局。未來白酒市場,高端白酒和百元以下的大眾白酒都有望獲得較好發展,而中端白酒市場將逐漸向兩端分流。目前中端白酒廠商在更激進的沖擊千元高端市場的同時,也在擴容百元左右的產品。

01

中端白酒賣不動了

白酒行業的變化率先發生在中端品牌。

根據徽酒論壇透漏出一組白酒消費數據,春節後一個月,300-800價位終端出貨額增長最慢。其中,500-800價位白酒出貨額同比減少20%,300-500價位白酒出貨額同比增長9%,遠遠低於其他檔位的表現。

作為對比,同期100以下價位白酒出貨額同比增長69%,100-300價位白酒出貨額同比增長12%,茅台等高端酒終端出貨額同比增長12%。

從整個一季度看,300-1000價位的中端白酒品牌也出現了增速下降的問題。其中最為嚴重的水井坊,今年一季度公司營收同比下降近40%,而去年同期水井坊增速還有14.1%。舍得營收增速下滑同樣嚴重,同比增速由去年同期的83.3%下降到今年一季度的7.3%。而同期茅台營收增速基本與去年同期持平。順鑫農業同比增速更是由負轉正。

比營收增速下降更嚴重的是存貨周轉天數的增加,大多數中端白酒庫存周轉天數都增加到1個月以上。而同期茅台庫存周轉天數僅增加了10天。

中端白酒激增的庫存周轉天數,預示著中端白酒的泡沫即將被戳破。過去幾年,中端酒企的高增長,有一大部分是經銷商通過“壓庫存”的方式換來的。某白酒經銷商曾透漏過,當前行業未開封的庫存至少價值3000億元,相當於2021年零售總額的一半。這些貨並沒有被實際消費掉的貨,助推了白酒景氣周期的虛假繁榮。

如今,中端白酒庫存周轉天數激增,說明經銷商終端銷售遇到了壓力,需要先消耗現有庫存,再從酒廠拿貨。而從經銷商的動作看,經銷商對中端白酒的銷售也不樂觀。部分中端白酒出現了經銷商退網的情況,如2022年末,舍得經銷商數量凈減少94家。

經銷商退網的背後,不僅僅是中端白酒庫存周期的問題,更是行業邏輯變化的前兆。

02

高端化邏輯被打破

2017年後,白酒行業銷量出現連續下跌,但行業規模不降反升,由5364億元漲至6627億元。白酒行業的高端化升級正是行業過去增長的主要原因。

在這個過程中,中端白酒最為受益。原因不難理解,茅台的提價給中端白酒留下了提價的空間,加上中端白酒又沒有高端白酒的產能問題,因此很容易實現量價齊升的邏輯。2018年-2021年,舍得、山西汾酒等一眾中端品牌營收增速能達到20%-80%。

但如今,中端白酒高端化升級帶來的提價邏輯被打破了。中端白酒普遍出現價格倒掛現象就是提價邏輯被打破的表現。古井貢酒的52度500ml裝年份原漿古20為例建議零售價為1299元,但終端市場售價在550元-700元。習酒主打的產品君品習酒建議零售價為1498元/瓶,而終端平台售價860-1000不等。

中端白酒高端化提價邏輯被打破,來自消費能力下滑、供給端產品溢出等多方面的影響。

從需求端看,中端白酒的主要消費人群是中產階級。在這輪經濟波動中,這部分人群受到的影響也最大,導致中端白酒消費受到率先擠壓。這與奢侈品邏輯類似。在經濟下行期,Burberry等腰部奢侈品品牌的銷量往往率先受到沖擊。

在供給端,高端白酒擴產後,產能有了大幅增長。以茅台為例,即使擴產計劃還未完成,但2022您茅台產能已經達到5.6萬噸。而過去幾年,茅台產能在3萬噸+。產能近乎翻倍增長後,茅台溢出的產能也對中端品牌產生了較大影響。

隨著產能擴大,茅台的產品線也開始向下擴張。2022年,茅台推出茅台1935,定價1188元/瓶,茅台1935的推出標誌著茅台千元價格帶的空白被填補,這也給中端品牌沖擊千元帶產生了負面影響。

更重要的是,茅台的擴產也讓高端白酒有了更大的動力通過價格下探清庫存。6月初,2016~2018年原箱茅台飛天迎來40~50元/瓶的跌幅;生肖方面,兔茅跌價20元/瓶;其他系列中,大雨水酒跌200元/瓶。

中端白酒高端化邏輯受阻後,白酒行業也將迎來市場格局的變化。

03

白酒行業迎來“啞鈴”格局

從今年一季度不同品牌的業績增長趨勢看,高端市場中的茅台營收同比增速大致與去年持平,而同期大眾定位的牛欄山母公司順鑫農業營收增速開始由負轉正,春節後一個月百元以下的白酒更是營收增速最快的品類。但大多數中端品牌在一季度或營收降速或開始出現負增長的局面。

終端銷售數據的變化,也使白酒企業調整了發力動作。一方面,中端白酒開始更激進的沖擊千元以上的價格帶,比如汾酒今年給經銷商的重點任務就是培育售價千元帶的青花30市場,在基酒產能不足的情況下,汾酒通過減少另一大單品竹葉青的銷量來支持青花30的生產。

在中端白酒試圖以“高價、高利潤”打入高端市場的同時,中端白酒開始關注百元以下的大眾市場。近一年以來,百元價格帶產品突然擴容。比如,汾酒推出汾酒·獻禮版,瀘州老窖推出黑蓋,洋酒推出洋河大曲售價均在百元左右。

實際上,白酒市場由中端向兩頭分化的情況也反映了整個消費市場的走勢。回顧過去,經濟發展平穩後,消費市場會出現分級趨勢。比如,日本經濟發展降速後,上班族的平均薪資出現下滑進而使貧富差距擴大且中產階級加速向兩頭分化,“M 型”社會初現雛形,進而引起了消費分級趨勢。此時,抓住消費兩端的玩家,均取得了逆勢增長,如高端市場跑出了花王,高性價比市場跑出了優衣庫。

而國內也出現了類似趨勢。今年,中國奢侈品市場超預期,奢侈品巨頭紛紛加大在中國的投入。與此同時,高性價比電商平台拼多多業績遠超預期。

從白酒到整個消費市場,他們的幸運和不幸,始終和所處時代的宏觀環境綁定在一起,因循宏觀變化,確定發展軌跡,既是企業發展的最優解,也是企業的宿命。