「中原茶王」的赚钱秘诀:摊子够大、全靠省

文:黄

资料来源:36Kr财经

当代著名企业家张红超,1997年在河南财经大学读书时,开了一家小刨冰店。两年后,改名为“蜜雪冰城”。谁能想到,这家小小的刨冰店,如今已经发展成为拥有两万多家门店的全国茶叶品牌?

在危机时刻,米雪冰城也展现了其作为国家品牌的“国家责任”。2020年以来,在抗洪抗疫过程中,米雪冰城累计捐款4100多万元,还为加盟商减免加盟费2亿多元。

2021年7月,郑州遭遇百年一遇的特大暴雨。米雪冰城向灾区捐赠的水、牛奶、酸奶等救灾物资价值超过800万元,总公司及子公司向河南慈善会追加捐赠2600万元。定位低端的蜜雪冰城有这样的责任,所以市民们直接选择“购买爆款ta”来回馈对蜜雪冰城的喜爱。

2022年9月22日,证监会官网显示,米雪冰城a股上市申请已获受理,招股说明书正式预披露,拟登陆深交所主板。带着3元起的一根雪糕,4元起的一杯柠檬水,6元起的一杯泡泡茶,以及洗脑神曲《你爱我,我爱你,米雪冰城是甜的》,米雪冰城开启了上市之旅,成为首家冲击a股的新茶品牌。

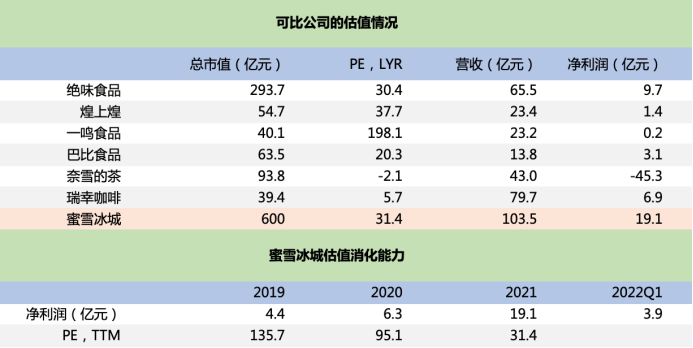

招股书显示,2021年,米雪冰城实现营收103.5亿元,净利润19.1亿元,奶茶业务净利率高达18.54%。估值方面,根据以往融资活动中的市场观点,蜜雪冰城估值高达600亿人民币,与喜茶齐平。

另一方面,乃雪茶(2150。HK),已经登陆港股市场,同期营收43亿元,净亏损45亿元,调整后净亏损1.45亿元。自去年6月上市以来,其股价从18.98元/股跌至5.34元/股,股价下跌70.65%,市值缩水230亿元。

奈雪股价走势,来源:wind。

同样在茶叶赛道,为什么“低端”的蜜雪冰城家里还有余粮,而“高端”的乃雪却亏损巨大?

本文试图从以下三个问题来阐明投资者的理由:

米歇尔冰城的财务状况如何?

乃雪和蜜雪冰城的核心区别是什么?

米雪冰城的打法是什么?

蜜雪冰城值得投资吗?

01

轻加盟模式驱动蜜雪高速扩张

近年来,随着Z时代的兴起,中国的消费市场不断扩大升级,人们对饮品的品质有了更高的追求。现制饮品以其透明的生产加工过程和灵活多变的口感迅速得到年轻人的认可,行业迎来爆发式增长。

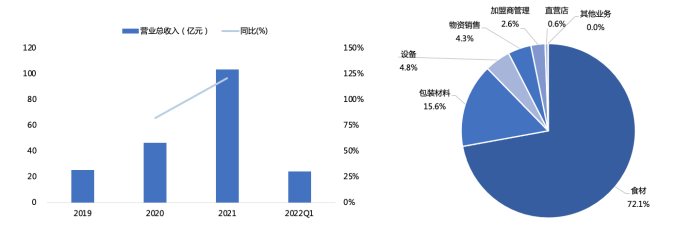

借着当前制茶赛道的东风,米雪冰城也迎来了业绩的高增长。从2019年到2021年,米雪冰城的收入年复合增长率为100.8%。2021年,米雪冰城实现营收103.51亿元,同比增长121.2%。2022Q1,米雪冰城实现营收24.34亿元。

从经营模式来看,米雪冰城主要采用加盟模式,营业收入主要来自向加盟商销售制茶的配料、包装材料等原料和设备。这与传统的加盟模式有很大不同,而且米雪冰城不参与店铺共享,收取的加盟费和培训费只占加盟商前期投入的一小部分。

近年来,米雪冰城加盟店数量和单店销售额的双增长,使得经营规模迅速扩大。2019年至2021年,米雪冰城加盟店数量从7186家增加到20465家,年均净增6643家。截至2022Q1,加盟店数量达到22229家,成为中国最大的茶叶品牌。单店销售额也从2019年的41.33万元/家增长到2021年的58.72万元/家。

从营收结构可以看出,配料、包装材料、设备材料销售给加盟商的比例超过90%,其他业务贡献较小。利用米雪冰城提供的原料和设备,加上一定的培训和管理输出,一家茶叶店就这样开了起来。

蜜雪冰城的收入和结构

资料来源:招股说明书,36Kr

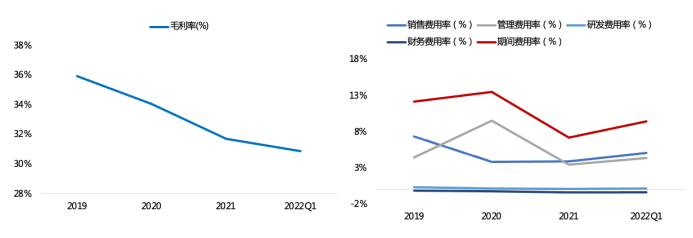

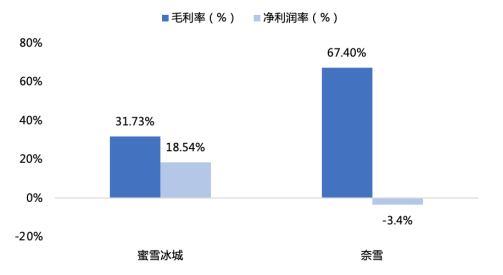

毛利率方面,2021年,米雪冰城毛利率为31.7%,同比下降2.4个百分点。米雪冰城的毛利率远低于现有茶叶中的乃雪,主要是因为米雪冰城终端的茶叶产品定位低端,作为原料供应商,在保证终端产品质量的前提下,利润空相对较少。

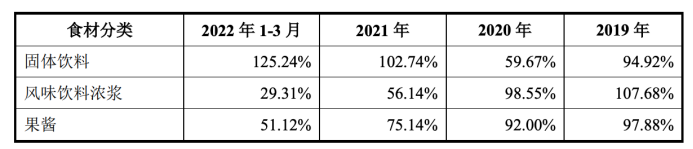

从长期趋势来看,近年来米雪冰城的毛利率一直在持续下降。一方面,果葡糖浆、全脂奶粉、柠檬等上游原料价格上涨,限塑令下单价较高的纸质吸管比例增加,导致包装材料成本增加;另一方面,低利润冷藏柜销售占比的提升拉低了整体毛利水平。

费用方面,蜜雪冰城2021年销售费用率为3.92%,与去年同期基本持平。蜜雪冰城作为一家消费属性较强的企业,销售费用率在可比企业中处于较低水平。这主要是因为公司业务的本质是B端业务。同时,在加盟模式下,品牌建设费用与加盟商共同承担,因此公司的营销投入相对较低。

2021年,米雪冰城的管理费率为3.48%,同比下降6.07%,主要是受2020年股份支付费用的影响。同期,公司期间费用率为7.26%,同比下降6.3个百分点。整体来看,蜜雪冰城的费用率不高,毛利被侵蚀的也不多,和奈雪的高费用模式有很大区别。

蜜雪冰城毛利率和期间费用率

来源:风和36Kr。

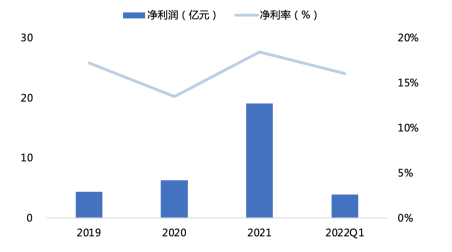

与报告期内持续亏损的奈雪相比,米雪冰城一直是盈利的,而随着营收的增长,米雪冰城的净利润也实现了高增长,2019年至2021年净利润年复合增长率达到108.0%。2021年,米雪冰城实现净利润19.1亿元,同比增长203.1%,2022Q1实现净利润3.91亿元。

净利率方面,2021年,米雪冰城净利率18.54%,同比增长4.99pct,2022Q1净利率16.06%。从趋势上看,米雪冰城近年来净利率较为稳定,主要是由于公司在特许经营模式下,与加盟商共同承担经营风险,平抑了业绩波动。

蜜雪冰城净利润和净利率

资料来源:招股说明书,36Kr

02

米雪冰城在做什么生意?

接下来,我们来探讨一下上一篇文章提出的问题。为什么同样的茶轨,米雪冰城和乃雪的表现如此不同?

从米雪冰城的营收结构可以看出,该公司并非以卖奶茶为生,而是作为渠道商卖茶的前端原料。所以在商业模式上,蜜雪冰城和乃雪可以说是完全不同的。

人头饭

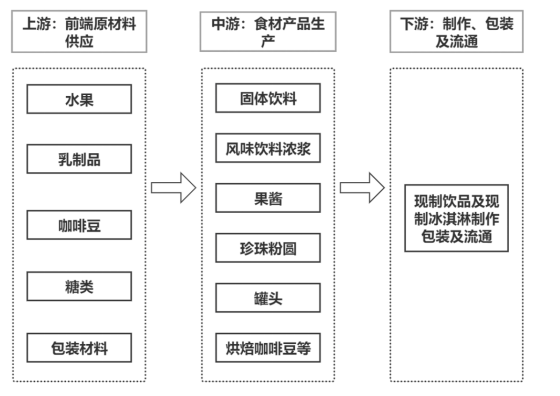

从现有的茶叶产业链来看,米雪冰城的核心业务是中游的食品生产,主要从上游采购乳制品、糖、植脂末、水果等前端原料,在工厂进行杀菌、调配、包装,制成标准化的固体饮料和风味饮料,再销售到终端门店。

乃雪位于茶叶产业链的下游,主要从中游采购原料。在商店或厨房制作茶叶和烘焙产品后,直接销售给消费者。因此,终端产品在门店的销售收入是奈雪的主要利润来源。

现成饮料和现成冰淇淋产业链结构图

来源:招股说明书

在终端产品定位上,米雪冰城的品牌主打低端,产品均价在8元左右,而奈雪主打高端,产品均价在27元左右。不同的定价策略和运营模式,使得它们之间的成长逻辑大相径庭。

米雪冰城的加盟模式是会展业的核心,其资产相对较轻。而且,米雪冰城不需要承担门店的运营和维护,大大降低了开支。业绩增长主要依靠门店数量的增长。由于公司终端产品定位低端,客单价低,涨价幅度有限空,价格逻辑暂时不是米雪冰城的核心驱动力。

奈雪所有门店都是直营店,不接受加盟。直营模式下,公司需要承担更高的门店运营维护成本,目前开店数量相对较少。但由于公司本身的高端定位,门店客单价较高,业绩增长主要通过单店销售额的提升来实现。

米雪冰城和乃雪的单价、门店数量和单店销售额。

资料来源:招股说明书,36Kr

注:米雪冰城门店数量截止到2022年3月底,奈雪的茶截止到2022年6月底;两者的单店销量都是2021年的数据。

从盈利能力来看,米雪冰城的毛利率明显低于奈雪,主要是两者的商业模式和产品定位不同,增长逻辑也不同,所以毛利率的对比意义不大。但从净利率来看,米雪冰城的净利率高达18.54%,而奈雪调整后的净利率却处于亏损状态。

蜜雪冰城与乃雪盈利能力比较

来源:风和36Kr。

同样是做一杯奶茶,一个有所得一个有所失。根本原因在于他们商业模式的不同,主要体现在原材料、门店、员工的成本/费用差异上。通过定量对比,一杯奶茶中,定位低端的蜜雪冰城的原料成本明显低于定位高端的奈雪。

招股书显示,2021年,米雪冰城食材和食品包装总成本为60.86亿元,杯子收入为10.55亿元。按照每杯0.3元计算,米雪冰城店酒水总销量约35亿杯,米雪冰城店以均价6-8元计算总销量约210-280亿元。相应的,蜜雪冰城营收中食材和包装成本的占比在21.7%-29%之间,比奈雪的32.6%低2.6-10.9个百分点。

乃雪是奶茶的直销商,赚的是奶茶和原料的差价。公司原料主要是低温鲜奶、新鲜水果等单价较高的物料。食材保质期短,茶叶制作工艺相对复杂,导致损耗高,这就决定了奶雪的成本不会低。但由于产品单价较高,还是可以保证足够厚实的利润空。

米雪冰城的产品走廉价路线,原料以植脂末和果酱为主,单价低,保质期长。米雪冰城茶的生产过程高度标准化,可以大大减少原料的损耗。关键是,米雪冰城作为原料供应商,赚取的是初级加工品和前端原料的差价,门店的原料损失不会摊到米雪冰城身上。

由于米雪冰城的终端产品定位低端,利润空有限,基于这个定位的涨价空并不大,所以定位也决定了原料供应商米雪冰城利润空的上限,成本对业绩至关重要。这也解释了为什么近几年前端原材料价格不断上涨,公司毛利率同步下降。

近年来,米雪冰城在降低成本方面下了很大功夫。一方面,业务规模上来后,集中采购容易形成规模效应;另一方面,公司业绩受上游原材料涨价影响,蜜雪冰城也有动力通过成本控制部分对冲其负面影响。

首先,在运营策略上,奈雪主打高频新策略,门店SKU超百,蜜雪冰城主要单品策略,门店SKU仅50个左右。饮品种类少,意味着上游原料差异化小。米雪冰城可以通过大规模采购实现规模效应,增强对上游的议价能力,从而控制成本。

其次,截至2022年3月底,米雪冰城已建成252亩智能制造产业园和13万平米全自动生产车间,实现了现制饮品和冰淇淋核心食材的自主生产,有效降低了公司成本,保证了自身利润空,也为下游门店预留了利润空。

不仅如此,蜜雪冰城也开始向产业链上游渗透。通过建设自己的食品生产基地,在上游一些重要的原料产地建厂进行生产加工,保证了原料供应,进一步降低了上游采购成本。

最后,在物流方面,到2022年Q1年底,米雪冰城在全国22个省/自治区/直辖市建立了专属仓储物流基地,40000多平米的物流配送中心,5个可直达各城市门店的自有仓库。作为全国茶叶品牌下庞大销售网络的原料供应商,米雪冰城建立的密集仓储物流不仅可以发挥公司的规模效应,进一步降低成本,还可以缩短门店平均配送时间,提高运输效率。

在门店和人员成本方面,由于品牌调性,奈雪的选址策略偏向于一二线城市的核心商圈。标准门店规模180-350平米,门店租金支出高。而且因为奈雪的产品生产更复杂,对员工的要求更高,需要的员工数量更多,所以员工的工资成本也更高。

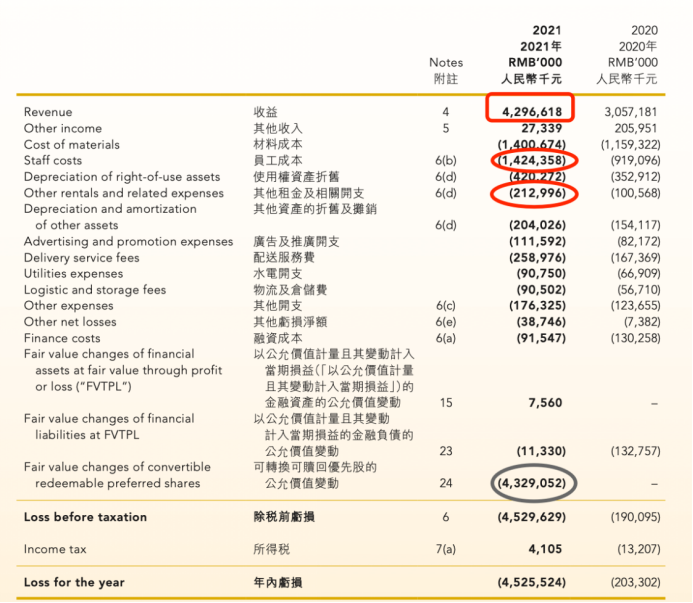

2021年,奈雪的员工成本和租金成本合计达到16.37亿元,占营收的38.1%。剔除可转换和可赎回优先股的公允价值变动后,奈雪仍亏损1.45亿元。所以在直营模式下,庞大的员工和租赁费用需要奈雪承担,公司亏损也就不难理解了。

奈雪2021年全面收益表

资料来源:公司年报。

但在加盟模式下,加盟者负责店铺的租金、人工、水电费等费用,为公司节省了大量开支,所以店铺的位置对店铺的业绩没有直接影响。这就解释了为什么米雪冰城作为一个消费属性很强的企业,期间费用明显低于可比企业。

总之,米雪冰城主要是低价加盟,赚供应链的钱,利润是供应链驱动的。公司在大量门店的运营中更注重如何将成本降到最低,费用相应较低,所以利润的确定性有保证。再来看奈雪,主打高端直销,赚终端消费者的钱。利润主要由价格逻辑驱动。但在这种模式下,高额的费用是不可避免的,极大的侵蚀了毛利,以至于现在还没有实现盈利。

03

低端茶叶主导种植

艾媒咨询发布的《2021年中国新茶行业分析报告》显示,新茶市场已经呈现一二线城市扩张放缓,开始向三四线城市下沉。其中下沉市场包括200个地级市,3000个县,4万个乡镇,10亿以上的人口,为新茶的发展提供了广阔的土壤,或将成为新茶的又一个增长点。

3元起的一个冰淇淋,4元起的一杯柠檬水,低价的爆款产品,帮助米雪冰城实现了持续下沉。根据窄门餐饮的数据,截至2022年9月,米雪冰城的门店比例为57.7%。在竞争地位上,米雪冰城以超过2万+门店的规模,远超同价位段的怡和堂、甜拉拉,牢牢占据低端茶叶领导品牌的宝座。

米雪冰城及其主要竞争对手

来源:招股说明书

那么,米雪冰城是如何在不断下沉的市场中扩张的呢?我们把它归结为以下两点:

天龙九瀑

1.洗脑营销占据消费者心智。

2.加盟门槛低,加盟口碑好,带动店铺快速扩张。

从营销的角度来看,从线上到线下,米雪冰城建立了多维度的品牌营销活动。

线下,一方面,米雪冰城的店铺采用饱和度高的亮色,大而浮夸的字体,高密度的海报和广告牌,不仅给消费者带来视觉冲击,也强化了其平易近人的品牌形象,提高了在低线目标市场的知名度,树立了自己的品牌形象。

另一方面,通过2万多家线下门店,蜜雪冰城建立了广覆盖、高密度的品牌营销网络。通过蜜雪冰城的广告牌,建立了天然的宣传优势,不断提升品牌在消费者中的影响力。

米雪冰城的店

来源:公司官网、招商证券。

2021年上线,以美国乡村民谣《哦苏珊娜》的曲调为背景,节奏轻快,一句“你爱我,我爱你,在米雪冰城是甜的”简单歌词,朗朗上口,配合神奇可爱的Q弹“雪王”IP,米雪冰城主题曲成为热点,在Tik Tok、哔哩哔哩等平台被洗脑。

招股书数据显示,截至2022年3月底,雪王相关视频播放量超过10亿次,米雪冰城主题曲MV播放量超过40亿次。此外,网民们自发地重新制作了相关视频,仅Tik Tok平台上米雪冰城的相关话题就被播放了170多亿次。如此高的播放量不仅为米雪冰城积累了大量的流量,也进一步加强了品牌的知名度和传播力,占领了消费者的心智。雪里蕻炒肉丝

不仅如此,蜜雪冰城还紧跟市场热点,线上线下同步运营,完成营销闭环。2022年酷暑,美团等平台店铺里的雪王头像一夜之间由白变黑,“黑化”的雪王头像掀起了公众情绪,“黑化雪城”话题也冲上了微博热搜榜。随着话题的发酵,公司推出了桑葚味的新品,将新品的黑色外观与鞣制联系起来,同步传递产品的卖点降温,为品牌营销带来流量和关注。

《黑雪王》主题曲与米雪冰城

来源:公司官网、招商证券。

亲民、洗脑、有趣的营销方式,与蜜雪冰城简单大众的品牌调性不谋而合,为蜜雪冰城带来一波又一波的热度。尤其是2021年主题曲发布后,米雪冰城单店销售收入快速增长。2021年单店销售收入达到58.7万元,同比增长32.3%。

米雪冰城专卖店销售

来源:招股说明书

从加盟的角度来说,在加盟门槛上,米薛冰店主推出了三项免费政策:0宣传资料费、0空设计费、0物流费。入会费按年收取。即使在省会城市,加盟费加上管理费和培训费也只有16800元左右,有效降低了加盟门槛。

回到这个周期,官网数据显示,米雪冰城新店开业成本在37万左右。根据以上计算,米雪冰城门店总销售额为210-280亿元,食材和食品包装总成本为60.86亿元。2021年平均加盟商数量为16500家。

由此计算出单店日均营业额为3487-4649元/天,食材和食品包装成本为2210元/天。假设5个员工的成本为1000元/天,水电费成本为200元/天,计算出加盟商的平均回报时间仅为0.42-0.79年。

加盟门槛低,回报周期短,激发了加盟商的热情,尤其是在低线城市,蜜雪冰城的门店迅速铺开。门店数量作为推动米雪冰城业绩增长的核心因素,进一步推动公司收入实现高增长。

米雪冰城特许经营费用

来源:公司官网。

04

米歇尔冰城值得投资吗?

随着蜜雪冰城的快速发展,一些发展隐患也开始显现。

首先,在加盟模式下,米雪冰城只负责业务指导和监督,加盟商负责具体门店的经营管理。随着加盟店数量的增加,公司的管理难度增加。近年来,店员操作不规范、门店卫生不合格、食品安全问题等违规行为时有发生,在很大程度上打击了品牌形象。

其次,米雪冰城约70%的门店主要分布在住宅和学校周边,在保证客流的同时,精准满足学生等消费能力较弱的目标客户。而商圈、学校等人流量大的地方是有限的资源。随着门店越来越密集,门店密度趋于饱和,门店之间的客流量会相互稀释。

米雪冰城产品单价低,涨价有限空。门店的销售和增长对流量非常敏感。大规模分流会削弱门店的盈利能力,甚至导致门店关闭。2021年,米雪兵城关店数量为585家,同比增长76.7%。当然,这也是受近两年消费环境不景气的影响。

近年来,除了在中国经营主要品牌,米雪冰城开始逐步扩大其业务边界。

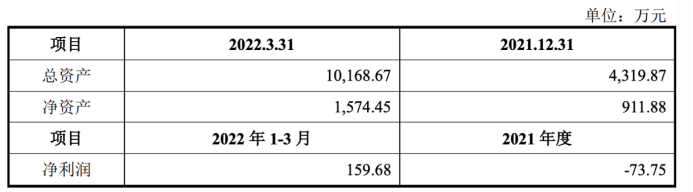

一方面是扩大区域。2018年9月5日,米雪冰城第一家海外门店在越南河内正式揭牌,并在随后的三年时间里,在越南开设了200多家门店,开始逐步从越南向印尼、菲律宾等东南亚国家扩张。截至2022Q1,米雪冰城海外门店数量已超过1000家。2022年的Q1,海外市场扭亏为盈,实现净利润159.68万元。

米雪冰城两岸港资子公司主要财务数据

来源:招股说明书

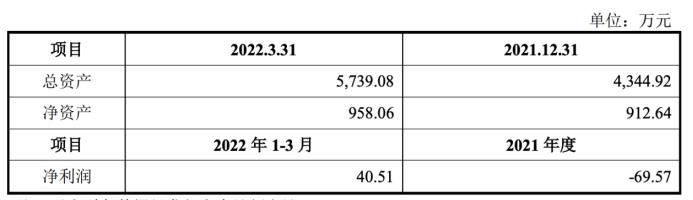

另一方面是为了扩大品牌。截至目前,米雪冰城已孵化出幸运咖啡和吉拉图两个品牌,主营业务分别为咖啡和冰淇淋。其中,幸运咖啡主要专注于10元以下的下沉咖啡市场,近年来实现了快速增长。加盟店数量从2019年的9家攀升至2022Q1末的629家,净利润也实现扭亏为盈,2022Q1达到40.51万元。

幸运咖啡的主要财务数据

来源:招股说明书

场景方面,基于国内市场主力品牌增速放缓,海外门店快速扩张和新品牌在边际上提升业绩的能力将凸显。但米雪冰城国内业务仍在高速增长,海外门店和新品牌的利润贡献较小,中短期内仍难以肩负起第二增长极的重任。

整体来看,在轻资产加盟模式和具有规模效应的供应链支撑下,米雪冰城通过规模效应降低成本,实现了其他品牌难以触及的低价和精准定位的潜力巨大的下沉市场。同时,借助独特的营销方式和更具竞争力的加盟体系,米雪冰城迅速扩张,形成了庞大的门店网络,成为公司收入的保障。随着加盟网络的不断扩大,规模效应将更加显著,蜜雪冰城在中低端茶叶的领先地位将进一步巩固。

近年来,随着加盟店的不断扩张,米雪冰城三大产品系列产能长期饱和,部分产品产能利用率甚至超过100%。从上市计划来看,米歇尔冰城募集的大部分资金将用于供应链和仓储物流的建设。届时,随着生产线逐步投产,公司产能将得到缓解,这为加盟店的扩张提供了保障。

米雪冰城配料产能利用率

来源:招股说明书

从2022年初开始,新茶品牌开始轮番降价。喜茶率先宣布2022年不再推出单价29元及以上的饮品;奈雪推出了9-19元的“易系列”,在不改变原料品质的情况下,每月采购单价在20元以下的新品。乐乐茶宣布8元最低可以获得一杯新鲜的茉莉花绿。

目前奈雪、喜茶等品牌的产品价格与蜜雪冰城的价格还有一定距离,或者低价SKU很少,无法覆盖足够的口味。因此,降价措施对顾铭等价格在15元左右的品牌威胁更大,不会对蜜雪冰城产生实质性影响。

二级市场方面,按照招股书显示的发行不超过4001股的计划,以及此前一级市场600亿股的估值,米雪冰城每股价格将在150元左右,对应的PE为31.4X,在可比公司中不算太高。

一般来说,在主板上市的公司上市需要1-2年左右的时间。假设明年米雪冰程灿上市成功,在明年经济复苏的强烈预期下,茶叶是可选的消费赛道,具有一定的业绩弹性和较强的估值消化能力,是消费股中相对稀缺的资产。

米雪冰城及其可比公司的价值评估

来源:风和36Kr。