先开50亿订单,红杉、达晨投的这家公司拉人合伙做菜

文:風信子

來源:融中財經(ID:thecapital)

吃完疫情紅利的生鮮電商接下來怎麽辦?叮咚買菜給出了答案,發展預制菜。

2022年,每日優鮮一直作為生鮮電商的代表,是各大媒體報道的焦點,這主要是因為去年一年,每日優鮮先後經歷了撤城收縮、拖欠貨款、年報難產、瀕臨退市、清退員工、破產等一系列難關,到現在基本算是被淘汰出局了,然而紮根長三角的叮咚買菜不僅活下來了,還實現了盈利。

最新財報顯示,叮咚買菜2022年第四季度的總營收為62.01億元,同比增長了13.1%。GMV方面,達到67.70億元,較去年同期的60.04億元相比增長12.7%。非美國通用會計準則下的凈利潤1.16億元,上年同期則為凈虧損10.96億元;美國通用會計準則下的凈利潤4990萬元,首次實現了單季凈利潤轉正。

這離不開“效率優先、兼顧規模”的策略轉變,但預制菜的貢獻或許更大,這也讓叮咚買菜重點押注預制菜賽道。

2月23日,叮咚買菜在供應商生態峰會上正式宣布,今年平台預制菜目標規模將達到50億元銷售額,並面向全行業招募“預制菜合夥人”幫助產業進入規範化、標準化發展。

不過,叮咚買菜宣布這一消息後,並沒有得到投資者的積極響應,美東時間2月23日,叮咚買菜下跌6.60%,股價報4.81美元,總市值11.32億美元。

雖然熬退了多個競爭對手,但叮咚買菜的競爭環境依然不樂觀,吃完了最後一波疫情紅利,單靠薄利的生鮮業務想過上好日子怕是很難,押注預制菜賽道也成了其不得不走的一條路。

一場疫情讓食品加工這一傳統行業走進了資本的視野,在創投圈它有了個新名字,預制菜,這本是疫情期間許多餐飲企業探索的一條自救之路,沒想到卻讓它火了足足三年,雖然圍繞著預制菜的爭議一直不斷,被稱為“海克斯科技”,“科技與狠活”,然而這並沒有影響資本對這一賽道的狂熱,除了像三全、思念、安井等傳統的食品加工企業,最積極的當屬餐飲企業,如海底撈、西貝等,當然這個賽道也不乏跨界者,如叮咚買菜、每日優鮮、盒馬、美團、沃爾瑪等新零售企業,甚至連格力、格蘭仕、海爾、碧桂園、趣店、深圳地鐵這類與食品行業並無交集的企業也來湊熱鬧。

據統計,2022年中國預制菜市場規模約4196億元,預計到2026年中國預制菜市場規模將達到10720億元,作為一個萬億級的大市場,資本湧入是必然的。

2023年2月13日,中央一號文件首次提出“培育發展預制菜產業”,山東、河南、廣西、廣東、重慶等各地也紛紛出台了相關支持政策。

萬億級大賽道叠加政策紅利,因疫情走紅的預制菜產業迎來後疫情時代,不過在越來越擁擠的預制菜,叮咚買菜能摘到屬於自己的果實嗎?

叮咚買菜的投資人國控達晨副總裁/合夥人汪璐對此表示,預制菜賽道是叮咚一直在做,也一直想做的事情,而且叮咚也是少有的已經具備了產業鏈全鏈路能力的公司。

2014年前後,如火如荼的“互聯網+”加到了生鮮領域,傳統的B2C模式的電商開始向O2O模式及前置倉模式發展,每日優鮮、京東到家、叮咚買菜、美團買菜等先後成立,買菜這個與老百姓生活息息相關的行業,基於常識判斷也是一個相當性感的賽道,當時的互聯網創業者,每個人心中都有一個做“平台”的理想,每個投資人也都相信“平台”的潛力。

於是創業者與投資人一拍即合,生鮮電商這個賽道遍地開花,以叮咚買菜為例,自2014年起一共經歷10輪融資,明星投資人雲集,單單在2018年,叮咚買菜就進行了5輪融資,其中5月天使輪由高榕資本投資,7月獲達晨財智、紅星美凱龍A輪投資,9月再次獲高榕資本A+輪投資,10月老虎基金、高榕資本、琥珀資本參與B輪投資;11月紅杉資本參與B+輪投資,此後除了老股東的持續加碼,像軟銀等新股東也不斷參與進來。

不過讓投資人和創業者想不到的是,這一行的難度超乎想象,即便在疫情下,用戶使用頻率更高的情況下,也沒能阻擋每日優鮮這樣一家上市公司的垮掉,這樣的形勢下,活下去成為叮咚買菜的首要目標,於是2021年,叮咚買菜的策略也從“規模優先、兼顧效率”轉為“效率優先、兼顧規模”。

自2022年5月,叮咚買菜先後關閉了在滁州、宣城、中山、珠海、天津、唐山、廈門等城市的業務,轉而開始聚焦於諸如上海這類易於盈利的城市。

叮咚買菜的前置倉模式盈利條件極為苛刻,根據國金證券的測算,當單均價為80元,日單量達到1000件時,叮咚買菜的毛利率將達到30%,並實現5.95%左右的經營利潤率。

這意味著,叮咚買菜的下沉空間是有限的,意識到這個問題並及時采取收縮策略是叮咚買菜能活下來的一個重要原因。

此外預制菜也為叮咚買菜貢獻了不少的利潤,“盈利難”是生鮮電商的硬傷,這主要是生鮮本身就是毛利率水平極低的品類,然而預制菜卻是扭轉這一局面的重要一環。

叮咚買菜並未公布其預制菜的具體毛利率水平,但參照同行業可以發現,預制菜的毛利率水平比普通生鮮產品至少要高出10個百分點,以A股超市企業為例,永輝超市、新華都、三江購物、家家悅等超市生鮮品類的毛利率水平只有不足20%,其中永輝超市和新華都常年保持在15%以內,而三全食品、安井食品、味知香、千味央廚等預制菜企業,毛利率水平均在20%以上,其中面向C端的三全食品的毛利率水平基本保持在30%以上。

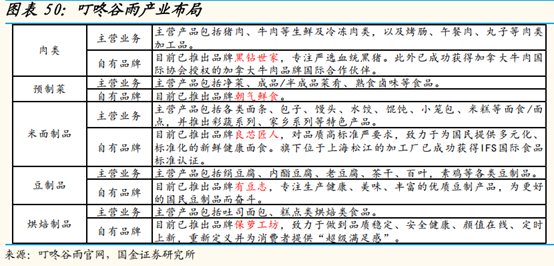

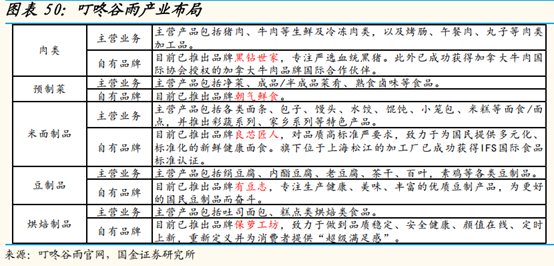

叮咚買菜創始人、CEO梁昌霖在最新財報電話會議上介紹,其自有供應鏈項目叮咚谷雨,已創造出日日鮮、叮咚大滿冠、拳擊蝦、黑鉆世家等諸多品牌,目前銷售額占到總GMV的11.4%。

隨著預制菜占比的提高,叮咚買菜的毛利率水平呈逐漸上升的水平,從剛上市時接近生鮮超市的不足20%,到2022年底已經提升到了24.74%。

此外,叮咚買菜在2022年大幅削減了營銷費用,從2021年同期的3.58億元降至9110萬元,下降了74.5%。

叮咚買菜的一系列操作下,終於在2022年第4季度首次實現了單季盈利,不過令投資人擔心的是,其盈利能力是否可以持續,畢竟上海作為叮咚買菜的大本營,疫情期間為其業績增色不少,那麽疫情之後呢?

02

叮咚的預制菜生意

雖然叮咚買菜為消費者所熟知是其生鮮配送業務,其實早在三年前,叮咚買菜就布局了“叮咚做菜”業務。

2020年10月,叮咚買菜建設“叮咚谷雨”布局預制菜、面食、肉類、烘焙產品等加工環節,目標將自有產品占比提升至 50%,實現規模化生產。

近三年,叮咚買菜從一個生鮮電商逐漸向食品加工轉型,據悉,目前叮咚買菜已在上海建立獨立食品研發中心,涵蓋中央廚房、應用實驗室、感官品評實驗室、微生物理化實驗室、冷凍/冷藏庫、水吧操作間、獨立冷食操作間等,並擁有食品工業轉化小型中試設備、餐飲後廚設備,可以滿足各類餐飲業態和 ToC 渠道的產品研發需求。

截至 2021Q3 叮咚擁有10 家自有加工廠,並有 3 個在建的生鮮綜合體,2021Q4 自有生產加工產品 GMV占比整體 GMV的6.5%。2021 年 1 月公司投資 6 億美元的叮咚買菜生鮮綜合體在江蘇昆山啟動,主要定位於預制菜的生產,項目達產後年產值預計可達80-100億元。

在提前布局下,叮咚買菜在C端市場已經擁有叮咚王牌菜、叮咚大滿冠、拳擊蝦等20多個自有品牌、超1000 個SKU。2021Q1 至 2022Q3,自有品牌 GMV 從1.4億元增加至9.8億元, GMV占比從3.3%提升至15%。2021 年 4 月公司推出拳擊小龍蝦,毛利率為33.8%。2021 年 9 月公司推出叮咚大滿貫火鍋系列,毛利率為 34.4%, 客單價為108元。在 B 端市場,2022 年 3 月公司推出獨立品牌“朝氣鮮食”,主要布局經銷、代理、終端大客戶等渠道。2021 年預制菜銷量同比增長300%,2021Q4 預制菜 GMV 超過 9 億元,全平台用戶訂單滲透率達 30%,預制菜在 GMV 中占比分別為 14.9%。

曾有測評自媒體對叮咚買菜進行測評,當2020年第一次進行測評時,該自媒體稱,它更像一個方便的“買菜平台”。時隔兩年,當其再次對叮咚買菜進行測評時,該自媒體認為,叮咚買菜更像是包管家庭餐桌的懶人之光。

該自媒體平台還對叮咚買菜的預制菜產品進行了測評,包括家常中餐、鮮食沙拉、飲料、烘焙等,得到的反饋是,家常中餐口味普遍偏鹹,鮮食沙拉不太滿意,飲料和烘焙有部分推薦產品。

從自媒體的測評可以看出,叮咚買菜從配送到自己做,面臨的困難與消費者的期待是完全不一樣的,那麽叮咚買菜做好迎接這一切的準備了嗎?

目前消費者對叮咚買菜的預制菜褒貶不一,投資人也對此意見相左,這也並沒有影響到叮咚買菜押注預制菜的決心,從食物配送深入到生產加工端,叮咚買菜布局預制菜有什麽樣的邏輯支撐呢?

作為叮咚買菜的早期投資人,汪璐表示,預制菜是叮咚一直在做,也一直想做的事情,疫情這幾年只是催化劑。叮咚從成立伊始,就非常重視供應鏈食材的安全性、可控性,所以一直通過定向種植,訂單種植不斷提升源頭端的品質,叮咚供應鏈做了大量的前期工作。隨著這兩年用戶畫像不斷演化,變得越來越清晰,30歲以下年輕人占比不斷在提升,從年輕家庭到年輕人,消費、飲食習慣也在發生變化,需求從即刻送達,向即刻食用演變。生活節奏加快,大多數人下廚烹飪時間大幅度減少且年輕一代烹飪意願較低。為了更好地服務新的消費人群,叮咚的供應鏈必須要做出變革。

當前國內盛行的預制菜,對比歐美、日本的速凍食品賽道來看,從產業鏈的角度可以分為,上遊:速凍食品生產企業(速凍米面、速凍調制食品、速凍其他食品)+冷鏈設備制造商;中遊:銷售平台(批發、零售商)+冷鏈運輸/倉儲;下遊:b端(餐飲+團餐+宴會),c端(消費者)。

對照產業鏈圖譜,可以發現叮咚是少有的已經具備了產業鏈全鏈路能力的公司。從速凍食品的生產,到自有的銷售平台,自有的冷鏈物流和倉儲,再到2b,2c的銷售。

汪璐透露,叮咚買菜的預制菜選擇是非常有策略性的,並非所有的細分領域都布局。

聚焦細分領域,速凍食品的三個品類正處於行業生命周期的不同階段:

首先,速凍米面制品整體處於成熟期,零售市場趨於飽和;

近年來,速凍米面制品行業增速放緩,但市場集中度高,格局穩定,三全、思念、灣仔碼頭三家分立,占據主要市場份額,CR3高達70% 。

速凍米面制品的銷售渠道主要依靠商超和經銷,但隨著餐飲端對半成品食材的需求日益上漲, 速凍米面制品供應商開始關注餐飲市場,目前餐飲市場仍處於開拓發展階段。

面點是速凍米面制品行業中景氣較高的分支,也是叮咚這類企業進入的突破口。

其次,速凍火鍋制品處於成長期,需求日益上漲,市場格局較為分散,頭部企業市占率均不足10%,CR5僅18%,安井食品為速凍火鍋制品業龍頭,但其市占率僅有8.1%。

隨著火鍋業市占率上升,成為餐飲業第一大品類,速凍火鍋制品行業發展前景廣闊,預計未來年均復合增長率有望保持在10%以上。

這個細分領域,B,C端的增長都非常迅速,叮咚抓住的是年輕人聚餐,家庭火鍋場景。

預制菜肴制品處於引入期,近幾年逐步發展,龍頭企業開始不斷入局,新的平台企業開始加碼。

預制菜肴制品近年才開始發展,2018年整體市場規模僅127億,但行業發展迅速,2022年預制菜市場規模4196億,預計2023年仍將保持20%以上的增速。

所以,汪璐認為,叮咚買菜進入預制菜賽道有兩方面的原因,一方面因為國內冷鏈物流、消費習慣已經成熟,二是行業細分賽道仍有巨大的機會,叮咚買菜戰略性地選擇加碼。

此次招募預制菜合作人的加入也是在補齊生產端的短板,豐富產品線,進一步發揮平台的流量優勢。

盡管叮咚買菜押注預制菜賽道有著多方面的邏輯支撐,但不可否認的是,跨行加入預制菜,叮咚買菜面臨的挑戰是巨大的。

首先,我國冷庫基礎設施較為薄弱,速凍食品覆蓋範圍仍有待拓寬。對比發達國家,我國人均冷庫倉儲容量較低,僅0.132立方米,不足日本及加拿大的1/3,美國的1/4。所以國內預制菜還是以精、小、短期快速食用為目標。

其次,目前市場上,生產企業仍主要通過價格競爭,爆品模仿等手段搶占市場增量和擴張市場占有率。占據消費者心智的零售品牌還沒有出現(除R3之外),價格戰仍會繼續,這有可能會擠壓叮咚買菜的盈利能力。

行業剛剛起步,未來B、C兩端同步發力,賽道發展空間會逐步擴大,利好餐飲零售化產業。餐飲零售化產業有望從“5萬億”的餐飲渠道,向“15萬億”與“吃”相關的整體行業布局。

行業如此之大,叮咚已經上車,誰又能說未來叮咚不會找到自己的一席之地呢。

版权声明:

作者:pu

链接:https://www.aastel.com/archives/10673.html

文章版权归作者所有,未经允许请勿转载。

THE END