SHEIN上半年GMV增至160亿美金,即将与拼多多正面硬刚

文:董潔

來源:36氪未來消費(ID:lslb168)

拼多多大張旗鼓進軍美國之時,快時尚巨頭SHEIN的腳步也並未停歇。

36氪未來消費獨家獲悉,2022年上半年,SHEIN的銷售額突破了160億美金,同比增速超50%,伴隨旺季的到來,SHEIN有望提前完成300億美金的年度銷售目標,這比原計劃提前了一年的時間。

可供對比的數據是,ZARA母公司Inditex集團上半年銷售額僅同比增長7%至128.2億歐元(合128億美元),其中核心品牌Zara銷售額同比增長7%為88.95億歐元(合89億美元),兩項數據上SHEIN都遠超這家歷史悠久的快時尚巨頭。

過去三年,SHEIN的業績呈爆發式增長。2020年其GMV首超100億美元,增速達250%;2021年,這一數字更是達到200億美元。

SHEIN、H&M、Zara過去4年在美國市場的銷售額變化來源:Euromonitor International, Apparel and Footwear Edition 2022

2022年第二季度SHEIN在美國移動端680萬次的安裝量再度超過亞馬遜,環比增長13%,盡管前者二季度的MAU是SHEIN的三倍,但二者的差距正不斷縮小。一位知情人士透露,SHEIN二季度的DAU已經超過了3000萬(峰值3200萬),增速達15%。

36氪未來消費就以上消息欲向SHEIN求證,未取得聯系。

面對全球通脹壓力,SHEIN將今年的核心目標定為兩個:提升客單價以及優化利潤率。多位知情人士告訴36氪未來消費,截至上半年SHEIN全球市場的平均客單價為75美元,過去3年這一數字則分別是50、60和70。

具體到不同市場,中東用戶的客單價最高為130美元左右,美國75美元,拉美45-50美元。不過從GMV占比看,美國和歐洲仍然是SHEIN最大的兩個市場,占比均在30%,其次則是中東的17%。

客單價提升來源於兩方面,一是不斷拓展的品類,除核心品類女裝(占GMV的6成左右)外,鞋、箱包、化妝品、居家用品等品類過去一年的銷售額占比不斷提升,這也使得SHEIN的全站連帶率(每個包裹的平均商品件數)從去年同期的6.9-7漲至7.5-7.8。

據不完全統計,SHEIN現在擁有的自營品牌已經超過10個,包括但不限於男裝、童裝、鞋類、家居、家紡、美妝、配飾等諸多品類。目前,SHIEN主品牌的單價在10-15美元,高端女裝MOTF的主打單件價格則為20-40美元。由於發展勢頭不錯,SHEIN上半年已將美妝品牌SHEGLAM獨立。

SHEIN獨立站首頁截圖

不過,客單價的提升並未明顯改善SHEIN的利潤率。據行業調研,去年SHEIN的凈利潤率大概在6%,今年上半年則同比略降,主要原因在占成本大頭的采購成本上半年升至35%左右(由於增長預期),但物流成本和市場費用都同比都有所減少,前者占GMV比重在20%上下,後者則為8%。

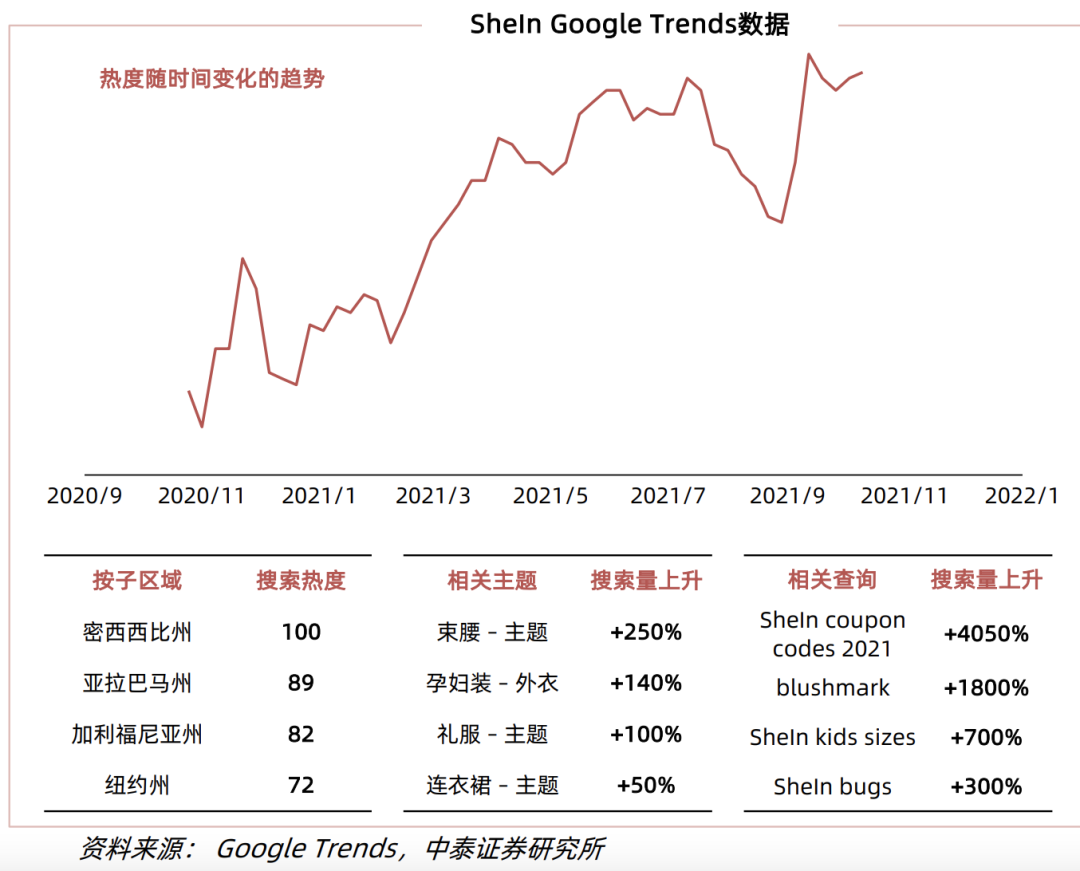

SheIn Google Trends數據

采購成本未能改善的原因還在於SHEIN對核心供應商的利益維護。由於采用“小單快反”模式,SHEIN 的供應商常年面臨高強度的考核,包括產能、良品率、交貨周期以及加急訂單的處理速度等等,鑒於上述幾個維度,SHEIN也將供應商分為SABCD五個等級(排名 D 級——低於 60 分末位的 30% 供應商將淘汰)。

有內部人士就告訴36氪未來消費,“壓低采購成本很容易導致供應鏈端的反彈,對於頭部的S、A級供應商還是要保證他們的利潤”,而更外部的原因則在於競爭對手的壓力。

自被傳出要進軍美國市場後,不少SHEIN的供應商都遭到了拼多多的挖角,開出的條件包括更短的結款周期、更充足的交貨周期等等。有SHEIN的供應商就告訴36氪,拼多多在招募時有幾個明確的要求:有跨境電商平台經驗、獨立站經驗以及北美市場經驗的優先,這一切都針對SHEIN。

多位知情人士透露,截至目前,SHEIN的供應商在3000家左右,其中S、A級的供應商占到了10-15%。上述人士也表示,面對壓力,下半年SHEIN可能會繼續優化供應商的數量,並提升頭部供應商的利潤比例。

而就在9月1日,被報道多日的拼多多海外業務“Temu”正式上線開啟測試售賣(9月16號開放售賣),兩家千億美金市值的公司即將迎來正面對決。

據悉,拼多多海外業務200多人的團隊中,有近150人是從SHEIN等跨境平台以2-3倍薪資挖來的。雖然被挖角的中高層並不多,但SHEIN內部人士普遍認為,如果拼多多在美國市場能夠迅速起量,業務規模擴大帶來的人員短缺將很快蔓延,到時SHEIN面臨的挖角會更加劇烈。

拼多多海外業務Temu app首頁截圖

供給端,拼多多采用了0傭金的方式招募全品類商家,但賣家無定價權,主要由拼多多定價銷售,然後以供貨價與賣家結算。這與亞馬遜等平台上的第三方賣家經營模式完全不同,也區別於SHEIN自營品牌的模式。

行業人士猜測,為了快速打開市場,拼多多前期大概率會采用瘋狂買量的做法。以美國市場為例,SHEIN上半年在Facebook渠道的獲客成本在35美元左右,拼多多可能需要2-3倍的價格(甚至更高)才能將用戶拉到自己平台。

盡管美國市場已是一片紅海,但拼多多過往多次新業務嘗試的成功還是讓外界頗為期待。上半年,拼多多營收超550億元,凈利潤更是超過了150億元,這也讓其有足夠的底氣試水海外。

反觀SHEIN,自營之外其從去年試水的三方平台業務並不順利,深圳大賣傲基在SHEIN僅上線幾個月後便撤出。伴隨越來越多對手的湧入,這家千億美金市值的巨頭的安穩日子似乎到頭了。