海底捞张勇即将收获第三个IPO

文:劉星誌

來源:盒飯財經(ID:daxiongfan)

海底撈創始人張勇即將迎來第三個IPO。

12月9日,海底撈海外業務運營主體特海國際控股有限公司(以下簡稱“特海國際”)通過港交所聆訊,距離上市僅臨門一腳。

海底撈旗下的獨家底料供應商頤海國際2016年上市,海底撈2018年登陸港股,加上此次通過聆訊的特海國際,一個火鍋店“拆”出了三家上市公司。

但與兩個已經上市的老大哥不同,特海國際的上市低調而特別。它以介紹形式在香港主板上市,不涉及融資,也就省去了發行新股、路演配售等流程環節。

此外,12月5日海底撈發布公告稱,董事會考慮宣布以實物分派方式,有條件派發該公司將有權擁有的所有特海國際股份,占於分派時特海國際全部已發行股本的90%。這意味著,分拆完成後,海底撈將不再保留特海國際的任何權益,特海國際將不再為海底撈的附屬公司。張勇、舒萍夫婦,連同ZY NP LTD、SP NP LTD及NP United Holding Ltd將繼續成為公司控股股東。

對於分拆上市,海底撈曾表示:分拆可使特海國際業務和海底撈其余業務在各自地域範圍內獲得更好的發展,讓各自的運營管理團隊更高效管理,專注各自業務,並在一個獨立的上市平台上產生未來的增值收益。

拆掉虧損的海外板塊,也有助於給海底撈“減負”。據招股書數據,2019年至2022年上半年,特海國際凈虧損分別為0.33億美元、0.53億美元、1.51億美元和0.56億美元。三年多以來,特海國際持續虧損,一定程度上拖累了海底撈的業績。

除了改善海底撈主體的業績表現,將特海國際股票實物派發給股東,也能一定程度上安撫此前蒙受損失的投資者。截至12月13日收盤,海底撈股價21.25港元,較2021年初85.78港元的高點下跌超七成。

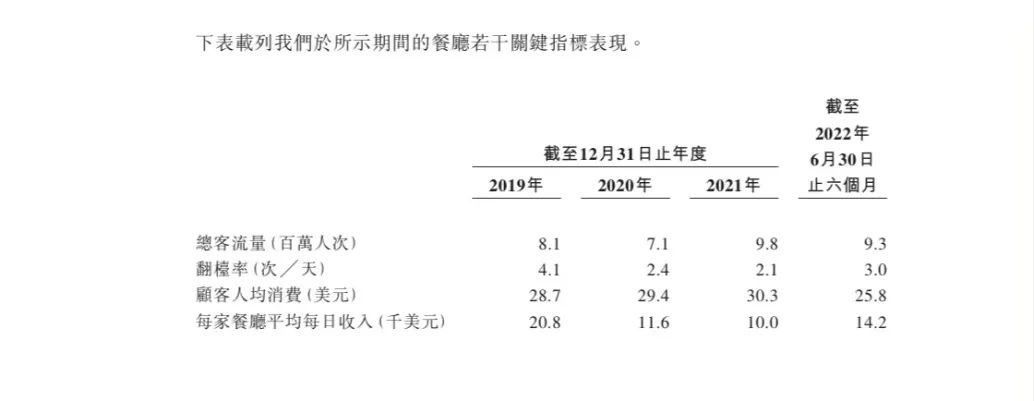

隨著海外疫情趨於平穩,今年上半年特海國際營收達到2.46億美元,較去年同期的1.35億美元接近翻倍;翻台率也從2020年的2.4次/天、2021年的2.1次/天回升到今年上半年的3.0次/天。海外業務的復蘇曲線,無疑為市場觀察海底撈國內業務走勢提供了樣板。

除此之外,海底撈的擴張策略也在悄然改變。

根據招股書,特海國際已於2022年10月收購Hao Noodle and Tea Holdings Inc.(「HN& THoldings」)80%已發行及發行在外普通股。據了解,HN&T Holdings在紐約經營兩家名為「Hao Noodle」及「Hao Noodle and Teaby Madam Zhu’sKitchen」的餐廳,提供輕食、飲料及酒類。

從2019年放出消息開始,這場收購持續了整整兩年。從“拆拆拆”到“買買買”,海底撈尋求用新的方式擴展商業版圖,效果如何值得期待。

01

與國內的大面積閉店不同,即使是疫情期間,海底撈在海外市場仍然大體保持著高速擴張的態勢。

從2012年在新加坡開設首家海外餐廳以來,截至目前,海底撈已在四大洲11個國家開設110家餐廳。但海底撈海外店面增長並非勻速,截至2018年底,海底撈在國外僅有23家門店,絕大多數門店是在2019年以後開張。

海底撈新加坡分店

高速擴張意味著成本的大幅上漲。海外開店的前期成本和持續經營的成本都十分高昂,據招股書數據,2021年特海國際各項成本及開支的總和達到了4.08億美元,同比增加了43%。

這些投入也給海底撈帶來了更多固定資產,在一定程度上擠占了母公司的流動資金,成為如今分拆上市的動因之一。財報數據顯示,2021年,海底撈海外收入占總收入比重達到7.18%,這一數據在今年上半年提升到12.4%,然而非流動資產占比卻超過20%。

具體來看,特海國際在亞洲每家餐廳開業前成本性支出介於17~40萬美元,而資本性支出一般介於140~300萬美元,在亞洲每家海外餐廳的投入在157-340萬美元之間(約合976-2372萬人民幣)。而在歐美國家,這一成本可能更高。

此外,已營業餐廳的成本結構也和國內有所不同。海底撈的成本結構中,原材料及易耗品占四成左右,員工成本次之,占比35%左右;而特海國際則完全相反,員工成本支出達到45%,原材料及易耗品支出在35%左右。

海外經營成本高,但相應的客單價更高,理論上單店利潤天花板也就更高。2019年特海國際海外餐廳單店日均收入達到2.08萬美元,約合人民幣14萬元,遠超當時海底撈總體單店日均9.26萬元的水平。但受疫情等因素影響,這一數據在今年上半年回落到1.42萬美元,約合人民幣10萬元。

顯然,看起來潛力巨大的海外業務仍在恢復階段,難以為當下的海底撈增加亮點,盈利更是遙遙無期,剝離出去能夠幫助海底撈主體“減負”。

此外,內地和海外餐廳在經營管理等方面都存在不小的差異,這也是海底撈將其分拆上市的動力之一。

02

圍繞主業分拆成熟業務,一直是海底撈降低公司財務壓力和加強管理的慣用手段。

早在2005年,海底撈就成立了成都分公司,專門從事火鍋底料生產,而隨著海底撈的生意越做越大,單是底料生意就已成為一個龐然大物。於是在2014年,相關分拆開始啟動,張勇通過一系列操作,將這塊業務注入境外上市公司,並在2016年7月13日,成功在港交所掛牌,是為張勇的第一家上市公司頤海國際。

這一操作既幫助高速擴張的海底撈卸下了一個包袱,能夠輕裝上陣,頤海獨立運營也能在市場上募集更多資金。

受到頤海成功分拆的鼓舞,2014年起,海底撈將更多板塊單獨拆分,成立公司,包括負責火鍋食材自采和外購等服務的蜀海、負責人力資源的微海咨詢等。就連門店裝修,海底撈也是“肥水不流外人田”,將業務交給了自家的品牌蜀韻東方。

張勇這套“拆拆拆”戰略的優點顯而易見:將各個板塊業務獨立,有助於品牌的規模化、標準化,也能在資本市場上利益最大化,巔峰時期,僅頤海國際一家,市值便突破1000億港幣。

但這套模式的缺點同樣明顯,各板塊分拆獨立,本質上是圍繞海底撈這個品牌縱向挖掘,各家公司一榮俱榮一損俱損。過去三年裏,頤海國際股價和海底撈整體走勢基本一致,截至12月13日收盤,海底撈市值1184.48億港元,頤海國際市值274.29億港元。

海底撈和頤海股價低迷,一部分原因在於疫情反復對餐飲行業的影響。不光是海底撈,呷哺呷哺、撈王等競爭對手在疫情期間翻台率都斷崖式下跌。但除此之外,張勇對疫情形勢的錯誤判斷,也是令海底撈元氣大傷的重要原因。

海底撈自2019年起實行擴張戰略,疫情後更是逆勢“抄底”開店。張勇這一決策給海底撈帶來了營收增長的同時,翻台率、凈利潤接連下跌,陷入虧損危機的海底撈不得不實施收縮戰略,開展“啄木鳥計劃”,關停虧損門店。承認誤判了疫情趨勢的張勇,還於今年3月卸任海底撈CEO一職,由楊麗娟接任。

一系列動作下,海底撈情況有所改善,但距離恢復元氣還很遙遠。

今年8月,海底撈發布楊麗娟上任後首份半年報。財報數據顯示,受疫情和“啄木鳥計劃”影響,今年上半年,海底撈營收同比減少16.57%,凈虧損2.67億元,上年同期凈利潤為9650萬元。

在這種情況下,剝離持續虧損的海外業務單獨上市,既有助於海底撈扭虧為盈,也能一定程度上安撫受傷的投資人。

此外,招股書數據顯示,隨著海外餐廳恢復經營,今年上半年特海國際整體翻台率從去年的2.1次/天回升到3.0次/天。隨著國內疫情形勢發展,特海國際的數據也起到了“拋磚引玉”的作用,為海底撈國內業務的復蘇提供了一定程度的指引。

今年8月,海底撈表示,6月以來中國大陸地區及其他地區的餐廳經營表現月度環比已經明顯好轉。

然而這種好轉是相對於最差的時候而言。參考特海國際披露的關鍵指標,從疫情中逐漸恢復後,翻台率顯著回升,但距離2019年的4.1次還很遙遠;此外,顧客人均消費也顯著下降,由2019年的28.7美元下降到25.8美元。

強敵環伺下,逐漸復蘇的海底撈很難回到當初在中餐連鎖領域一枝獨秀的局面了。即使在疫情期間,火鍋賽道的洗牌競爭也從未停止,湊湊、撈王等對手都在虎視眈眈。

以呷哺呷哺旗下的高端火鍋品牌“湊湊”為例,近年來發展尤為迅猛,且在客單價上已經超過海底撈。而在業態上,湊湊也在用“火鍋+奶茶”等新穎形式來對標海底撈的服務王國,不少門店已經有了排隊效應,和疫情前的海底撈頗為相似。值得一提的是,今年1月,湊湊海外首店亮相新加坡,馬來西亞項目也正式啟動。

面對愈發激烈的行業競爭,海底撈在通過“拆拆拆”的方式將品牌做厚以後,也嘗試過通過收購其他品牌或孵化子品牌等方式,涉足中餐、面食等更多品類,把品牌影響力做寬。

2019年11月,海底撈發布公告稱,公司擬收購中餐品牌“漢舍中國菜”和“Hao Noodle”面館。但與分拆海底撈相比,張勇對於多品牌經營的興趣並沒有那麽濃厚,上述收購的時間節點和海底撈大舉擴張的時間節點重合,收購的投入更像是主業擴張的點綴。或許是受疫情影響,直到今年10月,特海國際才完成對“Hao Noodle”的收購。

而疫情來臨後,張勇也嘗試通過孵化子品牌來對沖負面影響,陸續推出秦小面、飯飯林等多個子品牌,但這些品牌並未給海底撈帶來多少收入。

張勇

現有的餐飲巨頭中,百勝中國擁有肯德基、必勝客兩個品牌,同賽道的呷哺呷哺孵化出了“湊湊”,隔壁新茶飲品牌奈雪則剛剛將樂樂茶收入囊中。反觀海底撈,在高速擴張期間沉迷拆分,而在主業擴張失速之際,始終缺一個拿得出手的“小弟”來撐門面。

目前,海底撈主業面臨品牌乏力等肉眼可見的困難,海外業務也需要時間復蘇,張勇急需一個新故事,把更多資源用於投資並購或許是一個不錯的選擇。

今年9月,老牌餐飲連鎖品牌Wagas(沃歌斯)被安宏資本收購;近日,新茶飲品牌樂樂茶被奈雪的茶收入囊中,交易對價較樂樂茶此前估值大幅下降。

有餐飲行業人士預計,雖然疫情政策優化利好餐飲行業,但想要看到明顯反彈可能要半年之後,這半年期間挺不下去的品牌要麽像樂樂茶一樣委身於巨頭,要麽黯然離場。

當然這也給了張勇一個不錯的時間窗口,在市面上尋找給海底撈打輔助的標的。特海國際招股書中也提到,後續戰略除了做大海底撈品牌、提升門店業績外,還將“識別有機增長機會,尋求潛在收購機會。”

據弗若斯特沙利文數據,截至2021年底,不論是營收還是市場覆蓋面來看,海底撈都是源自中國的最大中式餐飲品牌,而在卸下特海國際這個包袱以後,輕裝上陣的海底撈後續動向值得期待。