万字拆解“折扣连锁”成长之路:中国千亿级大玩家会是谁?

文:胡維波、石堯

來源:浪潮新消費(ID:lcxinxiaofei)

當消費供給愈發多元和過剩,品類殺手和折扣店業態在國內這幾年快速興起,零食很忙、好特賣、折扣牛、鄰食魔琺等創業項目紛紛獲得融資,哪怕沒有資本強勢注入,它們也因為需求旺盛和下沉市場大量的擴展空間,正進入到規模化擴張和持續盈利的成長通道。

在美國、日本,我們知道已經成長起來Costco、Aldi、Dollar General、唐吉坷德等折扣連鎖巨頭,那在當下中國消費業態進入前所未有的轉換期,是否能誕生出百億、千億市值的大玩家呢?

最近,宸睿資本便通過對海外折扣連鎖零售業態的深度研究和梳理,發現休閑食品“品類殺手”折扣連鎖,可能是當下中國零食市場最需要的一種零售業態,也是最接近零售經營本質的一種業態。

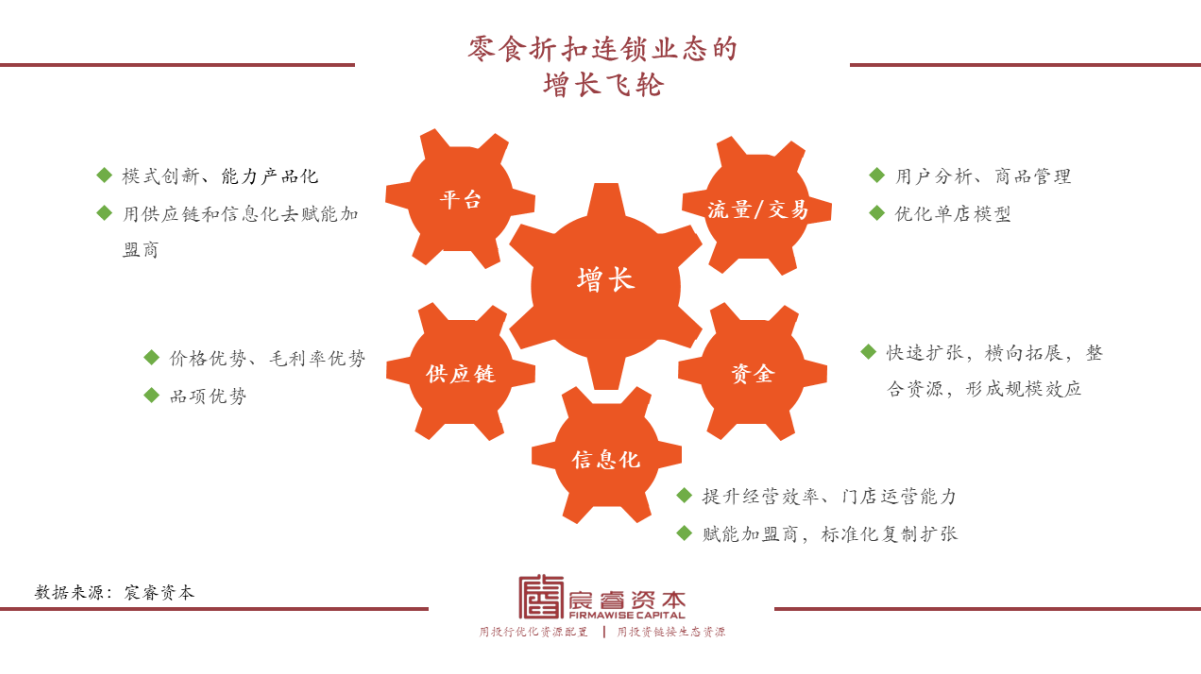

在宸睿資本看來,對“品類殺手”來說,磨好供應鏈和信息化、數字化這三板斧,進而實現理想的單店模型和規模化復制擴張,是獲得競爭優勢和形成增長飛輪與護城河的關鍵路徑。

而零食折扣連鎖是目前中國最接近“品類殺手”+“一元店”模式的零售業態,也是能真正下沉到社區和小鎮的現代零售業態,最終將出現千億級的大玩家。

01

折扣連鎖的“前世今生”

1、折扣連鎖是歐美當下的主流零售業態

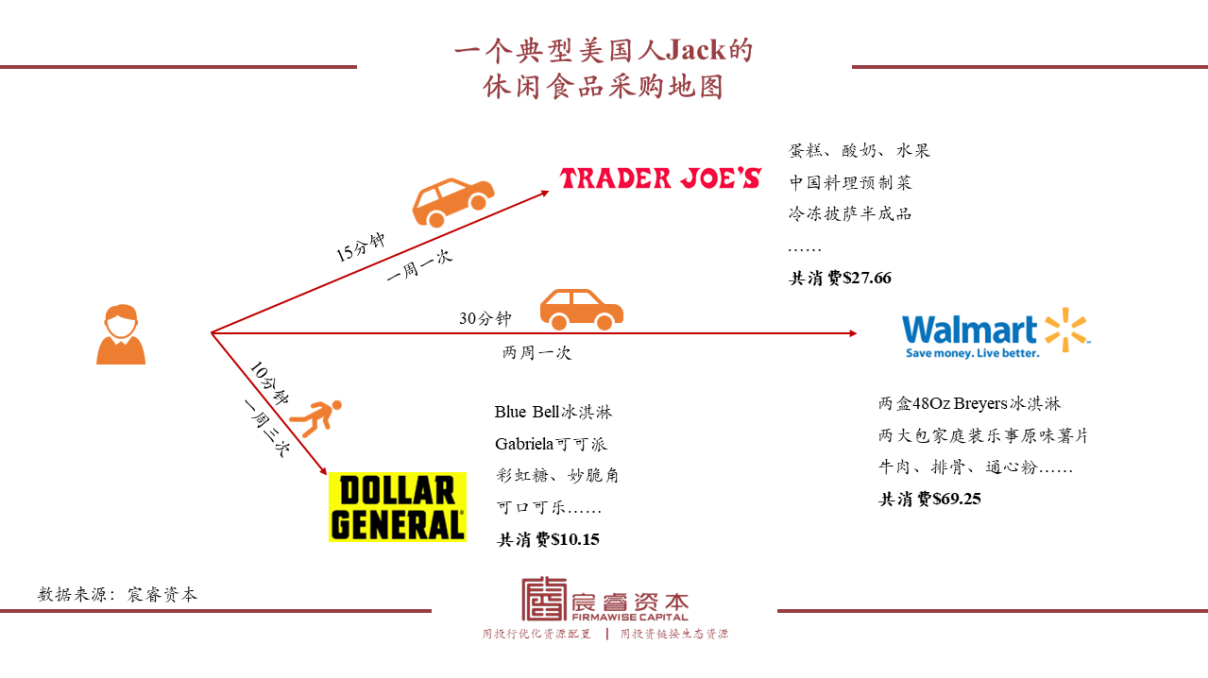

一個典型的美國人如何完成他的日常采購?

以休閑食品為例,一個深度的零食愛好者Jack會定期去折扣超市——他擁有Walmart、Ralph’s、Costco等多家折扣超市的會員,每兩周,通常他會選擇一個休息日的下午,和室友一起開30分鐘以上的車進行一次大采購,往塞滿了通心粉和牛肉的購物車裏放下兩盒48盎司的Breyers冰淇淋——一大盒至少夠他吃一個星期,只要不到5美元,會員享受9折優惠。

而更加日常和多變的需求,則會被15分鐘車程以外的折扣雜貨店Trader Joe’s和社區拐角處的一元店Dollar General填滿。

他會隔三岔五地去Trader Joe’s買半成品披薩或者中國料理做晚餐,順便帶幾盒貼有超市自家品牌的蛋糕和酸奶,第二天的早餐也解決了。

Dollar General則是他每天都會光顧的地方,因為這裏他能買到更便宜的Blue Bell冰淇淋、花1.75美元買上6個Gabriela可可派、再花5美元可以買好幾包小包裝彩虹糖和妙脆角……

歐美的現代零售史,就是一部折扣連鎖不斷“攻城略地”並推陳出新的歷史,休閑食品的銷售也主要是在這些渠道中完成的。

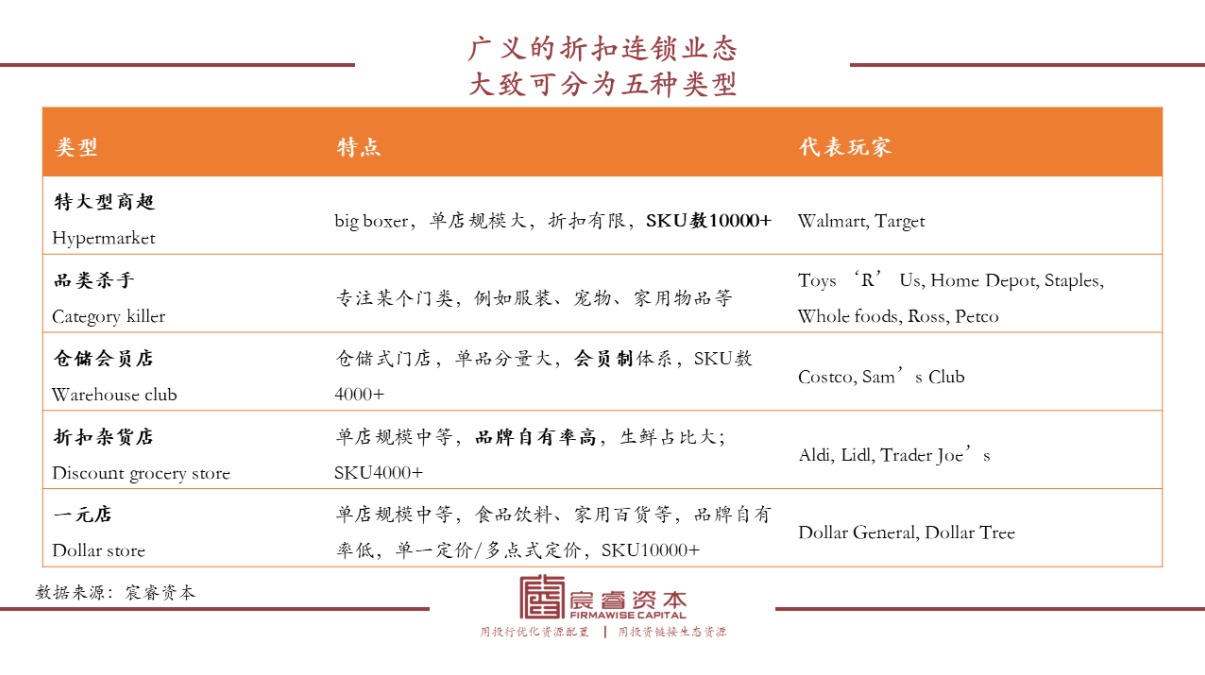

廣義的折扣連鎖業態,包括了Target這樣的綜合性折扣商超(discount superstores)、Costco這樣的倉儲會員店(warehouse clubs)、Home Depot、Ross等“品類殺手”(category killers)、以Aldi和Trader Joe’s為代表的折扣雜貨店(discount groceries)以及社區一元店(dollar stores)。

折扣連鎖業態在上個世紀60年代至90年代的歐美獲得了充分發展,完成了對傳統零售業態的改造,折扣連鎖業態已成為歐美零售的主流業態。

這個過程反映的是消費者對“多、快、好、省”的極致追求,是幾大因素共同作用之下的產物:

1)居民收入的提升導致消費需求變得多樣而多變;

2)供應鏈的成熟,使得產品品類極大豐富、定制化生產變得可能、供應成本不斷下降;

3)渠道結構的扁平化,全國統一大市場建成,零售商得以高效、低價地組織銷售。

近年,不同的折扣連鎖業態發展態勢也不盡相同。由於歐美階層差異和分化逐漸擴大,中產階層對食品的需求出現健康化、新鮮化、低碳化趨勢,而低收入的工薪階層則由於債務和現金流的壓力,更傾向於購買便捷易得、價格低廉的商品,在降低單筆消費的同時提高購買頻率。

這些趨勢給折扣雜貨店和“一元店”帶來機會,同時給大型折扣商超帶來挑戰。

近年來,Aldi,Dollar General等在美國市場大規模快速擴張其門店數量,沃爾瑪則采取“全渠道策略”,加大電商投入並逐年關閉部分門店。

2021財年,沃爾瑪美國市場78億美金資本開支中的57億美金用於電商、技術和供應鏈,20億美金用於老店改造和翻新,僅1億美金用於新店的擴張。而Aldi、Dollar General則在美國市場開出超過100家和900家門店,擴張勢頭不減。

2、 “品類殺手”的崛起史

“品類殺手”是專注於某一品類的零售店,最早起源於二戰後的美國,典型代表有賣家居建材用品的Home Depot、賣廉價服裝的Ross、賣玩具的Toys “R” Us、賣藥品的CVS和Walgreens、賣有機食品的Whole foods和賣文具的Staples等. 最初的“品類殺手”就是賣玩具的Toys “R” Us(玩具反鬥城),與美國50~60年代前期的“嬰兒潮”(baby boom)密不可分。

當時的美國,經濟高速發展、家庭與社會穩定,擁有兒童的家庭對玩具的需求大幅增長,並且變得多元,專業的玩具店便順勢而生。

Toys “R” Us以其豐富的SKU和進貨量,對商超的玩具櫃台和街邊精品小店形成價格優勢和品項優勢——1957年第一家店鋪一開業,SKU便高達18,000。

家居建材、服裝等“品類殺手”的出現,與玩具的邏輯類似,都是將商超、傳統街邊店中相對低頻的品類剝離出來,用價格優勢、品項優勢和專業服務去“低頻打高頻”。

而有機食品“殺手”的崛起則依靠另一套邏輯——通過營銷創造出一種新概念、新生活方式,即“有機食品”,輔以“本地化運營”和“買手文化”策略,在經營上與商超形成較大的差異化。

這些“品類殺手”都在2000年前後成長為百億美金的巨頭,並倒逼沃爾瑪等巨頭不斷拓寬品類、做大店型、培養和整合上遊供應鏈資源。

3、“折扣雜貨店”模式起源於歐洲,是商超的硬折扣版本

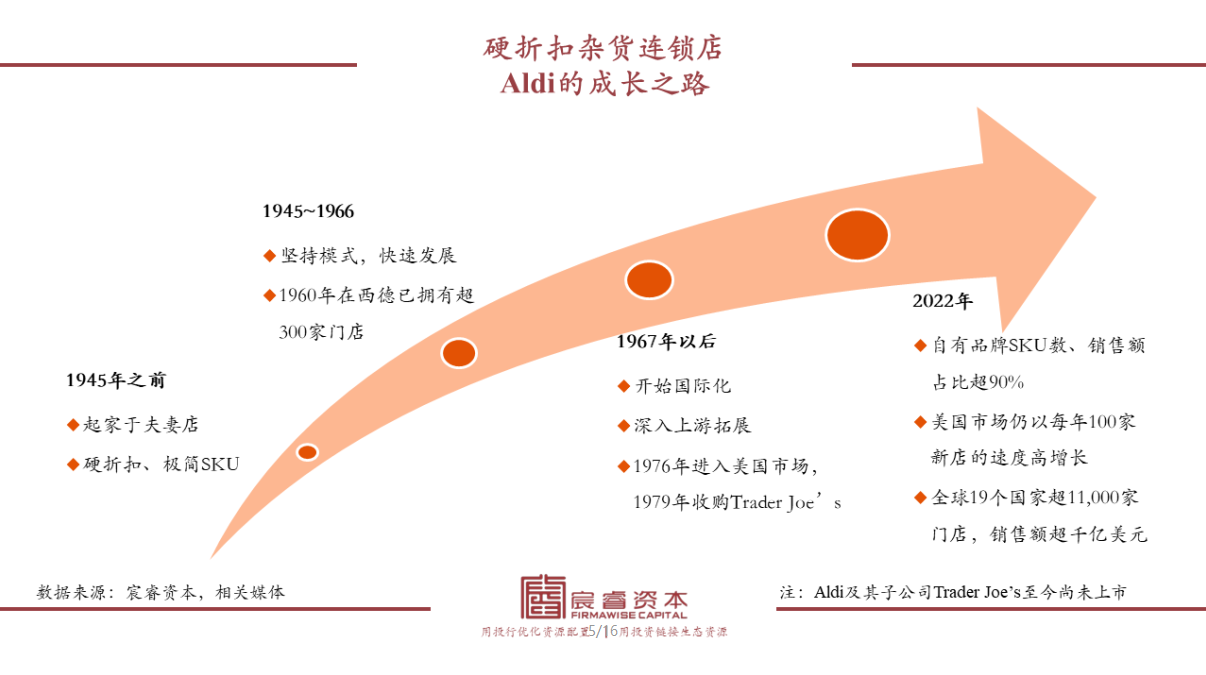

折扣雜貨店業態歷史悠久,其中最著名的玩家Aldi起源於二戰前的德國,是由夫妻店逐步發展而成的,早期只經營有限的SKU數、保質期長的食品,薄利多銷。

二戰後,這種硬折扣模式滿足了拮據的西德人民對物美價廉商品的需求,迅速成為國民超市。1960年,Aldi已擁有300家門店。

1967年,Aldi開始國際化之路,進入了數十個國家。而在這個過程中,有兩個動作穩固了它今天的全球雜貨折扣連鎖店霸主之位:

1)1976年,Aldi進入美國市場,並在1979年收購了美國的競爭者Trader Joe’s,如今兩個品牌在全美合計擁有2,600余家門店,且Aldi門店仍在以每年100家的速度擴張;

2)不斷地深入上遊,建立自有品牌。現在,Aldi的自有品牌商品SKU數占90%,銷售額也占90%。到現在為止,Aldi在全球19個國家有11,000余家店,總銷售額超千億美元。

從某種程度上講,以Aldi領銜的折扣雜貨店是對商超、大超構成最大威脅的玩家,因為就其品類、定位來看,與商超的重叠性是最大的,但是Aldi采用的是截然相反的模式,這種模式已經證明了其競爭力:

1)硬折扣、薄利多銷,對毛利率極為克制,幾乎不搞促銷活動;

2)極簡SKU,不斷根據市場需求對SKU進行取舍和汰換,通過買手制度選好供應商和商品,這為實現規模效應、提高經營效率奠定基礎。

Aldi單店SKU僅為1,500~2,000,Trader Joe’s為3,000~4,000,這涵蓋了生鮮、休閑食品、日用品等多種高頻品類,但單品類的SKU數則很克制,相比之下沃爾瑪則有超過11,000的單店SKU;

3)極高的自有品牌率,建立了強大的產品品牌認知和競爭壁壘,也為定價、成本優化提供空間。以上三點中,前兩點自其誕生以來的百年間從未變過,而第三點則不斷與時俱進,在數十年的競爭中步步為營。

4、 “一元店”是早期零食和日用品“品類殺手”,已完成“社區級覆蓋”

“品類殺手”是對傳統零售的拆解,“一元店”則是對傳統零售的迭代。如果說“品類殺手”解決了“多快好省”中的“多、好、省”,“折扣雜貨店”解決了“快、好、省”,那麽“一元店”解決的則是“多、快、省”。

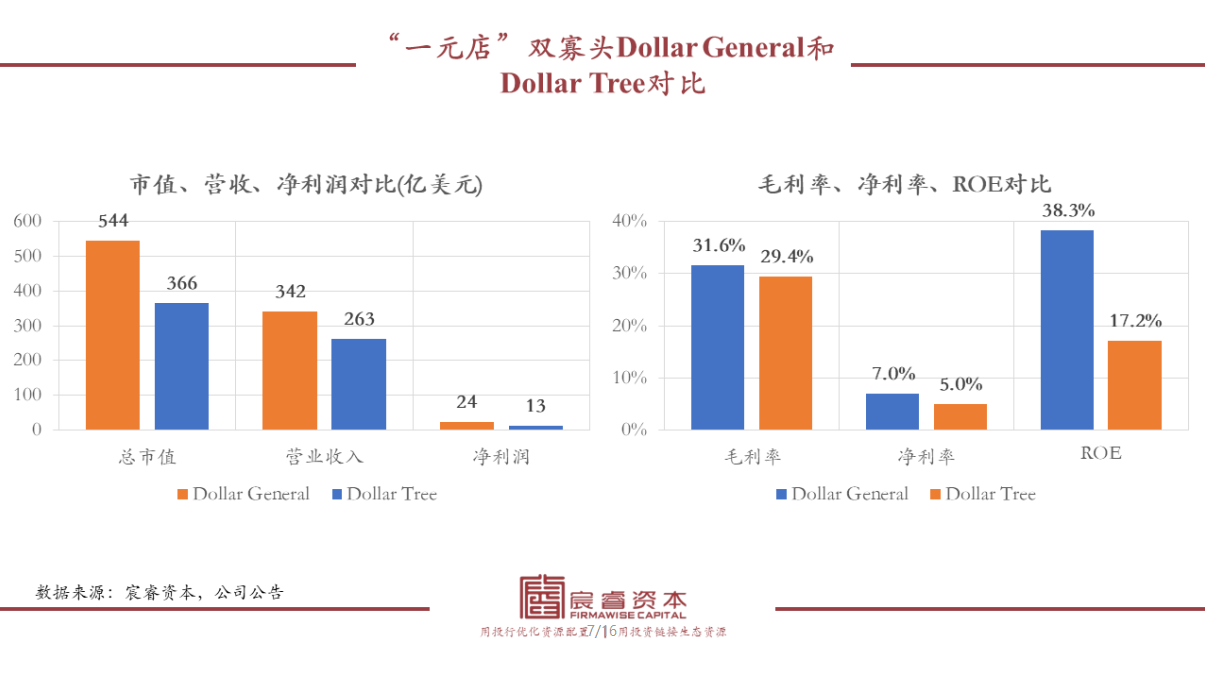

目前全美約有500家Trader Joe’s、2,000家Aldi,但“一元店”才是真正做到了“社區級覆蓋”——全美約18,000多家Dollar General和16,000多家Dollar Tree——合計即每一萬個美國人就能支撐一家“一元店”。

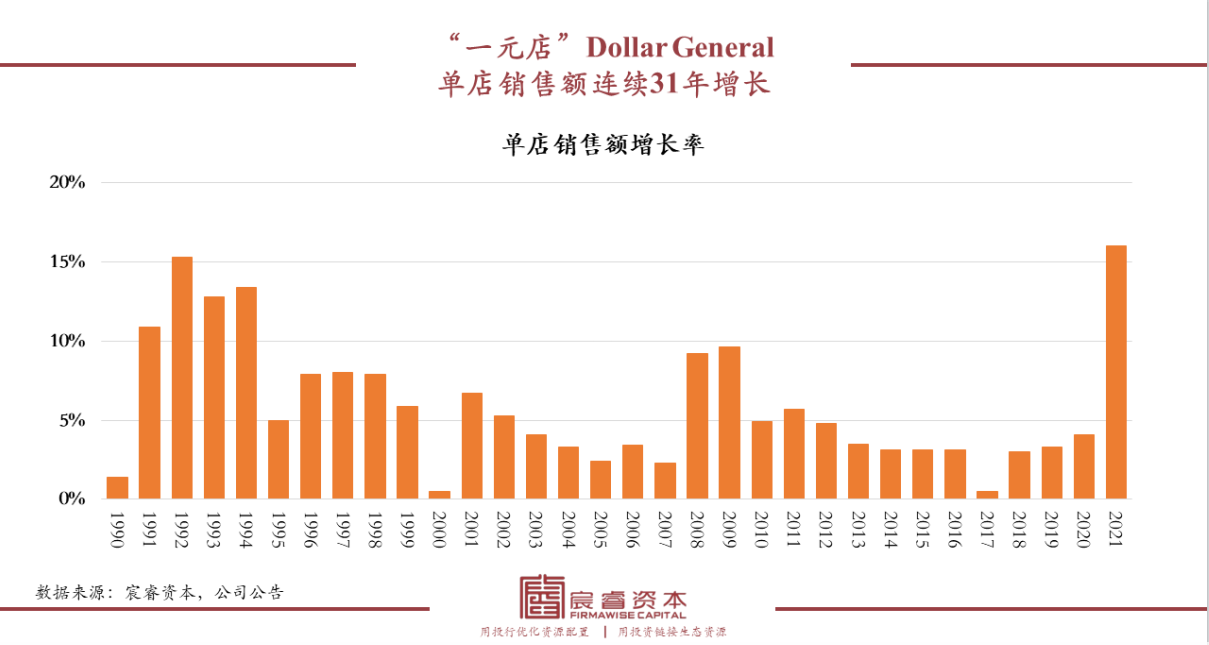

Dollar General起源於二戰之前,於1968年上市。早期的Dollar General其實就是下沉市場的休閑食品和日用百貨“品類殺手”,如今則發展出美妝、保健品、家用品和季節性商品等多種品類。

它主要面向中低收入社區,80%的商品售價低於5美元,但毛利率多年維持在30%以上,且單店銷售額連續31年上漲。與“折扣雜貨店”相比,“一元店”其實完全是另一種業態:

店型更小(通常為600~700平)、品項更豐富(單店SKU超過10,000,零食品類極其豐富)、較少的代工貼牌商品、幾乎沒有生鮮商品。

綜合歐美折扣零售業態發展史,我們可以看到各種迥異的業態、定位、店型和商業模式,最終各個主要的細分賽道均收斂於典型的“雙寡頭”的競爭格局。

與休閑食品相關性較大的,是折扣商超和“一元店”。“一元店”的發展史對我國的休閑食品零售業態有重要的參考意義。

02

當下中國零食市場,亟需“品類殺手”折扣連鎖業態

1、零食“品類殺手”是中國當下折扣連鎖新商業模式的先鋒

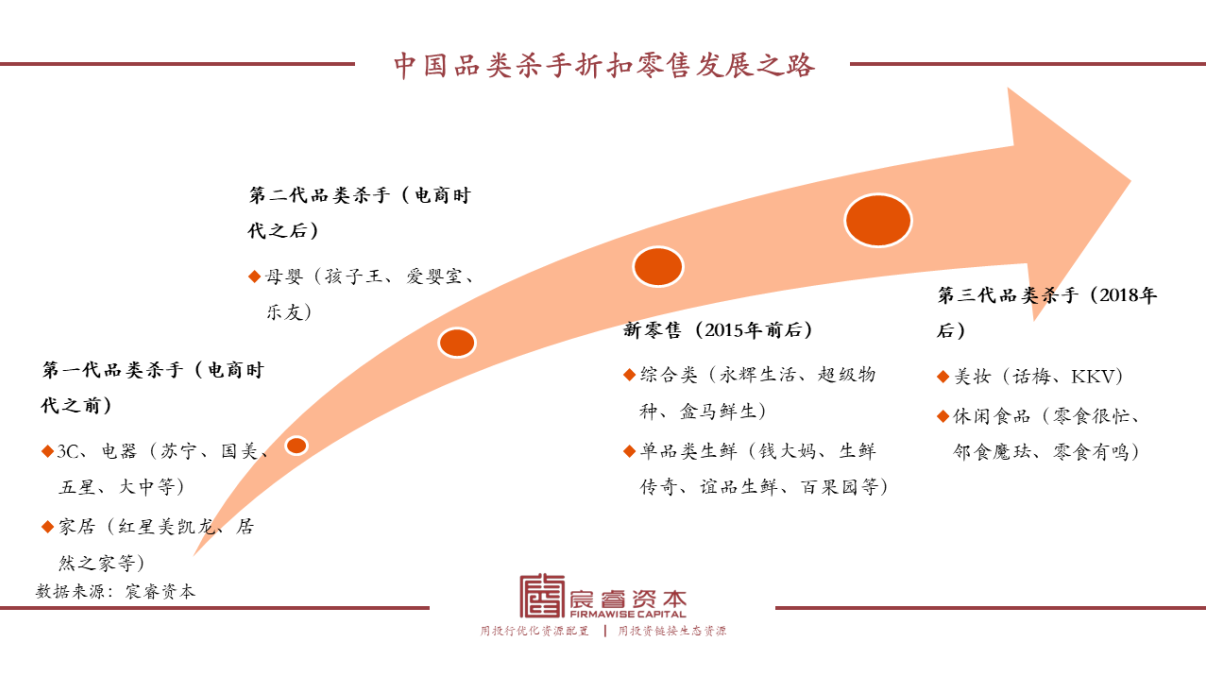

早在電商時代到來之前,我國最早的一批“品類殺手”——圖書、家居和電子電器連鎖店便已發展成熟,有著相當高的覆蓋度。

圖書領域有全國最大的國營書店——新華書店,家具連鎖賣場有好美家、紅星美凱龍、居然之家、月星家居等,3C電子賣場則有國美、蘇寧、賽博、宏圖三胞、五星等。它們的發展邏輯與歐美的對標業態有著相似性。

電商的崛起給書店和3C電子賣場造成巨大的沖擊——第一波來自於線上圖書商城起家的當當和亞馬遜中國,第二波則來自於京東和淘寶。

這些低頻的耐用商品,用戶對等待時間並不敏感,電商在“多、好、省”三個維度都更有優勢。

2015年前後,“新零售”成為趨勢,永輝生活、超級物種、盒馬鮮生等“新零售”超市均脫胎於成熟的大玩家並被寄予厚望。

它們大致可以對標歐美的“折扣雜貨店”業態,但相比於歐美同行,國內的“新零售”定位相對偏高、對上遊供應鏈的整合度和品牌自有率相對較低,本質上這體現的其實是對商超所進行的不徹底改造。

根據上市公司公告及相關新聞報道,目前永輝的品牌自有率最高,自有品牌SKU超過1800個;盒馬鮮生品牌自有率約20%左右。

近年,社區折扣連鎖超市奧特樂等開始出現,可以看作是對“折扣雜貨店”模式的另一種嘗試。部分媒體將其對標為中國版的Aldi,但二者在模式上略有差異——奧特樂單店SKU相對少,幾乎不賣生鮮,品牌自有率僅20%,尾貨商品也占20%SKU,這更像是一種Aldi和Dollar General之間的過渡狀態,但與二者都有本質的區別。

與此同時,一些高頻的、具有快消性質的商品紛紛從商超獨立出來,形成“品類殺手”業態。這些品類首先是奶粉及母嬰用品(孩子王、愛嬰室、樂友等紛紛在2012~2015年進入高速成長期),然後是肉類和果蔬類等單品類生鮮(與新零售一同崛起的錢大媽、生鮮傳奇、誼品生鮮、百果園等),再是美妝(近年嶄露頭角的話梅、KKV等),最後是以零食很忙、鄰食魔琺、零食有鳴代表的休閑食品。

休閑食品“品類殺手”折扣連鎖業態誕生較晚,但是社區場景屬性和快消品屬性較強,當下正蓬勃發展。

當前我國休閑食品折扣零售主要有兩種玩家:一種是以好特賣、嗨特購等為代表的臨期食品超市,都市商圈定位,一開始以低價銷售臨期食品為主,但其實也在逐漸加大正品的比例;一種是以零食很忙、鄰食魔琺、零食有鳴等為代表的集合店,偏下沉市場社區定位。這兩種類型的玩家當下都在高速成長中,且近期都獲得了可觀的融資。

相比於此前湧現出的“新零售”,它們對折扣連鎖的探索是一條全新的路徑,不從生鮮、代工貼牌、大店的角度進行切入,對標的可以是歐美“品類殺手”+“一元店”模式。

2、當下中國零食市場需要“品類殺手”折扣店業態

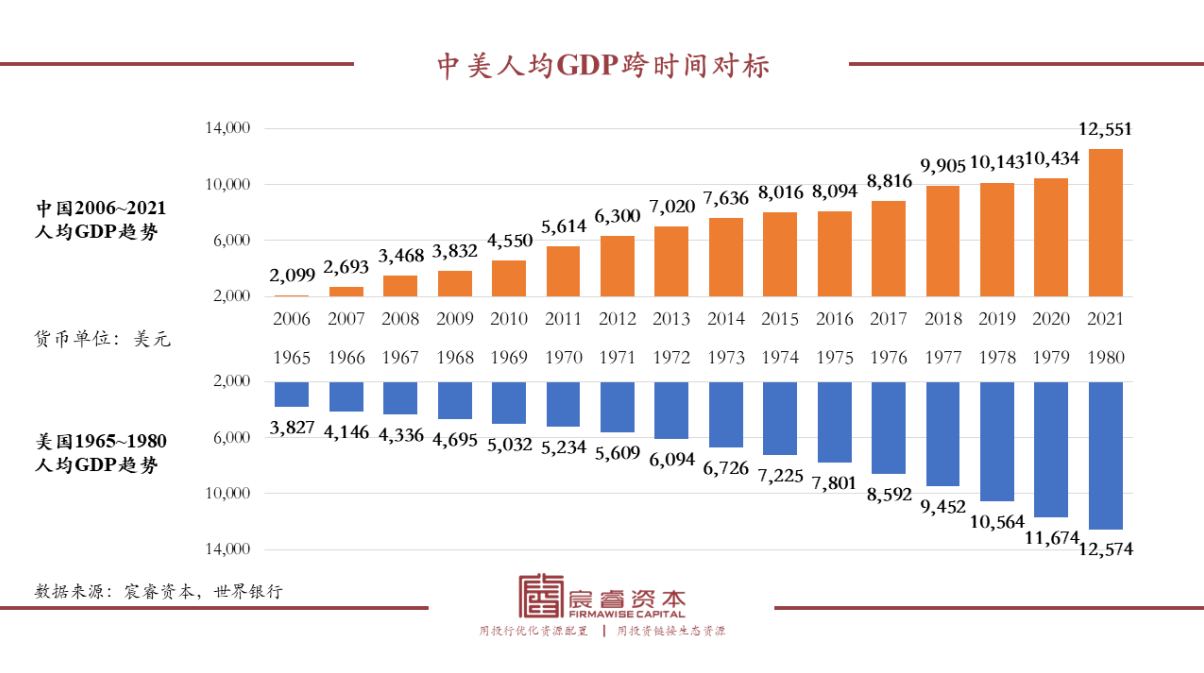

零食“品類殺手”折扣連鎖店的爆發時機已經到來。2021年,我國人均GDP達12,551美元,接近“高收入國家”門檻。對標歐美、日本等成熟市場的零售業發展史,我們發現,“品類殺手”、“一元店”等業態正是在這個時期繁榮發展。

就我國目前休閑食品的市場特征來看,各種前置條件均已具備:

1)消費者需求變得多元而且多變,對品項的豐富度、出新汰換的節奏要求更高。

我們看到,良品、三只松鼠等代工貼牌式品牌在上市公司業績報告中多次將加快新品研發、上新作為首要策略進行介紹,這反映出他們對終端需求變化的重視。

2)供應鏈的成熟。在需求的牽引之下,越來越多的零食生產廠商、品牌不斷研發出物美價廉的新產品,或是既有產品的新口味系列,並將過去以單一的大包裝為主的產品“拆解”成小包裝、手抓包。

3)渠道的扁平化、成熟化。部分全國性、區域性的休閑食品市場逐漸崛起,這其中以“兩橋”市場為代表——長沙高橋市場和無錫金橋市場。

曾經在這些市場,休閑食品並不是主角,但現在已經成為主力軍。高橋市場休閑食品每年的銷售額高達百億元,而金橋市場則增長迅速,成為各類“網紅”零食的批發中心,通過“工廠——金橋市場——微商代購商——消費者”這樣扁平化的渠道結構實現快速周轉動銷。

因此,零食“品類殺手”折扣連鎖業態的出現是必然趨勢。

3、零食“品類殺手”折扣連鎖業態較其他業態更具明顯優勢

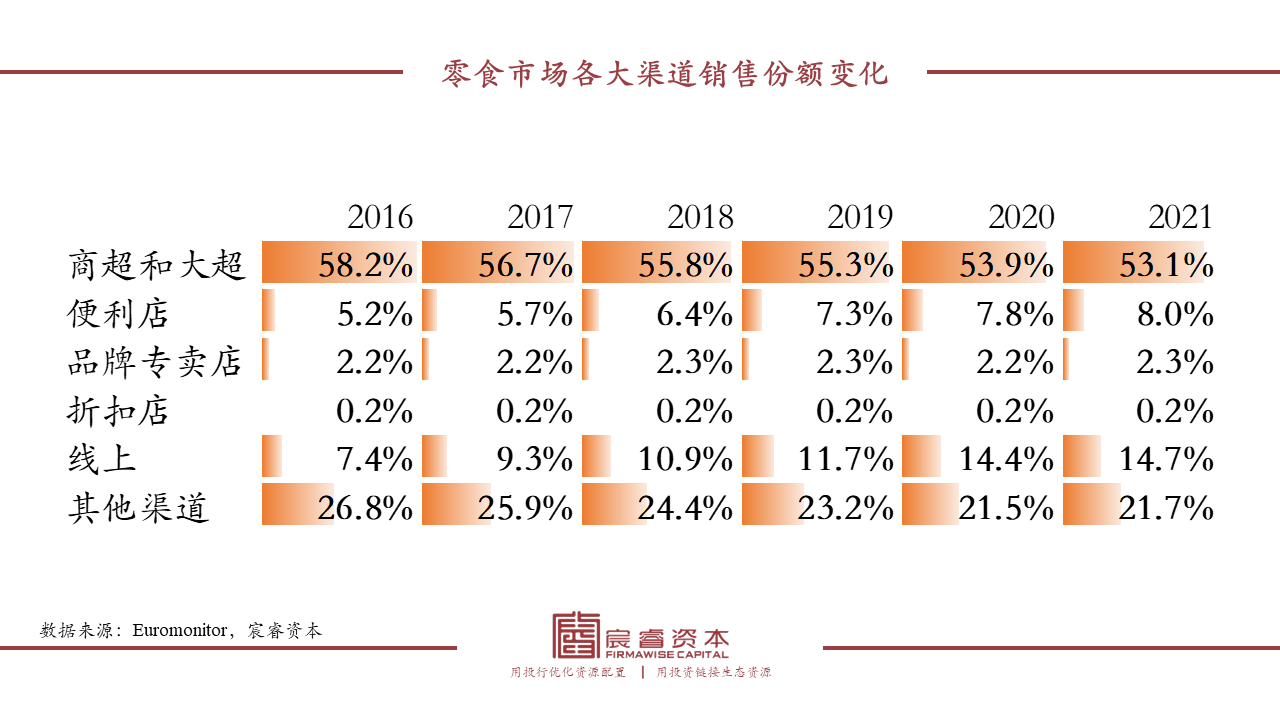

根據Euromonitor,我國零食消費渠道結構發生了顯著的變化,商超等傳統渠道的持續下滑、電商紅利的見頂等趨勢較為明顯。(注:Euromonitor數據較為嚴謹,因此對折扣店等新業態的覆蓋程度實際上滯後於其真實的發展程度,實際的“折扣店”滲透率應在0.5%~1%之間)零食“品類殺手”如何對超市、便利店、代工品牌、零食電商等形成競爭優勢?

正如上文討論,“品類殺手”折扣連鎖店的殺手鐧在於其價格優勢、品項種類豐富、商品出新汰換節奏快。各種業態有其先天或者後天的差異點、痛點,給予零食“品類殺手”折扣連鎖業態以機會:

1)大超、商超仍是當下主流的零食銷售渠道,但銷售份額逐年下降——從2016年的58%下降到2021年的53%。

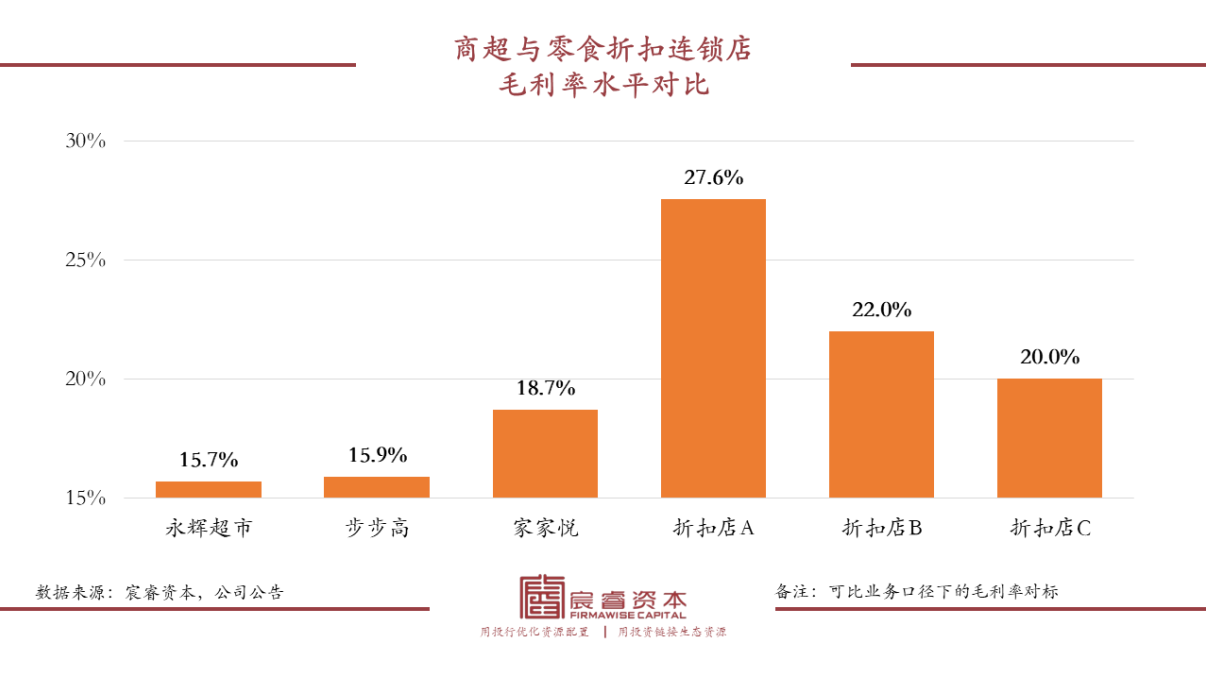

大超、商超的主要問題在於,其冗雜的駐場費、條碼費、推廣費、賬期等政策給品牌方帶來沉重的負擔,尤其是對新品牌極不友好。所以,超市的定價普遍比折扣連鎖店高15%~25%,但食品的綜合毛利率往往只有15%左右。超市已經逐漸無法滿足消費者對零食的新需求。

雖然超市渠道目前依然占據休閑食品銷售渠道的半壁江山,但我們預判未來商超渠道的占比會越來越低:

第一,商超渠道的盈利模式亟待重構,需要回歸到真正的零售本質。

如上文所述,過往商超渠道的盈利模式本質上是二房東模型,依靠門店、好的位置和流量,向上遊供應商收取各種費用、聯營轉租收入和返利,這些費用和返利在財務報表上體現為其他業務收入。

根據已上市的商超公司年報,絕大部分公司的其他業務收入占營業總收入的占比超過了凈利率水平,意味著如果沒有這一塊收入,絕大部分公司的主營業務毛利率都不足以覆蓋期間費用率。

過往大部分商超企業並沒有真正研究商品、研究消費者、深紮供應鏈,也正是因為這個原因,一旦線下流量出現邊際下降,商超公司均難以抵禦線上沖擊,被新的“二房東”(線上流量平台)所取代。

反之,在線下深耕的品類殺手業態,通過對商品、消費者和供應鏈的深耕,不斷探究零售的本質,為消費者找到符合其需求的、性價比極高的商品。

第二,由於缺乏對消費者和商品、供應鏈的深度研究和積極響應。

就休閑食品這一具體品類而言,大部分商超渠道的休閑食品還是大包裝,產品推陳出新的效率太低,嚴重缺乏買手基因和文化。

而對比零食品類殺手折扣店,他們的售賣方式主要是開放式貨架、散裝稱重,包裝形態以小包裝為主,這樣消費者可以少量多樣,SKU數和品牌數都更為豐富,賣場的人間煙火氣更為濃厚,非常貼合社區場景需求。

2)便利店當前的主戰場是鮮食,為上班族解決三餐剛需,休閑零食更多是“交叉銷售”的策略。便利店門店空間有限,在被鮮食等占用較大空間之後,留給休閑零食的SKU空間較為有限。

同時,便利店商品單價較高,消費者為“便利性”讓渡部分議價權。但對於高頻消費的零食愛好者來說,便利店較小的選擇面和較高的價格足以讓他們放棄。

事實上,當下中國的便利店業態,如果沒有成熟的中央廚房體系支撐的鮮食/盒飯業務驅動,幾乎都陷入了虧損的窘態。

在較低的商品動銷、較高的商品價格之間猶如走鋼絲,遲遲難以平衡,加上很多便利店所處的選址位置,持續上漲的人工和租金壓力,單店模型亦遲遲難以跑通和優化。

3)良品、來伊份、三只松鼠等困於“代工貼牌”模式,在產品出新汰換、定價方面較為被動,模式天花板漸顯。

“代工貼牌”式的零食品牌是一種特定市場機遇期下的“中國特色”——曾經中國本土零食品牌較為弱勢、格局分散,各類手工作坊低效競爭,給它們以機會去統籌部分供應鏈。

而在渠道端,由於未能形成統一的全國大市場,渠道結構原始而復雜,這些自己開店的品牌或者在線上經營的品牌,具備獨立渠道優勢,可以實現快速鋪貨。

但隨著一些國民大單品的壯大、統一批發中心的崛起、消費者對品項豐富度和性價比要求的提高,這些品牌的空間逐漸被擠壓。

更重要的是,上述公司本質上是品牌型公司(渠道型品牌公司),而零食品類殺手折扣店本質上是渠道公司,品牌公司與渠道公司的經營理念和底層邏輯是不同的 。

在我們之前文章中有分析到,無論國內還是國外,歷史經驗告訴我們:

在休閑食品這一賽道,生產型品牌可能比渠道型品牌更有生命力和發展空間(且要分具體的細分品類,對很多細分品類,可能品牌本身的天花板就不高),渠道型品牌公司可能兩頭受壓,既面臨來自生產型品牌的擠壓,又面臨來著新型渠道業態的市場擠壓,最終可能既沒有做出渠道,亦沒有做出品牌。

4)電商的天然劣勢在於,難以滿足零食消費者的沖動性、即時性、體驗性需求。

實體店“所見即所得”,消費者的購買決策在“逛店”中得到正反饋循環,轉化率高達30%~50%. 同時,線上流量紅利逐漸見頂,高企的營銷費用已經給品牌產生沉重負擔。2021年我國休閑食品的線上銷售份額約為14.7%,與上年幾乎持平。

對零食玩家來說,互聯網或許是新品牌快速“曝光破圈”、老品牌“刷存在感”的重要陣地,但決定生死的主戰場還在於線下渠道。

從經濟模型角度而言,一個品類能否在線上形成一個可盈利的模型,核心指標是客單毛利額。

根據我們過往對眾多品類的觀測,考慮到履約成本和營銷費用,客單毛利額如果低於8-10元,要在線上形成可持續的盈利幾乎時候 不可能的。

對零食這一品類而言,考慮到客單價並不是很高,而社區場景下租金和人工成本與線上、線下商圈場景相比,更有優勢。

加上零食這一品類,既有沖動型、非計劃性、目的性的特征(所見即所得,社區場景更貼近消費者),亦有快消品(利於高頻復購)的特性,因此,更貼近消費者的社區場景下的零食品類殺手折扣店,我們覺得發展前景非常值得期待!

03

對零食行業“品類殺手”折扣連鎖業態的投資思考

1、供應鏈和數字化能力,將是“品類殺手”折扣連鎖店的制勝關鍵

“Retail is detail”,縱觀國內外幾百年的零售業態變遷史,概莫能外。零售是一個古老的行業,太陽底下無新鮮事,縱使流量如何遷移、技術如何演進、營銷如何多變,但零售的本質依然不變。

我們認為,零售的本質依然是如何用最具性價比的商品、最佳的消費者體驗、最高的效率來實現商品到消費者的“驚險一躍”,零售依然是靠規模和效率驅動的“薄利多銷”型行業,供應鏈管理能力、精細化管理能力是零售業亙古不變的核心主題和競爭力。

既然“品類殺手”連鎖折扣業態的“殺手鐧”在於其品項和價格優勢,那麽只有將這兩個“殺手鐧”磨得足夠鋒利的企業才能在同業競爭中脫穎而出。

獲得品項和價格優勢的關鍵在於供應鏈能力。同一種貨品,從工廠/品牌方直采、通過省代拿貨、從批發市場進貨、通過地方批發商購買……不同的進貨渠道,單價、起訂量、采購合同周期、退換貨政策、賬期和結算方式等,都不盡相同。

總體來說,通過廠商直采是較為理想的采購方式,是“硬折扣”的實現途徑。供應鏈水平決定了折扣連鎖店的定價水平和毛利率空間。

獲得競爭優勢僅是第一步,深化和擴大優勢,進而形成增長飛輪與護城河才是核心競爭力的成熟。

對於連鎖折扣業態來說,單店模型的優化和規模化復制擴張是兩個重要命題。我們認為,這其中的關鍵是數字化、信息化建設,數字化和信息化能力亦是新時代下提高和優化供應鏈管理能力和精細化管理能力的有效途徑和解決方案。

數字化、信息化建設是標準化經營的前提,現代零售業已經離不開信息化的體系。信息化對商品管理、經營管理、門店標準化運營、招商營銷、新店選址、加盟商管理和監督等方面有全方位的作用,現代化折扣連鎖企業的管理者應該具備用數據驅動策略和管理的能力。

門店端的進銷存ERP、前端的用戶數據和商品數據抓取、中台的物流和倉儲數據、後台的分析系統……系統本身的自動化水平和靈敏度、系統與系統之間的協同性和連通性,這些都是數字化、信息化建設的重要命題。

對處於初創期和早期的零食折扣連鎖項目來說,供應鏈能力和信息化能力更多來自於團隊本身的know-how和資源;而對於成長期、成熟期的玩家來說,不斷迭代的競爭策略和創新才是競爭優勢的源泉。

2、我國折扣連鎖零售業也可以出現千億級收入規模的玩家

我們在休閑食品行業報告(上)篇的開頭引用了Euromonitor和Frost Sullivan的數據:

中國休閑食品已有萬億市場規模,年復合增長率在5%~9%之間波動,休閑鹵味、堅果、糕點烘焙等品類則有超過10%的高增長。這是一個大而分散、充滿新機遇,又在快速成熟中的賽道。

在這個大賽道中,目前零食“品類殺手”折扣連鎖企業的總體規模還很小,份額占比還不高,主要玩家包括了零食很忙、鄰食魔琺、零食優選、鎖味、戴永紅、老婆大人、零食女孩、戀她零食、小嘴零食、零食很嗨、零食工坊、零食有鳴等。

其中,老婆大人發展最早,在浙江市場堅持深耕多年並已在當地形成品牌認知。零食很忙體量最大,在湖南市場占盡天時地利,發展出數百家門店。鄰食魔琺成立最晚、發展最快,成立僅2個月時間即在四川開出近10家門店,並實現單店日銷破十萬的記錄……

這是一個每天、每小時都在不斷試錯、迭代、野蠻增長的行業,跨省、跨區域的擴張和激烈競爭尚未真正打響,談及“終局”和天花板似乎還很遙遠——但戰鼓聲其實已經從遠方傳入最敏感的從業者和投資人的耳膜。

我們在上文中提到,零食折扣連鎖是當前中國市場中最接近“品類殺手”+“一元店”混合模式的業態,也是可以真正下沉進入社區、小鎮的業態。

如果按照每2萬人左右的社區即可支撐一家店來計算,中國市場足以容納下6~7萬家門店。如果“雙寡頭”模型能夠適用,最終的單個贏家或許能在全國開出超過3萬家店——這將形成每年千億級的收入規模。

而站在當下的現實,這種新型的業態已經在區域市場論證了它的可行性和優越性,我們或許可以期待,有那麽一個或者幾個玩家在這個過程中快速迭代、擴張、並橫向拓寬其品類,不斷地稀釋商超、便利店、代工品牌的市場份額,成長為中國版的Dollar General/Dollar Tree——或許會比他們還要成功。