181起融资136亿,2022上半年食品饮料“热钱不再”

文:Lucy

來源:Foodaily每日食品(ID:foodaily)

回首2022上半年,疫情多點持續爆發,品牌和資本市場表現較為平淡,高估值已然減少或大幅回落。作為消費必需品,食品飲料雖韌性強勁,但也仍需時間證明價值,尤其是對新品牌而言。

據Foodaily每日食品不完全統計,2022年1-6月,食品飲料行業共有181起融資事件,融資金額136.49億(其中不包括未披露金額的38起融資)。

而消費投融資最火熱的2021年同期,食品飲料融資170起(未含上下遊供應鏈),拿下270億(不包括未披露金額的30起融資)。

足以證明,2022年,資本對食品飲料的投融資活力雖未有大幅下降,熱錢大多撤離。

以下為2022上半年食品飲料投融資概況和各細分賽道趨勢解讀:

01

2022年H1食品飲料投融資概況

從各個細分賽道來看,融資數量排在首位的,依舊是近兩年無比火熱的線下連鎖餐飲;咖啡在融資金額上首屈一指,高達36億以上。但若除去大鉦資本等購買瑞幸股權的數億美元,預制菜則以20億左右成為上半年最熱門賽道,主要源於上半年疫情反復下“囤貨”消費習慣的形成,尤其是上海“靜止”3個月左右,居家場景增多,預制菜相關板塊受到了極大關注。

Foodaily每日食品制圖,數據來源互聯網

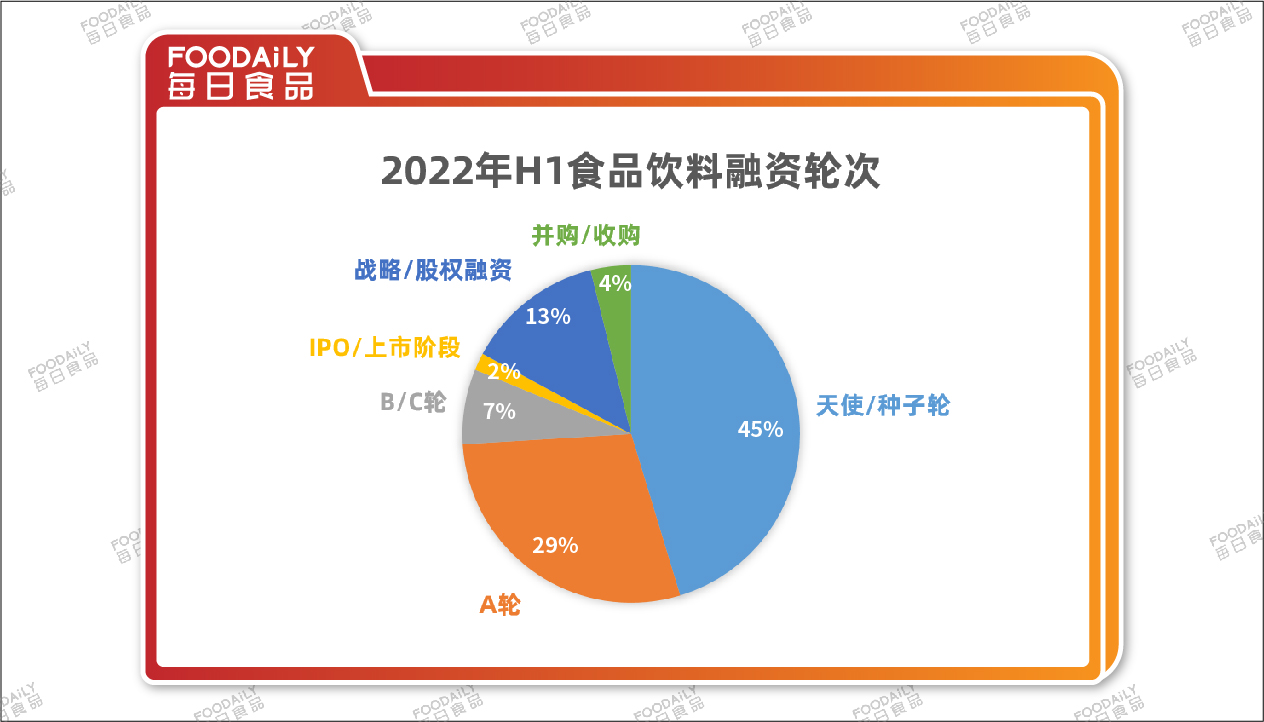

另一個趨勢變化是:融資輪次中,此前一般而言是A輪數量略多余天使輪/種子輪,而上半年情況則相反。在早期項目中,我們看到了這兩年資本持續關注的熱門賽道的“微小差異”,也看到了“科技+消費”結合趨勢更強,以及生活場景和情緒主張下的品類需求等。

同時並購、收購增多,如元氣收購最喜杏皮茶、檸季收購RUU、九毛九收購煎餅品牌兩顆雞蛋......

數據&制圖來源Foodaily每日食品

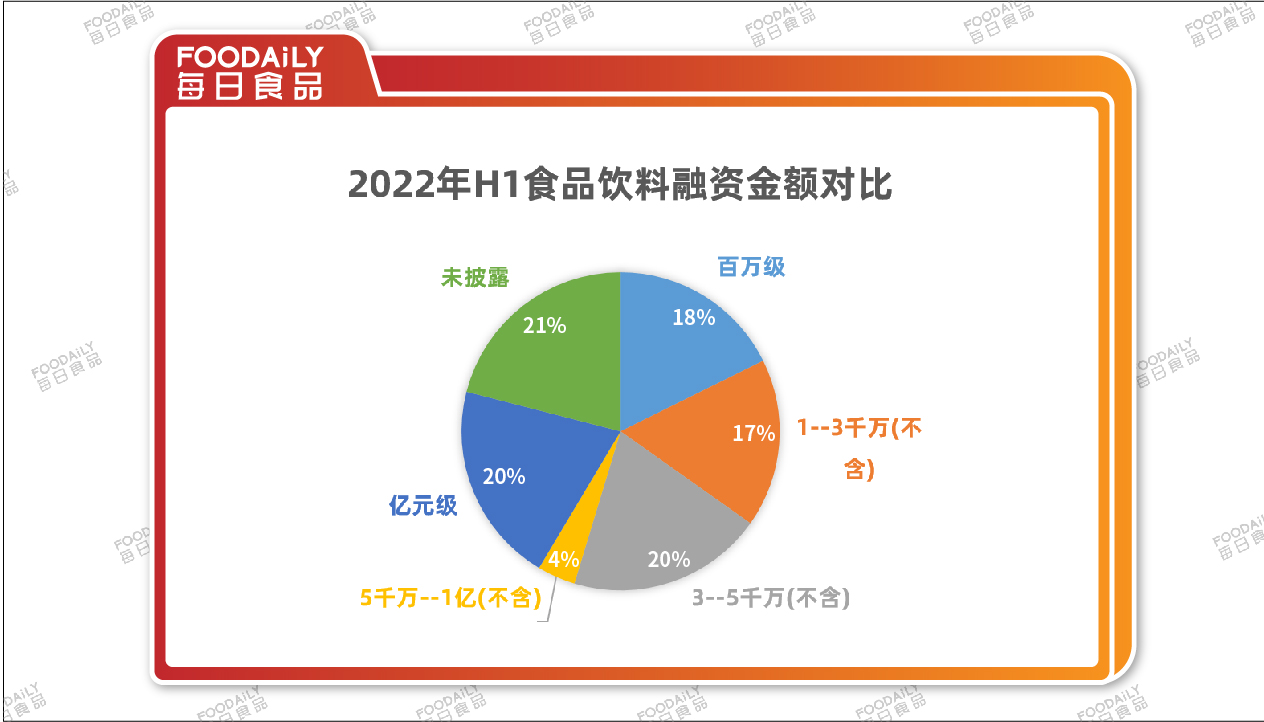

再者,從融資金額上看,投融資似乎又回到了“原點”,百萬級融資增多,億級融資大幅度下滑。

數據&制圖來源Foodaily每日食品

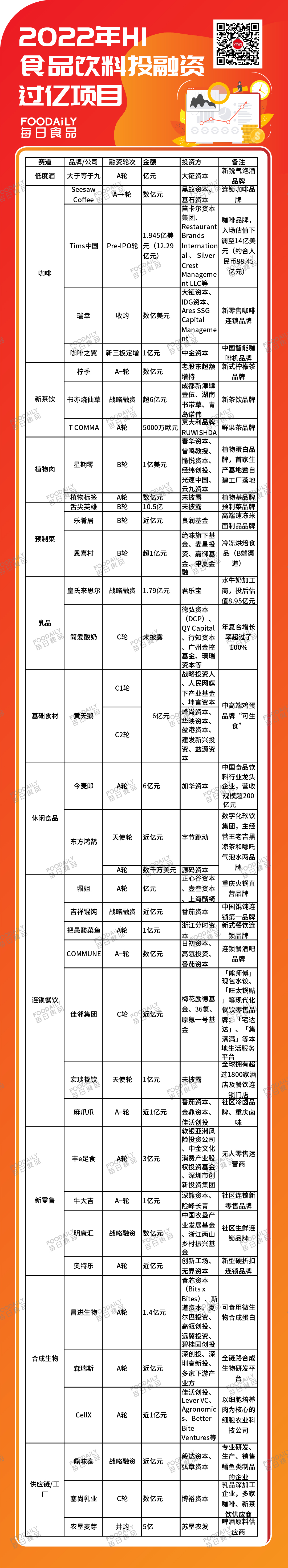

過億項目大多集中在A輪,其中“新蛋白”、供應鏈及新零售渠道,不管是從數量還是金額上,都屬於當下資本較為關注的賽道。

02

奶茶、咖啡“計無付之”

縱觀上半年投融資項目,咖啡、新茶飲的投融資明顯減少,整體呈現三大趨勢:

1、回歸早期項目:很明顯可以看到,前兩年資本聚焦這兩大賽道的頭部和腰部品牌,2022年這兩大賽道的融資又基本重歸早期投資,除咖啡頭部品牌Seesaw Coffee、Tims中國、瑞幸、智能咖啡機咖啡之翼及新茶飲中腰部品牌書亦燒仙草、檸季五個品牌拿下上億融資外,其余品牌融資金額都較少,且幾乎都為天使輪/種子輪。

2、地方品牌開始受到關注:如西琳姑娘、放哈等帶有地方特色的茶飲品牌;DOC、小洋僑、RUU、歪咖啡、八福咖啡SOBUFF、FELICITY ORIGIN果咖等咖啡品牌目前都還在廣州、浙江、長沙等單一省市發展。

3、更細分更垂類的品牌走進資本視野:如在咖啡市場,此前seesaw的“果咖”創意,FELICITY ORIGIN果咖則主打咖啡飲品與水果的融合與創新;歪咖啡亦是使用多款水果進行創意調配......在新茶飲中,五二蘭檸檬茶、茶嘟嘟、T COMMA、茉莉奶白、十英尺·茶書鋪等均為鮮果茶或現制純茶品牌。

4、去年開始,新消費品牌開始頻繁出手投資,或為市場份額,又或為產業擴張聯合,如蘇閣投資(喜茶創始人聶雲宸持股)再出手蘇閣鮮茶;蘭州牛肉面品牌陳香貴投了放哈、書亦燒仙草投資了DOC、檸季投了RUU......

Foodaily每日食品制圖,數據來源互聯網

拋開投資不說,回顧茶咖的發展,從2021年下半年開始,大家對茶咖賽道只有一個感覺:卷到“絕望”,但又不得不卷;又或者說雖然兩者並未處在同一發展階段,咖啡還沒新茶飲的白熱化階段,但快了,就差一步了。

從新茶飲開始,新茶飲品牌尤其是頭部品牌們,正在面臨著增速放緩,近兩年的用戶&營收戰略無非幾種:

a、頻繁出新品,小眾水果輪番上場OR跨界聯名,創新總能戳中不同用戶的喜好,也滿足了年輕消費者的嘗新生活觀;

b、開店擴張+智慧新茶飲加速,如pro店(奈雪的重要戰略之一)、數字門店、大多數茶飲品牌都在大量放加盟等;

c、降價、甚至二次降價;下沉至二三線城市;

d、各種常規性、嘗試性突圍和破圈營銷,如奈雪的自動奶茶機、進攻元宇宙,最近還上線元宇宙“奈雪樂園”,推出奈雪幣和虛擬股票,發行NFT盲盒;蜜雪冰城的雪王、黑化等等;

e、跨界(非營銷)動作,包括自營和投資,除前文所提到的投資,其實新茶飲品牌前兩年就開始了投資,比如喜茶還投資植物奶和低度酒等;投資之外,奈雪還推出了小酒館、夢工廠、書屋等;頭部品牌都在推氣泡水、即飲茶;蜜雪冰城布局啤酒和炸雞等。

但這一系列動作中,不難發現,新茶飲競爭已然白熱化。產品上的創新是配料的重新拼配,且還要拼速度,以及大品牌輪流創新,其他品牌直接復制粘貼;降價戰略前兩天又被曝出是套路,降價隨之而來的是容量變少或配料減少,明顯的變相漲價;中尾部品牌又面臨原材料上漲,調高價格;高端品牌的下沉市場又已然被腰尾部品牌占據,加盟連鎖類品牌又卡在了放加盟過多,同區域內密度高的爭議。

實在是“計無施之”,只能從外部因素入手,降低營收壓力,如投資、跨界、元宇宙。而且從喜茶、奈雪等新茶飲的出現,中國新茶飲市場經歷了至少六七年的廝殺,再經歷一波新消費的熱潮,茶飲市場的格局依然未變。

看樣子,如今雖已卷到“絕望”,但似乎內卷也才剛剛開始,因為還沒有分出勝負,都還在各自的“困頓”之下掙紮。

此外,“困於品類,難在創新,爭在品牌”是原茶的現狀,中式傳統茶葉的創新,無疑是比較難的一條路,目前來看,更多品牌在水果拼配、中式茶包裝、花果茶等方面競賽,但事實上,走出來的品牌太少,同時走出來也不意味著品牌體量大,總之,仍需更多探索。

Foodaily每日食品制圖,數據來源互聯網

從今年的情況來看,過去兩年的“開店快、融資熱”階段基本成為過去式,今年融資金額大的品牌中,瑞幸屬於是解決資本市場遺留問題,Tims中國是發力上市,且估值較前一次IPO報價下降了很多;而數量上,資本轉向投區域性的果咖創新品牌。

此前的精品連鎖咖啡似乎還保持著一種“高傲”,如今也都開始走下神壇,如manner此前不外賣,如今開通了外賣生意;另外大多數品牌除了線下“第三空間”,都拓寬過去咖啡消費的邊界,開啟線上零售速溶咖啡。

咖啡當下的困境與新茶飲不同,在於現磨咖啡有頭部玩家--星巴克、瑞幸,星巴克門店數5000+、瑞幸6000+,新銳品牌Tims、manner門店數400+、M stand門店數100+,相差較多。

不僅在於賽道內部的競爭,而在於品類之外的玩家也在陸續入局,如郵政、全家便利店的湃客咖啡、麥當勞的麥咖啡門店數2000+、不眠海、新茶飲店品牌等;速溶或即飲咖啡也有其他品類的玩家入局,如農夫山泉、三只松鼠、六個核桃……

如今“中國式”咖啡,越來越像下一個“新茶飲”,“咖啡,最終飲品化”,也是很多業內人士的心聲。瑞幸的新品創新頻繁,易出爆款,也成為爭相模仿的對象;manner咖啡最近也入股了茶飲品牌阿嬤手作;產品創新同樣是咖啡豆、奶蓋、水果、果汁、氣泡水等各種元素的拼配......

對咖啡品牌的機會點在於,中國咖啡市場的消費者教育還遠遠落後於新茶飲,關鍵在於考慮清楚自身的武器是什麽。

03

“資本不敢愛酒”

在新消費浪潮中,酒飲的聲量一直很響亮,但無論是微醺的低度酒,還是新白酒,入局者並不在少數,但出圈者寥寥無幾。2022上半年的酒飲融資較為慘淡,除未披露外,僅新銳氣泡酒品牌「大於等於九」A輪融資億元,中高端醬酒品牌「肆拾玖坊」融到B+輪,沒有更亮眼的品牌。

Foodaily每日食品制圖,數據來源互聯網

事實上,新酒飲賽道,尤其是低度酒,看待容易入局,但橫跨在企業面前的大山不止一座,企業自身面臨著攻克產品創新,到營銷創新,到渠道拓展,再到避免產品同質化,以及擴大品牌聲量等等多個難關。

在解決企業問題的同時,消費者市場教育和消費者品牌教育“誰先誰後”,又是難題,此前市場有一種聲音叫“資本教年輕人喝酒”,以及“解決年輕人的微醺問題”,那個時候似乎大家都認為市場教育很簡單,難的是品牌教育,“有品類無品牌”。

但一年多時間過去,會發現,消費者抑或低度酒所針對的年輕人並沒有想象中那麽愛“微醺”。目前來看,消費者對微醺最愛的選擇其實還是啤酒。根據2021年6月-2022年5月一年的淘寶銷售數據顯示,果酒中只有RIO和梅見的銷售額過億,從第三名落飲開始就是斷崖式下滑,僅有3000萬左右。

在啤酒賽道中,精釀趨勢顯而易見。資本的目光從果酒轉移到了啤酒上,精釀拿下了6輪融資,但金額都較小,資本還是較為謹慎,畢竟啤酒市場有百威、威士伯兩大巨頭,無論是精釀還是0醇,新興賽道總歸需要時間證明。

白酒的創新則更專注於場景消費,如十七門是重慶地標名酒品牌,主打中高端商務用酒;青萄藍京醬香白酒聚焦ToB端企業團購服務;肆拾玖坊則是從白酒行業出發的一家基於社群、社交、社區深度耕耘的產業互聯網公司......

總之,從“年輕人到底喝不喝白酒”、“年輕人需要微醺”到“年輕人到底喝不喝酒”,我們需要看到酒飲賽道的迷茫,但正如新消費浪潮,風口之下泡沫居多,浪退之後,投資者理性回歸,也在檢驗真正的品牌實力,誰在裸泳,誰是贏家。從浪起到終局,中間比拼的是耐力、是專業。

04

新蛋白:投資“很熱”,消費“很冷”

去年在跟幾個初創的植物肉品牌聊天時,就發現,植物肉的消費者教育,是一個很大的挑戰,無論是市場教育還是品牌教育。

從資本市場來看,即使植物奶的市場表現更優,但資本仍偏愛植物肉。植物奶得益於咖啡、新茶飲賽道的火熱,跨界合作成為出圈手段之一,另外植物奶並不對標牛奶,消費人群既可交融又可互補。

而植物肉的海外營銷邏輯如宗教信仰、素食主義、環保等,在中國似乎並行不通,尤其是ToC模式下。目前較出圈的植物肉品牌是星期零,但更多是2B2C。但從2022年上半年的融資數據來看,資本依然偏愛,植物肉融資數量、金額依舊遠高於植物奶。

Foodaily每日食品制圖,數據來源互聯網

現在再看,植物肉的市場教育依舊艱巨。

但當2022上半年更多合成生物企業走上資本市場的舞台,資本市場對植物肉的執著或許有了另一層解釋:科技重構未來食品體系。

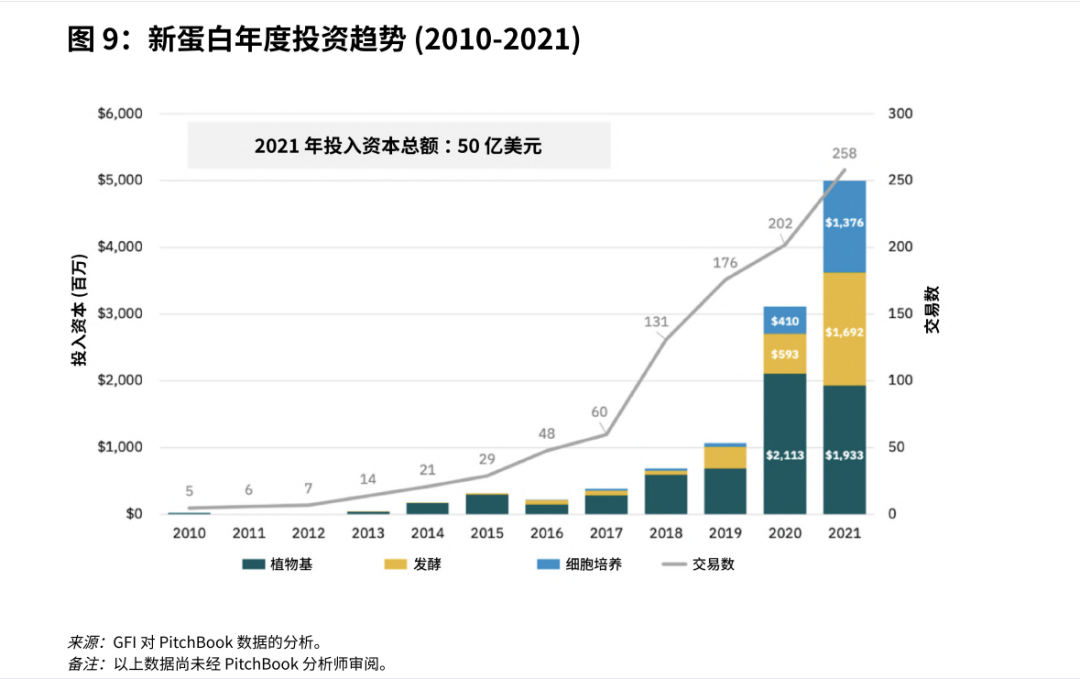

從融資數據來看,資本最關注的新蛋白技術路徑有三條:植物蛋白、細胞培養和微生物發酵。

從政策上來說,目前綠色環保、資源節約、可再生能源等可持續性機會是被全球所重視的。3⽉6⽇,習近平總書記就指出:“要向森林要⻝物,向江河湖海要⻝物,向設施農業要⻝物,同時要從傳統農作物和畜禽資源向更豐富的生物資源拓展,發展生物科技、生物產業,向植物動物微生物 要熱量、要蛋白。”同時細胞培養肉也被納入最新發布的五年農業發展規劃。

所以全球的新蛋白投資正在瘋狂增加,這也只是全球可持續性技術投資的冰山一角。根據谷孚GFIC發布的《2021年細胞培養肉和海鮮產業現狀報告》顯示,2021年全球新蛋白投入資本總額達到50億美元,交易數量達到258起。

圖片來源:谷孚GFIC,《2021年細胞培養肉和海鮮產業現狀報告》

當下,在公私層面的支持逐漸加強下,新蛋白技術研發速度加快,除市面上較為常見的植物蛋白產品外,一些細胞培養肉生產也開始投入使用中。

當然,這些新技術雖在革新未來食品體系,但仍有很多問題尚未解決,如細胞培養肉和微生物發酵的市場監管;“新蛋白”的生產基礎設施升級等;以及更現實的問題,生產出來的產品,誰會消費?

已有相當規模的植物肉發展史,尤其在中國市場,告訴我們:消費者市場教育並不易,無論從植物肉的賽道理念、品牌概念、到渠道布局等,其他“新蛋白”可想而知。另外,既都不是“真肉”,那麽口味、口感、視覺等消費者感官上都需要持續的技術提升。

05

預制菜走到“新高潮”

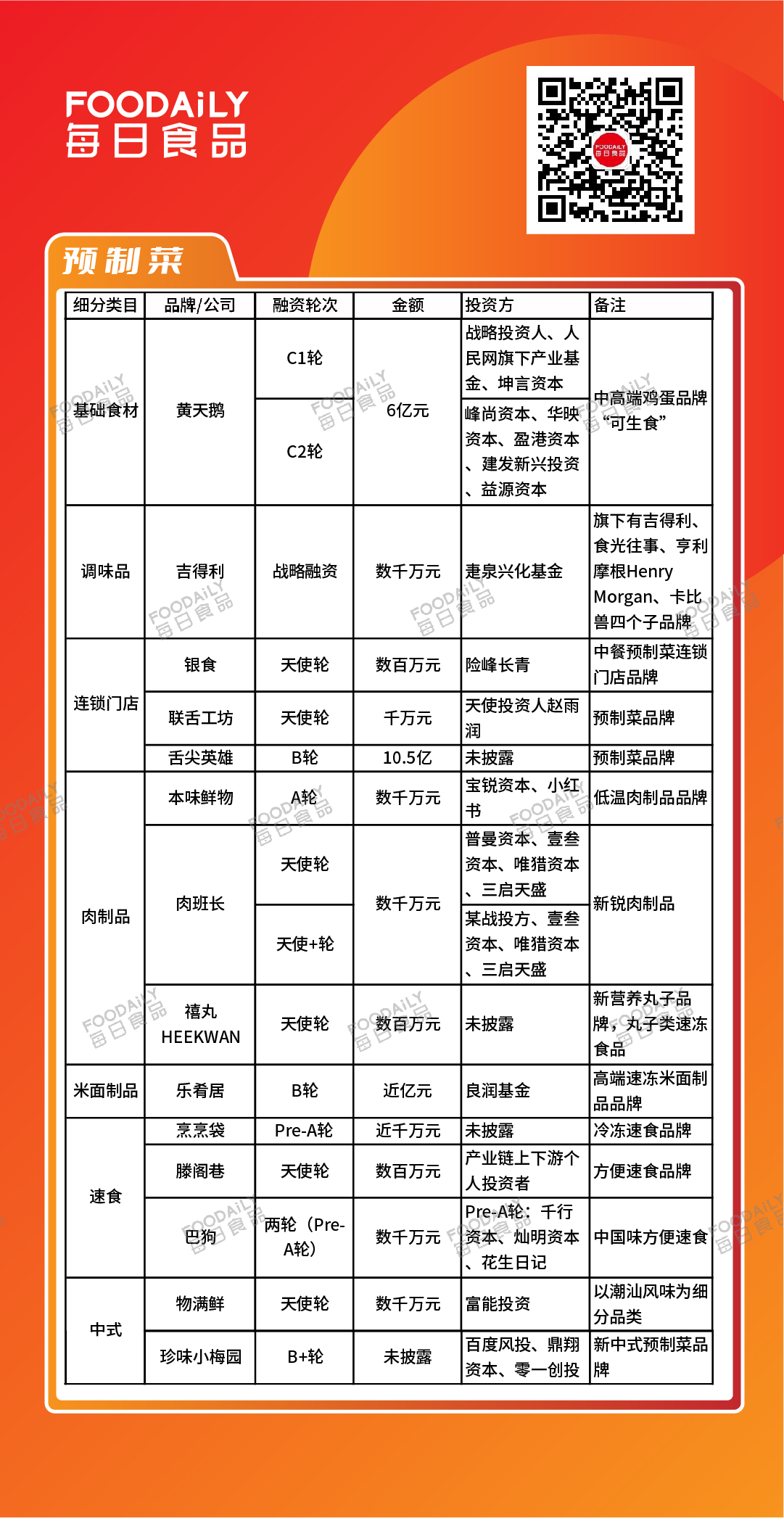

預制菜賽道,從去年開始,速食類融資變開始減少,取而代之的是餐桌的“儀式感”,以及可規模化的連鎖門店品牌。上半年,預制菜賽道共融資16輪,拿下19.29億,珍味小梅園的B+輪未披露金額,這一總金額接近去年一整年。

Foodaily每日食品制圖,數據來源互聯網

今年1月,Foodaily曾發布“2022每日食品十大商業熱點”,在“新主食文化,回歸市井煙火氣內核”這一商業熱點中提到了:“簡單不乏溫暖,預制菜2.0將孵化家庭烹飪新習慣。未來,一頓簡單烹飪、有煙火氣的家常飯將遍地可見”。跳出懶宅需求,更有儀式感的預制菜2.0正在引爆一場“家庭廚房革命”。

如果說,去年預制菜賽道競賽還在預熱,那麽今年可以說是正式開跑。但看融資就可以發現,在上半年的全行業B輪及B輪以上融資輪次中,預制菜遙遙領先(有一部分是預制菜後端供應鏈,如新和盛(加工廠&C端預制菜)、恩喜村),如舌尖英雄、樂肴居、珍味小梅園、信良記(既是供應鏈服務商,也是小龍蝦等預制菜品牌)。

且“儀式感”逐漸加強,速食類品牌融資更少,更有“餐飲氣息”的中式預制菜甚至有地方特色的預制菜走上家庭餐桌,如銀食門店主要銷售剁椒魚頭、酸菜魚、海鮮等半成品,也設有半成品菜做成的成品菜體驗區;物滿鮮是以潮汕風味為細分品類的預制菜品牌,如蘿卜牛雜、五香大腸頭等。

進一步來說,即使是配餐類的冷凍、低溫預制菜,也追求儀式感或健康營養。以本味鮮物、肉班長、禧丸HEEKWAN三個新品牌為例,他們分別入局烤腸、午餐肉、冷凍丸子細分賽道,這三個賽道均非新賽道,且專業、非專業玩家甚多,那麽對新品牌的要求就會更高。

本味鮮物主打純肉烤腸,且原料選取優質雪山黑豬肉、加州和牛肉等高端食材,口味上也在不斷創新,如黑松露和牛;肉班長午餐肉選擇不添加澱粉,做純豬肉午餐肉,同時升級配料表,不添加亞硝酸鹽、磷酸鹽、防腐劑、色素、香精和蔗糖等6種添加劑;禧丸HEEKWAN同樣不以“吃飽”為最低標準,而是要“吃好”,以兒童牛肉丸為例,只采用純黃牛瘦肉制作,松茸粉代替味精提鮮,並加入多種維生素。

OC&C數據顯示,當前預制菜中的明星產品有著明顯特征:大部分為重口味,要非常有味道;主要以肉菜、硬菜為主;另外則是更加重視非日常性且是補充性的預制菜。目前來說,越來越多的企業切入了更細分更非日常性的預制菜賽道,如國聯水產的烤魚、利和味道的芝士牛肉卷、新西蘭烤羊腿等。

這個趨勢恰恰證明了,預制菜產業鏈的發展不僅僅局限於不會做飯的、工作繁忙的人群,而是希望將簡單便捷、餐廳美味和生活儀式感結合,搬上消費者餐桌。雖然預制菜仍有不足,但未來是美好的。

06

連鎖餐飲“變便宜了”

線下連鎖的熱潮也已褪去。去年線下餐飲不光融資數量多,且估值、融資金額都不低,2021全年88起餐飲融資中,有32起都拿到了上億元融資,甚至還經歷了單店估值超1億的瘋狂。

到了今年上半年,線下連鎖餐飲融資33輪,但總金額只有12.81億,只有7起過億項目,且億元左右,難掩餐飲投融資的整體下行。

Foodaily每日食品制圖,數據來源互聯網

Foodaily曾提到,資本狂奔下的線下餐飲賽道,還有很多痛點值得深思,比如估值過高、開店擴張、食品安全、標準化、品牌化等等。今年上半年的疫情反復,首當其沖便是線下餐飲,尤其是布局在北上廣深等主要城市的品牌,受到疫情影響比較嚴重。

從融資來看,小吃類品牌勢能下降,新中式快餐受到關注,一方面是有地域特色的面、粉品牌,如蘭州牛肉面品牌馬記永、馬香遠、甘食記·成都肥腸粉、川派麻辣燙品牌辣盤盤、國潮疆文化餐飲連鎖品牌疆小駱等。

另一方面是深耕細分類目的快餐品牌,如吉祥餛飩、把愚酸菜魚、主打砂鍋粥的幾湯、以特色漢堡單品知名的顧思特漢堡、新式快餐品牌津津咖喱等。

這其中,老鄉雞啟動了A股上市計劃,劍指“中式快餐第一股”;老娘舅被披露正在進行上市輔導,加上屢有上市傳聞的和府撈面、鄉村基等等,新中式快餐嶄露頭角。

總體來說,資本冷卻實屬正常現象,線下餐飲最終投的是“連鎖標準化”品牌,而這兩年新興起的品牌,顯然自身綜合實力還不足夠強,抓住了風口,抓住了資本,但當錢流入口袋,沒有被用來打磨單店模型,強化內功,而是抓緊時間開店,短時間內看著“繁榮”,但後期暴露出的問題,更可怕。

無論是線上品牌靠錢砸流量,還是線下門店靠錢開店,這些都是不可持續的,都要建立起核心的壁壘,比如以產品為王、提高用戶復購、打造標準門店模型等。

新消費有機會,線下餐飲也有機會,但要先活下來,再活下去。風口沒了,接下來就是拼實力的時候。

07

“健康食飲”蔚然成風

健康無疑是這兩年最熱的話題,消費者希望保持身心健康,想要更健康均衡的飲食習慣、更健康的生活方式,更關注心理健康,總之健康已成為長期趨勢。

上半年在這一領域,輕食減脂依舊是一大話題,在劉畊宏健身操和居家場景下,健身帶動的輕食代餐話題並不少。從投融資來看,數據並不亮眼,但根據中國餐飲大數據有關研究機構發布的《2021中國輕食沙拉行業投資決策分析報告》顯示,輕食是少數幾個在疫情期間門店數還能保持增長的餐飲品類之一。

Foodaily每日食品制圖,數據來源互聯網

且據艾媒咨詢數據,國內輕食代餐行業市場規模2021年較2020年同比增長95.6%,屬於高速增長賽道。

只是當下中國輕食的滲透率還較低,僅40%,離發達國家90%的滲透率仍有較大距離。另外,去年新消費下湧入了一批新的輕食代餐品牌,如咚吃、鯊魚菲特等,品牌雖多,但突圍仍是問題。

一方面,產品如何在保證健康減脂的情況下,又能做得好吃,這是品牌在產品迭代創新路上需要思考的一個重要問題;

另一方面,輕食市場產業化、規範化、品質管控與升級以及成本控制等諸多問題也都待解決,這需要整個市場、行業及政府的協同推進。

去年“健康食品零食化、零食健康化”是一個大趨勢,今年仍是如此,只是融資主要體現在飲料類目中,多為功能性飲料,如氫小七、修元養正、源究所、有飲NOD等。

Foodaily每日食品制圖,數據來源互聯網

英敏特曾指出,放縱、健康和可持續性趨勢將繼續相互融合。而功能性飲料恰恰滿足了消費者這一需求,近年來氣泡水的火熱亦是如此,一邊滿足了消費者0糖0脂的健康需求,一方面又滿足了消費者喝汽水的“爽點”。

英敏特和凱度都曾指出,消費者越來越喜歡不那麽甜,又有成分的,最好是功能性的飲品,且指出“真正掌握市場的變化並勇於作出迎合消費者需求的高質量創新”的功能性飲料,正在成為新的發展熱點。

但就市場現狀來說,功能性飲料仍需破圈,外星人算是走出了第一步,但也仍處於探索階段。

08

成熟賽道“另辟蹊徑”

中國的乳品市場尤其是牛奶和酸奶,以及母嬰市場都算是較為成熟的紅海市場,長期由巨頭主導。長時間以來,較少有新品牌冒出頭,如何能打破成熟賽道的壁壘,如何另辟蹊徑突出重圍成為一大問題。

近幾年來,乳品行業較為出圈的兩大品牌,一為認養一頭牛;二為簡愛。上半年簡愛拿到了C輪融資,去年的B輪融資拿下了8億,此輪未披露金額。簡愛主打無添加劑低溫酸奶品牌,一直占據著高端低溫酸奶品牌的頭部位置,據數據顯示,截至2021年12月,簡愛酸奶的收入年復合增長率超過了100%。

Foodaily每日食品制圖,數據來源互聯網

此次融資的皇氏來思爾、Öarmilk吾島均為乳品細分類目,前者是水牛奶加工商,猜測是君樂寶產品線的一次擴張投資;後者則是專注於希臘酸奶品類。再者優鮮工坊所在的奶酪品類,在中國市場還屬於較為初步階段,無論新品牌還是大品牌,幾乎都站在同一起跑線上--消費者市場教育。

母嬰上半年融資的則均為兒童食品,奶酪博士選擇亦是中國的藍海市場--奶酪;唯鮮良品則針對新一代父母“不會做、沒時間做、沒有專業的營養食譜及搭配”等痛點,選擇整合深海魚蝦類原產地食材、生鮮供應鏈及冷鏈運輸上等優勢資源,推出“又鮮又快”的兒童新鮮食品;怡芽主要面向 3-12 歲兒童群體提供一日三餐解決方案。

Foodaily每日食品制圖,數據來源互聯網

這一兩年來,兒童食品的投融資數量並不低,如寶寶饞了、小黃象、哆貓貓、秋田滿滿等,良品鋪子和三只松鼠也都推出了兒童零食品牌,蒙牛控股了妙可藍多......企業搶灘、消費者科學喂養趨勢加強,都在推動這一品類開始爆發。

但在這幾年風口之下,同質化競爭程度也很高,尋找差印化,品牌定位、產品創新、供應鏈等等各個層面都要全面思考。

09

上下遊供應鏈:“最終受益者”

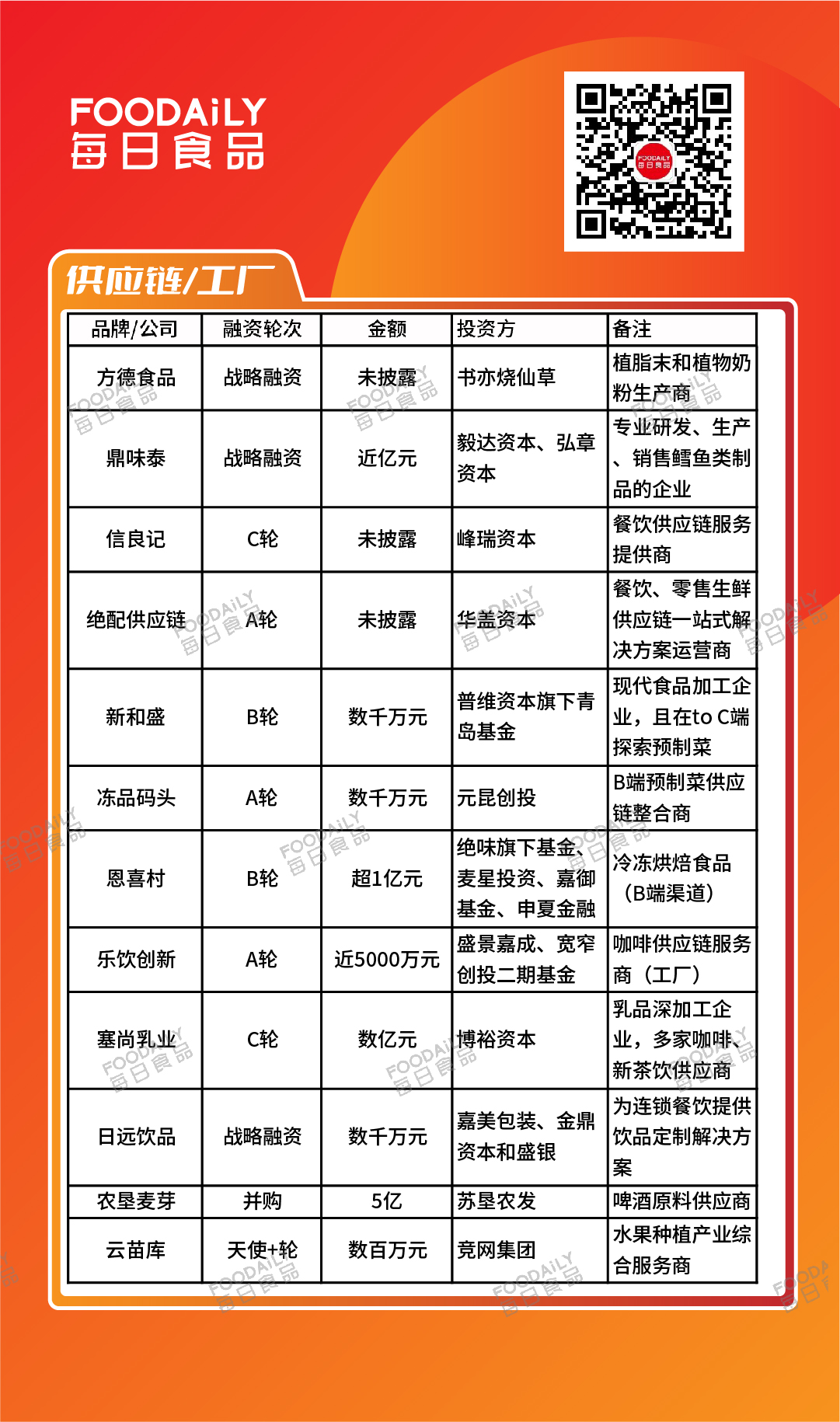

上半年,上下遊的供應鏈依然是消費品牌內卷下的最終受益者,尤其是後端工廠。餐飲服務、供應鏈/工廠融資19輪,總金額12.69億,其中供應鏈/工廠基本都是中後期融資,過億項目3輪。

Foodaily每日食品制圖,數據來源互聯網

例如書亦燒仙草投資了植脂末和植物奶粉生產商「方德食品」;塞尚乳業是多家咖啡、新茶飲的乳品供應商,C輪完成數億元融資;蘇墾農發5億並購了啤酒原料供應商「農墾麥芽」;樂飲創新是咖啡供應鏈工廠,服務了多家精品速溶咖啡品牌;以及鼎味泰、信良記、絕配供應鏈、新和盛、恩喜村、凍品碼頭等多個企業是當下較熱賽道--餐飲+預制菜的供應鏈服務商。

去年以赤蘚糖醇為主要代表的代糖原料是消費市場的熱點,於是山東三元生物科技股份有限公司、寧夏伊品生物科技股份有限公司兩大赤蘚糖醇生產企業都在2022年2月接連上市,其中三元生物是元氣森林的核心供應商。

前段時間,已成為CoCo、茶百道、奈雪等多家新茶飲品牌的供應商「田野創新股份有限公司」正式向北交所遞交了審報稿,計劃在北交所掛牌上市,去年還能獲得奈雪的茶、滬上阿姨等新茶飲品牌以及多個投資機構的近億元定向增發。

近日浙江德馨食品科技股份有限公司也在披露招股書,擬在深交所主板上市,該公司為下遊的咖啡、現制茶飲、餐飲等企業提供果風味糖漿,餅幹碎、寒天晶球、果凍等系列飲品小料,瑞幸、奈雪、書亦燒仙草 、7分甜等都是其客戶......

新品牌或激烈的賽道競爭讓供應鏈端價格高漲,這意味著,對於品牌而言,供應鏈亦格外重要,只有當原料、供應鏈掌握在自己手中時,品牌才能有更大的話語權。

10

新零售:創新回歸本質

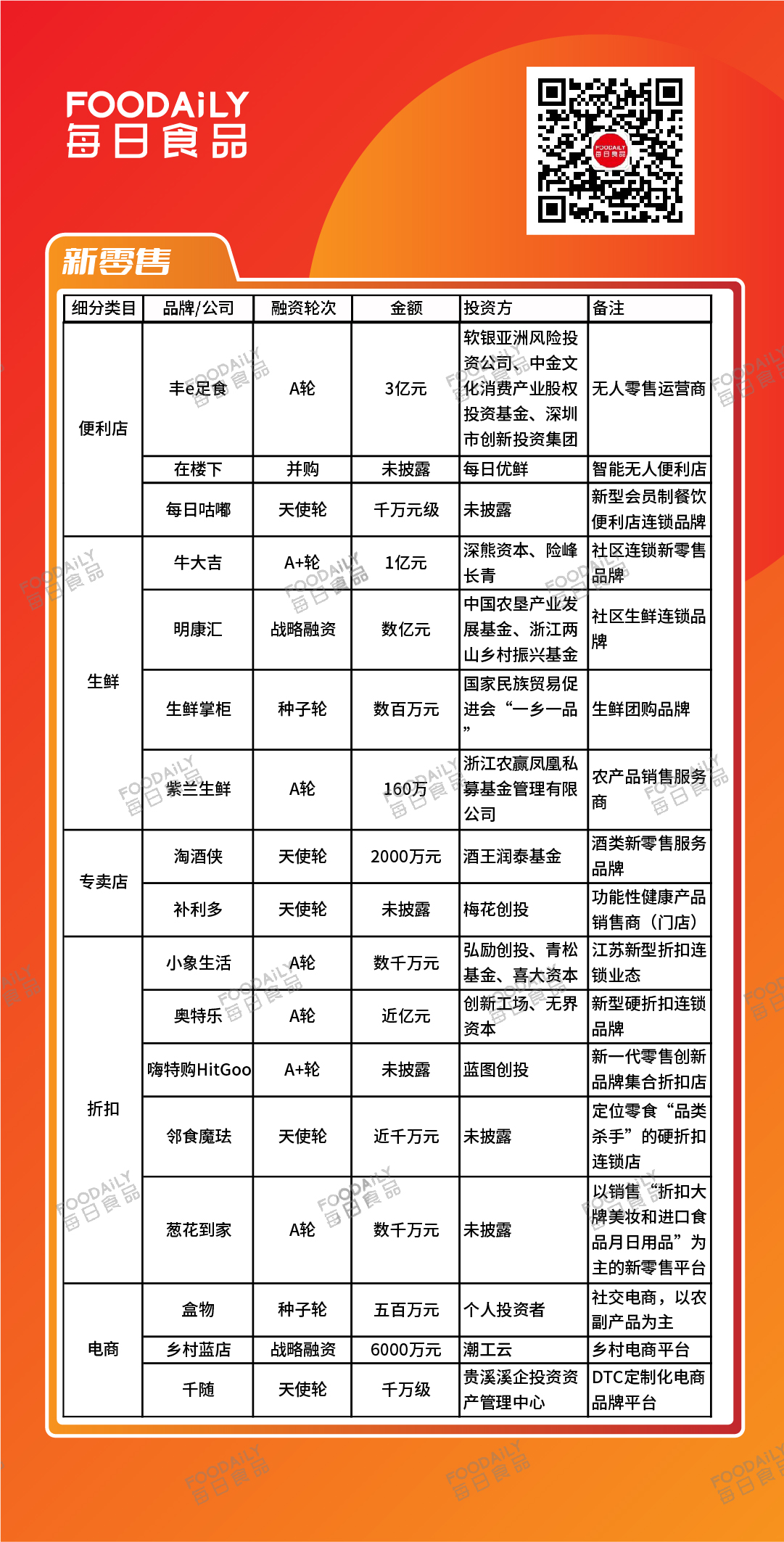

新零售渠道,亦是2021年和2022上半年投融資的重點項目。上半年新零售17輪融資拿下近10億,其中過億融資4輪。

Foodaily每日食品制圖,數據來源互聯網

就與食品飲料相關度較高的渠道而言,便利店、生鮮店、折扣店等都是風頭正勁的渠道。同時觀察這些創新渠道,我們很容易就能發現,渠道創新最終還是回歸本質,服務、性價比是較為專業的兩個競爭優勢。

以便利店和生鮮店而言,這兩者的門店分布主要聚焦社區流量,或商業社區、或生活社區,首先解決的都是用戶的便捷性。另外社區生鮮店亦是新一輪渠道的發力點,如牛大吉、明康匯、生鮮掌櫃、紫蘭生鮮等,隨著消費者對高品質、多品類生鮮產品的需求日益增長,對C端市場配送商提出了更高的要求,社區生鮮店解決的就是效率化問題。

折扣店也一直是這兩年融資熱點,前就有投資人說過,“折扣超市是一個規模巨大的市場,高性價比是零售發展的長期底層驅動力之一。”這半年來,中國市場上這類業態也在蓬勃發展,如新型硬折扣連鎖品牌「奧特樂」完成近億元A輪融資。

如今新消費品牌開始從線上轉戰線下,也開始積極布局線下零售渠道,當越來越多的新消費品牌落地線下,那麽這些創新渠道將成為很好的承接渠道。

注:

1、融資時間以媒體披露時間計算,本次統計時間為2022年上半年;

2、數據來源互聯網,Foodaily每日食品整理制圖,圖片及數據引用需寫明來源。

3、對於向市場公開金額的融資,計算中用實際數字。對於沒有公開的金額融資,部分融資額數據為估算值,計算方法如下:模糊金額處理:數十萬=50萬;數百萬=300萬;數千萬=3000萬;億元及以上=10000萬;千萬級=1000萬;百萬級=100萬等。