5天4品牌官宣入局,调味品生意究竟“香”在哪儿?

說起8月份消費圈的熱點,調味品絕對算一個。

僅月初短短5天內,就有4個品牌接連官宣調味品相關生意動向:8月2日,三只松鼠旗下小鹿藍藍推出兒童醬油;8月3日,雙匯、龍大肉食兩大肉制品巨頭,前後腳宣布踏入調味品賽道;8月5日,中式復合調味料品牌“朝天門碼頭”拿下1億元Pre-A輪融資。

調味品是一門越做越“香”的生意。中國人對食物味道的講究,可以追溯到3000多年前的殷商時期。從最初純天然的鹽、梅子,到人工調味品醬、醋的發明,再到後來的豆瓣醬、香糟、禿黃油……中國博大精深的“味道江湖”,不光孕育了五花八門的調味品種類,也養活了一大批生意人。古有四大醬園、三大鹽場,如今的調味品業也已催生出十幾家上市公司。其中,海天味業的市值遙遙領先,是國內當之無愧的調味品巨頭。

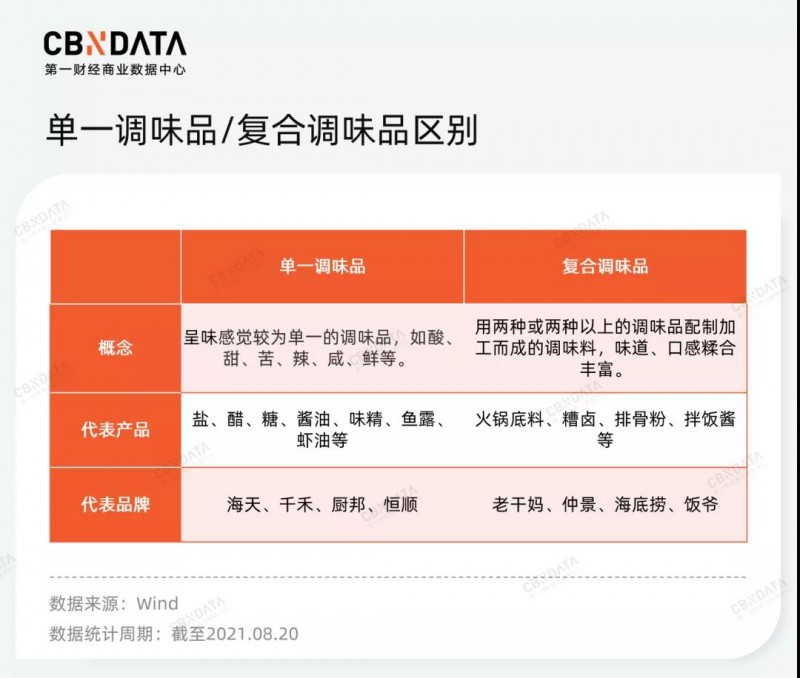

從味道的豐富程度出發,調味品可以分為單一調味品和復合調味品兩大類。以糖鹽醬醋為代表的單一調味品,作為烹飪“剛需”,具有較高的市場滲透率,在整個調味品市場中的占比高達80%左右,目前已步入發展成熟期。很多調味品上市公司,也以單一調味品為主營業務。海天味業2020年報顯示,醬油業務占公司總營收的比例為57.23%;中炬高新的這一比例為60.96%;千禾味業80%的營收都來自醬油和醋,其中,醬油的占比超過60%。

不過,盡管復合調味品市場規模僅為單一調味品的1/3,生產復合調味品的企業數量,卻占調味品企業總數的80%以上,賽道競爭異常激烈。

眼下,調味品市場“戰局”如何?CBNData消費站圍繞新品牌/新業務上線、最新融資動向兩大維度,梳理了眼下調味品賽道的最新動向:

從產品類型來看,復合調味品的熱度遠遠高於單一調味品,其中尤以火鍋底料、川味調料最為火熱。

從玩家來看,此前主打單一調味品的巨頭如海天、千和、中炬高新等,今年紛紛將業務範圍拓展到復合調味品領域,推出炒菜醬、火鍋底料等產品。

跨界玩家也不少。除了肉制品圈的雙匯、龍大肉食,作為新零售渠道的盒馬也看中了這門生意,其與新飛達(山東)食品有限公司達成合作,於去年5月推出“1醬成菜”冷泡汁系列,一度賣斷貨,由於只有部分地區有售,有網友甚至做起了代購生意。

除了面向C端消費者的品牌,也有味遠紅方、美鑫食品等擁有B端業務的調味品企業在年內獲得資本青睞。其中,味遠紅方是蛙來噠、老鄉雞等一眾網紅餐飲品牌背後的醬料提供者。

調味品牌背後的投資方也很有意思,不少食品飲料品牌正通過投資的形式押注這個賽道。連投味遠紅方兩輪的番茄資本,背後是鹵味巨頭絕味食品。調味品生產商幺麻子的投資方絕了資本,背後還是絕味食品。小熊駕到背後,則有元氣森林創始人唐彬森設立的挑戰者資本的身影。

巨頭新手齊入局,C端B端齊發力,調味品生意究竟“香”在哪兒?具有3000年歷史的調味品,如今又玩出了哪些新花樣?本文將從調味品的兩個大類——單一調味品和復合調味品出發,對這個市場的“財富密碼”進行全方位拆解。

單一調味品:巨頭雄踞格局難顛覆,

產品升級、貨架創新性尋突破

在單一調味品領域,頭部品牌的市占率很高,這也是該細分賽道新品牌入局較少的原因之一。以電商平台的表現為例,ECdataway數據威數據顯示,2021年天貓618期間,調味品類目銷售額TOP10品牌的銷售額占有率為26%。而日常調味品(包括鹽、醋制品、醬油、雞精/味精、料酒等單一調味品)TOP10品牌的占有率高達77%。這些品牌包括海天、千和、李錦記、廚邦等,不少都是上市企業。

盡管巨頭雄踞格局難以顛覆,創業熱度也不如復合調味品,但單一調味品圈也在發生變化,關鍵詞是“升級”和“創新”。

調味品的“升級”其實並非新鮮事。上市公司千和味業,正是憑借“高端醬油”的產品定位,與走大眾路線的海天進行差異化競爭。“高端醬油”一類以口味、品質為賣點,“頭道”、“原漿”、“古法”是高頻詞,成品色澤、是否掛壁等,都是高端與否的重要評判標準;另一類則以天然釀造、0添加、有機等為賣點,迎合消費者既要口味又追求健康的需求升級。

出身清代官醬園的薛泰豐古法醬油組合,三瓶要賣220元|圖片來源:薛泰豐旗艦店

在調味品高端化的道路上,巨頭們都在迎頭趕上。以雞精為核心產品的太太樂,於2019年推出旗下首款高端醬油“原味鮮”;海天更是在2020年底發布一款號稱“醬油界愛馬仕”的新品“裸醬油”,主打極簡配方,460毫升售價高達60元。

但眼下,調味品的“升級”又有了新內涵。最有代表性的品牌是成立於2020年8月的口味全。口味全在產品層面的目標是“重新設計基本款”,實現一般調味品從佐餐到健康佐餐,再到功能營養性調味品的轉變。

調味品的“功能性”,一方面在於搭配不同的菜式和烹調手法,如壽司醋、海鮮醬油,這類產品已較為常見;另一方面則在於通過加減蛋白質、鈉、鐵、膳食纖維等成分,賦予調味品一定的營養保健功能,如控制“三高”的減鹽醬油,緩解貧血的鐵強化醬油,低鈉高蛋白的兒童醬油等。產品功能性升級,或是值得調味品賽道新玩家們積極探索的方向。

除了產品升級,貨架創新也是單一調味品跳脫傳統競爭格局的一種方式。既然通過配方、釀造工藝的調整,調味品可以適配不同菜品,那麽調味品也應該跳出糧油貨架去到食材身邊,尋找更多“出圈”機會,例如在海鮮區放魚生醬油,牛油果與芥末、醬油打包售賣等。

叮咚買菜售賣的牛油果,隨盒附贈芥末和醬油|圖片來源:叮咚買菜

復合調味品:市場集中度低,細分場景口味、

尋求營銷破圈是新品牌機會所在

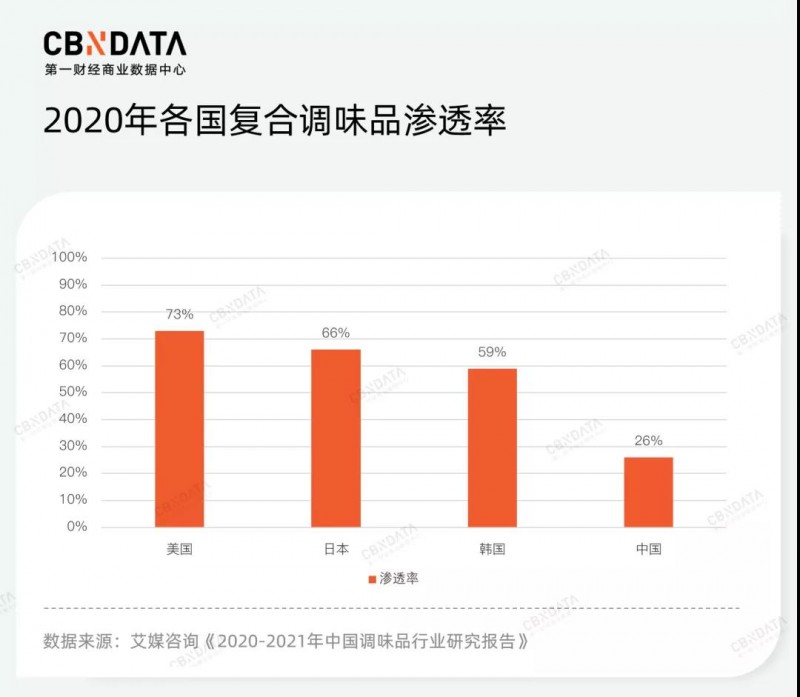

不同於單一調味品圈巨頭雄踞的局面,復合調味品領域市場集中度較低,市場滲透率也較低,這是新玩家們實現“彎道超車”的機會所在。艾媒咨詢數據顯示,2020年,美國、日本、韓國復合調味品滲透率分別為73%、66%和59%,而中國復合調味品滲透率僅為26%。ECdtaway數據威數據顯示,2021年天貓618期間,調味料/復合調味品TOP10品牌銷售額占有率為34%,調味醬為29%,均遠低於日常調味品的77%。而從線上線下整個市場來看,復合調味品行業前5名品牌的市占率也僅為15%。

銷售額排名靠前的復合調味品品牌中,“巨頭”的身影也少了很多。進口品牌、地方品牌、網紅明星自創品牌、成立5年內的新銳品牌等悉數在列。調味料/復合調味品類目,被大批川渝地區品牌占領,“辣”味妥妥穩居復合調味品圈C位。調味醬類目下,海天、老幹媽等老字號都排在2015年成立的田園主義之後,身後也有飯爺、李子柒等品牌虎視眈眈。值得注意的是,不少年輕的輕食品牌紛紛上榜,田園主義、法羅捷、昔日印象等品牌下,符合健身減肥人群需求的零脂醬料、零卡糖、海鹽黑胡椒等產品銷售成績都很不錯。可見,針對不同人群進行產品“功能性”升級,在復合調味品賽道也同樣適用。

場景細分,是復合調味品的另一大趨勢。一人食、辦公室工作餐、外賣、廚房……調味品的適用場景,正被不斷拆分。這其中,面向年輕人廚房場景的調味品,市場想象空間可能更為廣闊。千和、海天等調味品巨頭,新業務布局方向都是炒菜醬、鹵水汁等廚房調味品。新銳品牌中,加點滋味、小七廚房等不少品牌都采取佐餐、烹飪雙場景布局的模式。

左:海天快捷方式炒菜醬;右:小七廚房炒菜醬|圖片來源:品牌天貓店鋪

年輕人是樂於走進廚房的。70%用戶為90後、超50%用戶為95後的小紅書,其發布的2021生活方式趨勢十大關鍵詞中,“回家做飯”就占一條。DT財經今年6月的調研數據顯示,在一二線城市中,每周都要做幾次飯的年輕人,占比達到48.1和55.8%,顯著高於四五線城市——後者的這一數字分別為41.9%和39.6%。年輕人下廚房最關注什麽?最年輕的95後和00後表示最注重食品的調味。

不同於爹媽一代講究靈活運用油鹽醬醋等簡單調味品烹出人間美味,年輕人做飯的樂趣,或許在於盡可能便捷地獲得回歸人間煙火的inner peace。“用一包料解決一道菜”,正成為時間不多、廚藝有限的年輕人們下廚房的潮流。

年輕的調味品牌,其用戶年齡也在不斷下探。加點滋味約70%的銷量由25-35歲消費者貢獻,比傳統調味品用戶年齡段低5歲左右。VEpiaopiao超30萬用戶中,90後粉絲群體占比超過56%。

除了場景細分,口味細分也是復合調味品賽道的趨勢之一。盡管目前川渝口味是復合調味品圈的主流,但不同菜系、不同地域風味的調味品牌正在不斷湧現,資本也在持續關注。主打潮汕風味的仙味爺爺,主打湘味的味遠紅方,以雲南番茄為主原料的七個番茄一鍋湯,近一年內都拿下融資。外國菜系也有國產品牌布局,如西餐調味品牌VEpiaopiao。未來,雲貴地區的蘸水、上海的八寶辣醬,都有可能孕育出一批新品牌。

口味的多元開發和快速更新,也是新品牌區別於傳統品牌非常大的一個特點。“辣牛燒啤”“金湯豚骨”“梅子花雕”……新品牌們的產品口味正在極大程度地豐富。

在“捕捉”口味方面,數字化或是新品牌的秘訣所在。加點滋味創始人悅人在接受媒體采訪中曾透露,抓取社媒平台美食熱點、對電商平台用戶評價作語義分析,把美食紀錄片作為選味資源庫,關注餐飲市場熱門口味風向,甚至廚用小家電出貨情況所反映的消費者下廚方式的改變,都能成為驅動調味品產品創新的數據庫。

盡管新口味層出不窮,但新一代復合調味品牌在產品層面並沒有發生顛覆性創新。中國超4萬億規模的龐大餐飲市場,其出於效率考慮而推動的標準化、預制化發展,已然積澱起相當成熟的調味品供應鏈,能覆蓋從口味研發到自動化生產的全過程。炒菜醬、鹵水汁,早已是中央廚房的常規配置。從這個角度來看,新調味品牌在做的,其實是將B端的調味生意,通過精細化運營,不斷搬運到C端消費者的生活中。頤海國際、味遠紅方、美鑫食品,不少做B端調味生意的企業紛紛加碼C端調味市場,個中邏輯就在於此。

因此,營銷是值得新調味品牌重點布局的方向。而場景的多樣化、口味的豐富性,賦予復合調味品以天然的營銷優勢。短視頻平台美食博主簡單幾步搞定一頓大餐、直播間裏主播就著三兩勺醬幹完一碗大米飯,對於消費者來說都是難以抗拒的場景。何況調味品大多價位親民,消費決策鏈路並不長。這也是桃子姐、野食小哥等美食博主之所以能成功打造自有品牌的一個原因。

通過產品概念升級、外包裝顏值打造,新一代復合調味品往往能比老品牌賣出更高價錢。吉香居最貴的一款野山椒牛肉多辣椒醬,26.8元買一贈一;川娃子最火的炭燒燒椒醬約14元一瓶;而加點滋味、禧寶制研差不多規格的拌醬,單價多在25-35元區間。更年輕的品牌定位、更高級的品牌調性,也助力新調味品牌進駐更多高端渠道。目前,加點滋味已鋪設盒馬、Ole、Blt、便利蜂等零售渠道的超1000家門店;成立僅半年的禧寶制研,也計劃向高端商超、便利店渠道拓展。

小結

中國人食用數千年的調味品,至今仍在迸發活力。CBNData消費站通過行業梳理發現,盡管單一調味品已是品牌集中度較高、格局較為成熟的市場,但基於消費者需求作產品升級和貨架創新,這個市場依舊有向上發展的空間。

復合調味品則正處於“百家爭鳴”的局面。眼下,湧入這條賽道的玩家越來越多,尤其是眾多調味品巨頭乃至非調味品圈的巨頭跨界踏入這片熱戰場,自帶供應鏈、渠道優勢的它們,將使復合調味品的品牌競爭進一步升級。品牌突圍的要點,在於對細分場景、口味的充分挖掘,在於產品推新邏輯的整體調整,也在於營銷手段的開拓創新。

總的來看,在規模將近4000億的調味品市場裏,巨頭要想持續領跑行業、新品牌要想極速躍升成為“黑馬”,其核心要義始終在於緊扣變化中的需求。