功能性食品的下一站是什么?

文:青翎

來源:觀潮新消費(ID:TideSight)

中國的食品飲料行業已全面進入“功能化”時代,越來越多在配料表裏添加營養元素、打出功能概念的新銳產品,正在改寫傳統食品的“基因”,並蠶食它們的市場。

這背後是消費者對美食的選擇逐漸從“美味”倒向了“健康”。雖然很難說得清兩者孰輕孰重,但在過去3年,這樣的邏輯轉向的的確確已經發生,並影響著食品飲料行業的變遷。

於是我們能看到功能性食品的異軍突起,即便國家還沒有在法律中明確其地位,但並不耽誤它正成為消費者和投資人口中的“香餑餑”。

但問題也在於此,功能性食品至今仍納入普通食品的範疇,導致其原材料及添加量要符合國家對普通食品的要求,也就出現了劑量偏低,消費者體感不夠明顯的痛點。

另一方面,功能性食品沒有保健品的法律地位,因此其概念宣傳中不能使用帶有特定功效的詞語,這也弱化了功效的傳播效果。

與此同時,缺乏法律地位讓功能性食品的入局門檻更低,從食品到日化再到藥企,從傳統企業到初創企業再到供應商企業,在過去3年集中湧入這個新興的賽道。

這注定了缺乏研發實力的企業和只有概念添加的產品將被淘汰。基於此,觀潮新消費(ID:TideSight)認為,在研發上具有絕對地位的科技企業和能把功效做到極致的產品將在百舸爭流的競爭格局中逆流而上。

而在已有的玩家中,藥企無疑在科技實力上具有絕對話語權,甚至可以說,當一系列初創企業還在為搶灘登陸卯盡全力做研發時,藥企早已站在岸上。

01

跨界不止近兩年

放眼全球,藥企跨界並不罕見,強生、雅培等國際巨頭都是從醫療事業起步,強生一開始生產無菌外科敷料,雅培則是從一家小藥廠轉型而來。

對中國藥企而言,跨界更加順理成章,我國自古就有“食療”一說,在漫長的發展歷程中逐漸形成了獨有的滋補文化,“藥”與“食”在中國滋補文化中本就同根同源。

無論是效仿海外巨頭的發展軌跡,還是遵循老祖宗的古法古方,中國藥企都必然邁出從“藥”到“食”的跨界之路。

事實上,盡管功能性食品近幾年才出現,但中國藥企跨界食飲賽道可上溯到上世紀90年代,入局方式也不盡相同。

比如,專注於醫藥健康的海王集團在1993年便推出了針對嬰幼兒群體的米粉食品,後來成立子品牌海王baby,專為嬰幼兒打造營養品。

同樣切入嬰童市場的還有修正藥業,旗下兒童藥品牌“修修愛”曾在2009年推出嬰幼兒配方奶粉產品,成為國內首家跨界經營奶粉的藥企。

此外,葵花藥業、仁和藥業、王老吉藥業、亞寶藥業、華潤三九等知名藥企均涉足過母嬰營養品和兒童營養品。

從兒童營養品起家似乎是個不錯的嘗試,國外的奶粉巨頭惠氏、雅培最初也都是藥企,惠氏的口號就是“用制藥的經驗制造奶粉”,更何況彼時三聚氰胺事件的影響正在發酵,藥企做奶粉在安全性上能給消費者帶來一點心理保障。

但兒童營養品的受眾人群有限,另外,藥企最初的研發思路偏向於保健品,粉劑、片劑是主流產品形態,影響了食用頻次。即便是奶粉,也會受制於奶源條件,乳企的配方研發實力雖不及藥企,但對原材料的把控卻遠超後者。

相比之下,覆蓋全齡段的食品和飲料均是萬億級市場規模,若用醫學理念生產普通食品,既能滿足大眾對健康營養的需求,又不必逼著他們長期吃粉劑、片劑,同時還能給品牌帶來溢價空間。

當跨界食飲成為無比正確的抉擇,余下的便是等待順勢而為的企業入局。於是,無論是作為老字號傳承至今的東阿阿膠、同仁堂、九芝堂,還是建國後才成立的醫藥新銳江中藥業、哈藥集團、修正藥業,在過去20年裏都紛紛卷進了食飲賽道。

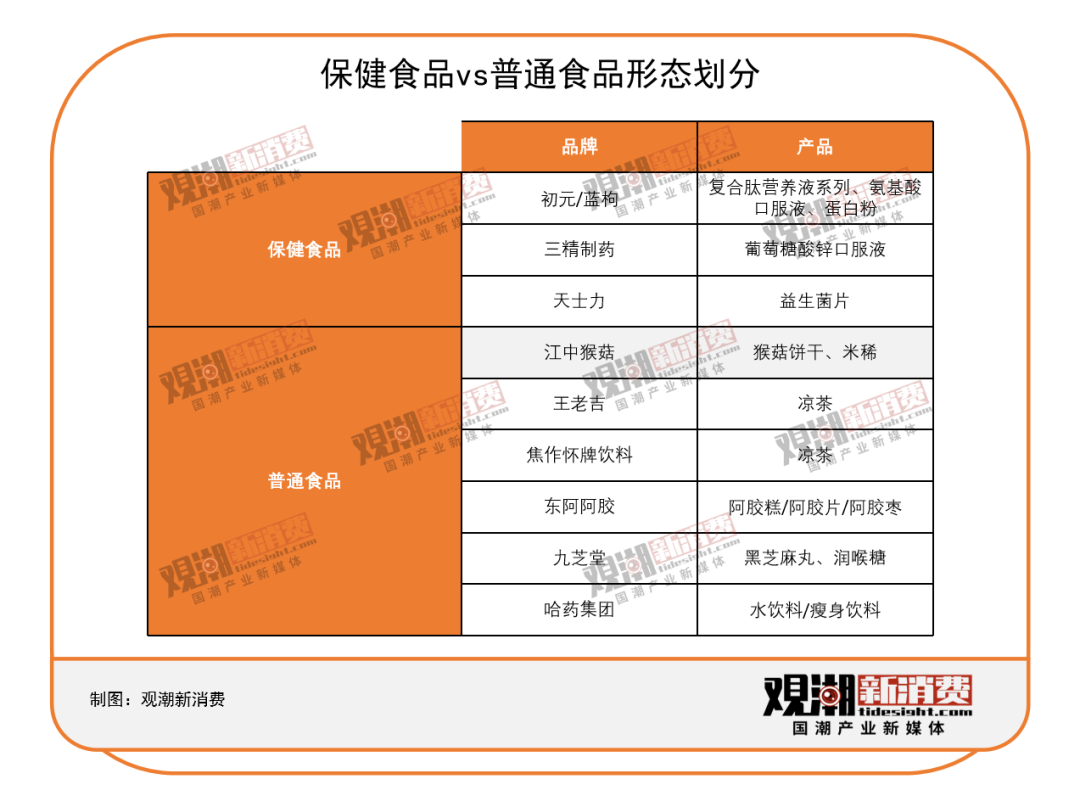

從產品形態來看,藥企做的食品主要分兩種。一種是上文提到的保健食品,介於藥品與食品之間,比如江中藥業旗下品牌初元便曾推出復合肽營養液系列、氨基酸口服液以及蛋白粉系列;再比如無數人的童年回憶——蓋中蓋鈣片,便是哈藥集團的傑作。

另一種則是普通食品,就配方而言或許不及保健品的研發難度,但產品形態要盡可能貼合食品,同時還需要兼顧美味與健康,這就意味著其生產工藝的難度要高於保健品。

但保健品與普通食品在體量上完全不是一個等級,因此盡管難度頗高,依然沒能擋住藥企們改寫普通食品“基因”的決心。

比如,修正藥業曾在2011年打造“修真茶園”品牌,推出“修姿茶”、“修暢茶”、“小棗紅糖暖姜茶”、“桂圓枸杞暖姜茶”等多款功能茶飲產品,後又推出聚有料鮮湯粉絲、蒲公草潤喉糖等新產品線。

再如,貴州百靈曾在2012年斥資3.95億元建設膠原蛋白果汁飲品(含中草藥草本植物功能飲料)項目“愛透”,並宣傳其產品含有阿拉斯加鱈魚皮膠原蛋白。同年,貴州百靈重金請來章子怡為其打造的“愛透”代言。

縱觀這些產品,可以發現幾個特點:

1、產品形態需要選擇大品類,要滿足高頻且剛需的特征。

比如王老吉、敬修堂、同仁堂都推出過涼茶飲品,符合中國人的飲用需求;再比如江中藥業曾斥資打造的猴菇餅幹便選中了餅幹這一細分品類,另一款產品米稀更是直接押注了早餐市場。

2、產品配方往往主打“中式養生”的概念,並強化“科技感”。

比如修真古方潤喉糖,號稱精選蒲公草、青果、胖大海、烏梅、橘皮、橘紅、香櫞、甘草八大藥食同源的草本植物,結合現代的提取工藝,將中藥的有效成分提取出來,是介於食品與藥品之間的功能性潤喉糖。

再比如阿膠產品,由中藥材驢皮阿膠制成,具有滋陰補血、潤燥止咳、美容養顏等功效,包括東阿阿膠、同仁堂、佛慈制藥、太極集團在內的多家藥企均推出過阿膠系列產品,如阿膠糕、阿膠片、阿膠棗等。

3、強化對產品功效的宣傳,甚至有打擦邊球嫌疑。

各家藥企往往會強化對產品功能的宣傳,功效所涉及的領域也各不相同。比如江中猴菇的米稀重在改善腸胃,因而宣稱產品以養胃古方配制而成;再比如發源於嶺南的王老吉涼茶,其功效在於清熱解毒,針對的正是當地濕熱的氣候問題。

在法規和監管尚不完善的年代,誇大功效甚至打擦邊球的不在少數。比如貴州百靈的愛透,作為沒有取得“藍帽子”認證的普通食品,曾涉嫌誇大宣傳美膚治療功效;再比如東阿阿膠的桃花姬,在早年的宣傳中也曾定位於“美容保健食品”。

對比過去與現在,我們會發現,如今的功能性食品幾乎是在循著過去藥企跨界食飲的路數前進,改善腸道、減肥瘦身、美容養顏,這些熱門領域都被過去的藥企玩過一遍。

其中誕生了不少明星品牌,比如江中猴菇。

2010年前後,江中集團的藥業保健品業務開始持續萎縮,作為江中藥業的創始人,鐘虹光轉而盯上了“食療”領域。

鐘虹光的動心不無道理,那些年裏,我國OTC藥品(非處方藥)的價格受到發改委等部門的統一監管,尤其是在2015年之前,OTC藥品實行最高零售價制,導致OTC藥品無法跟著原材料的價格同步上漲,給藥企造成了不小的損失。

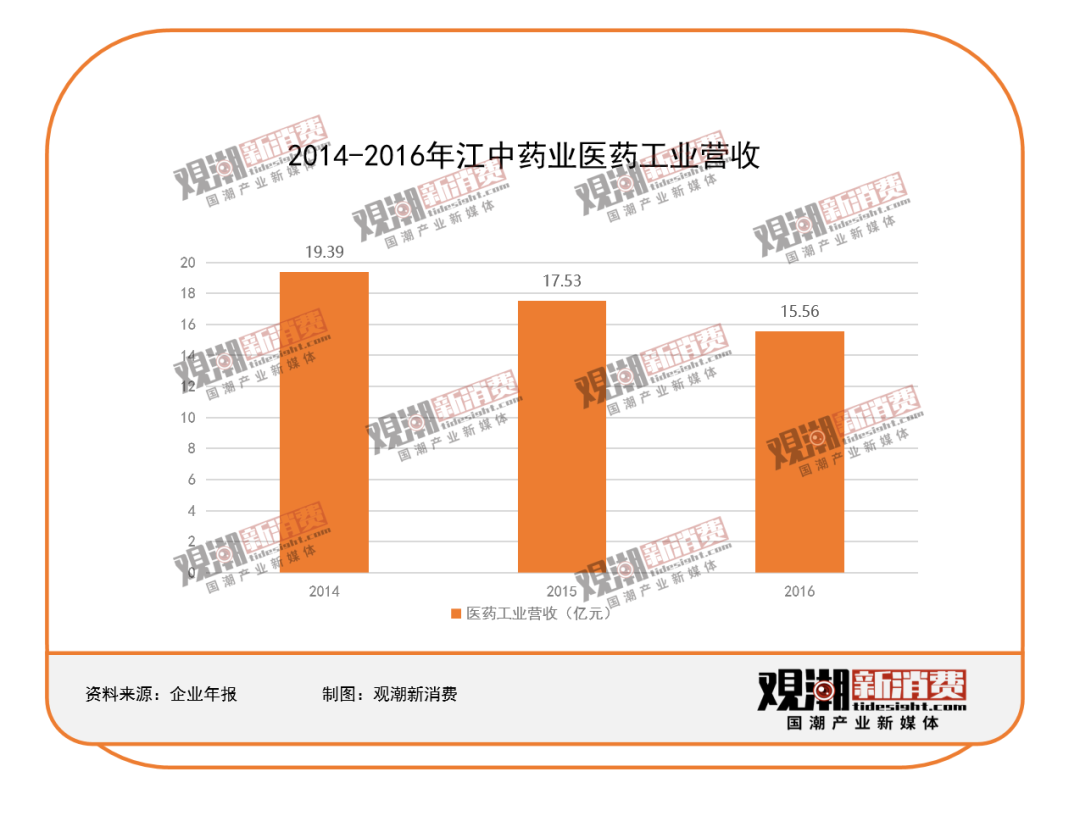

據格隆匯相關數據,江中健胃消食片的原材料之一太子參,其價格曾在2010年-2011年間從20元/kg最高漲至400元/kg,導致成藥的毛利率直接從77%降至43%。2014年到2016年,江中藥業的醫藥工業收入從接近20億元下滑至15.56億元。

除了價格管制,藥企開發創新藥的難度也反向推動了他們入局食飲賽道。據業內人士透露,一款新藥從開始研發到獲批上市,必須要經過體外,臨床前動物,臨床Ⅰ、Ⅱ、Ⅲ期等一系列研究,10到15年是很正常的時間,花費至少要10億美元,盈利更是遙遙無期。

鐘虹光曾對比藥品與“食療”產品:“王老吉做出了近300億,六個核桃賣出了150億,紅牛賣到了接近300億.....有哪個藥品能做到300億呢?”

2014年,江中旗下全資子公司江中食療推出江中猴姑餅幹,成為市場上第一款打著“養胃”旗號的餅幹,並力邀徐靜蕾拍攝廣告作代言。

在明星光環的加持下,江中猴姑餅幹在第一年交出8個億的銷售業績。要知道,江中健胃消食片花了5年才從1.7億賣到了8億,江中乳酸菌片花了4年也才突破2億元。

彼時中國的餅幹市場正處於下行周期,數據顯示,2007年-2011年,國內餅幹類食品行業市場規模的增長率均維持在20%以上,而2011年-2016年,中國餅幹市場的銷售量年均復合增長率已下降至4.6%。

與此同時,從2014年底至2016年6月,或已有219家餅幹生產企業從行業中退出。即便是貴為市場第一的奧利奧,其市場份額也從2012年的9.2%下降至2015年的6%。

而此時,江中猴姑憑借功能性餅幹這一概念從原有的紅海賽道中挖掘出藍海品類,迅速成為餅幹市場的黑馬,特有的“養胃”概念也讓它成為餅幹類目中禮品屬性最強的品牌。

按時任江中藥業董秘吳伯帆的說法,“如果繼續按照現在的銷售情況,把猴姑餅幹注入上市公司是可以考慮的。”

但樹大招風,很快便有職業打假人狀告江中猴姑非保健品卻打出“養胃”的旗號,涉嫌虛假宣傳,盡管官司最終以江中勝訴為結果,但卻耗去了3年,也重傷了江中。

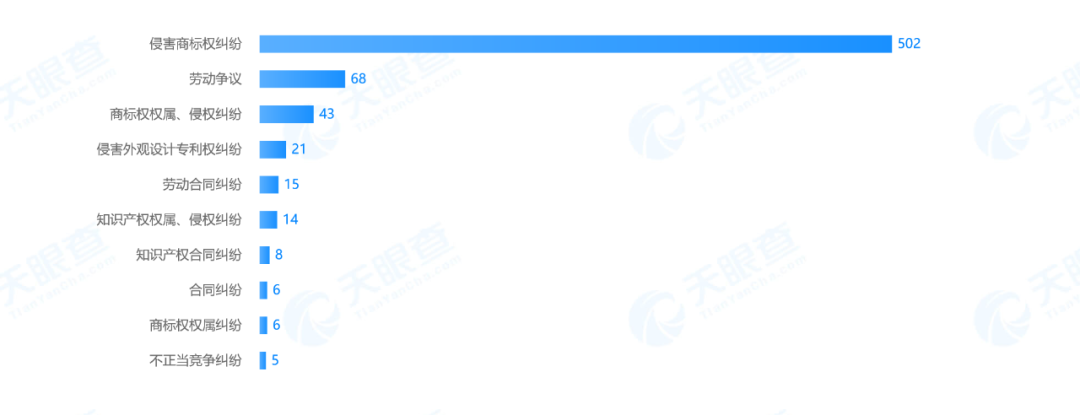

另一方面,自2013年9月上市時起,江中猴姑餅幹為應對各類仿制品的沖擊,便不斷發起關於專利權的訴訟,天眼查顯示,迄今,江西江中食療科技公司共涉及502起侵害商標權糾紛案。

《江西江中食療科技有限公司增資公告》顯示,2014年-2017年,江中食療的營業收入從6.5億元跌至1.3億元,2015年-2017年連續三年虧損。

盡管在2016年和2020年,江中又推出猴姑米稀和越光米稀飲料等新產品,還提到要將米稀產品打造成百億級單品,但始終未能復現猴姑餅幹當年的榮光。

但無論如何,江中猴姑系列都是藥企跨界食飲的明星案例,相比之下,更多藥企的跨界甚至未掀起水花便戛然而止。

比如貴州百靈的愛透,號稱接近4億元的投資,每年2億瓶膠原蛋白果汁飲品的產能,結果折騰不到2年便匆匆謝幕,2012年貴州百靈的銷售費用高達3.54億元,結果第二年飲料及口服液的收入只有269萬元。

藥企進入食飲賽道的優勢在於:

其一,相比於初創企業,藥企的資金優勢和品牌資產已經形成,跨界屬於邊界的延展,而非壓上全部身家性命的豪賭,說白了,帶資進組,不怕燒錢。

其二,藥品的研發難度和質檢嚴格體系要遠高於普通食品,這意味著由藥企研發生產的食品在安全性上更有保障,至少在品牌心智上能增加一層濾鏡。

其三,藥企下場做食品往往會基於原有能力進行延展,這也就意味著他們做出來的產品往往更具養生屬性,在配方上更講究醫學營養,本質上符合消費升級的趨勢。

不過也有例外,比如太極集團重慶國光綠色食品有限公司,其產品涉足榨菜、葵花油、牛肉醬、醬油醋等調味品系列,但官網中並未提到任何與醫學或養生相關概念,其跨界初衷或許與它和涪陵榨菜同屬涪陵有關。

但他們的劣勢也同樣明顯:藥企在面對C端消費者需求方面的經驗幾乎為零。

藥企以醫院為銷售渠道,它的使用者是病患,但決定病患是否使用的是醫生,因此藥品需要思考的是醫院和醫生的需求,OTC產品面臨的是藥房和店員的訴求,本質上是TO B的商業邏輯。而食品需要直面C端消費者,屬於TO C的商業邏輯。

商業邏輯上的轉軌意味著從產品,到渠道,再到營銷、供應鏈,藥企的經營思路需要進行方方面面的調整。

比如如何兼顧食品的“美味”與“功效”,當兩者產生沖突時以誰為重;再比如食品以電商以及線下零售渠道為主,而藥企更熟悉的是醫院和藥房這類渠道,對前者知之甚少。

以修正藥業為例,其推出的“修修愛”嬰配粉在渠道上的打法與它的主品牌“斯達舒”相似,采用的是“廣告投放+地面活動+銷售返利”的模式。

而乳企的打法要更復雜、更精細化,比如飛鶴曾在2021年報中提到,乳制品總收益中有85.5%來自全國兩千多名線下客戶組成的經銷網絡,包括媽愛研討會、嘉年華及路演在內的“面對面研討會”是公司主要的營銷策略,這些都是藥企難以想象和企及的。

說到底藥品是剛性需求,而保健品、功能性食品則是選擇性購買的產品,消費需求在一定程度上是企業創造出來的,而論及消費者需求的理解,藥企遠遠比不上快消領域的老炮們。

放眼全球,藥企成功跨界的案例不在少數,其中比較值得借鑒的是日企,畢竟兩國的消費環境具有高度的相似性,單從表面現象看,似乎只有一個時間差的距離。

大冢制藥是傳統藥企跨界進入快消品行業最早的案例之一,至今在醫藥圈被視為經典。

和雅培一樣,大冢制藥最初只是一家藥廠,1921年,大冢制藥創始人大冢武三郎利用鹽場殘渣制作碳酸鎂,並向市場推廣銷售。

起初,做原料藥的加工利潤微薄,直到遇到了“二戰”,全球各大藥企投身於抗生素的研發,而大冢制藥則反其道行之,進入門檻較低但競爭更弱的大輸液領域,並在後來數百年內成為大輸液領域的龍頭。

在醫藥領域站穩腳跟後,大冢制藥開始染指快消領域,1965年,大冢制藥推出奧樂蜜C,這款飲料曾連續6年保持日本超市清涼飲料水銷量第一的紀錄。

不過最為中國消費者熟知的,還得是寶礦力。

1973年,大冢制藥時任掌門人播磨六郎前往墨西哥出差時發現當地的醫生在休息間隙拿起一瓶生理鹽水一飲而盡,於是,一瓶既能飲用又能補充營養的功能性飲料的雛形在播磨六郎的心中萌芽。

經過多年研發,前後上千種原型的調制,1980年,大冢制藥推出了寶礦力電解質水,成為許多年輕人運動健身或發燒感冒後,補充水分的不二之選。

寶礦力在日本的成功離不開大冢制藥此前多年對C端渠道的深耕。日本的藥品和保健品不僅能在醫院和藥房銷售,還能進入小賣鋪、雜貨店、食品商店等零售渠道。

大冢制藥抓住了渠道機遇,巔峰時大冢制藥的產品進入了日本4萬家零售藥店、160萬家食品商店,甚至連酒吧、會所都成為他們的目標渠道,畢竟常光顧這裏的人群既需要補充營養,又不願直接吃藥。

在宣傳策略上,大冢制藥精於對電視廣告和明星的使用,大膽啟用搞笑明星,改走國民路線,被消費者接受的同時銷量持續攀升。

2002年寶礦力進入中國,但長期以來電解質水在中國飲料市場始終是小眾品類,直到2022年底疫情的集中爆發,才讓沉寂了20年的寶礦力等到了被發現的機會,前瞻產業研究院數據顯示,2022年寶礦力在中國電解質飲料市場占比超20%,僅次於元氣森林的外星人。

國內也不乏成功跨界的案例,比如王老吉。

和半路出家的寶礦力不同,在嶺南這個氣候濕熱的地區,王老吉的涼茶已經傳承了近200年,屬於自帶“大健康”的基因。

王老吉涼茶隸屬於廣藥集團旗下的廣州白雲山醫藥集團股份有限公司,據白雲山2022年報信息,目前旗下共有大南藥、大健康、大商業、大醫療四個板塊,其中大健康板塊是四大業務中營收貢獻最高的板塊,而該板塊的主力軍便是王老吉涼茶。

王老吉的成功經驗與寶礦力相似,即“超級單品+廣告營銷+渠道深耕”:首先,王老吉是老字號,做了200多年涼茶,產品力自不必說;其次通過“怕上火,喝王老吉”的廣告明確品牌定位;最後通過三級銷售模式進行層層分銷,夯實產品的覆蓋能力。

再舉一例,比如雲南白藥牙膏,雲南白藥牙膏雖屬日化,但其跨界經驗依然具有借鑒意義。

其成功的關鍵在於從紅海市場中瞄準藍海機會:彼時傳統牙膏已進入同質化競爭階段,但消費者存在的口腔潰瘍、牙齦腫痛、出血等痛點尚未被牙膏企業發掘,消費者自身也往往求助於藥品或保健品解決此類問題。

於此,雲南白藥跳出傳統的競爭關系,主打牙齦止血這一功效,這裏需要指出,雲南白藥本身擅長做跌打腫痛、活血化瘀的外用藥,因此它的止血概念早已深入人心,這一品牌效應也自然能遷移到牙膏上。

雲南白藥牙膏2006年市場銷售額達到3個億,2011年銷售達到11.6億,5年時間翻了近4倍。2022年,雲南白藥在牙膏市場的占有率達到25%,排名第一,以牙膏品類為業務核心的健康品事業部在2022年營收突破60億元。

拋開經營時所涉及的渠道、營銷上的常規打法,我們認為藥企的成功跨界還需做到以下幾點:

首先,跨界入局最好結合母品牌自身的定位:

比如佛慈制藥曾推出甘麥健康型飲料品牌“肖助理”,其功效在於促進消化,但這與佛慈制藥的主打產品濃縮當歸丸、六味地黃丸在功效上關聯薄弱。

再比如馬應龍八寶眼霜,盡管馬應龍最初的確是應用於眼科醫療的產品,但長期以來它在消費者心中早已與痔瘡膏劃上了等號,從痔瘡膏到眼霜,要完成消費者的認知轉變並非易事。

相比之下,江中藥業的主打單品健胃消食片與後續推出猴菇餅幹、米稀等產品更一脈相承。

其次,入局的時機也同樣重要。

無論是江中藥業推猴菇餅幹,還是雲南白藥做牙膏,都是從原有的同質化競爭中開創新品類,並押中了消費升級的趨勢,才能成為劃時代的超級單品。

相比之下,貴州百靈在2011年上線“愛透”膠原蛋白飲料後,膠原蛋白市場立刻迎來了寒冬,多家企業被曝虛假宣傳甚至有違規添加,接二連三的重創挫傷了消費者的購買欲望。

另外,佛慈制藥也曾推出阿膠系列健康食品,但阿膠市場不缺玩家,除了東阿阿膠這類傳統玩家之外,太極集團、宏濟堂、同仁堂都曾上線阿膠產品,佛慈制藥跨界的優勢並不突出。

說到底,市場賦予的“天時地利”和經營團隊的“人和”缺一不可。

過往的成敗不能成為如今跨界是否值得的爭論依據,畢竟10年前的消費者和今天的消費者已然是兩撥人。

無論是美妝賽道對功效護膚、成分護膚的強調,還是食品領域中功能性食品的價值凸顯,甚至是寵糧賽道中都開始出現“成分黨”勢力的抬頭。

這些跡象無一不彰顯著,這屆消費者在“內用外服”上越來越肯“下猛藥”。

裏斯咨詢《2023中國零食飲料品類研究報告》指出,Z世代的消費特征是:健康養生意識更強,青睞更健康、更幹凈的原料、成分、配料,甚至對功效性成分有更高的嘗試興趣。

簡單的功能性滿足已經解決不了他們對健康的焦慮,咖啡配枸杞,飲料搭人參的“入門級養生”將成為過去時,如今越來越多的年輕人開始主動吃維生素、鈣片。

抖音電商《食養有方——健康食品消費趨勢》白皮書顯示,48%的人願意嘗試保健食品等額外營養補充,營養成分(52%)、功效成分(50%)、成分有機/綠色/無添加(44%)等因素最為消費者關注。

曾經大健康市場尚未成熟,消費者對健康飲食的追逐往往是一陣風,而如今“天時”已至,“強藥性”的趨勢注定了藥企將在接下來的食品行業中扮演重要角色。