半年分红600亿,“印钞机”茅台跃进百亿私募行列

文:溫世君

來源:棱鏡(ID:lengjing_qqfinance)

7月26日,A股在經歷了前一日年度最大單日漲幅後,出現博弈情緒,上證指數輕微回調。但貴州茅台依然堅挺,未漲未跌,平盤報收1828.55元,總市值逾2.297萬億元,繼續雄踞A股單價第一名、總市值第一名。

自7月14日茅台公布2023年上半年主要經營數據,十幾日時間,股價已上漲4.3%;而自6月1日1635.92元的短期低谷,不到兩個月的時間,茅台股價已經累計上漲11.8%——這意味著近2420億元的市值漲幅。

事實上,整個A股超過99%的上市公司,總市值都沒有超過2420億元這個數字。

10年前的2013年,茅台的日均總市值“僅”為1755.69億,今天茅台的總市值已經是當年的13倍多,甚至超越了貴州省2022年2.02萬億的GDP(國內生產總值)。

市場用真金白銀“投票選出”了茅台這支十年十(多)倍股,茅台也不負投資者。6月25日晚間,茅台發布“2022年年度分紅”方案,定於6月30日每股派發現金25.911元,合計分紅325.49億元,為茅台上市最高。

這距離茅台2022年12月27日發放的275.23億元“2022年度特別分紅”,僅半年時間。

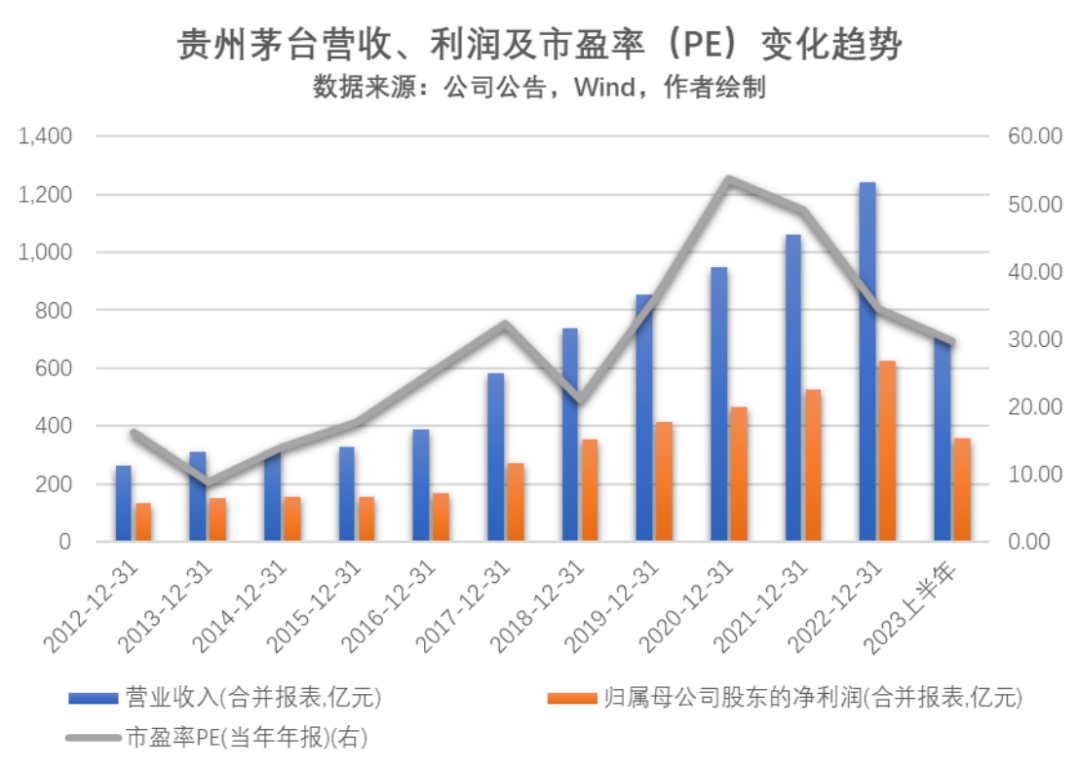

圖:茅台2012-2023年上半年營收、利潤市盈率(PE)變化情況,作者繪制

能夠有如此規模、頻次的分紅,底氣當然是茅台盈利能力的強悍(2022年凈利潤627.2億元),也是因為茅台作為一支高股價、高市值的股票,應有的“經營穩健、分紅穩定”的市場形象。

但這樣的操作,也展示出這家企業發展的一個悖論:由於茅台酒釀造的地域獨特性,其產能擴張本身具有局限性;同時,要維護品牌、產品高端的定位,也不宜在子品牌、兄弟品牌(茅台稱之為“系列酒”)上邁的步子太大;甚至,也不能在相關領域進行同品類大力擴張。

即便對於茅台來說,這條路已經被市場證明並不好走。

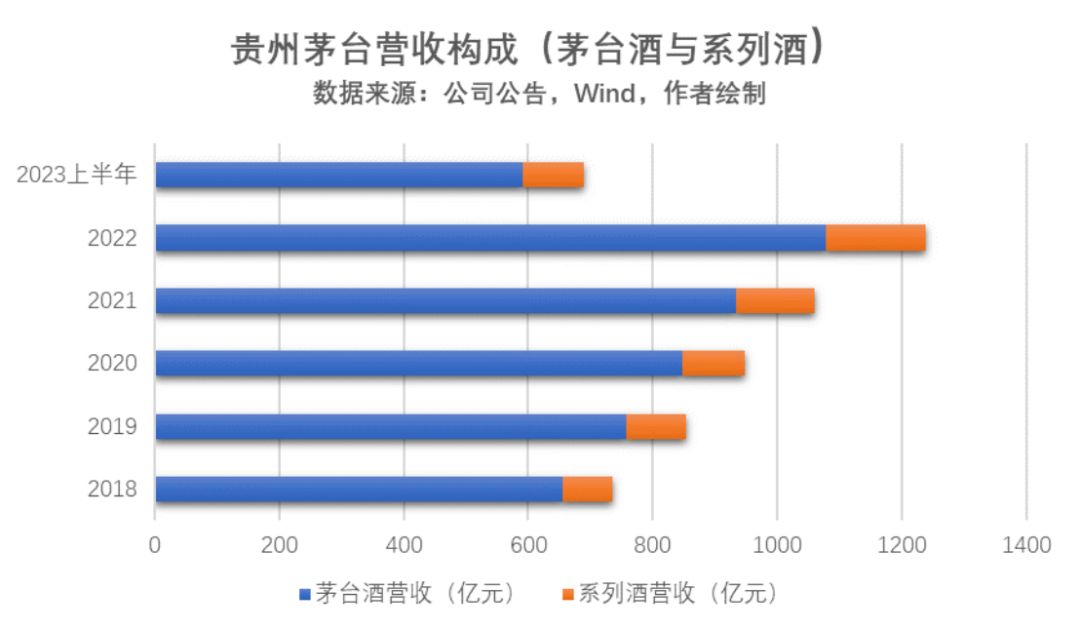

截至2022年末,茅台酒制酒車間設計產能4.27萬噸,實際產能5.68萬噸,超負荷運轉;“系列酒”制酒車間設計產能3.81萬噸,實際產能3.51萬噸。茅台的營收數據也非常簡單明了,就是茅台酒+“系列酒”的二者之和。

但2022年,“系列酒”營收僅占茅台總營收的12.88%。2023年上半年,茅台706億元的營收中,系列酒也只貢獻了99億元。這實際上與茅台酒和“系列酒”的產能並不匹配。

圖:2018年-2023年上半年茅台營收構成,作者繪制

這導致一個傾向就是,茅台如此規模的利潤被直接現金分配,而不是投入再生產,企業(大股東)因為擴張而產生經營風險最小,廣大中小股東不僅拿到了真金白銀的分紅,也能看到被分紅“托舉”的茅台股價。

從宏觀角度上看,2022年貴州省的非稅收入864.65億元。茅台作為貴州省國資企業的老大,讓國資股東拿到百億量級的分紅,對地方財政“錢袋子”和地方的發展,也是有力補充和支持。

茅台分紅,各方樂見其成。

就在年中這次分紅方案發布不久,6月28日茅台再次發布公告,宣布控股股東和關聯方利用上一次“特別分紅”資金增持股票的計劃已經“實施完畢”:

從2022年12月27日“特別分紅”發放開始,截至6月26日,控股股東中國貴州茅台酒廠(集團)有限責任公司(茅台集團)和貴州茅台酒廠(集團)技術開發有限公司(茅台技術),分別增持了總股本0.0732%、0.0030%的股票,金額分別是16.76 億、0.69億。平均而言,一股分別花了1822元和1835元。

自己賺的錢,買自家的股票,這展現了控股股東對茅台長期信心的增長,又維護了市場的股價,同時也不失為一個好的投資。

經濟運行存在周期性,很多好的投資,關鍵是能夠踩到周期的節奏,這就是巴菲特“別人恐懼我貪婪,別人貪婪我恐懼”的底層邏輯。

一級市場的股權投資更是這樣,當一眾機構在感慨“募資到了最難的時候”時,或許資產價格已經到了“觸底反彈”的入場買點。況且,對於茅台這樣“不差錢”的金主來說,與其識別一眾找上門的募資者,不如“自主可控”自己的基金。

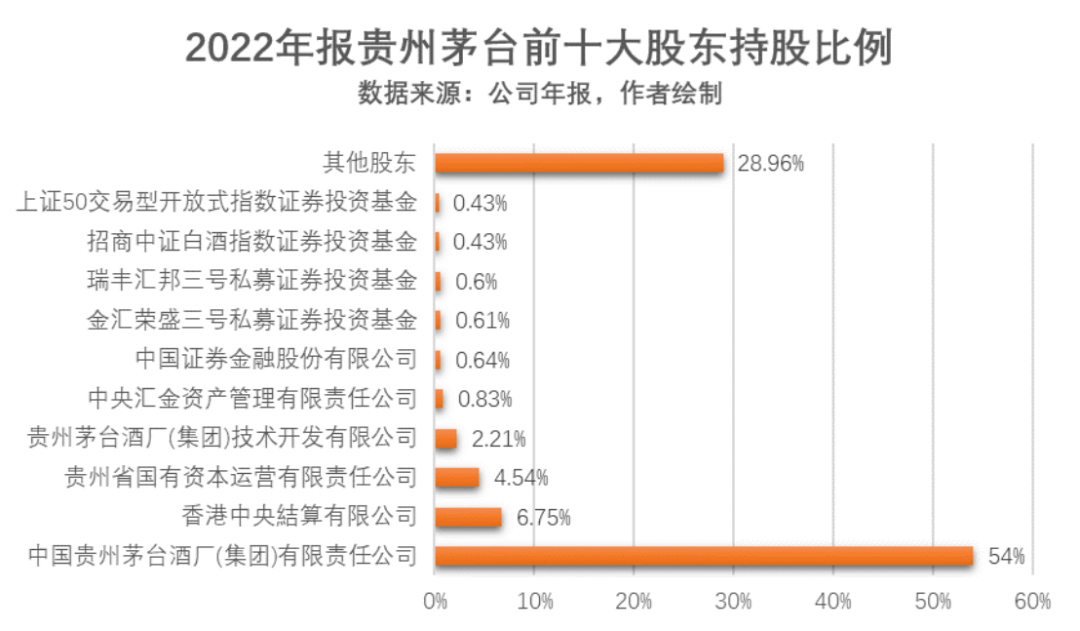

圖:2022年報貴州茅台前十大股東持股比例,作者繪制

今年6月13日,茅台召開2022 年度股東大會,出席的股東和代理人近萬人,持有 80.17%的表決權。

大會表決了13項議案,全部通過。但是,與其他均為95%以上高票通過的議案不同,第10項《關於出資參與設立產業發展基金的議案》,通過率僅79%,反對票數6140萬,反對比例超20%。

從持股情況可以推測,這些反對票應該大多來自中小股東。

根據該項議案,兩支產業基金分別是茅台招華基金、茅台基石基金,分別是茅台協同招商局資本、中信證券設立的產業基金。

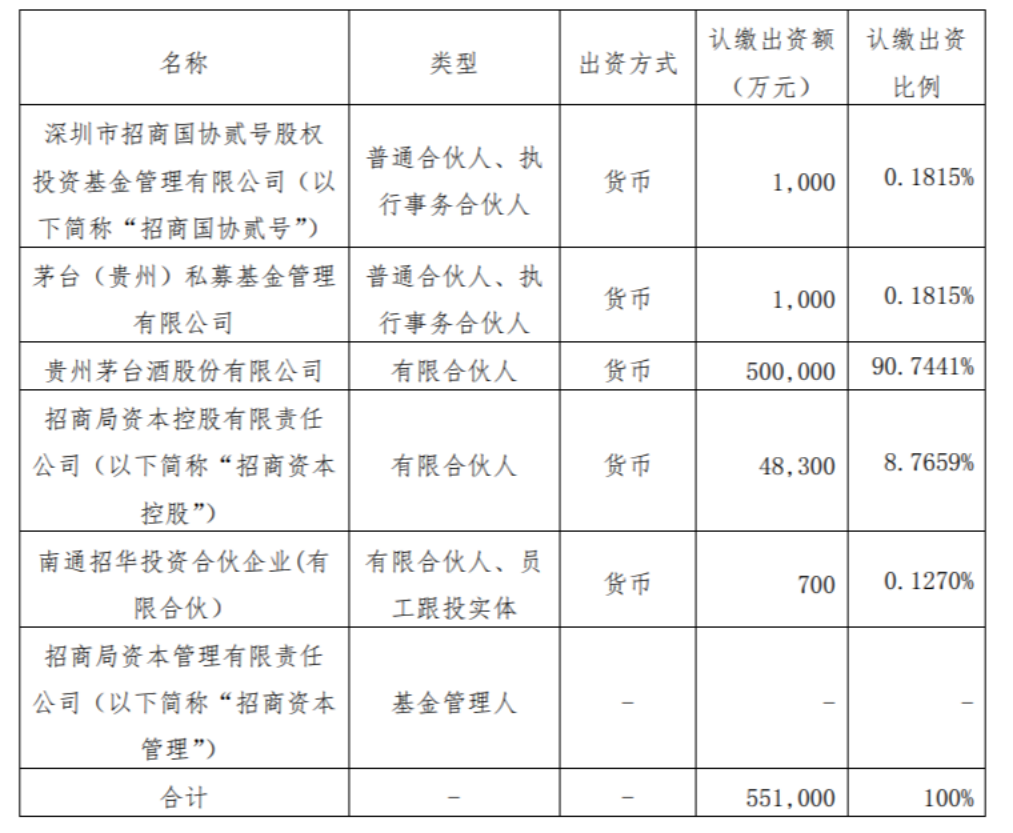

茅台招華基金認繳55.1億元,具體的結構是:茅台(上市公司)、招商局資本控股是出資主體,分別出資50億元和4.83億元;招商局資本不出資,僅作為基金管理人。

同時,茅台招華基金采用雙GP模式:茅台旗下茅台(貴州)私募基金管理有限公司、招商局旗下深圳市招商國協貳號股權投資基金管理有限公司並列為普通合夥人(GP)和執行事務合夥人。

圖:茅台招華基金合夥人、認繳出資及管理人情況 來源:公司公告

茅台金石基金同樣認繳55.1 億元。但結構更簡單,茅台(上市公司)出資50億作為有限合夥人(LP),中信證券100%出資的金石投資認繳5億元,同時兼任普通合夥人(GP)、執行事務合夥人、基金管理人。這支基金也是雙GP模式,另一個GP同樣是茅台(貴州)私募基金管理有限公司。

雖然兩支基金都采用認繳制,三次實繳的比例原則為40%、30%、30%,茅台首期投資合並只有40多億元。但沒有人對茅台後續的出資能力有任何顧慮,如此,茅台可以說一躍進入百億私募行列。

根據公告,兩支基金的投資範圍都是“包括但不限於新一代信息技術、生物技術、新能源、新材料、高端裝備、大消費等領域”。大方向無疑正確,但顆粒度很粗糙。具體如何,還要拭目以待。

回過頭來,我們也能理解中小股東的擔憂——習慣了茅台穩穩的利潤和回報,自然對股權投資的不確定性充滿敵意。這是茅台投資者的風險偏好決定的。

茅台這兩支產業基金,上市公司是最大的出資人和有限合夥人(LP),但除了合作對手方外,茅台自己的私募“茅台(貴州)私募基金管理有限公司”均是普通合夥人(GP)。

這個茅台私募又是什麽來頭?

實際上,茅台私募並不是資本市場的“新人”。這是上一輪白酒行業景氣度下滑的時候,茅台的布局。

以2012年限制“三公消費”為導火索,中國白酒行業在之後的幾年時間進入業績低谷。中國酒業協會年度報告顯示,2014年全國白酒重點產區中,僅茅台酒所在的貴州省2014年利潤實現了正增長,但增速也僅為0.02%,其他地區的白酒利潤增速全線下降。四川是2014年白酒企業虧損額最大的省份,累計虧損4.81億元。

彼時,市場包括茅台自己對白酒行業景氣度回升也並沒有特別堅定的信心,時任董事長袁仁國就提出了“多元化”的口號。就在茅台三亞海棠灣的地產項目奠基不久,2014年8月15日,茅台召開2014年度第五次董事會,審議通過了支付1.53億成立茅台建信投資基金管理公司,並投資3.57億用於發起母基金的議案。

彼時,產業集團+金融機構合作成立產業投資基金的風頭正盛。2014年9月,茅台建信(貴州)投資基金管理有限公司成立,茅台持股51%,建信信托旗下的建信(北京)投資基金管理有限責任公司認繳其余的1.47億元,持股49%,董事長則由時任茅台董事長袁仁國出任。

根據茅台財報,此後袁仁國長期兼任茅台建信的董事長,茅台建信也成為茅台在一級市場投資的主要平台。

雖然相較於今天茅台的體量,這支基金的規模並不大,出手也並不頻繁,但茅台建信也曾經投出嘉美包裝、李子園、天宜上佳、萬凱新材、新巨豐等上市公司。

2019年5月初,離任茅台董事長一年的袁仁國被免去貴州省政協經濟委員會副主任職務,撤銷政協委員資格。5月22日,貴州省紀委監委發布消息,袁仁國被雙開。

雖然根據茅台財報披露的信信息,袁仁國在茅台建信的董事長任期在2018年5月11日離開茅台集團時就已經結束。

但國家企業信用信息公示系統信息顯示,直到2019年6月17日,也就是袁仁國被“雙開”的消息公布後,茅台建信的法人代表才從袁仁國變更為蔣焰。蔣焰今天作為茅台的董事會秘書和財務總監,為投資者所熟悉。

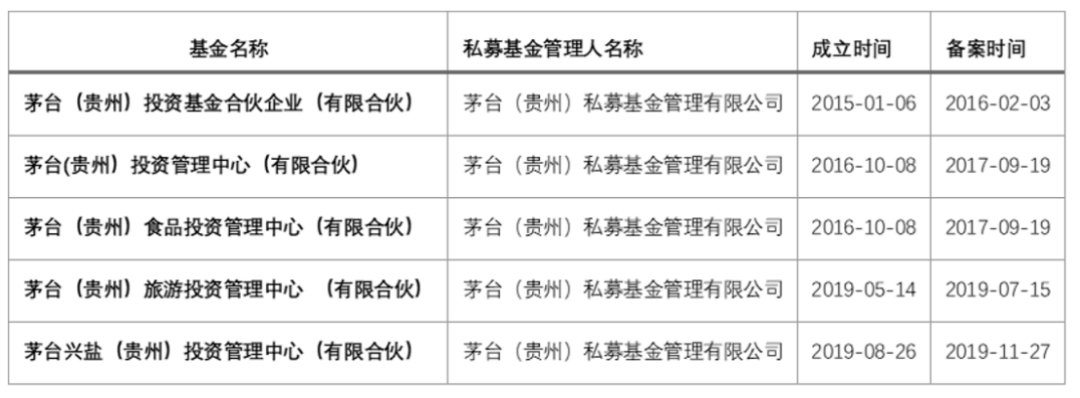

圖:截至2023年7月26日,茅台私募在協會備案產品信息 數據來源:中國證券投資基金業協會,作者繪制

圖:截至2023年7月26日,茅台私募在協會備案產品信息 數據來源:中國證券投資基金業協會,作者繪制

也是在2019年,茅台股價沖上千元大關,並在年末市值超過工商銀行,開始位列A股榜首。股價浪潮之下,茅台建信似乎沒有太多的聲音。

這次,茅台又撿起了這個資本平台,但其實之前便早有動作。

2022年11月,茅台建信(貴州)投資基金管理有限公司更名為茅台(貴州)私募基金管理有限公司。2023年4月,茅台私募法人代表由蔣焰變更為夏頂立,兼任變為專任;5月,在建信(北京)投資基金管理有限責任公司認繳金額不變的情況下,茅台增資茅台私募至5.9億元,持股比例達到80.1%的絕對控制狀態;6月,股東大會召開。

從名稱更改到建信資本默默淡出,步步為營,正是在為新的合作夥伴騰出位置。

但市場的無情之處在於,其興也勃焉,其亡也忽焉。我們更關心的是,不差錢的茅台私募,能投出什麽成績。