2024,预制菜继续「黑红」?

文字:刘奕辰、谢云子

来源:36氪财经(ID:krfinance)

今年的年夜饭,预制菜的存在感格外高。

公开资料显示,春节假期,盒马半成品年菜销量同比增长46%。全聚德、广州酒家、同庆楼等知名餐厅,也纷纷推出“家宴礼盒”。

不止年夜饭,过去一年中,在商场、外卖、超市里,预制菜几乎“无所不在”,“预制菜进校园”更是一度牵动消费者的敏感神经。

预制菜陷入舆论困境后,曾经搭上这一风口的食品巨头们,日子变得不那么好过。今年1月,安井食品计划港股上市,遭到市场质疑,连获两个跌停板。

当疫情红利停止、竞争加剧,行业面临的现实问题越来越多。2024年,预制菜还会继续走“黑红”之路吗?

01降速、减持与“薄利多销”

2001年,安井食品的前身华顺民生食品在福建成立,主营速冻米面、鱼丸肉丸等冻品。

彼时,三全、思念等巨头已在速冻米面市场占据优势地位,身为后来者的安井食品选择避开商超一线渠道,主攻农贸市场及中小餐企,开发差异化的发面点心。

2007年,安井食品将战略重心调整至火锅料领域。此后数年间,火锅业迈入井喷期,公司完成更名并开启全国化产能布局,主动挑起价格战、加速行业出清,做到行业头部的位置。

本帮菜

不过,这些都没有改变冻品生意重资产、利润薄的本质,安井食品赚的仍是薄利多销的“辛苦钱”。且经过多年市场竞争,无论是汤圆、水饺还是火锅鱼丸,都已是增速趋缓的成熟市场。

为保持高速增长,安井食品开始由渠道品牌向消费者品牌转型,并将目光转向蓬勃发展的预制菜领域,发展出“自产+供应链贴牌+并购”的商业模式。

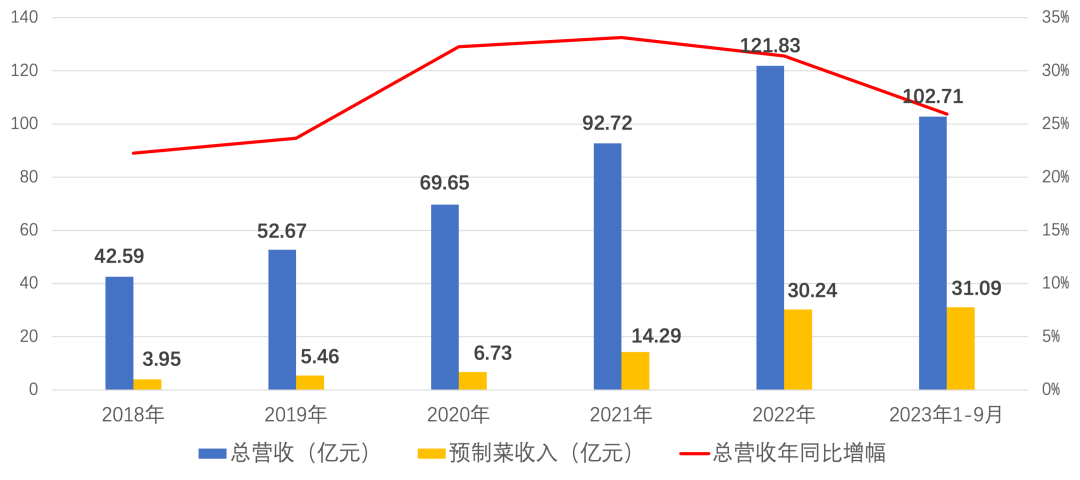

2020年至2022年间,安井食品的营收从69.65亿元增长至121.8亿元。其中,预制菜业务营收由6.73亿元涨至30.24亿元,年复合增长率111.97%。

36Kr根据财务报告制作了一张图表。

2023年上半年,安井食品的预制菜业务首次超越火锅料板块,成为其第一大营收板块,增速却由上年同期的185%放缓至58%。

在此期间,包括创始人在内的一众大股东也开启了“卖卖卖”的减持模式。据36氪不完全统计,2020年以来,安井食品创始人与高管累计减持公司股份超过3500万股,套现超48亿元,控股股东国力民生累积减持总金额也接近30亿元。

在核心股东的大幅减持下,安井食品的股价在2021年2月触及高点后一路下探,至今跌幅已达到七成,接近其预制菜业务起飞前水平。

一个明显的趋势是,伴随疫情结束以及堂食恢复,预制菜降温,高增长无法持续的情况下,安井试图通过“出海”讲出新故事。

在安井1月宣布的港股上市计划中,明确表明将增强境外融资能力,以加快国际化战略与海外布局。

不少投资者质疑安井食品此番募资的必要性,认为现阶段港股上市可能拖累企业市值、对中小股东利益造成损害。

针对上述质疑,安井在投资者互动平台上回应称,发行H股有利于公司保持高速发展,不会损害现有股东利益。

但现阶段安井食品的海外收入主要来自子公司功夫食品和新鸿业的出口销售,仅占总营收的1%,短期内难以对业绩做出实质性贡献。

02

“黑红”菜肴

过去几年,与安井食品一样,瞄准预制菜机遇的大企业不在少数。

孙继业

其中,速冻企业有千味央厨、三全食品;农业公司有新希望、温氏股份;餐饮品牌有广州酒家、全聚德、西贝等,再加上盒马、京东超市、叮咚买菜等平台玩家,预制菜赛道已相当拥挤。

而这些企业布局预制菜的原因也大抵相同,即有意通过预制菜打造第二增长曲线,并通过对供应链、销售渠道的扩展或夯实,完善商业模式。

不过目前来看,尽管预制菜业务为这些公司带来了一定的业绩增长,却没有显著提升盈利能力。

据统计,2022年,得利斯、惠发食品、龙大美食等主要经营B端预制菜的企业,相关业务的毛利率皆在10%左右。

被寄托了厚望的C端消费市场,也由于竞争激烈、成本高企等原因,难以为继。

普遍的感知是,由于预制菜的保质期较短、运输要求全程冷链,企业想满足消费者“即时新鲜”的需求,就必然加大在物流运输及供应网络方面的投入。且相比B端大客户,预制菜零售的市场需求分散,点对点的运输成本更高。

另一方面,同质化竞争局面下,价格战现象屡见不鲜,大品牌也难以通过溢价增厚利润。

国联水产曾表示,受消费市场环境影响,公司预制菜收入由2023年二季度开始走弱,预计全年销售不及预期。

2023年前三季度,安井食品的商超和新零售渠道收入分别同比下滑了14.71%、11.26%。“预制菜第一股”味知香则陷入了一边开店一边闭店的窘境。

更值得关注的是,消费端的走弱传导到上游,造成了小龙虾、黑鱼鱼片等原材料价格的跳水,部分工厂也出现了产能过剩现象。

艾格咨询合伙人刘晓东对36氪表示,目前,行业内代加工厂的实际产能利用率普遍较低,有些甚至达不到50%、处于亏损状态。

雪上加霜的是,消费者对预制菜安全、营养、知情权的顾虑,也在2023年集中爆发。“预制菜进校园”事件后,部分商家甚至打出“不用预制菜”的旗号招揽生意。从业者也在期待“国标”出台,以化解公众对预制菜的不信任心理。

今年1月,据《中国新闻周刊》报道,预制菜国标报送稿已经出炉,最快半年内会有结果,内容可能包括“禁止添加防腐剂,同时必须冷链运输”。

在刘晓东看来,预制菜的定义比较宽泛,国标不太可能对所有类型产品都给出详细的规范标准,但会从国家层面厘清监管思路和流程,利好行业后续的规范发展。

艾媒咨询首席分析师张毅则认为,“预制菜进校园”这一舆情事件的出现,打断了行业此前“大跃进”式的发展趋势,“部分从业者曾认为预制菜最终将取代所有餐饮烹饪场景,实际不利于预制菜产业的良性发展。”

图片来源:Wind

图片来源:Wind

二级市场上,Wind预制菜板块自2023年初以来持续回调,味知香、安井食品、千味扬厨等多只个股近一年跌幅达40%。

03“万亿”市场,驶向何方?

中国并非没有预制菜发展的土壤。

20世纪90年代,麦当劳、肯德基等洋快餐进入中国时,国内就已出现了净菜配送加工厂。随着连锁餐饮模式进入高速发展期,大型企业通过“**厨房”将制作环节前置,实现标准化与成本优化。

中国连锁经营协会数据显示,国内有超74%的连锁餐饮品牌自建有**厨房,过半数的餐饮品牌研发了预制菜产品。时间进入移动互联时代,外卖的发展推动了预制菜料理包的普及,商家不仅靠其节省了人工成本、后厨面积,还大大提高了出餐效率。

据国联证券测算,当前我国预制菜市场空间约8000亿元,B端占比80%,C端占比20%。艾媒咨询报告也提出,2026年,中国预制菜市场将实现10720亿元的市场规模。

参考成熟市场的发展经验,市场似乎有足够的理由相信,餐饮工业化已成为不可逆转的趋势。随着冷链技术的不断成熟,预制菜产业将会在完成对酒店、餐饮、食堂等渠道的覆盖后,进一步向细分化的大众市场渗透。

九制话梅

以与中国饮食结构相近的日本为例。

上世纪五六十年代,日本的冷冻和远洋捕捞企业开始转向预制菜。一开始,普通消费者、餐厅也无法接受这一新鲜事物,经过龙头企业推广、东京奥运会、大阪世博会的催化,直至七十年代初,B端预制菜先行放量。

九十年代,日本经济增长陷入停滞,居民餐饮需求由外食回归家庭。高龄化、少子化、单身化的人口结构下,居民烹饪追求便利性,C端市场才开始明显增长。

在诸多媒体的公开报道中,2021年,日本预制菜在B端和C端消费占比已基本持平。另据日本官方预测,2040年,日本家庭对预制菜调理产品的消费占比会提升到17.4%。

尽管中国的预制菜产业发展与日本呈现相似的路径,回归现实层面来看,两大市场仍存在不同之处。

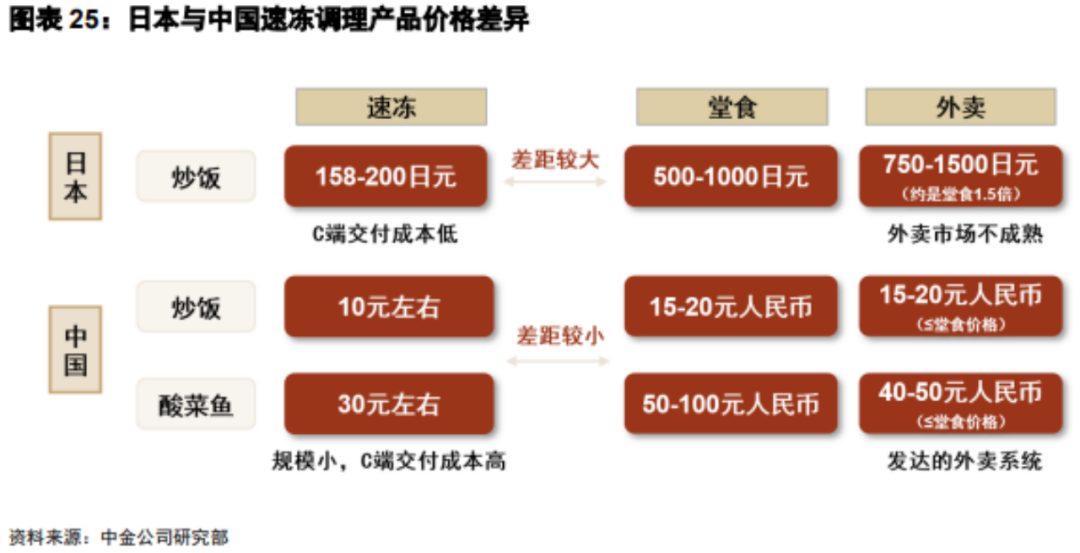

一方面,相比物价水平更高的日本,国内预制菜价格未与餐厅、外卖拉开差距,消费者对预制菜的需求并不迫切。另一方面,中国幅员辽阔、各地饮食习惯差异较大,而冷链基础设施集中在沿海和一线发达城市,预制菜产品销售难以突破地域上的限制。

资料来源:CICC研究报告

因此,中国现存的预制菜企业大多存在规模小、区域性强的特性,也无力承担多品类发展带来的库存压力。

在张毅的观察中,提升口味还原度、完善全产业链布局已经成为行业当前发展的主流趋势。在他看来,当下的预制菜赛道中,表现好的并非实力雄厚的上市企业,而是深耕全产业链、同时在细分赛道中做到头部一众小巨头。

2023年,盒马宣布牵头成立预制菜生态联盟,与产业链中上游的龙头企业达成合作。

西贝创始人贾国龙在《21世纪经济报道》的采访中也表示,西贝功夫菜正在做策略调整,从“什么都卖”到聚焦大单品、主动提升渠道方面的能力。在饱受消费者质疑后,越来越多的从业者也开始意识到,“好吃、方便、不贵”才是预制菜产品的本质,消费市场的培育,也需要长期的过程。