百果园卖得挺贵,挣得不多

文字:董柴玲

来源:36Kr未来消费(ID: lslb 168)

在几家准备上市的国内水果零售商中,百果园的IPO之路最为坎坷。继今年5月递交招股书后,百果园近日再次交表,这也是其自2020年以来第四次火速IPO。

在“南百果、北鲜丰、西红酒”的格局中,9月成功赴港上市的红九水果摘得“水果第一股”的桂冠,百果园成为下一个最受资本关注的品种。作为中国最大的水果零售商,百果园拥有5613家线下门店,并以每年新增近百家门店的速度扩张。

百果园创始人余惠勇喊出的口号“像麦当劳一样卖水果”表明这家公司将以连锁形式占领市场。然而,在庞大而分散的生鲜行业,尤其是高损耗的生鲜行业,实现起来并不困难。连锁意味着标准化,既有整合上游供应链的能力,又能高效管理门店。为了啃下这块硬骨头,百果园已经交了不少学费。

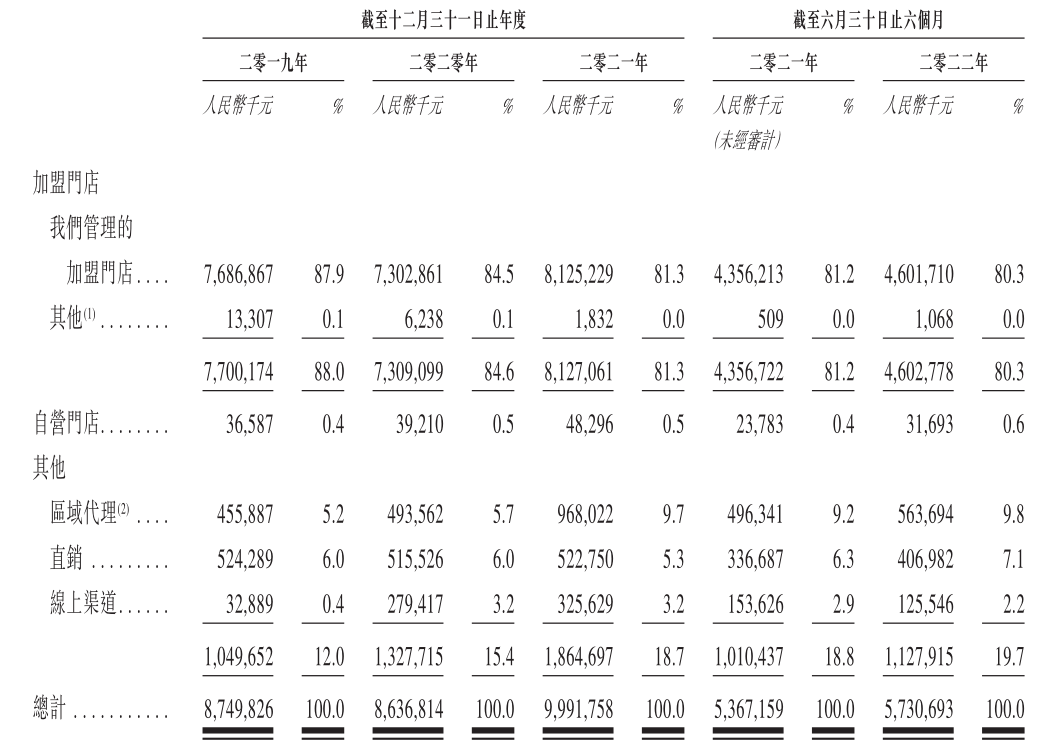

为了在全国各地开设连锁店,百果园选择通过加盟迅速抢占市场。以一二线城市为核心,加速向低线城市渗透。目前,百果园共有5594家加盟店,只有19家自营店。

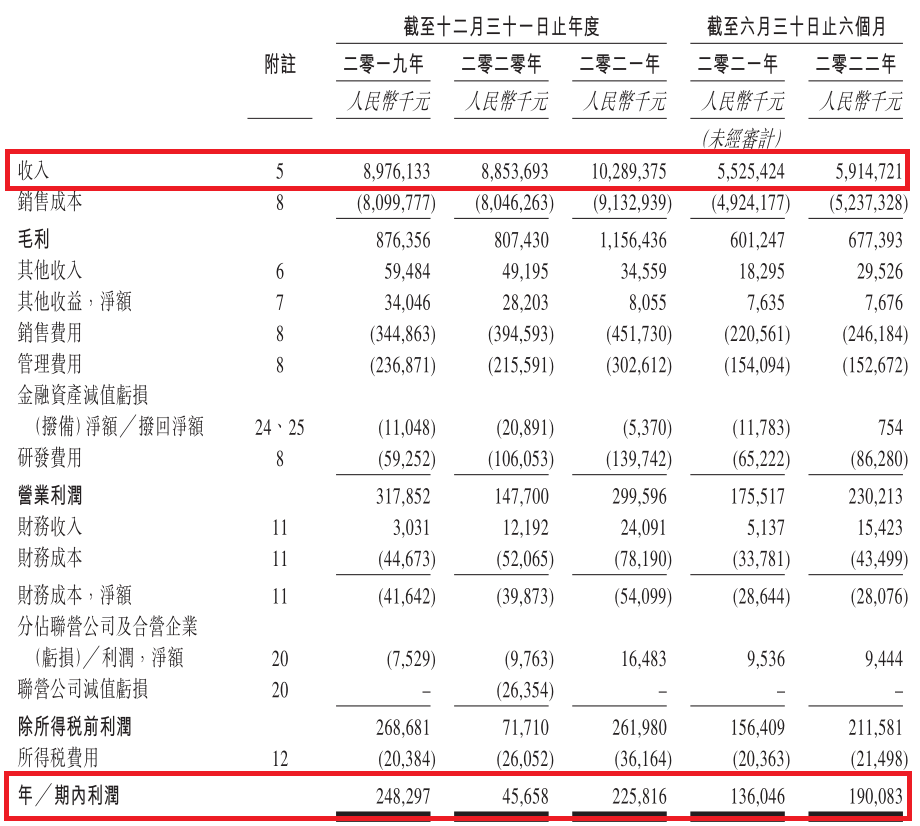

在消费者的印象中,百果园的水果品质好,价格也不低。但事实上,这并不是一个有利可图的生意。2021年百果园营收突破百亿,达到102.89亿元,利润2.5亿;到2022年上半年,百果园的营收为59.15亿元,利润为1.9亿元,净利率仅为3%。

此前,百果园曾喊出2020年开店10000家的目标,但现在看来还有很长的路要走。在扩张目标下,百果源受困于毛利率、单店收入逐年下滑以及尚未扭亏的生鲜业务,是一个棘手的问题。

01打败夫妻店,20年开出5000家

瞄准国内连锁市场空百果源成立20年来,凭借规范庞大的加盟体系站稳了脚跟。

在水果的独家零售渠道中,夫妻店一直是主要角色,品牌连锁店的比例相对较低。与夫妻店相比,水果加盟连锁店具有统一的管理体系和更高的标准化程度,符合消费升级的趋势。百果园创始人余惠勇在创业之初就立志打造连锁水果业态。西双版纳傣族园门票

炖排骨的做法大全

2002年,余惠勇和妻子在深圳繁华的华福路开设了第一家百果园。开业当天,生意兴隆,销售额达到1.9万元。以“像麦当劳一样卖水果”为目标的余惠勇加快了扩张速度。

主要促销的是进口水果和高价国产水果。百果园看中消费升级下对品质的追求,甚至在一二线城市人流密集的商圈、社区开店。希望用优质的水果征服客户的百果园,用口碑成功获得高回购率。

想要实现水果零售连锁化的余惠勇,也遭遇了加盟制的失守。起初,松散的加盟制度无法保证质量,高昂的投入成本也带来了损失。公司一度暂停加盟计划。在优化加盟体系、降低门槛后,百果园吸引了更多加盟商加盟。

2015年是百果园进入快速发展期的起点。那一年,百果园的门店数量超过了1000家,它也第一次打开了资本的大门。天图投资、广发顺德和前海共同发展成为投资方,募资4亿元。直到IPO前,百果园共进行了7轮融资,估值达120亿元。

随着资本的入场,百果园的开业速度越来越快,最快一年新开门店近千家。2019年、2020年和2021年,百果园分别开设了925家、695家和865家加盟店。到2022年,百果园门店总数将达到5613家,其中加盟店5594家,占比99.6%。

图:百果园不同销售渠道的收入情况

不断扩张的加盟体系让百果园迅速扩张。2019年,百果园的营收为89.76亿元。2020年受疫情影响,营收小幅下降至88.54亿元。到2021年,百果园的营收将突破100亿元,达到102.89亿元,其中加盟店的贡献将超过80%。

02高端水果店,关键在于“重”

作为连锁品牌,需要从源头打造供应链,管理上千家门店,这意味着需要投入极高的成本。为了将水果连锁业务开遍全国,百果园做了从上游产区到零售终端的所有工作。

在采购环节,百果园与1300多家供应商合作,主要是水果种植基地和水果包装厂。为了优化供应链上游,百果园对种植、采购、加工和仓储配送的产出进行了标准化。除了向供应商提供农业技术相关服务外,百果园还投资了数十家种植基地和农业技术公司,以扩大供应链布局。

从深圳起家的百果园想要一路向北拓展市场,自然很难。首先是产地的限制。同一个种植基地的水果销往全国各地,运输半径和覆盖范围有限,也会导致极高的仓储和冷链成本。事实上,它是一个层层分配的环节,新鲜水果在多层中间商手中流动时往往最容易损失。

百果园采用全国多仓模式,建立了29个仓库作为区域初级加工配送中心,覆盖周边300公里内的门店。在提升全链条运营效率的情况下,百果园能将损耗率控制在5%以内,低于行业平均水平。

其次,对于水果等非标产品,百果园做的是建立标准化体系。一方面保证了水果的安全性和口感,另一方面突出了优质水果的竞争力,塑造了高端定位。

2015年,百果园建立了行业内首个全品类水果标准体系,即“四度一安全”,包括甜酸度、鲜度、脆度、嫩度、口感和安全性。此外,百果园将水果标准分为招牌、A、B、c四个等级,其中,名牌和A级水果的销量最高,约占总销量的70%。

有了供应链基础和标准化能力,百果园开始打造自有品牌。发展自有品牌的最大优势在于实现产地直采,占据品类优势,带来更高溢价。例如,红九水果围绕榴莲、山竹和龙眼等核心水果打造了自己的品牌,这些自有品牌水果带来的收入占总收入的70%以上。

对于自有品牌的孵化,百果园也瞄准了特色品类和品牌。例如,百果园的猕猴桃,通过寻找原产地并向上游输出技术和标准,在2017年成为独立品牌并成为爆款。包括猕猴桃在内,百果园已先后推出红芭蕾草莓、良芝苹果等31个自有品牌。这些自主品牌为公司贡献了10亿元,占比超过8%,占比低于红九水果。

03

奔向万店目标能突破天花板吗?

2016年,百果园制定了2020年开店1万家的计划,年销售额达到400亿元。目前看来,这一计划已经搁浅。

按理说,随着门店的扩张,带来的效果是采购量增加,可以摊薄成本,创造更多的利润空。然而,加速扩张门店的百果园仍未能体现这一点。

它也是营收100亿元的“水果大王”。百果园和红九水果产品的收入规模相似,但利润相差甚远。2022年上半年,红九水果的毛利为11.23亿元,毛利率为19.6%。百果园的毛利为6.77亿元,毛利率为11.5%,仅为前者的一半。

毛利率的关键在于高成本。从成本结构来看,百果园的销售成本主要包括采购成本、运输成本和人员费用,而这部分占比高达90%。2019年、2020年和2021年,百果园的销售成本占总营收的比例分别为90.2%、90.9%和88.8%,其中采购成本占销售成本的比例超过95%。

受限于成本过高,百果园的毛利率一直处于较低水平,2019年为9.8%,2020年为9.1%。由于近两年持续涨价,百果园的毛利率也有所提升。2021年毛利率为11.2%,2022年上半年进一步提升至11.5%。

当毛利受到销售成本的挤压时,营销、管理和R&D费用被进一步剔除,百果园的净利率低至3%。2019年至2021年,百果园的净利润率分别为2.8%、0.5%和2.2%。2022年上半年,由于毛利的改善,百果园的净利率上升至3.2%。

百果园的低毛利是由商业模式和定位决定的。百果园的定位是水果连锁零售,从种植端、渠道端到零售端全面布局,既抓上游又管下游上千家加盟商,且全面精细化,这是业内鲜有玩家能做到的。但这种模式投资成本巨大,整体毛利不高。

相比之下,洪九国等玩家被定位为分销商,专注于采购和建立分销渠道。客户主要是批发商、零售商和超市,不参与商店运营。在销售链条较短的情况下,红九水果的毛利率达到19.6%,远高于百果园。

随着百果园在一线城市的门店密度越来越大,百果园开始转向下沉市场,并降低开店门槛以适应低线城市的大规模扩张。

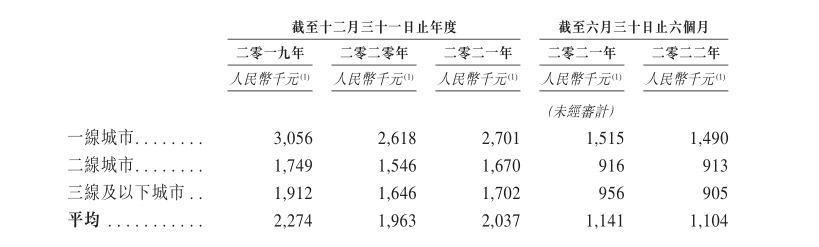

2021年,百果园近43%的新店将开在三线及以下城市,低线城市的新店占比将进一步提升。与之相对应的是,一线城市的门店占比有所萎缩,从2019年的36.7%降至目前的33.2%;贡献的收入占比也在下降,从2019年的43.5%降至36.2%。

密集的布局导致了店铺客流量的稀释。此时,百果园已经触及天花板,这体现在单店收入的大幅下降。其中,一线城市下降最快,年均收入从2019年的310万元下降至149万元;二线、三线及以下城市门店年收入分别从170万元、190万元降至目前的90万元。

图:百果园不同层级市场门店的年收入情况

意识到这一问题后,百果园也迅速调整商品结构,试图通过跨界到新的赛道来探索更多可能性。

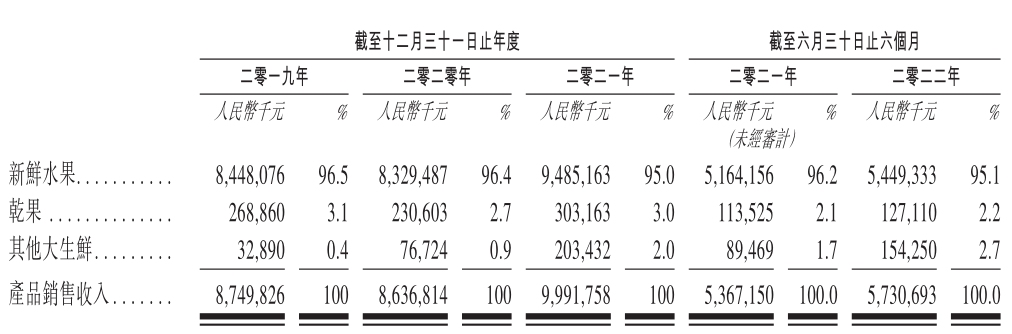

起初,百果园靠进口水果和优质国产水果成名,并与一些特殊品类进行差异化竞争。2020年,百果园推出了全新的生鲜食品业务“熊猫大仙”,销售蔬菜、鲜肉和海鲜产品、粮油、乳制品等。

百果园瞄准生鲜产品,首先是凭借其成熟的供应链和渠道优势补充产品矩阵。其次,开展生鲜业务,可以通过预售和自提为店铺引流。百果园还试图复制水果零售业务的风格,并在生鲜产品中打造自己的品牌,例如“三零”蔬菜。

图:百果园主要产品销售收入。

图:百果园主要产品销售收入。

从增速来看,生鲜品类的增速已经超过水果、干果等核心品类。2022年上半年生鲜品类销售额为1.5亿元,同比增长72.4%,占总营收的2.7%。然而,进入生鲜赛道的另一面是,由于配送成本和包装成本的增加,线上渠道出现了亏损。2020年,百果园线上渠道毛利率为-4.9%,2022年上半年这一数据为-0.1%,尚未扭亏。

从供应链的初步建设,到加速门店扩张和发展新业务,这些行动都需要不断的资金注入,百果园已成功获得多轮融资。现在是突破IPO的时候了,此时的投资者已经相对谨慎,市场能否买单仍是未知数。

尖峰山森林公园