这个万亿市场开始回暖,有什么好机会?

桑叶茶

桑叶茶

休闲食品的转折点

最近,休闲食品龙头洽洽食品、良品铺子和三只松鼠的股价在过去十个交易日平均上涨了20%以上。

休闲食品指数也触底反弹。Wind终端显示,小食代(中信)(CI005515。WI)指数自10月21日以来上涨了10%以上,与9月初的低点相比反弹了近20%。

多个细分市场的头部企业近期也频频获得机构投资者的调研。

种种迹象表明,这个万亿级市场中的休闲食品领域开始回暖。这是一个烟雾弹,还是有坚实的基本面支撑?

本文将主要讨论以下三个问题:

1.休闲食品复苏的驱动因素是什么?

2.可持续性如何?

3.回暖过程中有哪些布局机会?

01

三大因素

本文作者主要以“坚果炒货”休闲食品公司为切入点(入选理由:该板块业绩增速高且上市公司众多),对整个休闲零食板块进行分析。

首先,从下图可以清楚地看到,这波股价反弹基本上是从10月20日左右开始的,这是各家休闲食品公司陆续公布三季报的节点。

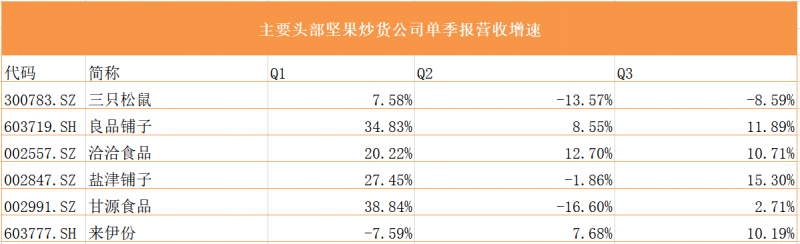

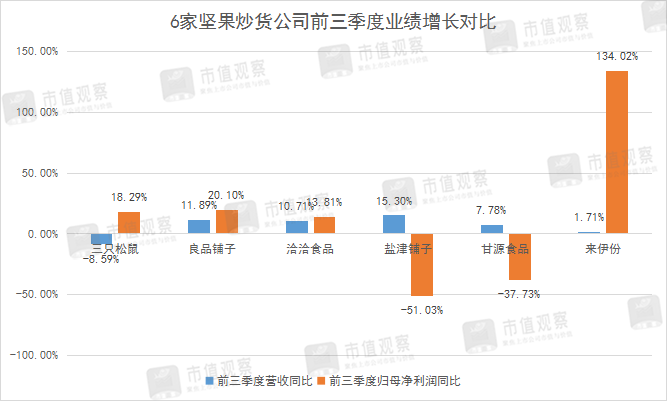

这意味着三季报业绩是板块复苏的直接动力。为此,笔者整理了6家主营坚果炒货的上市公司三季报业绩。数据显示,在这六家公司中,有五家在第三季度实现了收入正增长,其中大多数公司在Q1和Q2实现了正增长。

事实上,Q1和Q2实现同比正增长并不困难。毕竟去年上半年是疫情影响最严重的时候。Q3的同比正增长完全是基于去年经济复苏后的高基数,这说明休闲食品的需求端确实在回暖。

此外,也可以从社会消费零售总额的数据中得到印证。国家统计局最新数据显示,9月份社会消费品零售总额36833亿元,同比增长4.4%;其中,汽车以外消费品零售额33298亿元,同比增长6.4%。

消费景气度上升是休闲零食公司业绩复苏的基础,而业务端的持续增长则是板块行情反弹的基础。

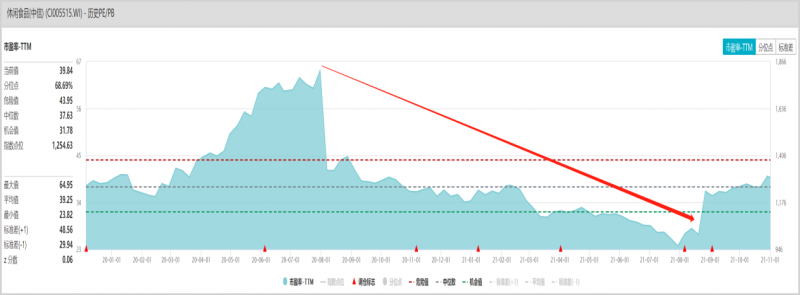

其次,从估值来看,休闲食品也已走下“神坛”。经过一年多的调整,休闲食品(PE-TTM)的估值已从2020年年中的60多倍降至目前的40倍左右。在合理的估值区间下,自然会引起投资者的关注。这也是近期众多头部休闲零食企业频频接受机构调研的核心原因。

酱猪手的做法

酱猪手的做法

▲数据来源:Wind休闲食品指数PE-TTM趋势

最后,叠加近期“双十一”“双十二”电商促销节日,四季度休闲零食业务确定性较高,为板块回暖增加了筹码。

上述利好因素均表明休闲食品板块短期复苏确定性较高。

02

不怕短期的麻烦

短期内股价回升10%-20%并不是长期投资者追求超额收益的方式。对于这些人来说,探索能够随着时间发酵至少使市场翻倍的细分大牛股是最重要的事情。

在我看来,由于“高增速、低渗透率”的特征,一旦估值回落到合理水平,随着业绩的高复合增长,它有望成为翻倍的大牛股。

因此,需要关注行业本身的内生和外延增长点。这也是本次复苏可持续性的重要组成部分。

作者从行业的宏观变化和企业的微观发展两个方面进行了分析。

首先,从行业宏观变化来看,休闲食品领域主要呈现“高增长、低渗透率、消费升级”三大趋势。

一是高增长:根据约斯特沙利文的统计数据,2015年至2019年休闲食品行业的CAGR(复合年增长率)为11.96%,实现了两位数的增长。预计2020年市场规模将增至12984亿元。

相比之下,酱油、醋和榨菜等必需消费品的CAGR同期仅为5%-8%左右,休闲食品的增速明显高于后者。

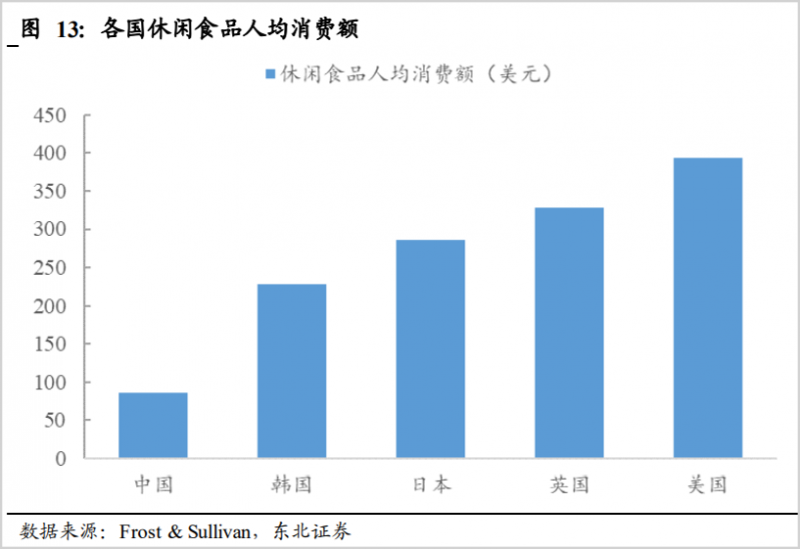

二是市场渗透率低:中国休闲食品人均消费量低于发达国家。数据显示,中国休闲食品人均消费约为80美元/年,仅为韩国的1/3、日本的1/4和美国的1/5,增幅很大空。

休闲食品作为日常饮食的重要补充,在追赶人均可支配收入的增长和便捷渠道的刺激下具有巨大优势。

三是消费升级:回顾过去几年,包装品牌休闲食品增速远高于散装非品牌产品,消费者对休闲食品企业在“低脂低糖高蛋白”方面提出了更高要求。在这种趋势下,行业集中度有望加快,这将为名牌休闲食品带来巨大的增长空。

从宏观角度来看,休闲零食品牌企业未来增速高于必需消费品上市公司,这为大牛股的诞生奠定了基础。

其次,从企业角度来看,笔者认为主要休闲零食企业仍处于抢夺市场的扩张阶段。其业绩增长的逻辑主要来自两方面贡献:一是品类扩张;第二,市场的区域扩张。

以“坚果前两名”的三只松鼠和良品铺子为例。在品类拓展方面,三只松鼠在聚焦坚果品类“三只松鼠”的基础上,成功开发了婴儿零食子品类“小鹿浅蓝”。三季报数据显示,“小鹿蓝蓝”今年前三季度全渠道收入3.32亿,Q3单季收入1.31亿。自2020年6月19日上线以来,已连续13个月在全网婴儿零食品类中排名第一。

良品铺子去年5月推出儿童零食品牌“小食鲜”,今年9月成立武汉良品儿童食品有限公司。截至今年上半年,“小食仙”产品全渠道终端已实现销售额4.08亿元。

除了儿童零食,坚果Top还开发了健身零食和宠物零食等其他新品类。在消费升级和需求多元化的大趋势下,头部品牌将利用现有流量、渠道和R&D进一步扩大公司的品类阵容,从而推动业绩增长。

在区域扩张方面,头部公司展示的空房多多仍以坚果巨头为例进行分析。目前,良品铺子已经形成了从“华中”核心区向周边辐射的扩张思路。2018年,该公司在华中地区的收入占比为38.43%,到今年第三季度,该地区的收入已降至26.3%。

三只松鼠线下成功突围。两年前,该公司最受批评的是其收入高度依赖电子商务渠道。不过,截至今年上半年,该公司包括餐饮、联盟店以及KA店、连锁便利店和礼品店等新分销渠道在内的收入占比约为30%。

在品类扩张和区域扩张的双重逻辑下,头部休闲零食品牌并不惧怕业绩增速放缓。

03

差异化背后的机遇

尽管休闲食品领域有明确的增长机会,但并非每家公司都能平等受益。

以三季报业绩为例,6家坚果炒货公司表现明显分化,其中前三家公司净利润增速均超过两位数,其余三家公司均出现不同程度的负增长(伊能静扭亏)。

为什么会出现上述分化?

笔者认为,这不仅是原材料涨价带来的不同压力造成的,也是各公司经营策略调整的结果。差异化归根结底来自于规模优势和产业链地位带来的综合实力差异。

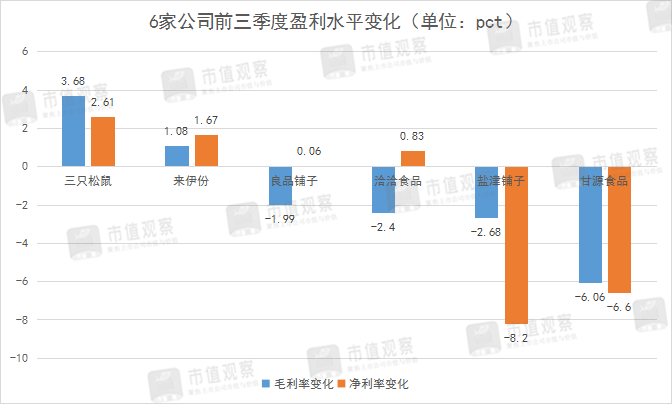

首先,在原材料价格上涨的压力方面,盐津铺子和甘源食品有限公司在烘焙和豆制品中占比较高。今年豆油、棕榈油、奶粉、大豆等原材料价格涨幅较大,导致两家公司毛利率下降最为明显。

不过,洽洽食品所在的瓜子行业今年也面临着巨大的原材料涨价压力。不过,通过严格的费用率控制,其净利率也同比增长了0.83 pct。相比之下,演金商店的净利率下降了8.2个百分点。

其次,业务战略的调整对本季度的业绩影响很大,其中三只松鼠和甘源食品是典型的。目前,三只松鼠仍在执行瘦身和专注利润的策略。虽然由于SKU的减少,公司收入连续两个季度下降,但由于促销的减少,净利润率实现了高增长。

另一方面,甘源食品的净利润率下降了6.6%,因为它不断推出“三种新产品”(花生、兰豆、虾皮和豆角)和新口味坚果。垫底的是来伊份,其基本面自2017年开始恶化,过去四年的净利率均未超过2%。助听器生产厂家有哪些

在分化的趋势下,头部公司的优势仍然非常明显。一方面具有良好的扩张逻辑,另一方面由于其规模优势,在面对上游原材料供应商时具有较高的话语权,这也是三只松鼠和良品铺子此次受原材料涨价影响较小的原因。

不过,值得注意的是,这一板块复苏将受到头部公司大股东减持和疫情复燃的影响。前者是确定的事情,而后者是高度不确定的。一旦发生,将大大扭转这种升温趋势,因此投资者应密切关注当前疫情的进展。