快消品进入存量时代,如何在地缝里找增长机会?

来源:小刀研究院(ID: digipontclub)

快速消费品进入库存时代并不是一个新想法,但这里有一些新数据:

从2022年到2023年上半年,凯度购物&尼尔森消费者数据显示,自统计以来,快消品品类数量首次出现下降》品类数量增加的情况;

快速消费品的平均零售价格自2001年以来首次下降;

尼尔森的消费者欲望指数创下有统计数据以来的历史新低。

但是生命力还在,而且遍布各个品类。例如,东方树叶连续三年年均增长60%,德佑湿纸巾连续三年增长100%,珀莱雅连续三年增长30%。

这表明总有人做得很好,那么他们如何在遍布红海的市场中找到机会呢?找到增长品类后如何定义新产品?如何快速迭代出合适的渠道组合?

12月1日,在活力2023刀法年度品质峰会上,简爱联合创始人&;前CMO刘瑞芝分享了“股市找增量,最容易踩的五个坑”的主题演讲。

从宝洁营销到蒙牛品牌总监,再到联合创办简爱酸奶,刘瑞芝多次突破从0到1的增长天花板,踩过无数坑。他在演讲中深入回顾了自己过去的创新创业经历,总结出一套“深耕品类-开发产品-玩转渠道”的实用方法论和避坑指南。

*以下是刘瑞芝在峰会现场分享的精彩内容,部分内容采用刀法整理:

01

锁定新品类:如何在股市中寻找增长机会?

刀法朋友们大家好!

跑马圈地的时代已经过去,现在大多数品牌只能在夹缝中寻找机会。那么如何在夹缝中寻找机会呢?结合过去产品创新和商业实践的经验,我总结了以下三种寻找潜在品类的方法:

首先看渗透率,找到规模潜力超过500亿的黄金品类。

首先,在品类渗透率超过30%且没有持续萎缩的大类中,往下找增长的细分品类;

如果不适合,可以看看那些渗透率低的品类,但三年来增长迅速,目标竞争品类和目标场景渗透率高。例如,湿卫生纸,其目前的渗透率仅为5%,但目标竞争纸巾的渗透率较高。

第二,看人口变化,发现老人们的新场景。我能在哪里找到这个场景?在接下来的几十年里,我敦促你们更多地关注以下群体:

没有工作的毕业生;未婚不育的年轻人;

没有孙子的银发族。

为什么呢?因为这些人有很多空闲时间。一旦他们的可支配收入增加,就会有消费需求。对于这一点,如今快速崛起的品类会有更好的体积感。

自行车就是一个例子。

在过去的五到十年里,自行车品牌基本上是共享自行车的代工厂。如果我们早几年看到未来人口变化产生的场景需求,品牌提前布局公路自行车品类,我们可能是今天市场上唯一的猪。当然,公路自行车现在也可以做。目前头部的玩家主要是国外品牌,并没有那么卷曲,或者说卷曲能力没有国产品牌强。

但是你在制作老人的新场景时一定要小心,会有坑。

避坑案例1:新场景中的坑

在座的有些人会记得,2016年出现了许多品牌的代餐粉和蛋白粉。但是今天活着的人不多了。因为直到2021年,只有10%的人每月去健身房两次以上,他们被这个数据杀死了。

给大家一句话:对于渗透率低于30%的场景,不要为其做外围应用,要做主流应用。否则,即使你今天赚了钱,抽筋了,未来也很难成为定义大牌的品类核心。

回到寻找增长类别。有些朋友说,豆浆和植物奶等持续萎缩的类别现在比过去低了很多。那么如何在其中找到增长类别呢?

第三,看美国和日本的消费品历史,找到品类兴衰的规律。

先画四个坐标系:第一个是户均消费品成本与户均收入的比值;第二是品类渗透率;第三是平均单价,第四是消费。

然后,找到中美日欧四个数据维度的坐标。看哪个历史时期与其他国家重合。

找到后如何“复制”?

看看美国预测品类结构的兴衰和日本产品创新的细节。但是抄袭一定要谨慎。

每个人都会有一些疑问,因为有些老板喜欢去日本复制,路径取决于此,但他们必须谨慎。如何理解?

美国是一个人口基数大、民族多、地域辽阔、资源丰富的国家,与中国有很强的相似性,而日本是一个国土面积相对较小、人口密度特别高的国家。很多商业模式不一定会出现在日本。

举个例子,比如咖啡,一个非常火热的品类,还有赛道。

日本有大约2000亿的市场,但其中50%是包装咖啡。你能想象吗?然而,包装咖啡在美国只占八九分,就像中国一样。为什么呢?

一是日本小,没有那么多地方可以开咖啡店;第二,由于日本国家人口密度高,许多业态在那里不会出现,这迫使日本品牌在包装消费品方面进行大规模创新。

避坑案例二:抄袭其他市场的最新产品,进入中国。

2014年,我们品类中有两个品牌将2008年美国市场最受欢迎的产品复制到中国,第一个复制了产品内容,第二个复制了商业模式。都是抄死的。因为他们的策略领先市场至少十年甚至二十年。

为什么这么说?

回到我们自己的案例——《简爱》的第二曲线:父爱公式。

2017年,整个酸奶品类没有增长。然而,简爱发现了PMF(产品市场契合度),并通过父亲配方这一新品类提高了整个品牌的复购率。

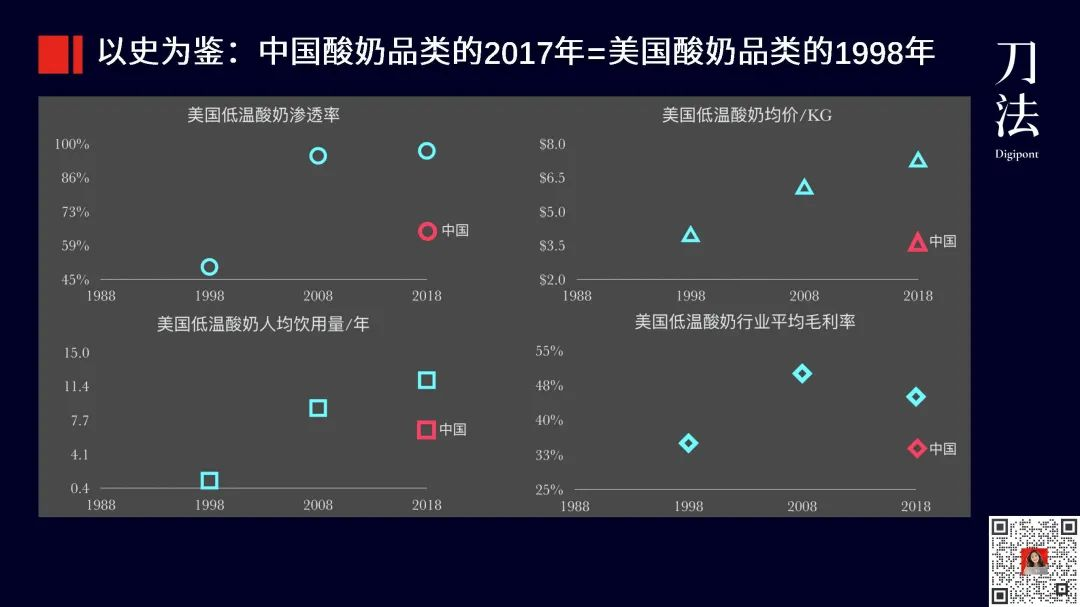

我们当时采用的是以史为鉴的方法。

首先,我们把低温酸奶的渗透率、平均价格、人均消费量和平均毛利率放在坐标轴上,并与美国和日本进行比较。

根据基准,2017年中国低温酸奶的平均价格和毛利率相当于美国1998年的水平,人均消费量相对于美国2008年的水平,所以你不能从2018年开始带东西。看到这里,相信大家对如何挂上前两个牌子有了更清晰的认识。

在仔细研究数据后,我们发现了一个非常奇怪的见解——从1998年到2008年,美国酸奶市场的渗透率增加了45个点。然后我们在思考哪些品类在驱动?

研究后发现有三类:一是低负担酸奶,二是功能性酸奶,三是儿童酸奶。随后,《简爱》布局、实施并落地了这三大品类。

其中,大家最熟悉的儿童酸奶是父爱配方。

农村种植什么不愁销路

经过两年的打磨,《父爱配方》于2019年上市。上市第一年就销售1.8亿元,成为全年低温乳制品第一大爆款产品。那么我们是如何从儿童酸奶这个品类走到产品的呢?

02

定义新产品:如何设计具有壁垒的差异化产品?陈宝田

首先说说产品的定义。

我不认为产品是包装+内容物。在我看来,产品是消费者能够认可、感知和负担得起的价值主张。

这是特斯拉的第一代model X,我们卸下特斯拉的品牌光环和马斯克的设计,试驾过后,确实能感受到新一代车型更流畅、更愉悦的感觉。在我看来,这是一个创新的差异化价值主张。

那么每个人都会说,集思广益,仅仅找到一个竞争对手没有说过的功能或卖点,或者一个从未在世界上出现过的技术功能就足以成为差异化吗?肯定不是。

那怎么理解呢?

以袁琪森林袁琪水为例,我们来理解这三个标准:可认知、可感知和可负担。

认知:与市场上饮料的功能和口味不同,原能水产生0糖、0脂肪和0卡路里,这在认知上是不同的;

可感知:与0糖、0脂肪、0卡路里的可口可乐相比,原味水颜色和味道都很清澈,让人在视觉和味觉上很快感受到;

实惠:当时袁琪水相对于主要饮料的溢价为50%,这肯定有点高,但也相对实惠。

尽管元气水今天遇到了一些问题,但过去几年的增长也验证了其差异化的有效性。毕竟,消费者健康意识的飞跃是一个不可控的因素,谁也无法预测。

这里也是一个反面案例。

避坑案例3:新品类必须有显著且可感知的差异化。

我从市场上买了两个牌子的湿纸巾,一个是湿纸巾,另一个是婴儿手湿巾。感觉两者差不多,就去咨询了专业人士。专业人士告诉我,两者差别很大,含水量多少不同,擦屁股的感觉如何。

但这在我眼里还不够分化。如何衡量自己是否做了足够的差异化?我给你一句话:

感知分化应该基于理工科直男的感知。80%的消费者无法察觉老板、品牌和R&D经理人所认为的差异。

如何找到差异化?

1.先白一秒,找到大类的底层需求。

一秒变白是挖掘底层需求的能力。互联网产品经理经常说,如果一个小时就变白了,我劝你不要做这一行,这意味着它不适合。

在开发产品之前,想一想你的产品在什么场景下用来解决什么问题,解决这些问题时会出现什么问题。

2.以人群为标准,在大品类需求中找到细分的子品类。

如果你是一个大品类中的一个细分品类,我们要细分自己的需求模型,以人群为标准。例如,父母给孩子买酸奶和Z世代给自己买酸奶是不同的。父母注重营养,尤其是儿童,但Z世代和新生代注重味觉记忆和便利性,不在乎安全和消化健康。

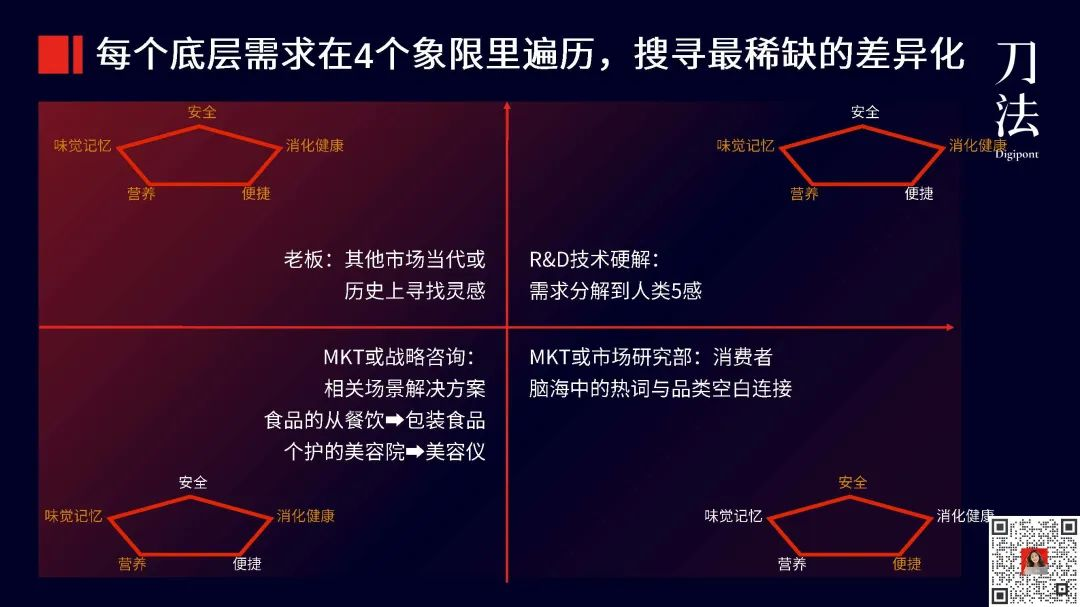

3.将底层需求放在四个象限中,找出最罕见的差异。

第一象限:有可能通过技术找出人的味觉、触觉和视觉的差异;

第二象限:看看日本和欧洲的市场情况,看看我们可以借鉴哪些差异;

第三象限:看看现场能做些什么。例如,每个人都把美容院系统变成美容仪器。

第四象限:找到消费者心中的热词与品类空白色之间的联系。

黄色标签是象限中可以找到的所有差异。可以发现许多差异,但并不是所有的差异都是有用的;找到之后,我会用“可认知、可感知、可负担”三个原则来筛选。

以下是从父爱公式中挑选出来的几种极端差异:

便利性的差异。统计数据显示,消费每增加一步,消费者的消费意愿就会下降50%。在场的大多数人都生产包装消费品,无论他们是3C还是保护者,包装消费品都是公司的基础。与简爱的零糖产品和父爱配方的设计相比,它减少了从购买到食用的三个步骤。

食材的差异化。零糖系列没有糖和无添加的差异化,父爱配方保持了这种差异化。家长给孩子买酸奶更重要的是营养需求。

包装的差异化。所有的差异化最终都会落在包装上。我们包装中使用的蓝色没有出现在2015年的酸奶包装中。

以下是包装差异化的四个原则。

原则1:打破类别规则。就像别人左转我右转一样。《简爱》运用了这一原则。2015年上市时,我们发现了这个品类没有的蓝色包装。

原则二:唤起品类欲望。比如东方树叶直接暴露东方和茶,直接诱发大家的欲望。

原则3:重复重要信息。包装设计应该有传播优先权,首先了解它的重要性是什么,然后重复它。

原则四:敬畏合理的常规。合理的约定,请保持敬畏。有些品牌爱创新,但实际上打破了理性。例如,当一些品牌同时销售外包装和内包装时,它们会删除内包装的信息,导致许多消费者在想要查看成分时无法找到信息。

奶酪的做法

完成前三步后,我们通常会发现一个困境:产品是差异化的,但消费者买不起。这是做第四步的时候了。

4.做差异化的帕累托优化。

需要仔细注意的一点是价格。一般来说,如果你对目标竞争类别中的中高端品牌支付了超过50%的溢价,这超过了合理的阈值,你就应该小心了。

举个例子。虽然父亲的爱配方比传统酸奶高出400%,但他的场景实际上是孩子的辅食。这个比它便宜,所以没关系。

在定义了产品的差异化之后,需要考虑的是如何实现壁垒。有两种方法可以实现差异化壁垒:

1.穷人的做法。

“穷人”先通过认知设计迭代具有稀缺性的差异化,做大后再构建供应链,从而升级为具有更多稀缺性壁垒的差异化。

如何理解?还是以父亲的爱情公式为例。

父爱的公式已编制到一定规模,并进行了初步验证。在发现核心人群的复购率上去了之后,无糖无添加剂的差异化点也升级了:作为供应链稀缺的壁垒,打造了无人工厂。

2.富人的做法。

先在某些品类建立稀缺性和差异化,然后慢慢迭代。在这个类别中,富人在大类别中提前占据了位置。

在商界广受欢迎的炸鸡农夫山泉就是一个例子。

人是了不起的,即使在一个小至一两亿元的赛道里,他们也已经提前布局了自己的烘豆工厂,完成了壁垒,等待风来。

03

瞄准新渠道:100%的资源专注于第一次购买,100%的精力专注于第二次购买。

在锁定了一个新品类并定义了一个新产品之后,就到了一场大战的时候了。

大多数人的第一反应是瞄准红利渠道,但我的专业不是电商或特殊渠道。所以我想谈论的是另一种方式—

100%资源关注首次购买,100%精力关注产品的重复使用频率和复购率。

具体怎么做?

1.找零人,验证复用频率比竞品高200%。

《简爱》当年找了3000位家长,验证孩子每天吃辅食时是否愿意吃酸奶。无论你做什么新产品,请首先找到至少100个零零分的人,验证是否有人想每天使用你的产品。

零人可以是私人社区或朋友。

2.找到原有人群,验证复购率是否高于竞品的200%。

父爱配方在朋友圈、微信官方账号、天猫都做了广告,寻找当初购买的人,然后看他们的复购率。如果复购率不是目标电竞品类的200%,就不要下去了。

3.继续验证核心人群的复购率,看细分人群的渗透率是否达到30%。

父爱公式已推送继续验证复购率;同时,也在验证核心人群的渗透率。如果渗透率超过30%,则可以对关键渠道组合进行大渗透。

04

总结和回顾

最后,让我们回顾一下今天的主要内容。

1.锁定新类别:要在存量市场中找到一个新的增量类别,这取决于渗透率、人口结构以及美国和日本的历史。

2.定义新产品:锁定新品类后,如何设计具有壁垒的差异化产品?

首先,我们需要挖掘类别的底层需求,找到空白色链接点;然后用认知、感知和可负担性原则来检验这些差异是否可靠;最后,在产品从诞生到衰落的生命周期中,找到合适的时机介入构建供应链的稀缺性。

3.瞄准新渠道:聚焦资源100%的首购渠道和场景,但要关注100%精力的产品复用频率和复购率。

希望大家都能从今天的分享中挖掘出新的增长机会,因为从夹缝中挖掘出的机会往往成就了那些百年品牌!