植物肉的增长趋势与投资逻辑,正在发生哪些变化?

文本:罗宾

来源:光明公司(ID: Suchbright)

与2018年至2020年不同的是,2022年蔬菜肉类的销售数据并不乐观。本期BrightTalk,“光明公司”对话杠杆中国管理合伙人尼克·库尼,他分析了蔬菜肉类的现阶段、影响销售的因素以及替代蛋白产品的国际增长。

前不久,Moment Capital发布了《摆脱媒体头条,美国零售数据反映植物性产品的美好未来》白皮书。白皮书在一定程度上反映了包括植物产品在内的替代蛋白产品的实际销售增长。

2022年,Beyond Meat收入下降,股价大幅下跌,而2021年和2022年美国的植物肉销量没有增长。对此,市场解读为消费者购买替代蛋白产品意愿下降导致销售不畅。Moment Capital在白皮书中指出,植物肉品牌Impossible Foods的零售额在2022年增长了50%,其他植物肉品牌也有很多增长可观的公司。单个公司的表现很难代表整个品类的预期。此外,蔬菜肉仅占替代蛋白全球市场销售额的不到10%,美国蔬菜肉的零售份额仅占1%。

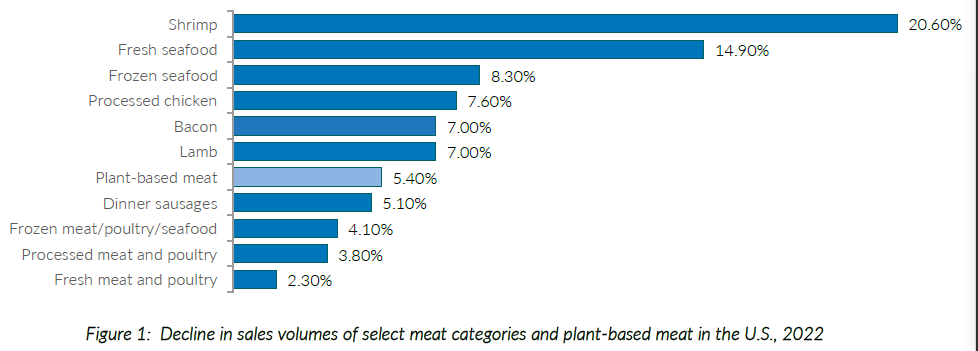

根据白皮书中的数据,2022年,在美国相同价格带的产品中,植物肉的销量接近或优于传统肉类。2022年,如果考虑价格调整因素,美国蔬菜肉类在零售端的销售变化要好于传统肉类。即使剔除价格调整这一影响购买决策的主要因素,尽管2022年美国正处于2008年以来最严重的经济衰退和20世纪70年代以来最高的通胀水平,但传统肉类的销售仅略好于蔬菜肉类。

美国2022年精肉类蛋白与植物肉销售额下降情况,来源:力矩资本、IRI

尼克·库尼指出,媒体报道植物肉在美国的销量下降,但这并不是因为回购率下降,而是植物肉在美国零售渠道的上架率下降,这也是正常的调整。他说:“在过去两年蔬菜肉类推广的早期,媒体炒作和公众关注度很高,零售商也愿意积极推广这一新类别。但现在商家会把货架上的一些高价产品换掉。”

Moment Capital主要投资于生产植物肉、蛋和乳制品的公司,以及通过细胞培养、发酵和改良作物生产动物蛋白并开发相关产品和技术的初创企业家和早期公司。它已经投资了超过35家国内外替代蛋白质的公司。

以下为对话(有删节):

问:光明公司

尼克·库尼,中国的管理合伙人。

01

2022年,各种替代蛋白质类别的全球销售额增加。

蒜蓉粉丝虾

问:中国早期投资者对本土蛋白替代品不那么有信心,美国投资市场的态度可能也不一样?

答:我们看到了不同的反应。中国的一些投资者曾预计替代蛋白产品将出现曲棍球棒曲线增长(高销售前低销售的现象),但他们还没有看到这一点,所以他们将撤退。但有些人继续相信这个轨道,我们看到了许多融资协议。我们也和投资人谈过,现在还对它感兴趣的人也有非常理性的预期。和国际其他市场过去5-7年的增速一样,置换蛋白长期来看会稳步大幅增长,但不太可能前期持平,后期爆发。作为早期投资者,我们有相同的看法。替代蛋白食品在中国的销量呈上升趋势,这是政策支持的结果。

问:Beyond Meat的二级投资者表示,去年一些产品的价格下跌没有推动销售增长。那么消费者尝试购买蔬菜肉甚至替代蛋白质的意愿是否在下降呢?实际情况如何?

答:据我所知,并没有出现整体下滑。全球替代蛋白市场规模约为1100亿美元(8000亿人民币),从销售额来看,植物肉的规模只占很小一部分,不到10%。其他类别如植物乳和其他替代蛋白乳制品,包括补充剂、奶精等。,还有很多其他的。根据现有数据,2022年替代蛋白各品类的全球销量将会增长。当然,美国的蔬菜肉类(零售渠道)表现平平,增长率在0%左右。然而,巴西和新加坡的蔬菜肉类销售额分别增长了25%和27%。

关于回购意向,你看到的信息是植物肉在美国的销量下降了,但这并不是因为回购率降低了,而是因为植物肉在美国零售网络的上架率降低了。

问:为什么上架率降低了?

答:只有美国有这种情况,其他市场没有。我觉得这是因为植物肉推广初期商家的炒作和大众的关注度趋于理性,零售商的上架数量随着消费者好奇心的降低而减少,因为商家测试了一批新品类的忠实用户,我觉得这是正常的调整。

另一个原因是,在宏观环境下,人们对植物肉这一品类的关注度不如以前。前两年蔬菜肉销量的增长,部分原因是商家主动在货架位置和促销手段上吸引消费者的眼球。现在商家喜欢把货架上、专区里原来的高价产品换掉。在经济衰退和高通胀下,传统肉类和蔬菜肉类都会受到影响。根据我们白皮书中的数据,去年美国所有动物肉制品的零售额都有所下降,其中鸡肉、猪肉、牛肉下降了2-4%,价格较高的产品如培根、香肠等下降更多,冷冻海鲜下降了10-15%;蔬菜肉类下降了5%。

美国市场上蔬菜肉的平均零售价格是传统肉类的2.5倍,但在2022年,在高价产品中,对于价格水平相近的两类产品,蔬菜肉的销量要优于传统肉类。当然,低价传统肉的销量还是比蔬菜肉好。

问:在高通胀下,食品价格普遍上涨。替代蛋白质的创业公司如何应对?

答:是的,初创公司的成本也在上升。他们更关心的是决定产品价格何时上涨以及上涨多少。我们投的公司都是早期的公司,但是都成长的很好。在过去的一年里,收入增长了近30%,翻了一番。

0202

零售渠道正在精简和淘汰以植物为基础的品牌。

问:植物性产品的整体渠道策略有变化吗?

答:中国和欧美不一样。植物类产品的电子商务在中国的渗透率并不高。就欧美市场而言,零售仍将是植物性产品的主要渠道。当然,Beyond Meat和Impossible Foods与汉堡王、星巴克等连锁快餐服务品牌有过稳定的合作,未来两年还会继续合作,但它们只是少数几家适合这个渠道的公司。零售商也在筛选精简植物型品牌,找出几个稳定增长、持续合作的模式,这也是宏观环境造成的。所以质量不那么好或者性价比不那么高的植物类品牌会被洗牌。这对整个产品品类都有好处。因此,我们投资的一些企业在零售渠道中占据了更多的份额。

问:餐饮B2B渠道现状如何?

答:很难观察到哪些公司在餐饮渠道上有明显的变化。我估计未来12个月这些产品在餐饮渠道的份额会比较稳定。在美国的快餐服务提供商中,80%或90%将继续与原植物性乳制品供应商合作。尚未引入的连锁餐饮服务商将逐步加入这一范畴。

问:美国仍有一些替代蛋白食品公司正在接近上市阶段。开放市场会对这些公司有什么样的评价标准和顾虑?

答:我认为未来12个月内不会有任何公司试图上市。现在行情不好,对上市很不利。公司会等到有足够的现金来制定这个计划。也会有一些类似的公司在规模较小的交易所上市,比如多伦多证券交易所IPO或者反向收购,但即使它们的部分股票上涨,也全部回到上市时的水平或者更低。投资者不太了解如何给这些公司定价。但是,上市公司的市值会逐渐趋于理性。

利口酒

03

东南亚的替代蛋白产品线获得了更多的战略投资

问:你看到中国植物市场有什么显著变化吗?

答:中国的植物性食品现在和欧洲、北美八年前的情况差不多,就是销售规模在低基数上持续增长;产品质量参差不齐,但也在提高;从植物类品牌数量来看,渗透率大幅提升。

问:许多替代蛋白食品品牌已经在中国建立了生产设施。这对中国的长远发展有必要吗?

答:要看公司的收入规模,是否值得投入大量的资本支出,生产的复杂程度,以及代工厂的工艺水平,是否能在新产品测试上更加灵活等因素。我们都见过中小企业自建工厂,或者很多公司一直采用贴牌模式。当然,很多生产线都是两年前签约和规划的,很多公司一般不会投资新的设施。

问:似乎主要的决定因素是收入。收入多少后自己建生产线比较合适?

答:每个公司最适合的选择会不一样。总的来说,我觉得年销售额能达到几千万以后再建厂会更好。

焖面的做法

问:东南亚市场的企业情况如何?我们仍然在东南亚看到许多替代蛋白质品牌。

答:在东南亚,菲律宾、泰国、马来西亚比较突出。他们的替代蛋白质食品的销售额已经超过了新加坡。这类产品的数量和货架面积的比例近年来都增加了很多。

问:东南亚替代蛋白市场的增长因素和中国一样吗?

答:有点不一样。在泰国和菲律宾,当地大型动物肉制品和快消食品公司更重视替代蛋白的产品线,认为这是一个具有长期机会的品类。他们投入了大量的资源为自己的品牌和高价背书,争取更多的发行,这是可以感受到的。国内还没有这种情况,而且好像中国食品龙头会先试水几年,效果不好再放弃新品类。