预制菜狂奔,但20家上市公司财报里藏着其他秘密

作者:杜仲,王尔德,

来源:观潮新消费(ID: tide)

封面来源:163.com

有券商研究机构预测,2022年中国装配式蔬菜市场规模将达到4151.5亿元,2025年将逼近万亿元。无论是热度还是空,熟食赛道都显示出惊人的吸引力。

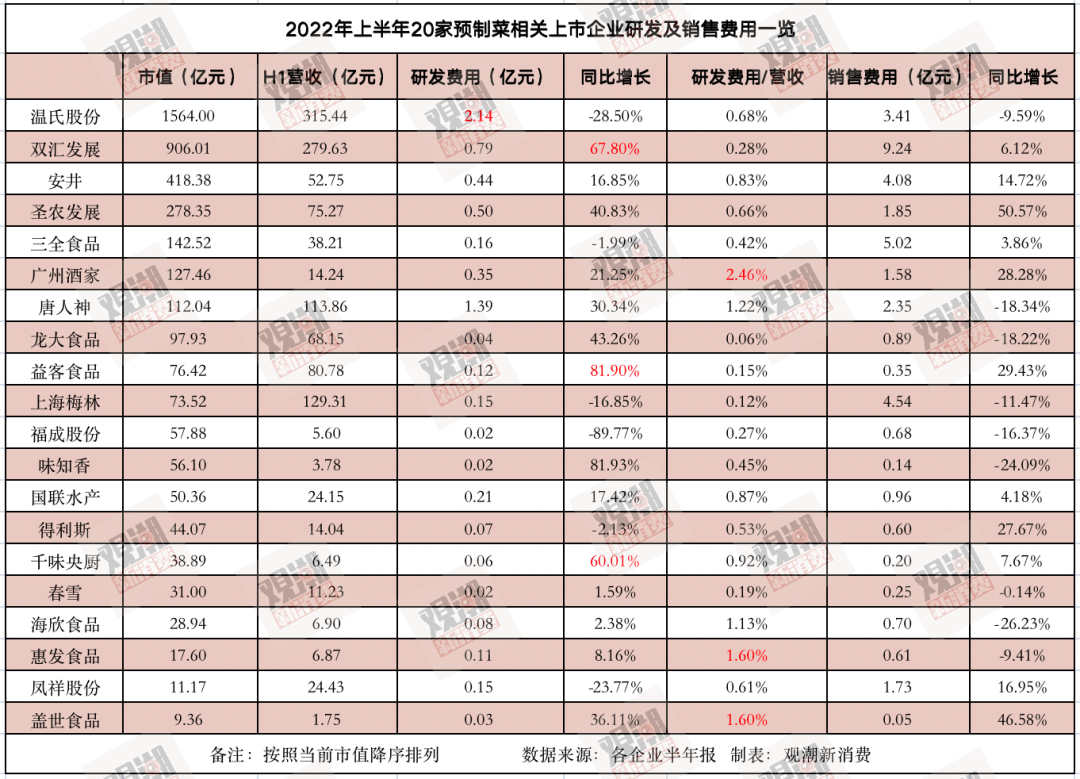

但随着安靖、三全、知味香等上市公司发布半年报,近日,观潮新消费(ID: Tidesight)梳理了预制菜相关的20家代表性上市公司的数据,发现这个诱人的巨大市场并没有看起来那么美好,甚至非常残酷。

受疫情反复、上游原材料上涨、部分时期费用上涨等诸多因素影响,上市公司在预煮菜肴的“新出路”上讲着“几家欢乐几家愁”的老故事。

只有一半的玩家实现了双增长。

与消费市场的火爆不同,在二级市场上,与预制菜相关的上市公司业绩并不尽如人意。

预煮蔬菜第一股味之香去年4月登陆a股,股价从2021年5月19日的最高点138.8元跌至发稿前的56.1元,总跌幅近60%。

但在业绩方面,却是少有的营收和净利润双增长的玩家。

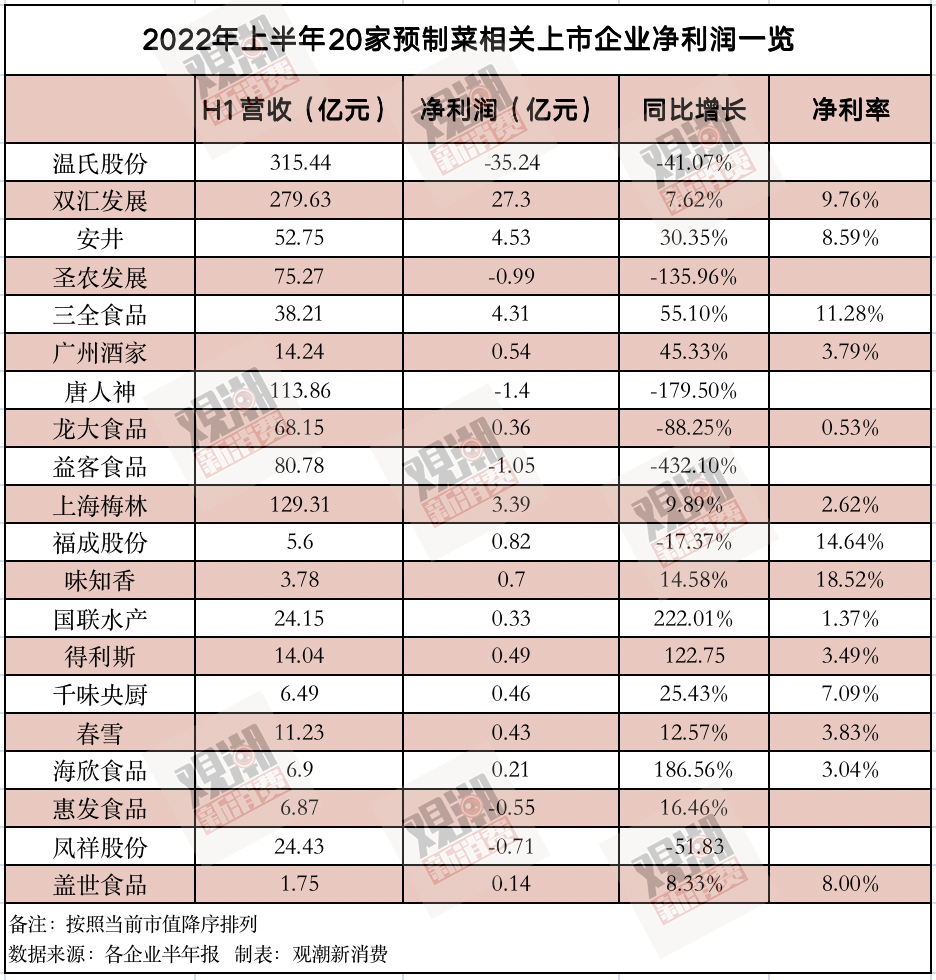

本次观察涉及的20家上市公司中,只有10家实现了营收和净利润的双增长。

除了知味,占比最大的阵营是安靖、三全、前卫初阳、海鑫食品等传统冷冻巨头,以及国联水产、春雪、上海梅林等农牧水产品原料供应、生产加工企业。此外,连锁餐饮企业广州酒家、预制凉菜第一批盖茨黑德食品也进入双增长阵营。

其中,营收增幅最大的是盖世食品39.57%、安井35.47%;净利润增长最快的是国联水产222.01%,海鑫食品186.56%。

在整体业绩中,龙达食品营收下滑幅度最大,下滑35.71%;凤翔股份、惠发食品、圣农发展、温氏股份、股份、益客食品直接净利润出现亏损。野菊花茶的功效与作用

圣农发展营收增长11.16%,净利润却下降135.96%,由去年同期的盈利2.74亿元,降至亏损9879万元,扣非后净利润亏损高达1.2亿元。

圣农发展表示,由于上半年行业面临的严峻形势,上游端大宗商品成本居高不下,下游端鸡肉价格受疫情等因素打压,导致一季度养殖业深度亏损。

另外值得注意的是,安井、得利斯、凤翔、福成的预煮菜品相关业务(包括预煮菜单栏目、食品深加工、菜品等产品)均表现良好。

其中,安井菜营收13.9亿元,同比大幅增长185.33%,仅次于鱼糜制品。

安靖在公告中解释,上半年,公司战略布局的预制蔬菜板块发展迅速,第二条增长曲线初具规模。按照“自产+M&A +OEM(代工)”的战略,公司继续深化在预制蔬菜领域的布局。其中新鸿业的速冻调味小龙虾产品和安靖先生的冷冻菜都有较高的增长。以自研自产为主的安靖厨房预制食品事业部也在第二季度推出了酥肉等新产品,进一步丰富了公司的产品线。

食品加工巨头得利斯首次单独披露了“预制蔬菜”的产品数据。上半年,公司实现预制蔬菜产品营业收入3.05亿元,同比增长44.86%,占营收的21.75%,同比增长8.6%。

在整体营收下滑12.45%的背景下,德力斯预制菜的表现尤为抢眼。随着定增募投项目的顺利推进,预计到2022年底,得利斯预制菜总产能将达到20万吨。

缺乏研发,预制菜面临口感和健康的双重质疑。

由于供应链的成熟,新进入的预制菜企业甚至不需要自己做食品研发,这就使得预制菜看起来门槛很低,经常出现劣币驱逐良币的现象。但实际上,预制菜品涉及的技术和研发工作是庞杂的。

从产品研发的角度来看,中餐的食材、调料、烹饪方法五花八门,差异很大,实现产业标准化对企业供应链的要求非常高。配比、保存和还原...每一步都直接影响产品体验。

《2022年中国预制蔬菜产业发展趋势研究报告》显示,61.8%的消费者认为预制蔬菜的口感恢复度有待提高,在消费者认为预制蔬菜产业有待提高的问题中排名第一;47.8%的消费者认为熟食的食品安全性有待提高。

偷工减料,工业味重,减味程度低,添加剂太多...当技术无法以低成本支撑产品的高质量呈现时,预制菜面临着口感和健康的双重质疑。

同时,行业也没有投入与其高收入、高关注度相匹配的研发。

本次盘点的20家上市公司,平均R&D费用仅占营收的0.75%,其中餐饮企业广之旅占比最高,占比为2.46%。但作为线下餐饮企业,新菜品的研发是其工作的重中之重,不具有代表性。

盖氏食品和海鑫食品以1.6%的营收并列第二。上半年,盖世食品获得新发明专利2项,新实用新型专利3项。截至报告期末,已获得专利33项(其中发明专利5项,实用新型专利28项)。此外,就投资价值而言,石闻股份以2.14亿元位居第一。

幸运的是,20家企业中有14家的R&D费用呈上升趋势,占比70%。与之相对应的,只有11家公司增加了营销费用,占比55%。

其中,R&D费用同比增长60.01%的千味洋大厨表示,公司现已形成以需求为导向的R&D体系,还原餐饮厨房运营环境,为客户提供标准化的餐饮供应链解决方案。

前卫初阳分别在郑州和上海建立了两个产品R&D基地,拥有众多高科技R&D人才。同时建立了油条、蒸饺、油炸休闲品、烘焙等多个产品R&D平台。然而,2022年上半年千味洋厨房的R&D投资仍不足600万元。牛肉酱的做法大全

从技术和R&D的角度来看,一方面,预制蔬菜产业正处于成长期,没有成熟的经验。如何保证口感、新鲜度、体验、安全、价格的平衡,需要慢慢摸索;另一方面,目前预制蔬菜缺乏标准,大多在执行企业标准、罐头食品标准、速冻食品标准。

但是合法合规的经营和添加并不意味着生产的产品一定是健康的,标准的制定会促进行业的发展。

2022年4月,国联水产公司申报的《预制蔬菜产品规范》团体标准通过中国烹饪协会评审,标准符合立项条件,获得通过,在一定程度上推动了预制蔬菜标准化的进程。

魏志祥认为,“大部分作坊式企业在原料采购、生产过程、仓储物流等环节难以实现原料溯源、标准化生产和冷链物流配送,无法保证食品卫生安全,未来将逐步被淘汰。”这也给一些空油炸预煮蔬菜企业敲响了警钟。

供应链巨头在C端发力,打造新的增长点。

如果预制菜相关的营收还是普遍不错的话,那么这20家企业的平均净利率真的不高。

14家盈利企业中,净利率最高的味之香达到18.52%,净利率最低的龙达食品仅为0.53%,平均净利率为6.90%。与传统餐饮相比,这一净利率仅略高于正餐,为6.2%,低于火锅市场的13.7%,西餐休闲餐饮市场的11.13%,快餐市场的11.12%。更何况还有6家公司还处于亏损状态。

与蒸炖、智能厨房、美味小梅园、叮叮懒人菜等面向C端品牌的预煮菜不同,本次盘点的预煮菜相关上市公司大多在B端产业链中久负盛名。

作为上游供应链企业,其净利率与C端预熟食品品牌差距巨大。一方面是因为上游对于原材料价格变化的压力更大;另一方面也带动其业务向“B+C”模式转型,C端业务开始承担起盈利的重任。

以凤翔为例,虽然整体业务还在亏损,但其优秀的外形可以引领行业。

2022年上半年,友行推出鸡胸肉炒饭、鸡胸肉午餐肉、鸡胸肉薯片、低脂鸡胸肉香肠等全新产品,报告期内新零售业务销售收入达3.43亿元。2022年“618”年,大学推广中国,优秀的外形摘得全渠道销售桂冠。

德力斯在半年报中也表示,现阶段B端的需求仍然是预制菜市场的主要驱动因素,并且正在逐步向C端渗透。公司选择了B端和C端销售渠道并举的策略。在C端,公司坚持传统超市和新零售同步推进,加快终端线下自营和经销商加盟店布局。

同时,得利斯推出线上营销渠道,积极拓展直播业务,加大与第三方直播平台的合作,拓展新的销售渠道。

在上述安井食品“自产+M&A +OEM(代工)”的策略中,OEM模式的冻品先生以川湘菜和C端渠道为核心,承担安井C端备菜的生产、设计和销售。截至8月,已拥有爆炒牛肉、水煮牛肉、鱼香肉丝等40多个SKU。

据第三方研究报告显示,预熟菜行业B端和C端的整体比例约为8: 2。在疫情的催化下,C端预煮菜品正在经历更快的增长。西湖煎蛋

标签

艾媒咨询发布的《中国预制蔬菜行业分析报告》显示,国内预制蔬菜市场规模有望保持20%的年复合增长率,但竞争格局分散,面临标准缺失、区域特色明显、食品安全等问题。

从市值和营收来看,目前的预制蔬菜行业没有真正的龙头。民生证券认为,长期来看,加工深度高、规模大的自研单品将是预制蔬菜制造企业的核心盈利点,品类大、自研能力强、多渠道的专业预制蔬菜企业将逐步涌现。

在全国多地出台配套措施加快装配式蔬菜产业扩张和落地的背景下,万亿装配式菜市场将在奔涌中不断自我修正,加速前进。