多巴胺美学下的食品风口,竟是这个“粉”?

文字:Vicky

来源:利金网(id: finding _ gold)

最近,有一种“粉”火了。

那就是“滋补粉”。

在东方,是妈妈爱吃的黑芝麻酱、杏仁露等全谷物粉;在西方,它是超模最喜欢的“贴图神器”,姜黄和巴西莓等超级食物粉既美丽又赏心悦目。

这两种不同类型的膳食补充剂今年实现了超高增长。天猫和Tik Tok的增长都翻了一番,甚至像so acai和谷智优品这样的代表性品牌也超过了自己的业绩。

那为什么超级菜粉火爆呢?目前在淘、Tik Tok等平台的销售情况如何?这个小品类的天花板有多高?产品红利中有哪些子类别?国产品牌如何弯道超车?

为了回答上述问题,利津对淘宝、天猫和Tik Tok的超级食品粉市场进行了深入的分析和研究。以下是结论摘要:

1.基本盘在全球范围内快速增长;符合当下健康、自我满足的消费趋势;它类似于中国的养生传统,门槛更低。

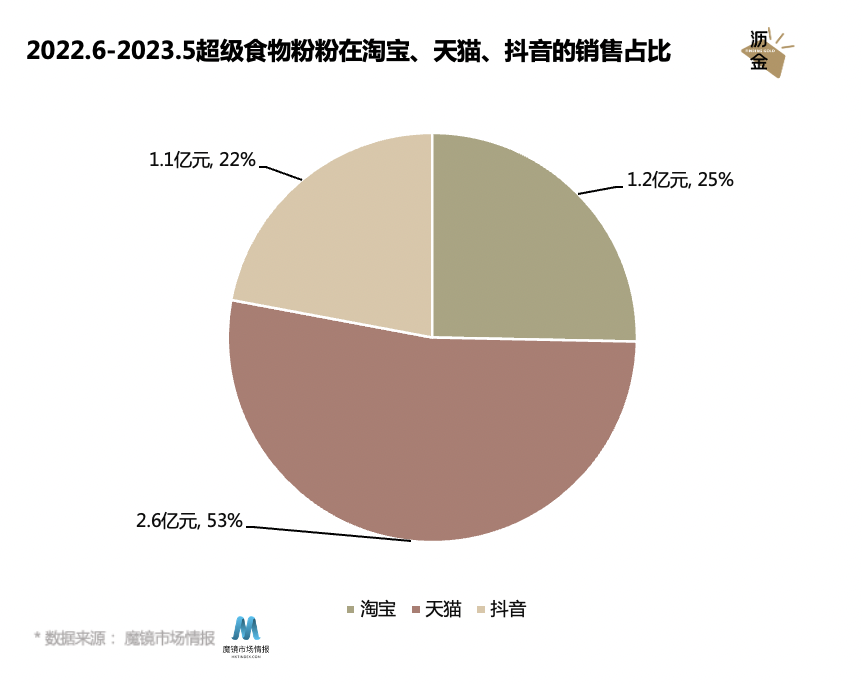

2.电商趋势2022年6月至2023年5月,超级菜粉在淘宝的销售额约为1.2亿元,天猫销售额约为2.6亿元,Tik Tok销售额(不含直播数据)约为1.1亿元;淘宝主打海外代购和直销;天猫是品牌增长的主阵地;Tik Tok主要是白色品牌和工厂品牌。

3.品牌格局在Tik Tok的集中度最高,这与基数小和进入品牌数量少有关;淘宝比较分散,2B商家比较多。美国品牌占有一席之地。

4.品类表现:羽衣甘蓝和覆盆子是高增长品类;Tik Tok的产品规格和客户名单较低;淘宝主要卖500克和1000克的大包装。

5.产品机会:目前的口味和吃法需要升级;早餐和运动是主要场景;消费者更喜欢颜色;肠道健康相关品类需求旺盛。

6.社交媒体追踪加速了今年上半年的热度;26-30岁一线城市女性是消费主力和创意群体。

7.李锦评价她的经济迅速崛起;海外品牌起主导作用,超级植物粉可以成为其支柱业务。但对于本土品牌来说,超级食粉规模太小,不足以支撑2亿规模以上品牌的发展,暂时只能作为一个分支产品存在。

8.数据来源:魔镜市场情报,2022年6月至2023年5月淘宝、天猫和Tik Tok超级食品粉类别的销量、同比和社交收听量。

01

基本磁盘:

全球快速增长;顺应健康潮流,自强不息,养生传统。

我们先明确一点,什么是超级菜粉?

超级食物是指富含对人体健康有益的化合物(如抗氧化剂、纤维或脂肪酸)的食物,如藜麦、姜黄、奇亚籽、亚麻籽、苋菜和卷心菜。

超级食物粉是一种高营养的干粉,易于运输、储存和携带,可以随意添加到水、乳制品、果汁等中。

超级食物粉在欧美早已成为网络名人类别。它不仅被纳入包括帕梅拉在内的许多知名健身博主和生活方式KOL的日常饮食中,近年来也开始在中国健身圈发酵。

“隔夜燕麦片杯”和“超模碗”等与Superfood粉相关的饮食在小红书等社交媒体上越来越受欢迎,越来越多的新锐品牌和传统品牌开始进入这一类别。

华祥苑生态茶庄园

该品类值得关注的原因有三个:第一,全品类目前在中国市场,尤其是海淘和Tik Tok等电商平台,呈现快速增长趋势,同比增长超过151%;第二,超级食粉顺应了当下健康自尊的潮流,后疫情时代的健康意识被唤醒;第三,中国有养生的传统,超级食物粉与中医的“食补”概念不谋而合。

02

电子商务趋势:

淘宝主营代购/直销;天猫盘子大;Tik Tok的增长率很高。

接下来,看看超级食品粉的市场结构。

目前,超级食品粉在中国的主要销售渠道是天猫和线下精品超市。

超级食粉作为近年来新引进的产品,其市场教育显然并不充分,因此更多依赖天猫、奥莱等品牌实力雄厚的平台背书。

就电子商务平台而言,这一类别在天猫最大,淘宝次之,Tik Tok最小。三个平台过去一年的总销售额约为4.9亿。

超级食品粉在淘宝、天猫和Tik Tok的销售比例

超级食品粉在淘宝、天猫和Tik Tok的销售比例

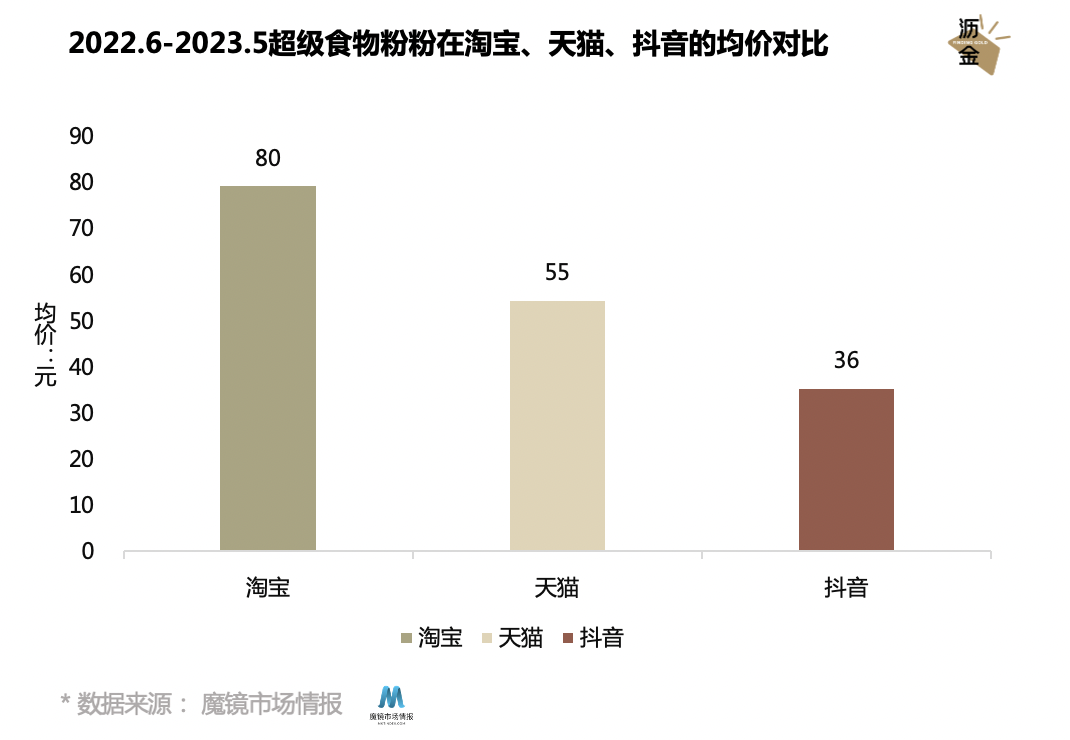

就平均价格而言,该类别在淘宝的平均价格最高,约为80元,在Tik Tok的平均价格最低,仅为36元。

这与产品属性有关。淘宝一般是500-1000g海外代购加量销售;Tik Tok大多是小包装的。

淘宝、天猫和Tik Tok超级食品粉平均价格比较

淘宝、天猫和Tik Tok超级食品粉平均价格比较

淘宝网

再来看看淘宝,超级食品进军电商的第一站。

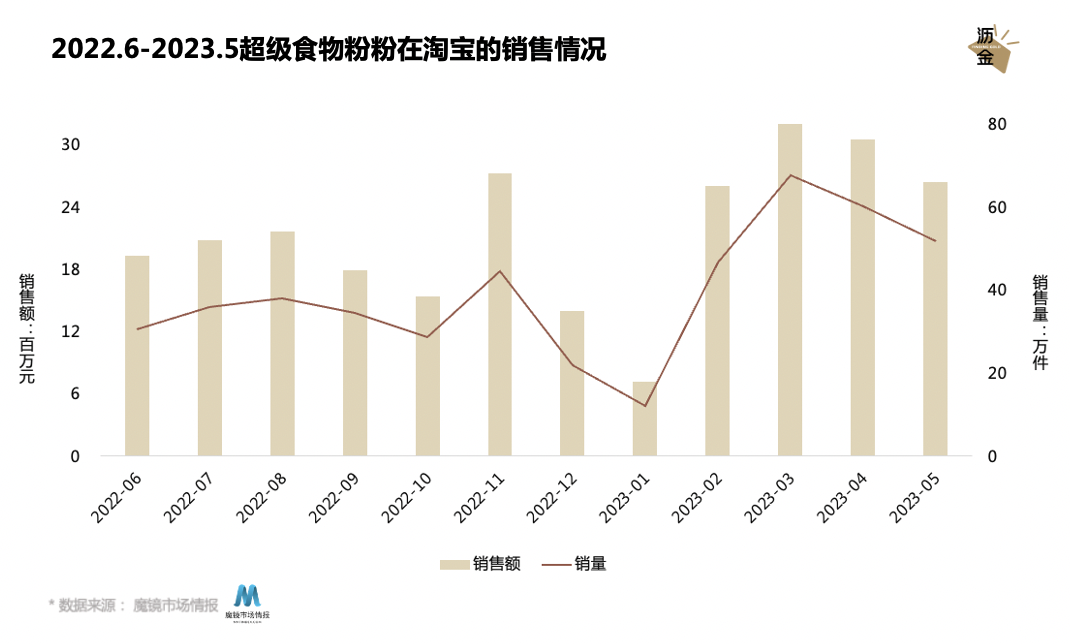

从销售情况来看,2022年6月至2023年5月,超级食粉在淘宝平台的销售额达1.2亿元,同比增长185.0%;销量达156.2万件,同比增长151.6%。烹饪方法

该品类在淘宝的推广表现并不突出,日平销量占大头。去年下半年的销售情况好于今年上半年,这可能与品牌迁移到天猫进行品牌建设有关。

2022.6-2023.5超级食物粉在淘宝的销售情况2022年6月至2023年5月淘宝超级菜粉销量。

超级菜粉在淘宝的平均价格在60-90元之间波动,整体平均价格保持在80元左右。虽然今年以来均价一直呈上升趋势,但与去年相比明显下降。

这主要是由于两个原因:一是更多的OEM、白卡和个人卖家参与,平均价格被拉低;二是单一商品规格变小,均价小范围下降。

2022年6月-2023年5月淘宝超级菜粉均价走势。

2022年6月-2023年5月淘宝超级菜粉均价走势。

天猫

我们首先来看看天猫这个最大的超级食品在线平台。

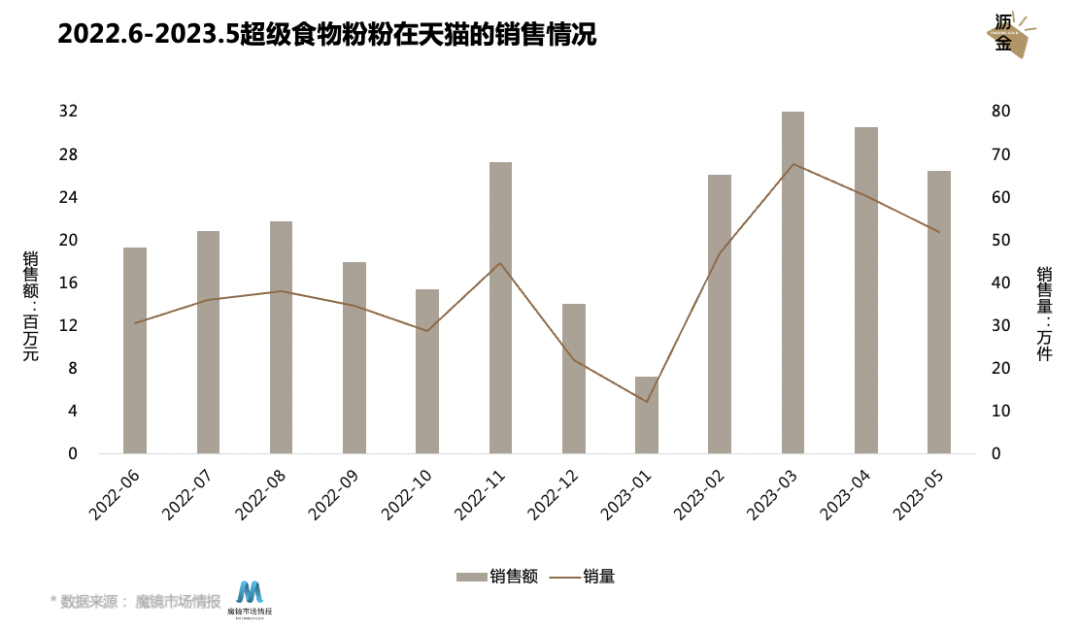

2022年6月至2023年5月,超级食粉在天猫的销售额达2.6亿元,同比增长463.9%;销量达到472.3万件,同比增长466.3%。

可以看出,该品类在天猫的主要拉动是平销和大促的有效结合,在双11的销售表现迅速。

2022年6月至2023年5月天猫超级食品粉销量

2022年6月至2023年5月天猫超级食品粉销量

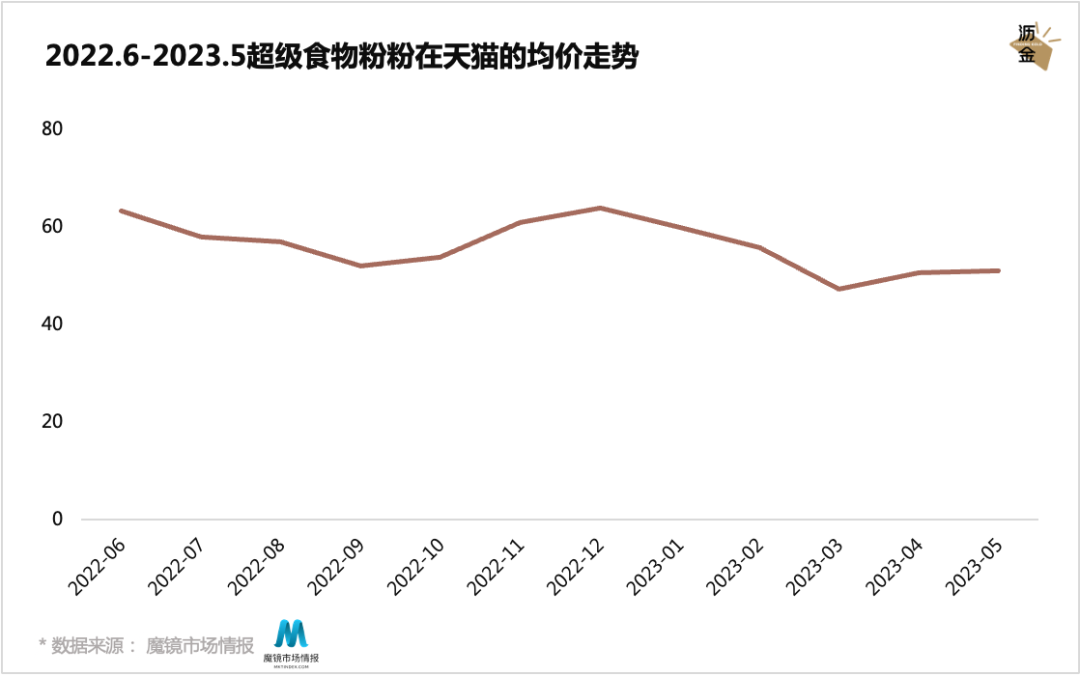

超级菜粉在天猫的平均价格在45-65元之间波动,整体平均价格保持在55元左右。

自去年12月以来,平均价格有所下降,但自今年3月以来略有反弹,呈上升趋势。均价的波动可能是由于不同定位的品牌参与了市场竞争。

2022年6月-2023年5月天猫超级食品粉均价走势。

2022年6月-2023年5月天猫超级食品粉均价走势。

抖音

最后,看看后起之秀Tik Tok。

2022年6月至2023年5月,超级食粉在Tik Tok的销售额(不含直播数据)达1.1亿元,销量达304.3万件。

虽然超级食物粉在Tik Tok属于一个新类别,但由于其巨大的视觉张力,它与当前大火的热词如运动减脂和口腔美容有关。它在Tik Tok迅速走红,其流量直接实现了销量,形成了内容-销售的闭环。

2022年6月至2023年5月Tik Tok超级食品粉销量。

Tik Tok超级食物粉的平均价格在30至50元之间波动,总体平均价格保持在36元左右。

该品类在Tik Tok的平均价格拐点出现在去年8月,降幅较大,从40元直接降至30元。此后,平均价格保持在30元左右,这主要是由白牌商家的相互竞价造成的。

2022年6月至2023年5月Tik Tok超级食品粉平均价格趋势。

2022年6月至2023年5月Tik Tok超级食品粉平均价格趋势。

总体来说,国外品类超级食品粉认知发达,国内品牌起步较晚。这使得中国消费者对超级食品粉的认知一般会经历三个阶段。

1.消费者在淘宝购买海外代购产品/农产品直销;第二,消费者在天猫旗舰店为新锐品牌进行触达和转化;第三,Tik Tok的消费受到种草内容/KOL的影响,冲动下单。

03

品牌结构:

Tik Tok浓度;淘宝是散的;国产品牌在天猫有机会

我们再来看超级菜粉在中国电商的品牌结构。

淘宝超级美食粉CR10为36.8%,远低于天猫和Tik Tok。这与淘宝的生态结构有关:整个行业分散,有品类无品牌,商业2B产品混杂其中,海外品牌以采购的形式渗透市场。

来自美国的Navitas占据淘宝15.2%的市场份额,远高于其他品牌,排名第一。该品牌在天猫平台设有旗舰店,在小红书平台设有官方账号和品牌专卖店。

纳威塔斯在淘宝的主要销售来源是各大海外代购,TOP10品牌中的其他海外商家如purasana和amazing grass也普遍通过海外代购进入消费者的视野。

TOP10品牌中有几个抹茶粉的独家品牌。抹茶粉因为具有抗氧化和促进新陈代谢的功效,也“蹭”了一波超级美食的热度。

需要区分的是,抹茶粉和超级食品粉的消费场景不同,更倾向于茶叶和烘焙原料。在这个细分品类中,日本抹茶具有很强的市场认知度。例如,榜上有名的丸记山庄是于之抹茶的一个著名庄园,其在淘宝上的大部分销售都是从海外购买的。

2022.6-2023.5超级食物粉淘宝销售额TOP10品牌2022.6-2023.5超级菜粉淘宝销量TOP10品牌

再看天猫,其超级食品粉CR10高达51.5%。除了纳威塔斯,其他都是中国本土品牌,这表明该平台具有一定的塑造和暗示新品牌的能力。

与淘宝一样,仍有三个抹茶品牌上榜,其中抹茶实验室以9.8%的市场份额排名第一。此外,还有两个保健茶品牌,其主要类别不仅包括以羽衣甘蓝粉为基础的超级食品粉,还包括各种替代茶。

2022.6-2023.5超级食粉天猫销量TOP10品牌

2022.6-2023.5超级食粉天猫销量TOP10品牌

再看看Tik Tok。其超级食粉的CR10高达81.5%,远高于淘宝和天猫。当然,这与板块整体基数较小、进入市场的品牌数量有限有关。

在TOP10品牌中,有一个美国品牌上榜,但小红书的一些用户指出,其商标申请人是东莞的一家贸易公司,该品牌在美国亚马逊和沃尔玛没有产品出售,仅在中国市场销售。

此外,平衡站和麦谷村在Tik Tok各自占据该类别20%以上的市场份额。除了各种超级食物粉,平衡站还出售谷物和有机油等成套配方产品。除了超级食物粉,麦谷村的其他品类也围绕谷物概念延伸,最畅销的产品包括泡打粉和谷物代餐。

2022.6-2023.5超级食品粉Tik Tok销量TOP10品牌

2022.6-2023.5超级食品粉Tik Tok销量TOP10品牌

05

类别绩效:

羽衣甘蓝是主力;Tik Tok卖小规格,而淘宝卖大包装。

接下来,从品类和形态来看,超级食粉的潜力和机会有哪些?

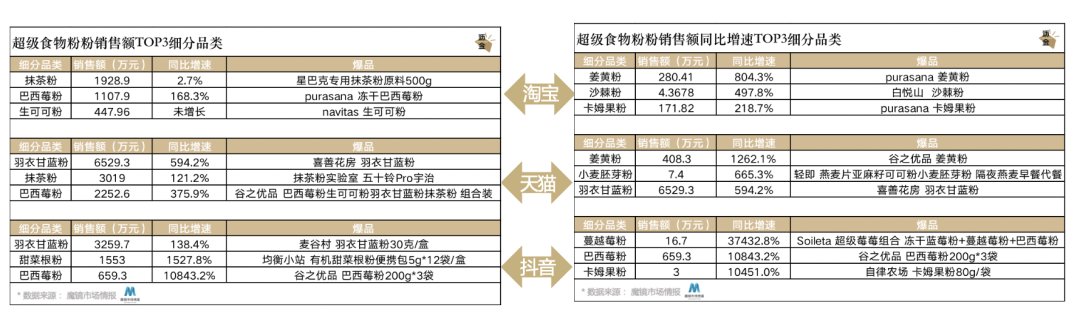

就市场规模而言,卡乐粉和巴西梅粉在天猫和Tik Tok的销量突出,并且仍在高速增长,是高潜力品类。

这与功效有关。目前,各大品牌的宣传和消费者的认知主要集中在羽衣甘蓝的肠道健康功效上,畅销产品几乎都在强调其富含膳食纤维。在人群中,它专注于久坐办公室、加班熬夜的农民工以及有减脂减肥和身材管理需求的精致女性。

另一方面,巴西莓粉具有抗炎、抗氧化、降低血压和胆固醇的作用。市场上的产品主要从护肤和抗衰老方面触及注重皮肤管理的女性。

此外,甜菜根粉在Tik Tok的销量和同比增长率也非常亮眼。该产品专注于有美容养颜需求的女性,在功效宣传上突出抗氧化和养血益气。

淘宝销量最高的是生可可粉和抹茶粉。除去超级食品的消费场景,这两个品类更多与饮料原料、茶饮、甜品烘焙等场景相关。目前在这些场景下品类号召力大于品牌号召力,所以在品牌集中度较低的淘宝,这两类超级菜粉的销量表现更好。

值得注意的是,这两个品类并没有从超级食品红利中受益太多,增长也不如其他品类。抹茶粉在天猫的销售业绩和增长速度都优于淘宝。这可能意味着天猫的品类已经开始走向品牌化阶段,许多中国抹茶品牌正在成长。

就市场增长率而言,一些小众品类的功效逐渐被品牌挖掘,消费者认知从0开始建立。在淘宝和天猫上,姜黄粉大幅上涨。相关产品主要从抗炎、抗氧化、改善皮肤暗沉等方面进行市场教育。

沙棘粉、小麦胚芽粉、卡姆果粉都属于基数很小的一类。但随着热门品类的市场竞争加剧,品牌开始深耕这些小品类并宣传其在美白护肤和体重管理方面的L功效,以开拓更多品类并抢占空白带。

从产品形态来看,天猫销量占比最高的是10包,占比7.8%,每包约6-15克;500g规格的产品仅占3.4%,1000g规格的产品仅占1.0%。

这意味着天猫是一个品牌主导、产品导向、小巧便携、以一次性饮用和服用为主的品牌,在包装设计和场景推广上更接近追求食品功效、在减肥、减脂和抗氧化方面有需求的都市女性。

淘宝销量占比最高的两个规格分别为1000g和500g。前者的市场份额为9.9%,后者的市场份额为8.6%。

大规模产品主要用于2B商业,如以抹茶粉和可可粉为原料的茶叶店;除了商业用途,500g标准产品也有一些农产品,以原材料和绿色无添加的原生态属性销售,更强调场景中的烘焙。

这两类产品在淘宝的关键词都是强调厂家,没有明显的品牌标识,产品概念也没有“蹭”超级食品的热点。

这也从侧面反映出,超级食粉无论是原材料还是供应链的进入门槛都较低,在中国一直有市场基础,而品牌则通过场景重塑和概念创造对同质化产品进行更精致的包装,从而辐射更多潜在消费者。

Tik Tok该品类主要以60g规格为主,占比35.5%;其次是30g规格,占比22.2%;和天猫平台,两者都是小克*多袋的形式,并且多以10袋和12袋的盒子出售。

在规格相似的情况下,该品类在Tik Tok的价格明显低于天猫,更倾向于OPM。相关品牌利用内容电商聚集大量流量,并凭借低价优势快速变现。

超级食物粉TOP3细分品类销售额及增速超级食品粉TOP3细分品类销量及增长率

06

产品机会:

负面口味多,早餐锻炼是主要场景;肠道健康有潜力

然后,从评价维度直观地分析了消费者对超级食品粉产品的感受。

2022年6月至2023年5月,天猫消费者对超级食粉的评价总计18万+,消费者主要从口味、功效和便携性等维度给出反馈。

消费者对超级食粉的反馈最多,负面声量占比也最大。

口味明显两极分化。不喜欢它的消费者认为它不好吃,有奇怪的味道或不习惯它,但有些消费者表现出一定的宽容,认为“虽然它味道不好,但健康的东西味道不好”;最喜欢的消费者认为这些粉末充满植物风味,具有天然香味和良好的口感。

2022年6月至2023年5月天猫消费者对超级食粉的主要反馈

2022年6月至2023年5月天猫消费者对超级食粉的主要反馈

效率是消费者购买决策的重要动机,声量在消费者反馈中占比21%。

消费者对不同种类的粉有不同的功效预期,如对羽衣甘蓝粉有排便和胃肠蠕动作用;对于甜菜根粉,注意补铁美白、祛黄提色;对于可可粉消费者来说,提到了抗氧化和全代餐;在巴西莓粉中,美白、抗氧化、护眼等功效备受关注。

从形态上看,消费者更喜欢独立小包装可随身携带的产品,便于在办公室、外出等场景随时随地饮用和服用;在冲泡效果上,是否容易溶解是消费者关注的重点。

消费者还关注颜色维度。一方面,消费者会通过颜色的亮度来判断产品的纯度。另一方面,多彩的颜色也赢得了消费者的青睐。通过与酸奶和奶昔的合作,实现了较高的视觉冲击力和映射率,有助于提高产品复购。

在多巴胺美学大行其道的当下,超级食粉以其天然本色享受了一波经济红利。

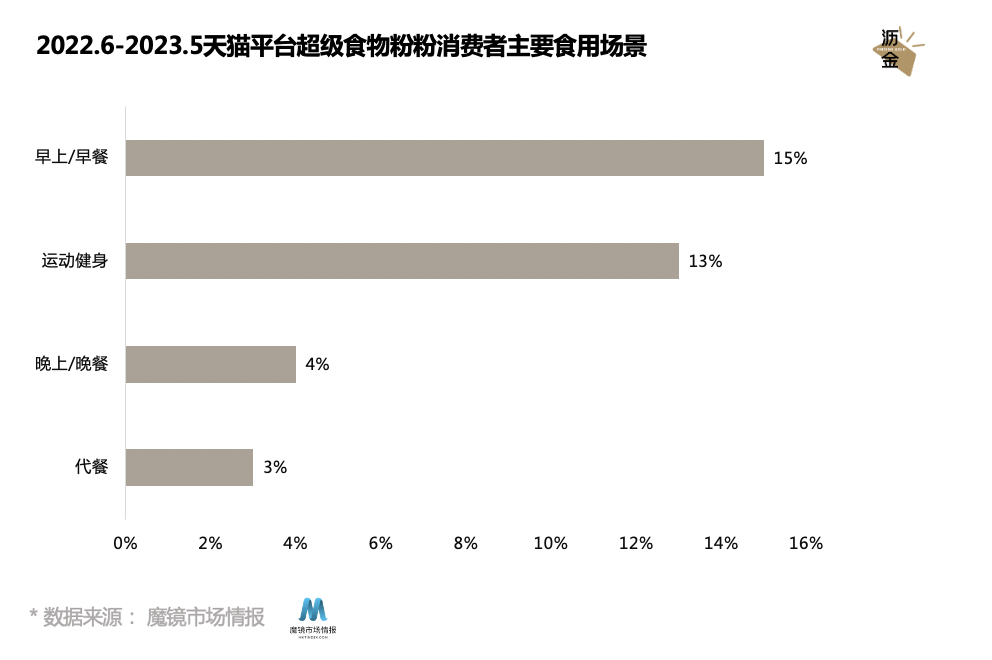

从消费场景来看,早晨/早餐是天猫消费者的主流场景。送水做早餐饮料,或者将牛奶和燕麦与不同的基质混合制成超模/帕梅拉是食用超级食物粉的常见方式。

运动健身也是重点场景。很多产品在宣传场景的时候都会提到运动和健身。例如,Tik Tok的许多抹茶粉产品在标题中使用了刘畊宏vivi的同一款。

2022年6月至2023年5月天猫超级菜粉主要消费场景。

2022年6月至2023年5月天猫超级菜粉主要消费场景。

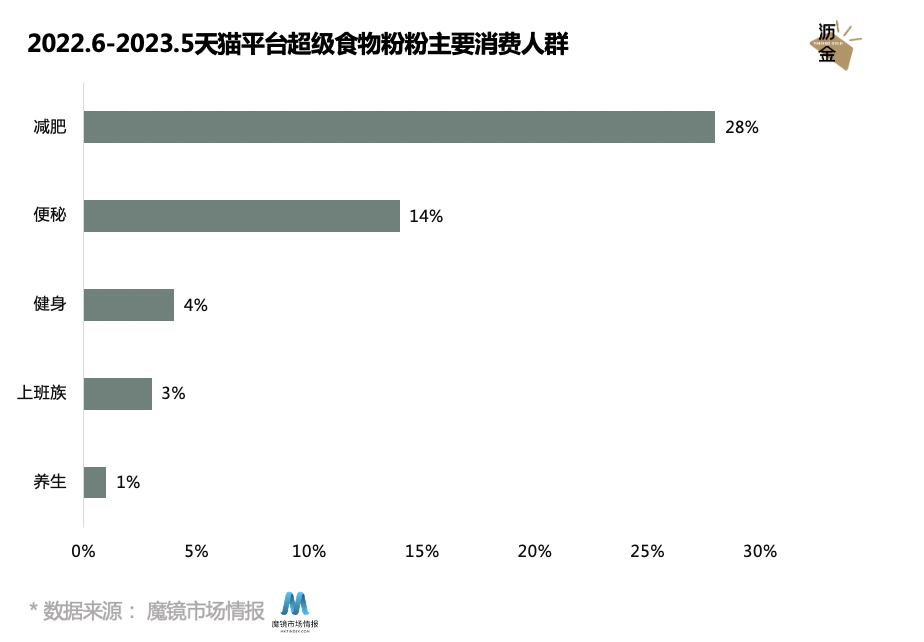

超级食粉的主流消费者是有身材管理需求、热爱运动健身的人群。

主要痛点是对肠道健康和改善代谢功效的担忧,这也可以从益生菌市场的持续升温中看出。

目前,羽衣甘蓝粉在肠道健康方面的功效是公认的超级食物粉。未来,当新品牌切入这个赛道时,我们可以考虑从这个基于市场的品类入手;也可以考虑从功能需求入手,比如促进肠道健康,寻找更多差异化的品类来突破。

2022年6月至2023年5月天猫超级食粉主要消费人群

2022年6月至2023年5月天猫超级食粉主要消费人群

07

社交媒体跟踪:

今年上半年热度加速;前线的年轻女性是主要消费者。

让我们从社交媒体的角度来看看。超级食品粉品牌是如何做营销的?

在过去的滚动年中,超级食粉在微博、Tik Tok和小红书平台的文章量达到13万+篇,互动人数超过1301万。这个话题在2021年还处于沉寂状态,但在2022年下半年逐渐火热起来,并在今年上半年持续升温。

在小红书上,相关热帖主要从科普的角度介绍不同种类超级食物粉的功效,从而达到种草的效果。Tik Tok的相关热帖集中在一种超级食物粉上,并从减脂和美白等方向性强的场景中种草。

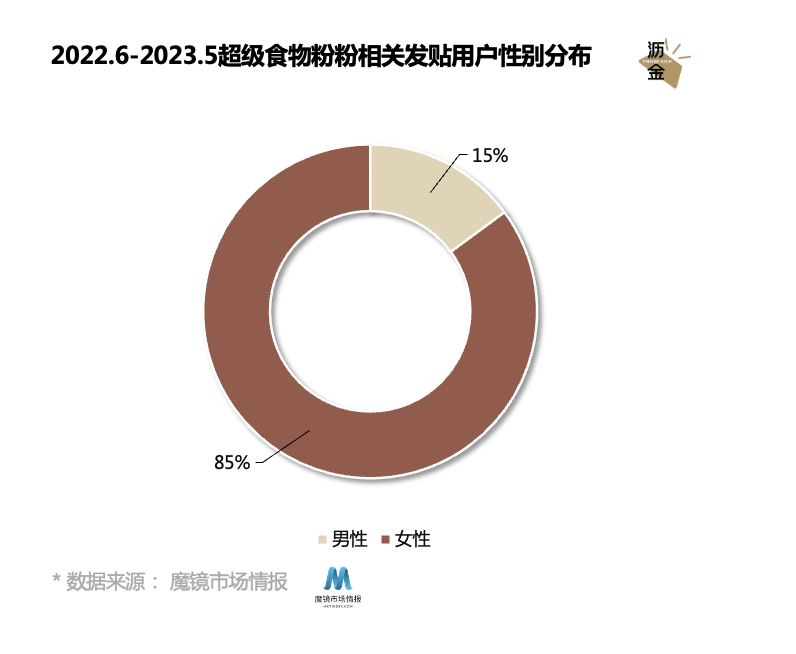

与此同时,超级食物粉相关推文的发帖用户中有85%是女性,社交媒体帖子的性别分布再次证明了超级食物粉的女性受众。

漳平水仙

2022年6月至2023年5月发帖超食粉的用户性别分布

2022年6月至2023年5月发帖超食粉的用户性别分布

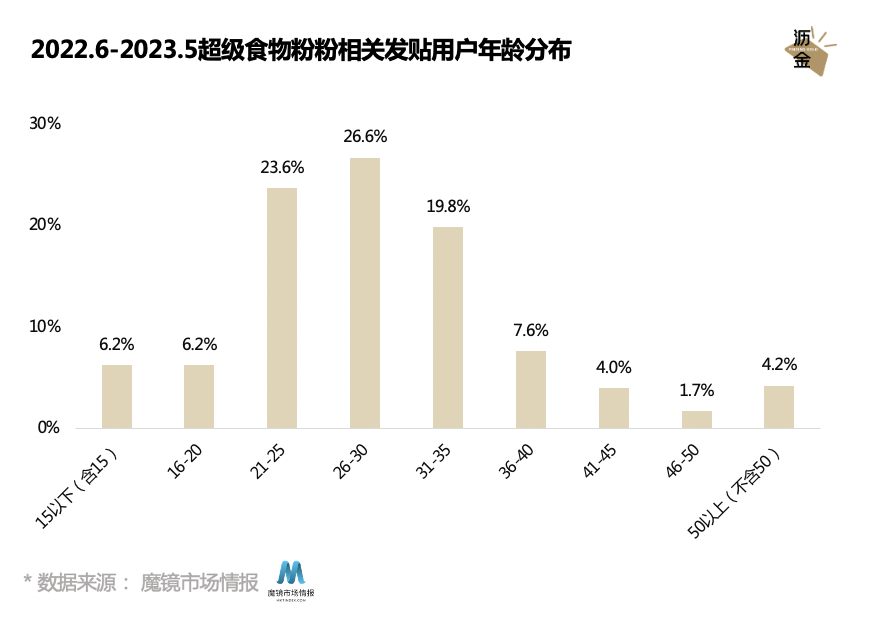

从年龄来看,21-35岁的人群是超级食粉内容的主要创作者,尤其是26-30岁的人群。受互联网浪潮的影响,这些年龄段的人可以保持对互联网热点的好奇心和追求,并对超级食品粉这样的舶来品持开放态度。

他们也是农民工的中坚力量。他们不仅有独立的购买力,而且开始注重内在追求和身心健康。他们对超级菜粉所代表的健康生活方式和精致消费有一定程度的跟进。

2022.6-2023.5超级食物粉发贴用户年龄分布2022年6月至2023年5月发帖超食粉的用户年龄分布

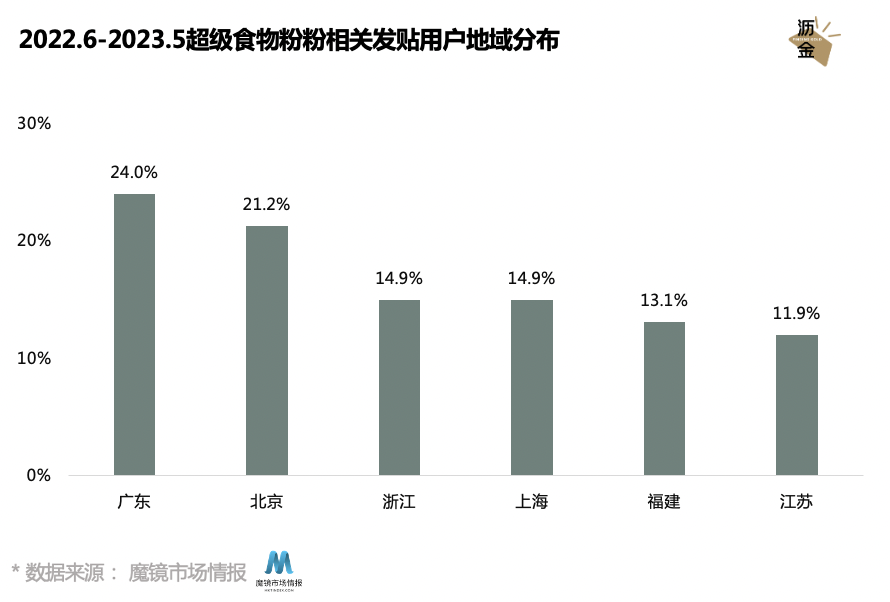

从地域来看,发布相关内容的用户来自广东,北京和上海均榜上有名。可见,一线城市的消费者是超级菜粉的主要受众。

超级食物粉从概念起源和食用方式上都指向海外。一线城市有更多的海外生活背景群体,他们是第一批种子用户。同时,一线城市的包容性更强,不同的生活方式和文化习惯在这里碰撞,超级食粉可以在这些城市不断被打破。

2022年6月至2023年5月发帖超食粉的用户地域分布

2022年6月至2023年5月发帖超食粉的用户地域分布

李锦评论

在某种程度上,超级食物粉依赖于她的快速经济崛起。

该品类针对女性体重和皮肤管理的痛点,以高映射率调动乐观和愉悦。与此同时,健身和生活方式KOL种草,可以迅速崛起。

对于海外品牌而言,超级食品粉因其相对固定的群体和品牌溢价以及一定的市场引领作用,可以成为品牌营收的支柱业务;不过,对于本土品牌来说,由于盘子太小,超级食品粉暂时不足以支撑品牌发展,它只能作为一个分支品类存在。

面对竞争加剧和新的市场趋势,新的超级食品粉品牌需要做好品牌背书,注重内容平台引流,并围绕消费者诉求提供更好的产品。