坚果市场火热,为什么三只松鼠难挣钱?

文字:陈平安

来源:博湖网

日前,有媒体统计了近20年来零食、牛奶、食用油等品类的价格涨幅,其中进口水果和坚果以353%的涨幅排名第四。

从普通人的角度来看,坚果是当之无愧的高端零食。根据KANTAR和TMIC联合发布的《2022年坚果行业洞察》,中等及以上收入人群占坚果消费的绝大多数。

随着健康理念的普及,坚果炒货已经逐渐站在了休闲零食的C位。天猫联合CBNData发布的《2021天猫坚果消费趋势报告》显示,坚果炒货的市场规模仅次于蛋糕和零食,位居零食消费第二位。

2021年坚果炒货零售额达1415亿元,有机构预测2020-2025年复合增长率将达9%。

火爆的市场之下,行业巨头三只松鼠陷入了赚钱困境。此前,三只松鼠发布2022年业绩预告,预计归属于它们的净利润将下降70%以上。

自2019年营收突破100亿元以来,三只松鼠似乎触及天花板,连续两年处于下滑趋势。股价也从发稿前的每股91.59元高点跌至每股20.55元。

作为“电商零食第一股”,三只松鼠的问题到底出在哪里?

01

品牌很难建立

根据零食公司在产业链中的侧重点不同,可分为制造型和品牌零售型。

制造型顾名思义以产品打磨为核心,利润受规模效应影响明显。这类企业在渠道端多以线下为基本盘,在上游采购议价、供应链和品牌溢价方面具有一定优势,如洽洽。

品牌零售型主要由权益乘数和周转率驱动,效率至上。这类企业在生产上依赖代工,在中游优化自身运营效率,在下游依赖自有渠道或三方渠道,整体呈现薄利多销的特点,如三只松鼠。

在过去,这两种模式没有区别。前者注重单品的效率和足够的深度,后者更注重规模和整体效率,品类足够多,差异化足够强。

但问题是休闲食品的进入门槛并不高,一直以来都是“大行业小企业”的特点。虽然行业规模足够大,但头部效应较弱。2021年,即便是领跑行业的三只松鼠市场份额也只有9.1%。

行业竞争激烈使得产品同质化严重。今天,这个家庭发生了爆炸,明天我会给你整个相同的段落。

例如,三只松鼠CEO张燎原曾表示,产品打造需要自主深入研发,但并不排斥对市场的“拿来主义”。在休闲零食的主流玩家中,三只松鼠的SKU超过500个,良品铺子的数量更是达到了惊人的1000家。

由于缺乏产品深度,包括三只松鼠在内的玩家不得不投入大量资本进行营销。财报数据显示,2021年三只松鼠的销售费用高达20.72亿元,良品铺子为16.72亿元。

从2021年开始,三只松鼠的营销费用分别为10.75亿元、14.61亿元、22.98亿元、17.12亿元和20.72亿元,占营收的比例分别为19.36%、20.87%、22.59%、17。48 %和21。21 %。

如果说高额的营销投入大大削弱了三只松鼠的盈利能力,那代工生产模式则让其雪上加霜。

虽然代工让三只松鼠在前期避免了重资产投入,但也削弱了其成本控制能力。2021年三只松鼠的毛利率为29.38%,而以自建工厂销售为主的卧龙食品的毛利率为38.01%。在招股书中,卧龙表示,毛利率的优势主要来自于原材料采购价格的下降。

与此同时,代工生产模式带来的食品安全问题也越来越不容忽视。

2017年,三只松鼠的一款开心果霉菌检出值超过国家标准,被食品药品监督管理局列为不合格产品。去年7月,三只松鼠被曝出食品袋脱氧剂泄漏事件。

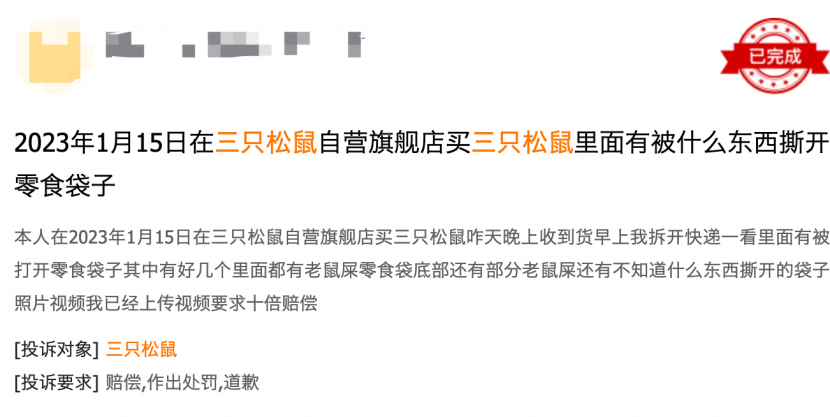

食品安全事故频发,必然削弱三只松鼠的品牌力。在黑猫投诉平台上,投诉食品安全问题的用户不在少数。

一方面,它需要依靠大量的营销投入来维持销售,另一方面,它缺乏对成本和食品安全的控制,因此三只松鼠难以赚钱也就不足为奇了。相比之下,2021年洽洽食品营收为43.84亿元,净利润为6.27亿元。虽然三只松鼠赚了97.7亿元,但净利润只有4.11亿元。

食品行业分析师朱认为,中国休闲零食已进入成熟阶段,规模化和同质化已成为主流标签。在此背景下,如何打造差异化优势,如何在优质品牌服务体系和客户粘性上取得新突破,将成为休闲零食企业未来发展壮大的根本之道。

02

困难渠道

加盟店有哪些

回望国内休闲零食行业40年的发展历程,渠道无疑是一个品牌能否崛起并长盛不衰的关键。豆沙月饼的做法

上世纪80年代至本世纪初,恰好处于改革开放的红利期,人们的消费能力大大提高,但市场上没有足够的商品来满足需求。德芙、上好佳、潘潘、洽洽等外资和台资品牌凭借“大单品+大生产+大渠道+大零售”的模式在国内市场占有一席之地。

然后,在21世纪的第一个十年,随着中国加入WTO和城市化的推动,沃尔玛和永辉等连锁超市开始在中国蓬勃发展,“在超市购物”和“超市产品更可靠”的概念开始流行,因此零食品牌衍生出了另一条发展道路。

2012年之后,互联网的时代已经到来。从2012年到2018年,短短6年时间,中国网民数量从5.6亿增长到8.3亿,普及率从42.1%上升到60%。三只松鼠、百草味等拥抱线上红利的企业都在这一刻迎来了腾飞。三只松鼠的营收从2014年的9亿元飙升至2019年的102亿元。

新的变化始于2018年。那一年,三只松鼠的业绩增速首次低于销售投入增速。换句话说,向市场砸钱是不好的。

三只松鼠显然很清楚这件事。2019年,三只松鼠开始大力发展线下渠道,包括5万家门店的线下门店目标和建立区域分销网络。

但问题是,三只松鼠很难解决线上线下渠道协同发展的问题。一方面,依赖代工的三只松鼠在成本上有着天然的劣势,很难给予经销商足够的利润。另一方面,与线上渠道相比,线下门店没有足够的价格优势。据界面新闻报道,三只松鼠联盟店加盟商表示,当三只松鼠在双11促销或在官方旗舰店直播时,一些加盟商甚至“从网上购买了商品”。

2021年,三只松鼠关闭了近300家门店。2022年上半年,三只松鼠关闭了237家线下门店(含直营店)。由于线下渠道铺设受阻,三只松鼠的主要营收仍依赖线上渠道。从三只松鼠2022年半年报来看,线下门店业务收入占比不足20%。

虽然拥抱新兴渠道可以获得腾飞的机会,但从中长期来看,只有精耕全渠道才能实现穿越周期。同样遵循OEM模式的良品铺子就是最好的例子。虽然线上流量仍在分化,但良品铺子的护城河明显更宽。2022年,良品铺子超越三只松鼠成为行业第一,前三季度营收70.03亿元,同比增长6.61%。尽管线上收入也大幅减少,但线下特许经营、直营零售和团购的增长填补了空的这部分收入。

盈利空的缺失让三只松鼠难以铺设线下渠道;虽然线上收入有所下降,但仍占据绝对比重。如何扭转这一局面,在渠道转型上取得突破,将是三只松鼠破局的关键。

03

写在最后

在本次业绩预告中,三只松鼠解释称,业绩变动的原因是受积极优化门店、推进SKU结构调整及加大品牌费用投入影响本期利润。

简单来说,我还是可以做到的。都是暂时的困难。

三只松鼠确实做了不少改变。比如今年8月,三只松鼠每日坚果工厂首批两条生产线正式投产,正式迈出自建工厂的第一步。在分销渠道,开发了一系列用于分销的产品,以适应下沉市场的渠道销售场景。

同时还积极拥抱直播电商,参与直播;加大产品研发创新,拓展零食品品类。2021年,三只松鼠研发费用同比分别增长9.56%,加码零婴幼儿食品。

但需要强调的是,无论是工厂建设还是线下分销渠道都需要大量的投入作为基础,这对于利润不足的三只松鼠来说是一个极大的考验。

同时,在此期间,如何更好地控制产品质量和开发流行单品以树立更好的品牌形象也是他们能否跨越周期的关键。蔓越莓饼干的做法

参考来源:

1.郭盛证券:食品饮料行业专题研究:休闲食品的全渠道解构。

2.kantar XT mic:“2022年坚果行业洞察”

3.有几个数据视觉:无声的通货膨胀:生活如何变得昂贵?