休闲零食开始加速“换档”

文字:庆铃

来源:观潮新消费(ID: tide)

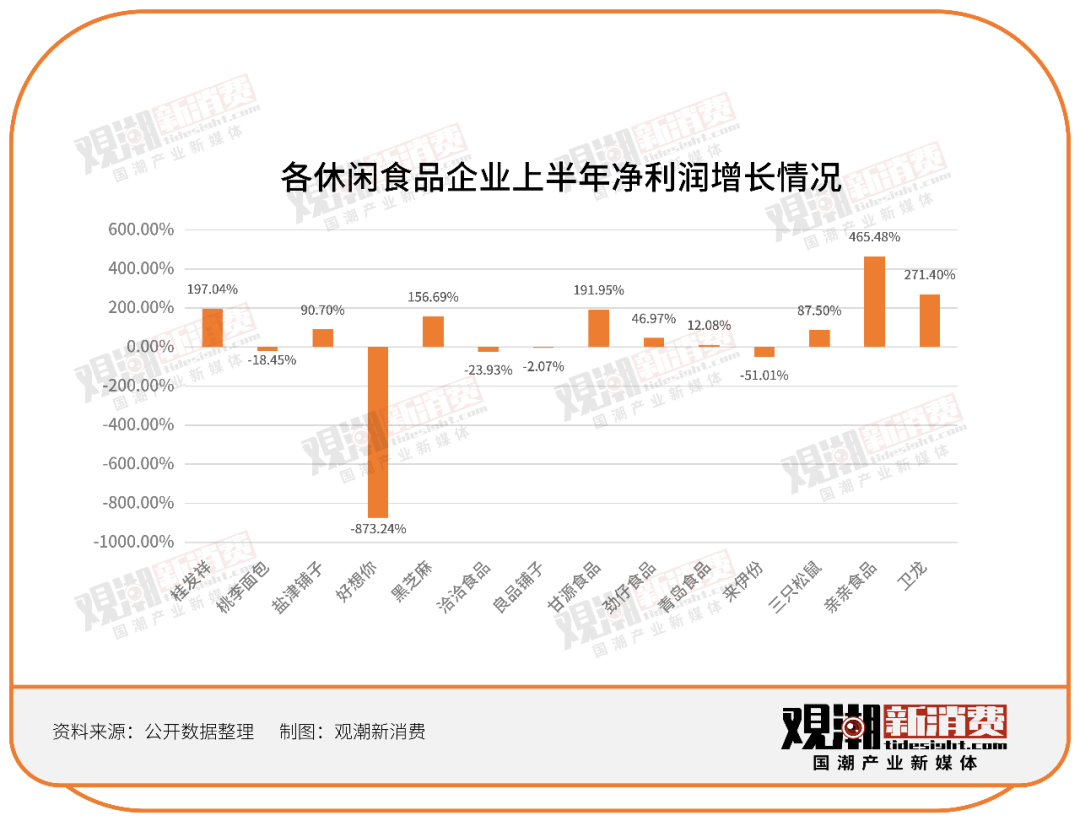

2023年上半年,休闲零食行业正在加速分化。

在我们梳理的14家休闲零食企业中,亲亲食品、甘源食品、黑芝麻、演金小店等9家企业表现良好,其中5家企业净利润增幅超过100%。相比之下,良品铺子、李涛面包、洽洽和来伊份等龙头企业的净利润与去年同期相比有所下降。

对于业绩增长的原因,渠道无疑成为了最大的变量。不止一家公司提到全渠道布局,并深化与折扣零食、直播电商等新兴渠道的合作。特别是折扣零食店几乎成为企业增长的新引擎。

除了渠道,传统大件商品集体失速、企业加速布局新兴品类、为零食注入“健康基因”的趋势也在半年报中显现。

新老品类交替,渠道方全面拥抱线下,休闲零食的江湖正在洗牌。

01

产品:传统大型单品集体地摊

在健康化浪潮的大背景下,万亿级的休闲零食市场正迎来持续性的“基因改造”,越来越多在配料表里添加营养元素、打出功能概念的新锐产品,正在蚕食传统大单品的市场。

因此,在2023年休闲零食企业半年报中,我们可以看到许多划时代的大单品有着不可阻挡的下降趋势。

首当其冲的是洽洽食品的瓜子。

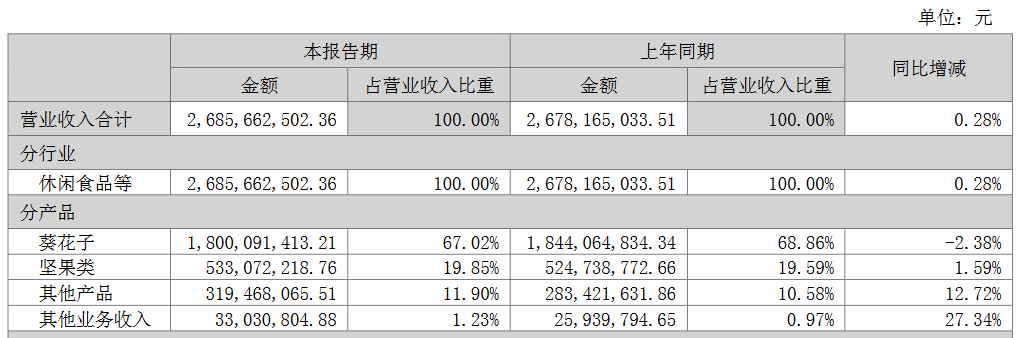

2023年上半年,洽洽葵花籽业务收入达18亿元,较2022年同期微降2.48%,成本较2022年同期上升8.25%,导致瓜子毛利率下降7.46%。

(数据来源:洽洽食品2023年半年报)

拉长时间线会发现,瓜子为洽洽贡献的营收已接近天花板。2019年至2021年,洽洽葵花籽业务营收分别为33.02亿元、37.25亿元和39.43亿元,增速分别为15.25%、12.80%和5.86%。

2022年,洽洽葵花籽业务收入同比增长14.42%至45.12亿元。然而,2022年8月23日,洽洽宣布考虑到成本上涨,将葵花籽系列产品价格上调3.8%。提价后,2022年瓜子的毛利率仍下降近1%。

第一款面包桃李面包也面临着类似的困境。2023年上半年实现营收约32.07亿元,同比增长0.03%;归母净利润约2.92亿元,同比减少18.46%。

其中,收入占比98.38%的李涛品牌面包糕点实现营业收入31.5亿元,同比减少0.76%。

事实上,自2022年初以来,李涛面包的业绩持续下滑。第一季度净利润下降2.8%,上半年同比下降2.9%,第三季度下降13.8%。

回顾过去,2016年,李涛面包能够保持近30%的收入增长,2020年和2021年连续两年保持近5%的增长率。

甚至卫龙的辣条也开始销售。

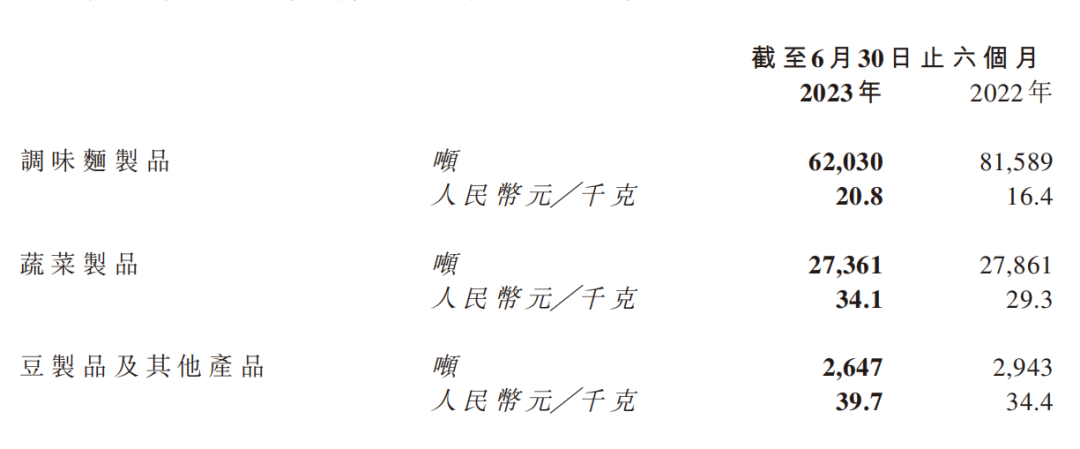

2023年上半年,卫龙调味面制品(即辣条)收入为人民币12.89亿元,同比下降3.9%,销量为62,030吨,同比下降24.0%。

价格上涨是销售额下降的罪魁祸首。2022年上半年,卫龙两次调整价格。根据2023年半年报,卫龙调味面制品的单价由2022年上半年的16.4元/公斤升至2023年上半年的20.8元/公斤。

(数据来源:卫龙2023年半年度报告)

2020年至2022年,卫龙调味面制品收入分别为26.9亿元、29.1亿元和27.19亿元,增长率分别为8.9%、8.5%和-6.5%。

大件商品集体失速背后的因素复杂多样。

直接诱因多为成本上升导致的涨价策略。例如,洽洽瓜子价格在2021年和2022年调整了两次,前后不超过10个月,卫龙瓜子价格在2022年调整了不止一次。

但更深层次的原因在于产品、品牌甚至品类的加速老化。

例如,洽洽的核心支柱增长见顶。智研咨询数据显示,近年来我国瓜子需求量基本稳定在1.2万吨左右,我国人均瓜子需求量稳定在0.009公斤。

因此,即使洽洽在包装瓜子领域拥有54%的市场份额,但仍无法改变品类本身老化带来的增长瓶颈。

辣条的困境也类似。在健康零食已经成为普遍做法的当下,即使卫龙在营销方面尽了最大努力,也很难撕掉辣条上的“垃圾食品”标签。

与此同时,新锐品牌和跨界品牌也在加速入场,以创新者的姿态改写品类发展逻辑,同时吞噬传统巨头的市场。

以李涛面包所在的短保赛道为例。演金铺子和三只松鼠等零食巨头,以及全家和罗森等便利店品牌,甚至喜茶和奈雪等新式茶饮也推出了短保质期烘焙产品。无论是连锁零食的渠道优势,还是便利店、新式茶饮的场景优势,都不亚于李涛面包。

在辣条零食中,取代辣条的新品类也依次出现。以魔芋为例,作为低热量、高粘度、高吸收的功能性食品,魔芋在2010-2020年的复合增长率为26%。

如今,除了卫龙,魔芋酷的单一品类已经聚集了演金店、良品铺子、百草味、周黑鸭、来伊份、王辣辣、keep等众多品牌。

说到底,在消费者心中,传统大单品已成了“水电煤”一般的存在,如果没有颠覆式创新,单纯提价只会招致销量上的剧烈波动。

02

渠道:折扣零食店成为新的增长引擎

在渠道方面,几乎所有赶上折扣零食店的品牌都实现了增长,这是一个显而易见的事实。

例如,甘源食品上半年实现营收8.26亿元,同比增长34.57%;实现归母净利润1.2亿元,同比增长190.92%。

甘源食品在半年报中指出,国内传统超市渠道受到明显冲击,增长逐渐乏力。然而,随着新兴渠道的迅速崛起,山姆、盒马、购物者等高端会员商店和零食等零食折扣店生意兴隆,零食响了起来,赵一鸣零食高速发展,呈现出稳步扩张的趋势。

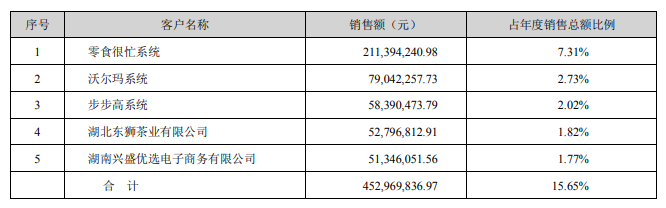

演金店早前受益于打折零食店。2022年,零食成为演金商场繁忙时的最大客户,而尚超的传统代表沃尔玛和BBK排名第二和第三,它们的销售不像零食那样繁忙。

(数据来源:演金普资2022年年报)

2023年上半年,演金小店营收达18.9亿元,同比增长超56%;归母净利润约2.46亿元,同比大幅增长超90%。其中,零食连锁渠道销售额占比约为17%。

折扣零食店的核心逻辑在于以价换量、薄利多销,业内也称之为折扣零食店。

薄利的本质是重新分配商业链条中各方的利润。传统零售模式下,零食出厂后会经过区域经理、市场销售、代理商、经销商、零售商等环节。每个环节的参与者都想分享利润,这必然会层层加价,从而推高终端零售价。

折扣零食店提出的解决方案是绕过中间环节,直接与品牌厂商或上游代理商对接。本质上是通过搭建一个没有中间商的渠道,把原本属于经销商的利润转移给终端消费者,赚取差价。冰皮月饼好吃吗

低价是批量分销的核心,但击倒经销商并不是低价的唯一途径。

例如,连锁超市和KA渠道会向品牌收取高额的入场费、条形码费、店庆费、促销费等各种费用。

这些长期存在的后台费用推高了供应商的成本。为了保证盈利,供应商只能选择提价,最终推高零售价。打折零食店降低了价格涨幅,节省了大量资金的制造商愿意降低价格。

折扣零食店凭借低价的优势,一直保持着较高的运行速度,成为休闲零食新的增长点。

2022年,零食忙着扩张1200多家门店,门店总数超过2000家;赵一鸣小吃已开设1000多家门店,并以每月100多家门店的速度进行布局;零食保持了同样的增长速度,并计划到2026年开设1.6万家门店。

凭借大规模的门店,折扣零食店保证了向上游品牌的销售,并向下游消费者提供了远低于其他零售渠道的价格。

这种相互支持的模式与门店的扩张形成了良性循环,推动了折扣零食店在零售市场上一路飙升。有机构预测,打折零食店未来有望达到4万多家。

看到演金店和甘源食品率先获得新的渠道红利,洽洽食品和良品铺子也在积极增持。

洽洽食品表示,自2023年2月和3月以来,公司加大了进入零食大众市场门店的力度。目前,该公司已与忙碌零食、赵一鸣、友明零食和好享来等头部零食大众店合作。

良品铺子的入驻模式更直接。2022年底,良品铺子推出零食超市品牌“零食硬家”,其门店布局聚焦在良品铺子自己的大本营湖北。

然后在2023年2月,良品铺子大举投资了赵一鸣零食,这是该赛道上的一匹黑马。对于此次投资,良品铺子提到,折扣零食迎合了消费者对零食丰富性、价格和体验的新追求,公司通过投资赵一鸣零食和其他模式迅速扩大了业务。

一家大杂欲

折扣零食店的出现,预示着零食渠道正在发生新一轮的变化。

《2022年中国休闲零食行业研究报告》数据显示,线下渠道仍是国内休闲零食销售的主要渠道。其中,零食店、超市和便利店占总销售渠道的83%,而在线渠道仅占13%。

过去两年,在直播电商和社交媒体的帮助下,王小路、王宝宝和马轩等一批前沿零食品牌涌现出来,而“三大零食”、三只松鼠和百草味的在线渠道开始陷入瓶颈。

根据中银证券的研究报告,早在2021年,“零食三巨头”三只松鼠、百草味和良品铺子在阿里平台的市场份额已降至17.3%,同比下降3%。

电商红利不再,流量成本高企,线下渠道的价值开始被重新发现。

就在最近,良品铺子在武汉开了一家1200平方米的经开永旺“零食王国店”,面积达到1200平方米,是普通零食零售店的三四倍,拥有3000多个SKU,这也是良品铺子迄今为止最大的门店。

同时,三只松鼠还在投资者互动平台上表示,第一批自有品牌社区零食店于6月正式开业,并已陆续开放加盟。目前已有10家自营品牌社区零食店。

线下渠道本身也开始分化,传统超市、大卖场加速衰落,取而代之的是精品超市、便利店、会员仓、折扣店等新业态。

启承资本创始合伙人张歆艺曾提到,过去几年零食行业发生了重大变化。一方面,上游供应充足,消费者要求一站式购买;另一方面,消费者更关注性价比。

“这背后隐含的意思是,过去零食行业的整体加价率太高了,所以零食集合店的兴起是为了以非常实惠的价格普及这种多元化的零食需求。”

03

品类:押注细分赛道,但很难找到第二增长点。

健康升级的大趋势下,休闲零食品类正在发生结构性变革,于是在传统品类增长乏力的背景下,“零食大王”们开始下注新品类。

比如,良品铺子在2022年6月推出针对糖尿病患者的控糖食品品牌“解唐忧”,“解唐忧”产品涵盖控糖主食、控糖零食、食材调料、健康饮品和功能营养5大品类,共160余款产品,目标“五年内成为中国糖尿病食品第一品牌”。

解唐忧负责人表示,以前的糖尿病食品主要是零食或代餐,要为糖友“解忧”,还要让他们在“一日三餐”上吃出幸福感。

于是,解唐忧将主食改造成低GI食品。GI即血糖生成指数,低GI食物,在胃肠中停留时间长,吸收率低,葡萄糖进入血液后的峰值低、下降速度也慢,简单说低GI食物血糖比较低,更适合糖尿病患者。

目前,解唐忧在武汉已经开出两家门店,且门店都围绕中老年社区布局,满足街坊邻里的日常控糖需求。

推出解唐忧是良品铺子对国内控糖需求的精准卡位。糖尿病是全球高发慢性病中患病人数增长最快的疾病,目前全球有5.4亿成人糖尿病患者,中国占据四分之一,是糖尿病第一大国,每年医疗支出超过1万亿人民币。

而控糖也不再只是糖病患者的专属需求,在小红书上,关于控糖的笔记高达38W+,零糖、低碳水化合物、低GI饮食等成为关键词。

“慢糖家”、“糖友饱饱”等新锐品牌也先后宣布获得千万级种子轮融资,观潮新消费(ID:Tidesight)此前报道的半年内连获两轮融资的医学营养品品牌玛士撒拉也有控糖产品线。

除了控糖,从主打低卡、低脂、代餐的健康食品,到更多元化的夜宵、卤味、宠物食品,诸多细分赛道上都有零食巨头们的身影。

紫薯玫瑰花馒头

但赛道的火热不代表零食巨头们的跨界一定能水到渠成。在这方面,可以参考之前巨头们热衷的儿童零食赛道。

《儿童零食市场调查白皮书》预测,2019-2023年,儿童零食市场将以10%-15%的复合年增长率稳定增长,市场预期超6000亿元,窝小芽、哆哆猫、海狸先生等婴幼儿辅食品牌在过去几年纷纷获得融资。

在市场前景的号召下,良品铺子、三只松鼠等品牌纷纷入局,2020年5月20日,良品铺子先声夺人,推出儿童零食品牌“小食仙”;5天后,百草味接棒力推“童安安小朋友”;1个月不到,三只松鼠宣布入局,上线儿童零食品牌“小鹿蓝蓝”。

刚上线时,这些背靠巨头的“二代们”也曾风头无两,比如小鹿蓝蓝自2020年6月开始上线,55天日销破百万;连续9个月拿下全网宝宝零食销量第一。

但母品牌持续下滑,子品牌也未能如愿成为第二增长曲线,2021年三只松鼠曾为小鹿蓝蓝定下3-5年营收破30亿的目标,但转眼时间已经过半,其2022年的营收却只有4.91亿元,较2021年还下降了0.01亿元。

小食仙的最新业绩公布停留在了2022年上半年,同比增长21.33%,2021年小食仙营收增速则为41.17%。而“童安安小朋友”的业绩数据直接停在了2020年,也就是刚推出的第一年。

巨头的优势在于成熟的供应链、渠道以及巨量资金的支持,但劣势在于,身为上市公司的他们,难以像初创企业那样全情投注、快速决策,船大难掉头始终是摆在他们面前的考验。

04

标签

从最早的蜜饯瓜子到风靡一时的健康食品,万亿休闲零食赛道既古老又绵延不绝。

三只松鼠、良品铺子等老牌零食巨头陷入尴尬境地。演金小店和甘源食品等二线品牌已经率先抢占了新兴渠道,更不用说一级市场上仍有源源不断的“来生”,它们正对原有布局摩拳擦掌。

品类端出现新老交替,渠道端的线下价值正在被重估。这些迹象表明,休闲零食赛道正在发生缓慢而深刻的变化。

在超大型零食赛道,持续竞争是常态。无论股份转让多少次,都没有永远的赢家。