从纯净水到纯茶饮料,中国消费升级的研究样本

文字:李峰、李翔

来源:峰瑞资本(ID: FreeSVC)

这篇专栏出自李翔和丰叔在「高能量」播客的一次深度对话。李翔是《详谈》丛书主理人,得到App总编辑。

冷柜争夺战正如火如荼地进行,饮料也将迎来销售旺季。部分便利店饮料柜里,如今占据黄金位置的,是曾被吐槽“最难喝饮料”的无糖茶。

无糖茶的火热还体现在财报中:2022年,以东方树叶为代表的农夫山泉茶饮料营收达69.06亿元,同比增长50.8%。茶饮料也是农夫山泉2022年唯一营收增速高于2021年同期的品类,营收占比从15.4%提升至20.8%。

在丰叔看来,东方树叶、元气森林兴起背后是典型的消费升级:一方面,是从低糖到无糖的健康维度的升级,另一方面,则是从1元到5元价格维度的升级。而在饮料这个赛道上,消费升级一直在发生。

在近一小时的探讨中,李翔和丰叔从瓶装水聊到饮料再聊到咖啡,剖析了国内消费升级的真实面貌,阐述了其背后的趋势变化:下沉市场开始了品牌类的消费升级,消费者的需求已经从“琳琅满目”转变到了“精选优选”、服务和零售的边界越来越模糊……

我们截取编辑了播客的部分内容,希望能带来新的思考角度,欢迎跟我们一起持续观察和探讨。也欢迎移步小宇宙APP 或 Apple podcast,搜索并订阅「高能量」收听完整版。

01

在饮料赛道上,消费升级一直在发生。

李翔:欢迎大家来到高能量,这期我会跟丰叔讨论瓶装水和饮料行业的话题。丰叔也参与投资过一些瓶装水和饮料相关的创业公司,所以我想听一下丰叔对这个话题的看法。

李丰:这一期的产业观察,我们就从水开始,聊一聊中国正在发生的消费现象,以及背后中国消费的趋势变化。

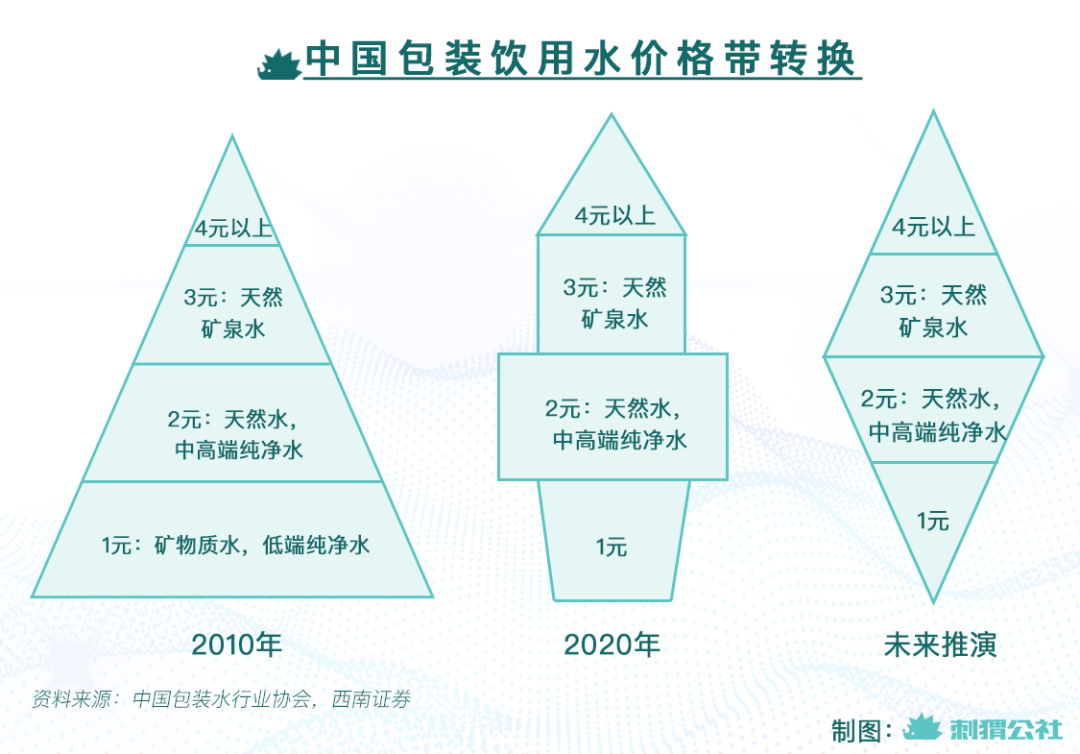

我先说几个简单的例子和有意思的观察。我们曾经做了几千份用户抽样调查,发现中国消费者在2015-2016年这两年,比较明显地从消费纯净水到消费天然水过渡。

▲图片来源:cbndata

▲图片来源:cbndata

李翔:具体来说,农夫山泉主推天然水,娃哈哈主推纯净水,对吧?

荷叶茶

李丰:对,农夫山泉就是天然水。这个变化主要发生在2015年至2016年,是一次明显的消费升级,瓶装水的价格段从一元升到一元多甚至两元。

▲图片来源: foodtalk

我们当时做了很多次用户调研,大部分用户都能分清自己买的是纯净水还是矿泉水,有明确的消费升级意识。

但有一个品牌——怡宝,不少用户不确定它是纯净水还是矿泉水。原因是,在大部分纯净水里,怡宝是为数不多采用硬瓶和硬盖的品牌。雀巢、娃哈哈的纯净水瓶都很薄。而天然水和矿泉水,以农夫山泉为例,瓶和盖都是硬质的。

所以非常多的用户会认为怡宝是矿泉水,或者不会觉得它是纯净水。这在瓶装水升级过程中,是个很有意思的现象,一个由包装引起的用户认知的变化。

李翔:包装造成了这种差异化。

李丰:2018年之前,我们买比矿泉水更贵的、更过瘾的饮料,含糖的茶饮料、可乐是我们的典型选择,大概在3元这个区间。2018-2019年,我们又从喝可乐,到喝所谓的健康一点的添加代糖的气泡水。

李翔:最典型的就是元气森林。

▲图片来源: 元气森林官方旗舰店

▲图片来源: 元气森林官方旗舰店

李丰:对。我们从可乐到代糖气泡水,其实是消费升级,从3块多的价格区间到了5块钱。

2022年,我观察到一个非常明显的消费变化:年轻同事们从喝代糖气泡水到喝0糖0卡的纯茶饮了,其中典型产品是东方树叶。

我们简单假定,把含糖的认为是不健康,不含糖的认为是健康。我们从不健康的、含糖最多的,喝到代糖气泡水,再喝到无糖,大概只花了4-5年时间。但从健康的概念来看,它基本上到头了。

这是个非常典型的消费变化。从这个案例可以看出,中国的消费者,尤其是年轻消费者,在形成了确定的消费意识和观念之后,从不那么专业到专业,过渡时间非常短、速度非常快。类似的情况也正在化妆品行业发生,未来可能会越来越多。

在化妆品里,消费者从高价的复合多种化学成分的化妆品,到平价替代、成分简化的复合化妆品,再到非常专业、具体且成分比较纯净的半医学、半美容用品,大概也只花了几年的时间,用户就迅速从这一端挪到了另一侧。

这证明了有几件事情在中国发生:

第一是中国的年轻消费者接受高等教育水平的比例已经非常高,他们确定自己想要什么、了解什么产品对自己好的能力迅速提高。

第二是中国的互联网渗透率很高,因此中国消费市场里,信息渠道在增多,信息专业度在提高,信息的对称性提高得也非常快。消费者在线下看到的东西,网上几乎都能买到。

这几件事情促使消费迭代速度非常快,中间态存在的时间和空间都被大大压缩,非常有意思。

李翔:其实从可乐到代糖饮料再到纯茶饮的迭代过程中,产品没有发生特别大的变化,是吗?只是说消费者的消费理念和专业化变化?

李丰:是的,它非常典型地反映了国内的消费升级。

品类上,消费者从纯净水喝到了矿泉水,再到高糖饮料,然后再到少糖饮料,到不含糖的饮料,大概是这个过程。

价格维度上,从一块到一块五、两块到三块、五块。这是非常典型的两个维度的消费升级。

02

从瑞幸到山姆会员店,

下沉市场开始品牌消费升级。

李翔:2年前,得到CEO&联合创始人脱不花观察到一个现象。她发现,自己身边的年轻同事不怎么喝水了。办公室有饮水机,但很少有年轻同事端着杯子去接杯水。如果要喝,就点杯瑞幸或者奶茶。

李丰:提到瑞幸,大家最近这一年讨论得非常多的,是瑞幸“东山再起”。

瑞幸的发展特点是什么?它现在的规模在中国咖啡连锁店中排第一,其中接近30%是加盟店。

瑞幸有两次非常重要的扩张,一次是在出现风波之前,一次是从2020年底到现在。

最近这次扩张主要是打开了三线城市及以下的市场,发展加盟店,它的加盟店比例上升了非常多。下沉城市的加盟以及经营效率提升,帮助瑞幸的业绩在过去两年迅速提升,全年整体营业利润首次扭亏为盈。

瑞幸过去两年多大幅扩大下沉门店,解决了它的一部分增长问题。这充分说明了,中国的下沉市场开始了一次品牌类的消费升级。

消费升级分成好几个层次,我们刚才讲水从头到尾都在发生不同的消费升级。而品牌化,就是从能买到还不错的东西,到要买还不错且具有一定品牌的东西。

如果你在中国的一个县级市生活,要请朋友喝杯东西,可以找个本地的或者更便宜的连锁咖啡。但是因为你在小红书上刷到了生椰拿铁、生酪拿铁,你可能会多花个三五块钱,买一杯有品牌的现磨咖啡给他喝,这就是瑞幸的下沉市场。

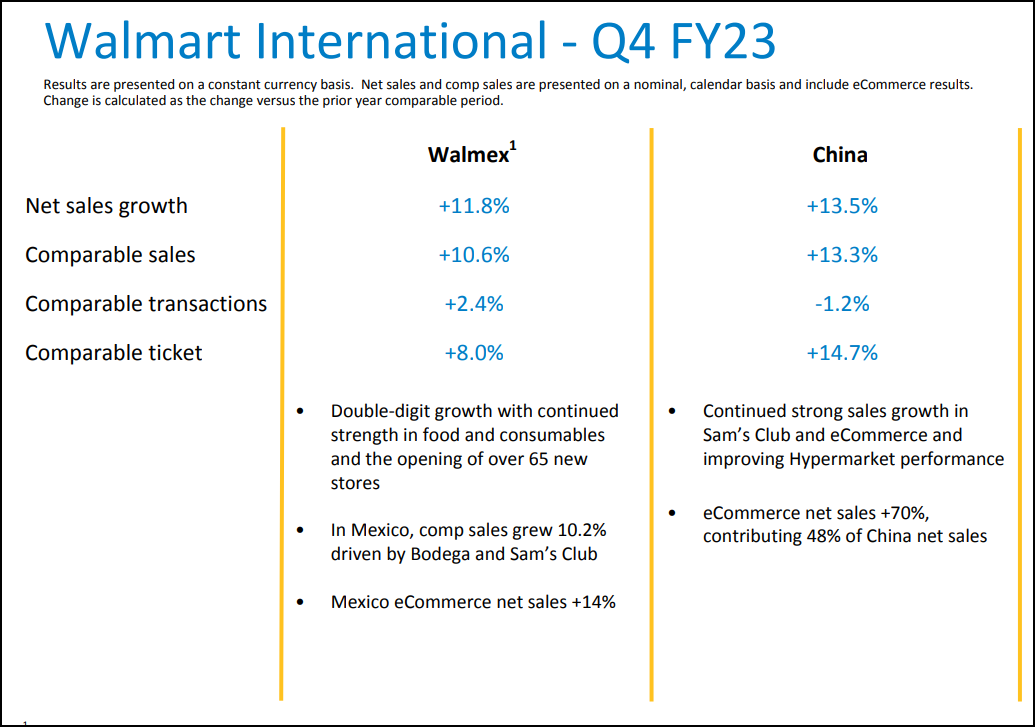

过去几个月,有两个非常特殊的方向性新闻与下沉市场品牌升级现象呼应。其中之一是家乐福大规模关店,而沃尔玛去年在中国实现了较好的增长,尤其在第四财季(2022年11月1日-2023年1月31日),净销售额增长了13.5%。

沃尔玛的增长数据引人深思,同样是进中国最早的一批商超,家乐福大规模闭店了,沃尔玛反而实现了增长。沃尔玛在中国的主要增长来自于旗下山姆会员店。

山姆会员店单店空间较大,SKU较少。一家山姆会员店的SKU约4000个,而中超和大超市里的SKU通常约有1万多。

2021年10月,山姆在全中国的付费会员数量超过了400万。这意味着什么?十几年前,逛超市还是很多人的乐趣。那个时候,我们还没有百分之百进入必需品被完全满足的阶段。我们看见琳琅满目的东西会有满足感。

▲图片来源:东方财富网

▲山姆会员店。图片来源: 财经中国日报

今天还会有人逛超市,但琳琅满目的东西对我们来讲已经缺乏新鲜感了。再看山姆,它精选出了少而优的SKU。

现在消费者要效率,而不要琳琅满目,这大概是城市消费在过去十几年当中的一个典型的消费趋势。而山姆则是消费升级的缩影。消费者要好的,同时要一些专属、特殊的商品。哪怕商品的价格稍高一点,也在许多消费者可接受的范围内。

李翔:山姆现在进入到中国多少城市?

李丰:二十多个。你问到了我想说的第二条新闻,山姆会员店今年会拓展非常多的地级市乃至县级市。山姆也开始下沉了。

以前我们常认为,消费形态的变化大多发生在中国的一线和新一线城市。但从山姆今年全年扩店计划来看,不少新店计划进入下沉城市。

当然这个下沉是相对于一线的下沉,瑞幸下沉程度更深,因为它是一个冲动性消费品,也有一定的品牌化。山姆作为城市人群新的生活方式和生活选择,它下到了一线以下,去到了二三线,这是它今年主要的扩展变化。

你把这几件事作为消费现象连到一块看,就能得到一个可能的趋势。

今天我们讲提高内需,有一件事情非常重要,就是下沉市场的品牌升级。这可能也是中国驱动内需的一个动力、一个消费趋势。

李丰:当然这跟经济结构中的基础设施建设有关,基础设施建设包括新基建,即数字化。品牌升级也与政策提到的解决乡镇问题、振兴县域经济、解决城乡收入差距等都相关。国家把基础设施做好,这本身也会极大推动下沉市场的品牌升级。

李翔:对于公司而言,它出现了规模化和连锁化的机会。

李丰:是的,而且这里有一个非常特殊的现象。过去三年,尤其是过去一年,一些曾经连锁化程度较低的零售业或服务业,连锁化程度有所提高。

过去三年,零散的街边小店过得不容易,抗风险能力强的连锁品牌存活了下来。它们既带有品牌性,又能够趁机做一些供给端的扩张,因为供给减少了。这是个有意思的阶段性现象。

李翔:疫情其实也有一个意想不到的结果,它使得本来是集中在某个区域发展的公司有向外走的冲动。因为疫情教会它们,不能把自己所有的生意放在某一个固定的区域里。

03服务和零售的边界越来越模糊

食谱网

李丰:提到瑞幸和山姆,还有一个有意思的现象,在中国消费中也非常重要,就是服务和零售的边界越来越模糊。

沃尔玛在财报中披露,在第四财季(2022年11月1日-2023年1月31日),电商净销售额占中国总净销售额的48%,这个比例在中国大商超体系里,已经算非常高了。与此同时,电商净销售额增长率为70%。

▲第四财季电商净销售额占沃尔玛中国总净销售额的48%,其增长率为70%。图片来源: 跨境电商头条

我们把山姆会员店和瑞幸再做一个有意思的比较,你会发现,本为零售业态的山姆有了服务业特征,而本在服务业的瑞幸却有了零售业特征。

山姆会员店本来是百分之百的零售业态,现在增加了电商配送服务。相较于为用户提供休闲空间的咖啡馆,瑞幸有九成以上的咖啡销售都是电商形态,即用户线上下单后,选择外送或自提,偏零售属性。

在往后发展内需的过程当中,借助互联网的发展以及基础设施建设,中国的零售业会带有非常多服务业的特征,而中国的服务业又会带有非常多的零售业特征。这是我觉得在中国很特别和神奇的地方。

最容易理解的例子就是餐厅。餐厅有就餐环境、有服务还有评价指标。但当餐厅加了外卖后,是往零售这个方向延展。因为互联网的高渗透率、年轻人的生活方式变化和中国的城市结构、人口密度等因素,往后看,中国几乎所有高效的零售业大概率会带有服务业特征。

再打个比方,盒马也是重要的新兴业态。盒马是个大商超,也有送到家的服务,还能为用户现做海鲜、牛排等热食。这是非常典型的案例,零售业增加了服务特性。

我们从更大的迹象上也能非常明显看出来变化。十年多年前,中国的百货业态、商场业态,体验和零售占比大概三七开。体验包括亲子乐园、电影院、美容美发等吃喝玩乐的业态。

大概到2016年,阿里提出新零售的概念,就变成了四成的体验,六成零售。疫情前的时候,商场这两种业态占比已经到五五开了。

线下的百货商场原来更多依靠丰富的商品类型,现在更多依靠引进能带来好的体验和服务类的店。比如你去看了个电影、吃了顿饭,心情高兴,顺便逛一逛,借着吃饱喝足的劲头,把东西给买了。

从方方面面来看,中国的零售业开始带有了服务特征来增加体验,中国的服务业开始带有了零售特征来提升效率。将来中国消费领域的新兴品类里,可能多数会出现这种情况。

李翔:丰叔无意中把新零售这个概念给定义得非常清楚。之前大家讲新零售其实是各执一词,我听下来,新零售就是把零售业和服务业结合到一起,然后再运用了数字化的手段。

李丰:是的,当一件事情被完全数字化后,它可能在具象上与原先的面貌不太对应,但在抽象层面是对应的。比如淘宝,大家都把它叫货架式的百货商场,你去淘宝选东西,就像逛百货商场。

今天有个新兴业态是直播电商。在抽象层面,直播电商其实是把体验和服务放到了零售中。直播时有人给你演示、给你讲解,就跟你去百货商场,有人帮你拎包,导购告诉你楼层,还带你去逛可能会喜欢的品牌店一样。

从某种意义上来讲,直播带货就是在零售行业中,加入了在互联网上能提供的体验和服务。直播只是形态之一,在中国,将来会有各种各样的方法把零售和服务做出不同的结合。

▲三顿半原力飞行咖啡店。图片来源: 知乎

三顿半在上海开的原力飞行咖啡店也是案例之一。原来星巴克往零售方向延伸,已经做得很好了,在店里卖各种各样的东西,比如咖啡杯衍生品、甜品以及茶叶等。

根据星巴克发布的2022财年(截至10月2日)的年报,零售部分业务大约占整体销售额20%,而三顿半线下咖啡厅零售部分占线下营业额远超这一数据。

李翔:因为三顿半原力飞行零售的客单价,要高于单点咖啡的客单价。

李丰:是的。它用零售带动了服务。得益于线上业务所建立的品牌,线下店一开张就很受欢迎。又因为开了线下店,三顿半的零售业务也有了服务特征。

用户既能体验8号线下限定系列的风味,还能感受三顿半做手冲咖啡的能力,使得三顿半零售的定价区间得到了支撑。

04杏鲍菇炒肉

再走一两步,

消费品牌将进入一个新的方向。

李翔:今天咖啡市场竞争非常激烈,除了瑞幸,有MANNER、库迪、幸运咖……

李丰:2023年3月,我们做了一个关于中国的咖啡连锁业态统计和调查,发现中国前十名咖啡品牌店的连锁化率不高:瑞幸第一名,9000多家门店,星巴克第二名,6000多家,但是到第十名的时候只有小几百家了。

美团发布的《2022中国咖啡消费洞察报告》里提到,上海已经有近8000家咖啡馆。可以说,上海一个城市咖啡馆的体量,和瑞幸在全国的门店体量相当。

星巴克跟瑞幸正好是一个硬币的两面。星巴克为顾客提供了很多环境上的体验,而环境很受疫情影响。瑞幸无论是从门店布点、效率和成本控制等方面,都和外卖服务适配。瑞幸的大多数门店面积比较小,不提供座位。疫情期间,要喝咖啡,又不需要在门店品尝的用户,可能会选择瑞幸。

近年来,星巴克也在做下沉,在二线以下城市积极拓展门店。低线城市用户有更多空闲时间且可支配收入比例较高,有时间去坐在店里消费。李翔:对,所以瑞幸在低线城市的开店策略其实跟一线城市不一样的。我去过一些瑞幸在低线城市开的店,主要是大店。

▲图片来源: 知乎

李丰:我也觉得,其实在低线城市,用户可能会需要更多的服务和环境要素。

李翔:我其实有点担心星巴克。星巴克整个品牌以及各种理念都很不错,但是它的定价相对于竞品而言确实是高的。

李丰:这就和沃尔玛与山姆的逻辑是一样的。沃尔玛是全球最大的、进中国最早的商超,但在中国,不管是华润、永辉还是大润发,都能在性价比战争中卷过沃尔玛。山姆定位更好一点,这样更不容易被卷跑。

李翔:喜茶已经有了降价的动作,钟薛高也推出便宜的雪糕系列,它们都在向下探索。

李丰:还拿山姆举例。山姆有一些产品特色,有一定溢价,消费者也可以接受。如果产品本身的独特性较少,在中国拉高价格是不容易的。

我们在最开始也讲到,如今消费者的受教育程度提高,互联网让信息对称性提高,这两件事结合后,你很难平白无故地做高溢价的产品。

李翔:对,基本上如果你不能证明自己的产品足够差异化,就只能加入到“卷”的大军。

李丰:但是要争取“卷”到一个新兴方向,多跨一两步。比如我们在同样的消费逻辑上,投了一个特殊医疗食品企业玛士撒拉。

特殊医疗食品像处方药一样,是当身体需要补充特殊营养素时,医生开的一些特殊食品。除了特医和营养强化产品,玛士撒拉还做两类产品:一种是低GI食品,就是升糖指数比较慢的,不容易导致血糖浓度快速升高的产品;另外一种是控能食品,就是重要营养素比例相对合理,吃了不容易胖的产品。

以前我们看过健康食品赛道,几乎都放弃了。在用户眼里,所有的健康食品都会被跟拿来零食比。一旦用户把它跟零食比,那它永远做不到像零食那么好吃。

▲图片来源: 36氪

我们当时和玛士撒拉创始人唐黎明讨论了很长时间。最后,他让我从逻辑上理解了,要先做敏感人群,比如关注糖尿病、高血糖的用户。先让这些用户感受到产品的专业度。用户体验的过程中,会发现健康食品也能跟零食一样好吃,就会觉得特别好。

▲图片来源: 山姆会员店

后来,峰瑞在A轮独家投资了玛士撒拉,并在A+轮继续融资。2022年,玛士撒拉的鸡胸肉香肠进入山姆会员商店,月销量名列前茅,被评价为健康美味。玛士撒拉的柠檬控味棒低糖高蛋白,在我们丰瑞办公室很受欢迎。(P.S .欢迎大家在评论区留言,读者福利包含威化棒~)

健康食品的一大逻辑就是,药品或保健品靠近食品的体验和口感,而不是食品往药品去靠。

农夫山泉茶饮料产品的营收在2022年增长超50%,占比已经超过20%。东方树叶坚持了12年,还曾被评为中国十大最难喝饮料。产品先站在了功能性那边,等着用户逐渐转向消费健康的饮品。消费者一旦把它认为是健康产品,它又能“往回做”,做到相对好看好喝,变得受欢迎。

李翔:农夫山泉很聪明,也做了加糖的茶饮——茶π。

李丰:对,所以说在消费品里,做好定位非常重要。尤其是依据消费者的意识变迁,来做消费品的品牌定位,这非常重要。

05

零售的本质:本地化+供应链

李翔:刚讲到那沃尔玛和山姆会员店。我去各个地方出差时,发现每一个区域或市场都有一个当地做得非常好的商超,比如河南的胖东来,甚至每个省份有不止一家这样的。这个现象是为什么?有可能被改变吗?

李丰:它存在一定的合理性。零售中有一个简单的、长久不变的本质,就是既需要本地化,又需要超级好的供应链,并且两者能配合。中国东西南北各个区域所需要的产品组合是不一样的,喜欢的东西是有地域性差异的。如果不做足够多的地域性差异,基本上就很难在本地做得很好。

中国的新零售或者含线下元素较多的零售业态,通常需要有这样几个特点:

第一是需要一定的城市人口才能让市场足够大;

第二是城市规模不宜过大,房价相对合理,可供消费的比例要高;

第三是小街较多,方便购物和购买;

第四,住所和工作区域不能隔得太远,否则每个业态只能做一半时间的生意,而且会有明显的潮汐效应;

第五,气候温暖,适合购物。

所以长沙、厦门、成都、上海、深圳、福州这些地方,因为年轻人多,比较容易诞生有特色的、线上线下结合的新零售品牌。

李翔:除了三顿半,你们没有再投其他的咖啡连锁品牌了?

李丰:是的。主要是因为线下服务业态比较难管理,所以说做成像海底捞这样是非常难的。这里还有个有意思的对比,海底捞2022年赚钱了,而海伦司小酒馆却在2022年亏损。

海底捞、海伦斯这两家企业虽然都采取了降本增效的措施,但时间节奏不一样。海底捞在2020年第一次疫情被控制下来后,对未来预期比较乐观,在2020年三季度大规模扩店。因为连续受疫情影响,海底捞又从2021年下半年开始闭店。

海底捞降本增效的措施,在2022年发挥了作用。2022年的12月份解封之后,它尤其受益。海伦司可能跟这个节奏相反,2021年拓店,2022年才开始降本增效。

李翔:我印象中海底捞真正跟其他头部餐饮企业拉开差距也是在疫情期间,它整个规模往上走。

李丰:疫情之前,海底捞已经在增长了。海底捞之前提出的扩店计划跟瑞幸和山姆有相似之处,它在2019-2021年增加的店面主要在二线以下城市。海底捞是服务行业品牌下沉的典型案例。

李翔:有一些行业、公司和品牌受到了疫情影响。比如露营,疫情期间,露营这种方式很火。疫情结束后,露营受到的冲击比较大。

李丰:视频电话会议、露营,在疫情期间经历了短期的高速增长。疫情之后,有的习惯会长期留存下来,变成了生活方式,但是有的可能不那么容易。比如,在美国,疫情后仍然有很多公司和员工选择居家办公。但在中国,居家办公没有变成长期趋势。