你的奶茶自由,养活了一群“卖杯子的”

文字:李天骄

来源:数字数据视觉(ID: ycsypl)

降低成本和提高效率的传统方法不起作用。奈雪的茶甚至尝试用虚拟币挖金,并将虚拟币关联到股价。结果各种声音不绝于耳。就像奈雪在亏损的情况下用Web3开始了奶茶业务一样,其供应商天业股份也以盈利的业绩上市了。

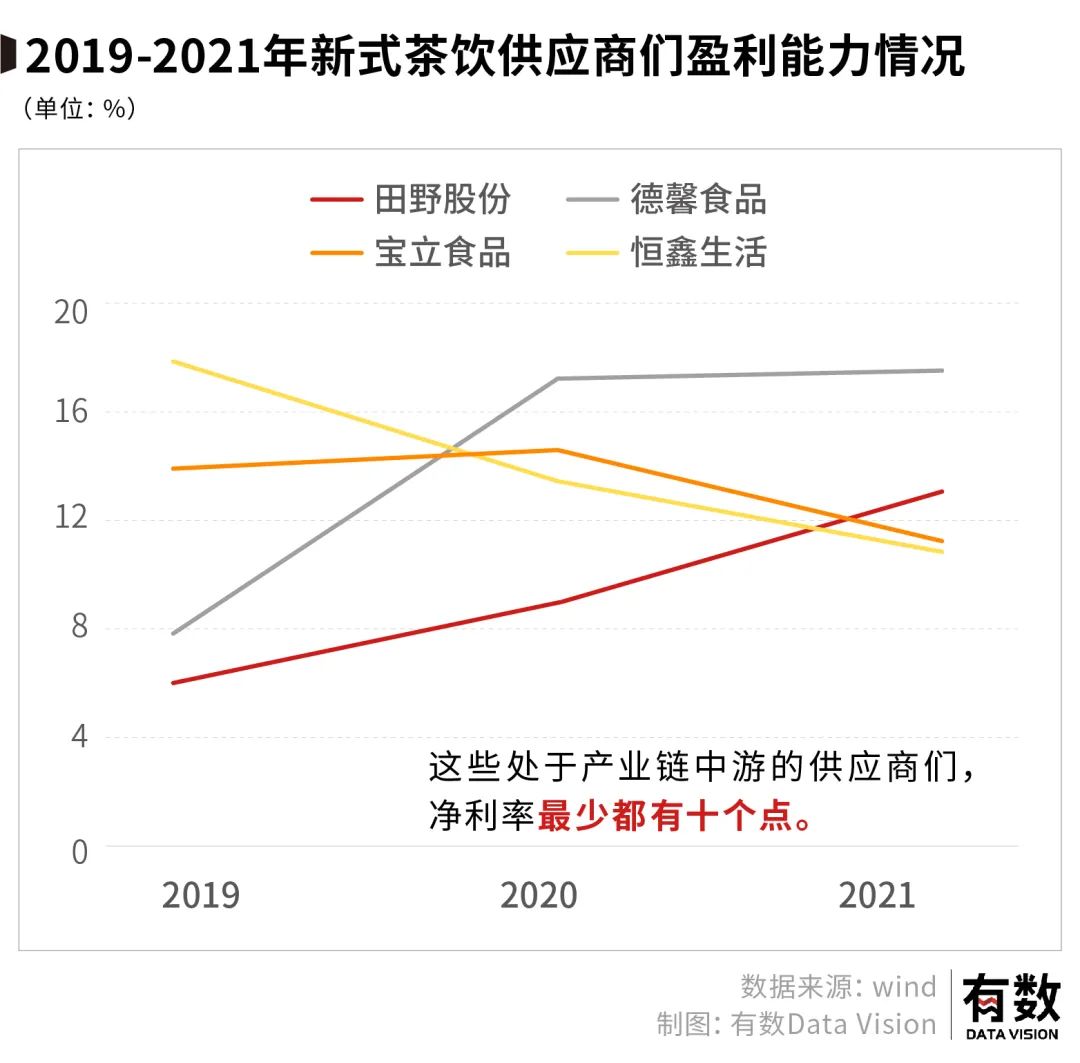

这种情况并非孤例。最近新茶的供应商陆续上市了。与不赚钱的奶茶品牌相反,这些处于产业链中间的供应商净利率至少有十个点。

一杯新茶,可能奶茶等原料只需要几块钱,却要几十块钱,卖铲子的如何先富起来?

01

幕后制造商

现在打开喜茶和奈雪的订单页面,找不到3字开头的奶茶。

这是今年整个新式茶饮行业的第二轮降价竞争。在来福士一楼与香奈儿爱马仕竞争的Xi茶和率先成为第一款新式茶饮的奈雪放下身段,沉入中端市场“杀同行”。

在这背后,奈雪的茶连续三年亏损总额超过3亿元,乐乐茶全面退出华南市场,喜茶裁员比例高达30%,闲鱼二手奶茶设备分分钟放货。

与到处哀鸿遍野的实体奶茶店相反,新茶的供应商都是分组上市的。

为瑞幸星巴克提供糖浆的德信食品、为喜茶提供杯子的恒信人寿、生产原果汁的天业以及鲍莉食品(Boba)在上市首日上涨43%。早些时候,王楠科技、贾立安科技和嘉禾食品纷纷上市。

与奈雪的悲惨损失最大的不同是,中游的供应商相当富裕。双11成交额崇拜可休

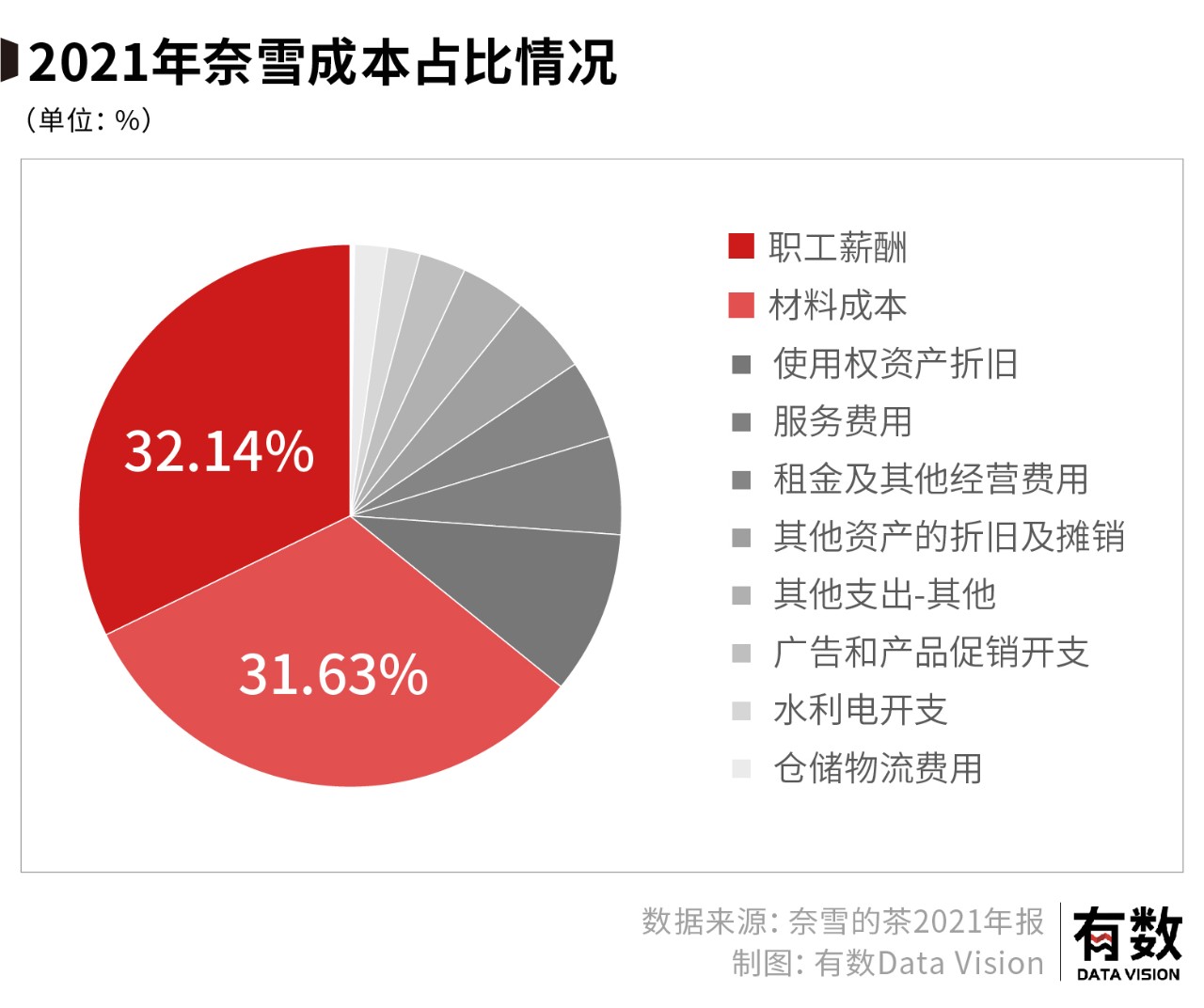

单从财务角度来看,作为直接面向C端下游的实体茶饮店,其成本结构与连锁餐饮无限接近,面临着几乎无解的“三高”问题——高租金、高人力、高原物料成本。

根据奈雪的茶财务报告,2018年至2021年,成本中占比最大的是材料成本和人工成本,合计占比超50%。然而,一二线城市的主力阵地和高端茶饮店却不得不面对逐年上涨的租金压力。

为什么在传统产业链中地位最低的中游供应商比下游品牌更赚钱?

02

需求激增

新式茶饮行业的供应商只是被动地搭上了时代的快车。

无论是糖浆、杯子还是果汁原料,它们都处于相对稳定的供需环境中。例如,天业股份有限公司原来主要向农夫山泉和可口可乐提供预包装果汁饮料,基本没有增长。

随着奈雪的茶和茶百道等新茶饮品牌的诞生,下游突如其来的需求推动了公司的增长。

仅仅是需求的爆发不足以说明问题。让供应商欣喜的是,新式茶饮常年处于激烈竞争状态,各大品牌百花齐放,市场集中度极低。在选择供应商时,自然会首先考虑在行业中深耕多年的稳定制造商。

回望新式茶饮的发展历程,过去五年是新式茶饮发展的黄金时期,行业市场规模增长近10倍。目前市场规模的增长速度已经开始放缓,未来五年的平均增长率仅为6%。

行业规模扩大的背后是奶茶企业的激增。仅2019年全国新增奶茶企业就超过2.3万家,奶茶企业总数较2000年增长140倍。但与此同时,这些品牌的产品高度重叠、同质化明显,进入壁垒低于其供应商。

奶茶产品的营销方式非常相似。比如各品牌商家根据时令水果推出的新饮品都差不多。

今年6月,喜茶推出了花梦陆的新产品——紫苏桃粉饮料,与花梦茶同款。随后,7月,奈雪的茶还在深圳推出了名为“红果玻璃饮品”和“半夏豆饼”的新产品。产品的可替代性强,给了消费者更多的选择空,降低了消费者的粘性,催化了下游公司之间的激烈竞争。

在这种环境下,奶茶行业竞争最激烈的环节集中在供应商手中。

例如,新茶饮首次将配料从植脂末改为奶酪,这是喜茶提出的创新想法。基于此,供应商恒天然进行了技术研发,生产出了厚度至少为2厘米的奶酪牛奶盖产品。其他奶茶品牌想进货,只好找恒天然。

其次,新式茶饮上下游存在一定的供需结构性失衡,供需是决定价格的根本因素。

下游新式茶饮行业进入门槛低,受到资本青睐,新玩家数量多。据IT桔子数据显示,截至目前,新式茶饮赛道在一级市场的融资事件已超过200起,集中在2021年,达到行业融资高峰。

炸薯条的家常做法

然而,下游的爆炸式发展并没有给中游足够的时间来扩大其产能。中游企业高负荷运转以满足需求增长。根据德信食品的招股书可以看出,企业近三年的产能利用率均超过110%。

此外,由于其较高的进入门槛,该行业的玩家数量并没有明显增加。据企查查数据不完全统计,中游供应商数量仅为1000家左右,而奶茶品牌近15万家。

金星果

原因是食品行业供应商所需的食品安全和质量保障不是拍脑袋就能建立的奶茶品牌可比的。

从更深层次来看,同一产业链上中下游之间的话语权之争永远不会停止。

03

倒u形曲线

在弄清楚产业链的话语权之前,我们需要了解为什么每个环节都能拥有话语权。

上游的关键在于原材料是否稀缺,能否控制供应。最好的例子是Saudi Aramco和石油输出国组织共同控制石油生产。中游加工商预计将通过技术壁垒或市场份额来提高溢价,如当代安普科技有限公司的动力电池。面对下游消费者,我们希望品牌溢价,就像爱马仕一样,可以提供几十万的包装。

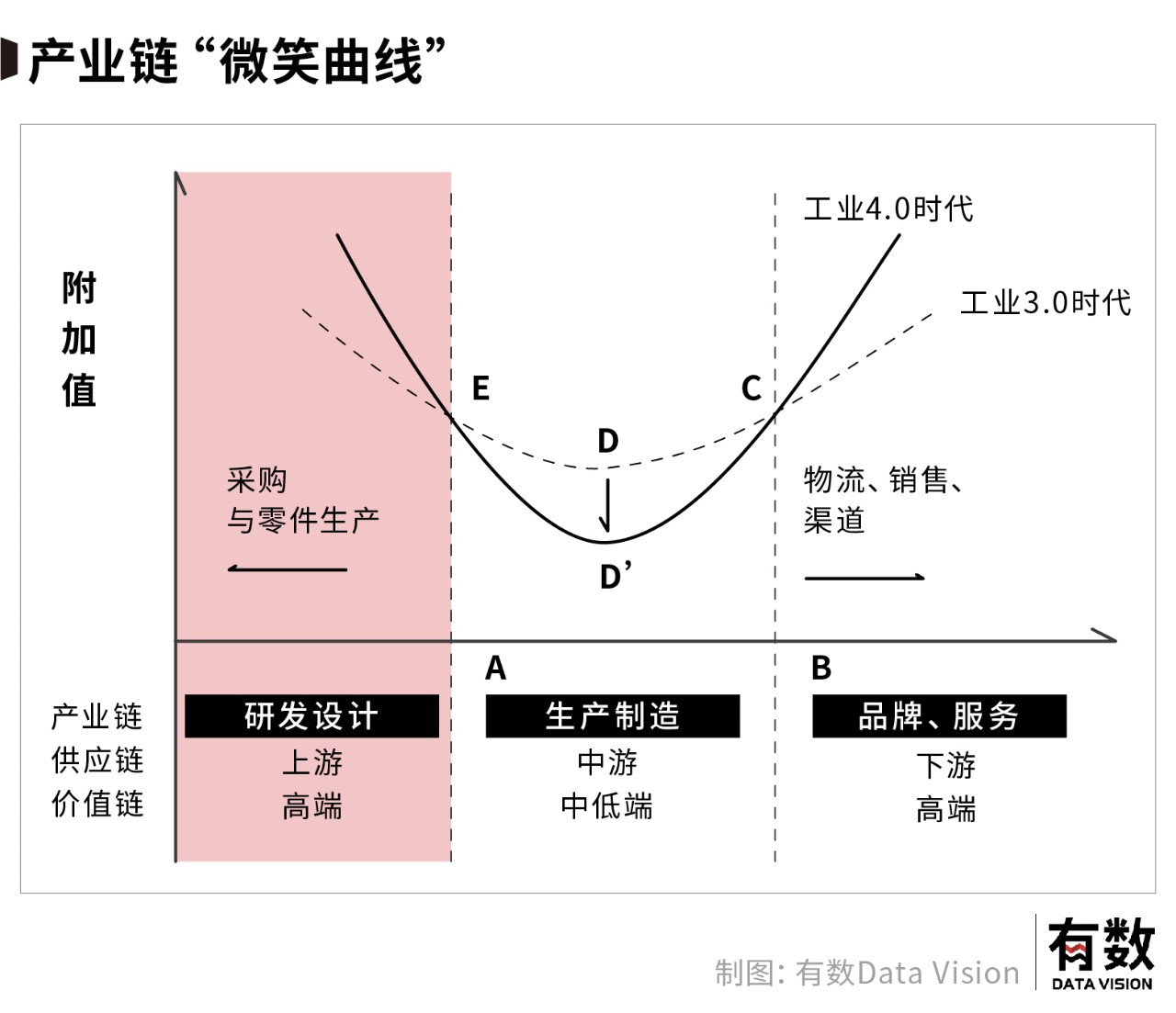

我们一般看产业链的价值分布,这是一条“微笑”曲线,前后两端朝上,而产业链的中间部分较低。因为附加值更多体现在上下游,一般属于产业链的R&D和销售端,而中间环节的制造业附加值最低。

例如,苹果公司控制着R&D和销售。2021年,其毛利率为41.8%,净利率超过25%。中间为苹果组装加工的富士康同年毛利率为8.24%,净利率约为5%。

但新式茶饮行业不同,产业价值链呈“倒U型”。主要原因是供应链中游材料企业的R&D创新是下游品牌企业大规模生产和创新的源泉。

芝士奶盖的口号是“喜茶大声喊”,但其核心技术在于供应商恒天然。

中游掌握研发,下游话语权低。类似的例子还可以在新能源汽车产业链中找到。

当代安培科技有限公司处于中游,凭借过硬的技术实力,切入苹果供应链。随着苹果产业链的崛起,其成长为当时国内最大的锂电池制造商,后来随着新能源的发展成为动力电池领域的龙头企业。2021年实现净利润178亿元,毛利率13.7%。另一方面,下游比亚迪2021年净利润为39.67亿元,净利率仅为1.84%。

至于新式茶饮想要专注的“品牌溢价”,似乎越来越难了。

起初,消费者愿意为“鲜果”“健康”等概念带来的溢价买单,但随着新式茶饮渗透率和复购率的提升,“大众消费品”的本质逐渐显现。再加上行业的同质化,价格会成为消费者心中比较敏感的因素。

关于新式茶饮的一个略显残酷的事实是,高端和新式已经喊了这么久了。2021年,中国新式茶饮行业不同梯队的玩家中,低端品牌占比85.3%【1】。

这个新式茶饮品牌的赢家是效率,而不是品牌。

奶茶品牌的建立有多难?周杰伦的MV可以在三个小时内播放过亿次,他的新专辑可以在三天内入账过亿元,但即使是他也没有带来奶茶的品牌。三年前,因为MV《说不哭》爆火的奶茶店,一度要排队等四个小时。三年后,三家奶茶店关闭。

在“I love you so machi”的牌子旁边打卡的粉丝恐怕比点奶茶的人还多。

参考资料:

【1】中国新式茶饮行业研究报告,艾瑞。

【2】德信食品招股书

【3】恒信人寿招股说明书

【4】天业股份招股说明书

【5】鲍莉食品招股说明书