消费年中考,“第一股”们交出了怎样的财报答卷?

作者:朱莉

来源:红碗俱乐部

“无论疫情如何,人们还是要维持基本消费,没必要唱烂歌。展望未来,有很多赚钱的公司。”

“大健康是目前最有前景的赛道之一。康养人群普遍年轻化,消费升级不可逆。”

“中国餐饮业已经到了决胜阶段,需要用数字化思维整合下沉市场,提高抗风险能力。”

“消费品没有绝对的壁垒,只有周期性优势,产品、渠道和营销,品牌坚不可摧。”...

以上观点均来自红碗社近半年采访的企业家。这些观点不能脱离上下文来理解。每个人在表达时都有自己的语境,但唯一确定的是企业家需要时刻保持警惕,在不稳定的消费环境下使用“十八般武艺”应对不确定性。

放眼整个消费市场,上半年,时尚、运动、户外、咖啡和茶、精酿、护肤、宠物、预煮蔬菜和折扣超市都是热门赛道。

比如露营,上半年有3家户外相关企业获奖;咖啡和茶依然“香”,跷跷板咖啡、书草、柠檬季等知名项目获得融资;上半年发生了10多起投融资事件,主要涉及精酿啤酒、起泡酒和白葡萄酒。近半年来宠物融资事件超过10起,其中不乏募资过亿的项目。例如,帅克宠物获得5亿元pre-IPO融资;上半年,包括珍奇梅园、舌合工坊、鲜食品、银食品在内的预煮蔬菜融资案例仅有5起。

尽管仍在爬坡的公司干劲十足,但已步入上市行列的巨头们有哪些曲折的故事?2022年上半年,市场本应像春夏一样繁荣,但结果再次被疫情反超。那些“举大旗”、跑在赛道最前沿的赛车手和行业标杆们,在半年时间里跨越和抢占了哪些坑?

海底捞上市四年的“揭秘”

海底捞是川味火锅第一股,于2018年9月上市。近年来,海底捞一直在扩张的道路上“狂奔”,门店数量从上市前夕的300多家门店扩张到高峰时的1597家。尽管它已被啄木鸟计划积极承包,但今年上半年的门店数量仍超过1400家。门店数量有所增加,但日翻率从2018年的5家下降到今年上半年的2.9家。

餐饮企业在疫情中的“垂死挣扎”已成为行业常态,海底捞也不例外。海底捞一直处于行业舆论的风口浪尖。最近,海底捞上了两次热搜,一次是因为福建莆田海底捞一家店的就餐事故;另一个是有消费者质疑海底捞猪肚鸡汤的汤底是粉做的。

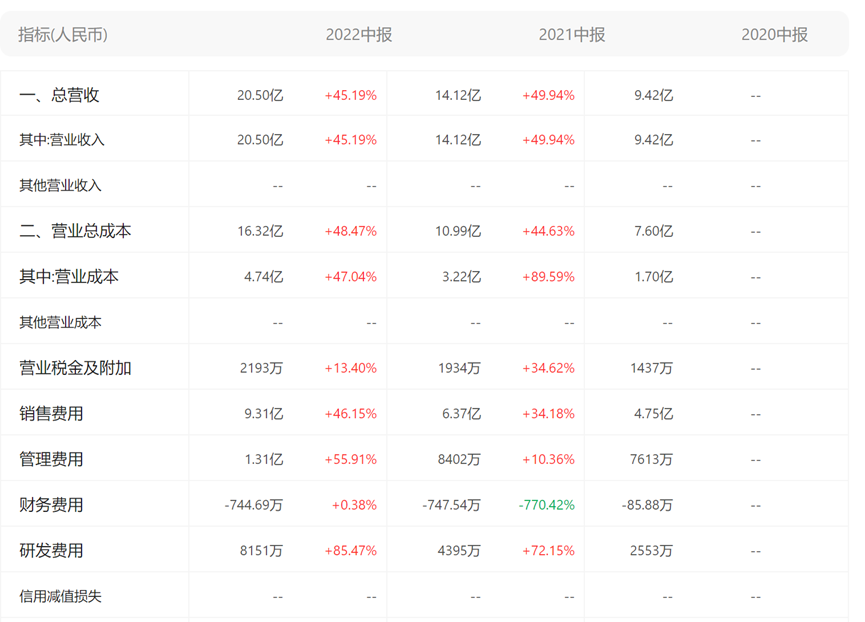

在此舆论下,海底捞发布了年中财报。2022年上半年,由于啄木鸟项目,海底捞新开了18家餐厅,关闭了26家餐厅。上半年,海底捞营收为167.64亿元,去年同期为200.94亿元,同比减少16.6%。净利润下滑较为明显,当期亏损2.67亿,去年同期盈利0.96亿。

来源:海底捞2022年中期财务报告

的确,海底捞在疫情前后的表现大相径庭。2019年,其净利润达到23.45亿元;2020年全年净利润3.09亿元,抹平了上半年因疫情造成的9.65亿元亏损,实现盈利。然而,在一些盲目的扩张措施下,其2021年的亏损为41.6亿。海底捞曾指出,今年近90%的亏损来自门店的永久关闭,这导致包括工厂和设备在内的资产永久损失。

据了解,2021年,海底捞新开门店421家,关闭276家,260家餐厅在11月推出啄木鸟项目后永久关闭,32家餐厅暂时关闭休息。要知道,海底捞的餐厅收入占总收入的近95%。虽然今年上半年出现了2.67亿的亏损,但这与疫情爆发导致的暂停就餐和客流减少密切相关。

上半年,海底捞的开业速度大大放缓,新开18家餐厅,关闭26家餐厅。深入来看,啄木鸟计划不仅改变了门店数量,还改变了其资产规模和结构。从其财务报告中可以看出,海底捞的“关店行动”降低了其原材料成本和人工成本,但其外卖业务、调味品和配料的销售额却有所增加。

海底捞的生态版图已经覆盖了火锅行业的食材、调味品、供应链、人力资源、信息技术、门店装修等上中下游全产业链体系。有业内人士称,尽管海底捞因外部市场和内部策略造成了亏损,但它仍然占据着火锅领导者的地位。毕竟“瘦死的骆驼比马大”,海底捞的品牌效应依然强大。

当然,海底捞也在不断加强供应链关系的管理。面对市场的不确定性和经营策略的调整,海底捞正在进行自我革新。红碗社了解到,面对疫情下的封控,海底捞采取了多种解决方案:比如以门店为配送站,为消费者提供火锅套餐、盒饭、冒菜、小龙虾等外送服务。

产品创新也没有落下。数据显示,海底捞2022年1月上架的“真香锅”在春节期间销量超过80万份。6月上架的《番茄锅底》当月销量超过250万份;《水下椰钓》全国销量近20万册。

此外,海底捞还积极整合线上平台,包括自营的“海底捞APP”、“捞好货”小程序和第三方外卖平台,同时启动自有团队和三方平台的双外卖机制。今年6月中旬,海底捞成立社群运营中心,以“外卖+社群+直播+线上商城”的社群运营模式,专注于餐厅服务以外的多元化餐饮服务创新。

海底捞去年发布年报后,唱衰声一片。然而,海底捞的困境却是近两年餐饮业的缩影。巨头们仍如履薄冰,中小企业更是“胆战心惊”。海底捞给行业的启示是:及时承认战略层面的错误并采取各种补救措施,仍有可能决胜千里。我们应该知道,在海底捞8月30日发布年中财务报告后,其股价上涨。截至8月31日收盘,海底捞股价为18.6港元/股,上涨6.53%,海底捞仍有千亿市值。

奈雪“又迷路了”

咖啡成了烫手山芋,是因为新式茶饮不赚钱吗?

新式茶饮“第一股”奈雪的茶于8月31日发布中期业绩公告。财报显示,截至6月30日,奈雪的门店总数达到904家。公司2022年上半年营业收入为20.45亿元,较去年同期的21.26亿元下降3.8%;调整后的净亏损为2.49亿元,而在2021年,这一数字为1.45亿元。去年同期调整后利润为4817万元,调整后利润率为2.3%。

来源:奈雪的茶年中财报

备受瞩目的“茶饮第一股”上市一年多来,股价“跌跌不休”。截至8月31日收盘,其股价为5.5港元,较上市首日的18.86港元下跌71%。与上市首日323亿港元的总市值相比,97.93亿港元的市值已蒸发近70%。

行业看客都哭了,奈雪更“尴尬”。喝茶的“第三空房间”不可行吗?

业内人士指出,奈雪还面临着门店扩张的问题。截至2021年底,奈雪已开设817家门店,其中326家为新店。由于门店总数增加带来的人力成本、租金等固定支出较高,公司亏损有所扩大。然而,奈雪几乎所有新开的门店都是lighter PRO店,取消了现场烘焙区,专注于销售预制烘焙产品,从而提高了运营效率。

今年上半年,受疫情影响,奈雪开始放缓开店步伐。截至今年6月底,奈雪仅新开了87家门店。最重要的是奈雪一般位于购物中心,在一线和新一线城市的饱和度与竞品品牌相差甚远。PRO商店的轻量化也导致了总收入的下降。财报显示,今年上半年平均客单价为36.7元,同比下降15.6%;单店日均订单量为346.2单,同比减少29.2%。

也有人指出,PRO店已经完全失去了奈雪原有的“第三空间”的卖点。奈雪和喜茶经常被放在一起比较。他们的不同之处在于,奈雪的“奶茶+烘焙”专注于“第三空间”,位于各个城市高级购物中心的黄金地段,面积在100-350平方米之间。Hi茶则以产品为核心,注重创新。目前PRO店可以节省开店成本,但也削弱了社交属性,处境非常尴尬。

范冰冰为什么封了

范冰冰为什么封了

诚然,奈雪从未停止对“盈利之路”的探索,产品创新也在“战斗”。2021年奈雪共推出105款新品,SKU平均每款产品更新率达到3.5天。今年以来,“霸气一升桃子”“霸气一桶瓜”等大容量果茶系列相继推出,还有“烂桃子”“鸭屎香”等新品。

奈雪也试图“自降身份”。自今年3月以来,奈雪开始大幅降价,将主力价格降至14-25元,并推出9-19元的“易系列”,并承诺每月至少推出一款20元以下的新品。此前,奈雪还推出了“限时易购”系列产品,价格从9元到21元不等。不过,专业人士指出,奈雪的“降价”也是被迫的“跟风”策略。

奈雪还在居酒屋、新中式烘焙、咖啡及周边产品等领域尝试新场景、新品类,推出“奈雪茶”“奈雪果茶”瓶装茶业务。据了解,其体验式茶饮店“奈雪梦工厂”已于今年5月关闭。

接连亏损后,奈雪一直在探索转型之路。然而,这是一个重资产运营,店面很大,人力效率很低。这种模式在疫情下特别困难,即使转型也很难在短期内看到效果。财报显示,在营收下滑的情况下,奈雪的茶员工成本、租金及相关费用仍处于小幅上升趋势,而广告、物流、水电成本等其他门店运营成本与去年同期相比仍在上升。

再说说下沉市场,奶茶店遍地开花。奈雪有着怎样的品牌头脑?奈雪的“贵”是制约其在下沉市场发展的主要因素吗?市场上充斥着平均价格在10 ~ 15元的高性价比产品。面对“蜜雪冰城”,奈雪显然不具备明显优势。奈雪虽然做了一个廉价品牌“台湾封面”,但效果不尽如人意,营收贡献相对较小。财报显示,泰盖2021年营业利润率为13.23%,低于奈雪的14.54%。

显然,奈雪在市场上试错的机会并不多。营销“上位”后,我们应该专注于产品,而不是频繁被曝出品控问题。与此同时,“高端”的调性正在一点点弱化,奈雪迫切需要重新审视商业模式,在汪洋大海中找到一条适合自己的路线。

薇诺娜,功效护肤的“金燕子”

里脊肉煎饼果子哪里可以学

根据Euromonitor International Research的数据,2015年至2020年,中国功能性护肤市场的复合年增长率达到25.2%,高于同期美容个人护理市场10.3%和护肤市场10.9%的增长率。2019年中国功能性护肤品市场规模为332亿元,占护肤品整体市场的13.6%。预计2024年中国功能性护肤品市场规模将达到1010亿元,占护肤品整体市场的22.9%。

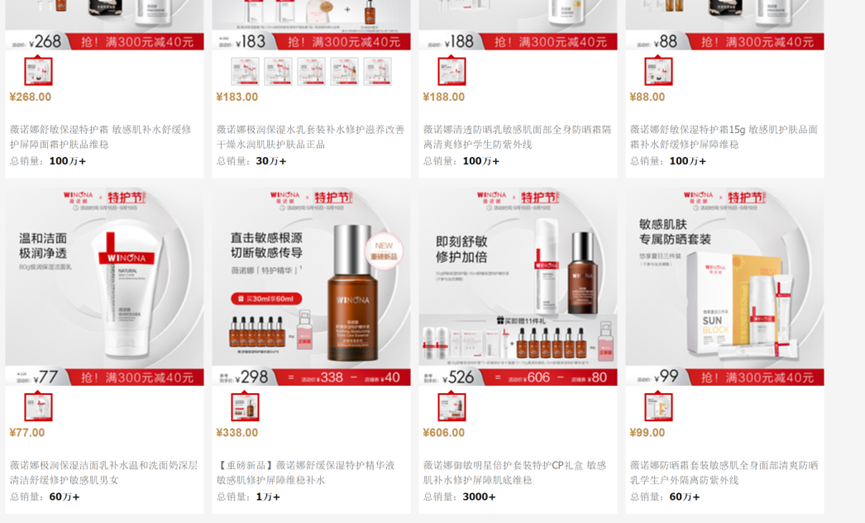

不难发现,近两年来,国产品牌对国际品牌占据的美妆市场发起了猛攻。“功效护肤”“成分党”“敏感肌”成为消费热词。在功效护肤领域,有一个名为薇诺娜的品牌格外引人注目。在今年的618中,薇诺娜成为唯一一个在天猫美妆榜单中获得前十名的国产品牌。

根据Euromonitor的数据,薇诺娜在2019年以20.5%的市场份额超过了第一名,并保持至今。很难不关注薇诺娜背后的母公司贝塔妮,该公司于去年3月在深交所创业板上市。根据贝泰妮2020年和2021年的财务报告,薇诺娜单一品牌的销售贡献超过98%。

薇诺娜天猫旗舰店截图

“甜菜碱=薇诺娜”,这种互惠关系几乎是行业共识。薇诺娜展示了什么“技能”?它主要针对敏感肌,大多数“敏感肌”的人也是党的成员。敏感肌似乎也成为了护肤的标杆。其背后的潜台词是“敏感肌肤产品都能做好,何况正常肌肤”,即这种充分体现“功效”的产品在市场上广受欢迎。有一段时间,“美白、抗氧化、紧致、抗皱、祛斑和祛痘...

据了解,2020年中国品牌在功能性护肤品中的市场份额在30%左右,市场主导地位仍由国际品牌占据。薇诺娜的母公司贝蒂妮成了“全村人的希望”。

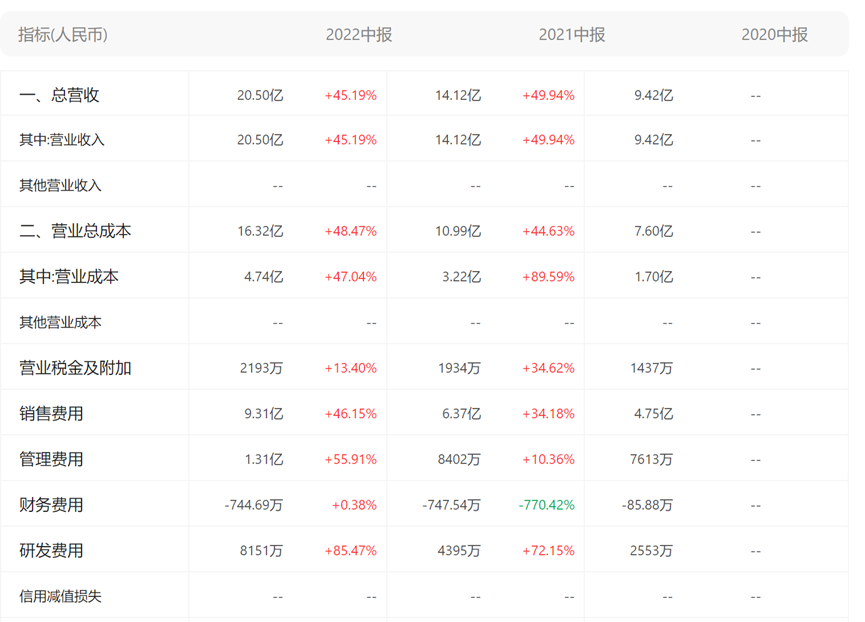

8月28日,甜菜碱发布2022年半年度报告。上半年公司实现营业收入20.5亿元,同比增长45.19%,归母净利润3.95亿元,同比增长49.06%。继2021年上半年营收突破10亿元后,仅用一年时间就实现了上半年20亿元的业绩,并连续两年实现营收和净利润双双近50%的增长。

来源:贝塔妮2022年中期财务报告

从收入构成来看,护肤品仍是贝泰妮营收的“扛把子”。护肤品上半年实现营收18.28亿,主营业务收入占比近九成;“医疗器械”收入为1.9亿元,占主营业务收入的9.33%;“彩妆”品类收入占主营业务收入的1.08%。

在如此漂亮的增长数据中,贝蒂尼究竟蕴含着怎样的“秘密”?首先是线下渠道的快速扩张。甜菜碱一直是一个专注于线上业务的品牌,线上渠道占其主营业务收入的79.72%。但报告显示,贝泰妮线下自营渠道同比增长1002.16%,线下OTC渠道覆盖全国21个省份,进驻屈臣氏门店超4000家。线下自营模式实现主营业务收入0.02亿元,约占主营业务收入的0.11%。

此外,贝塔尼重视R&D投资。财报显示,上半年贝塔妮在R&D投资约8800万元人民币,同比增长85.17%,R&D投资占其收入的4.29%。当然,在美妆赛道中,最重要的还是营销。财报显示,今年上半年,甜菜碱的销售费用为9.31亿元,同比增长46.15%。这远远超过R&D的投资,这也与其对在线渠道的依赖有关。过去几年,贝塔妮的销售费用率从未低于40%,2021年销售费用率为41.79%。

如此高的销售费用也让贝塔妮“赚钱”变得更加困难。与2022年上半年营收相比,第二季度营收多了4亿,但净利润环比下降18.5%,足以说明成本结构导致“增收不增利”。美妆行业是公认的红海,巨头们对其虎视眈眈。贝塔妮旗下护肤品牌薇诺娜主打的“敏感肌”并非不可克服。有效护肤巨头华熙生物和老品牌上海家化等公司也在推出具有相同效果的产品,以追赶薇诺娜。

甜菜碱当然知道自己的情况。“吃金女”薇诺娜未来能否继续与数十亿、数十亿的国际品牌竞争,恐怕甜菜碱很难预测。然而,它一直在寻找“破冰”的方法,比如扩大品牌。贝塔妮已衍生出“薇诺娜宝宝”“美丽答案”等新品牌,并于今年7月推出抗衰老奢侈品牌AOXMED。据悉,薇诺娜宝宝在过去一年的增长率超过了1000%,她在今年的618中获得了天猫宝宝护肤品类目的第五名。

再比如,贝塔妮还将触角伸向了彩妆。红碗曾报道,贝塔妮投资的国产彩妆品牌滑稽精灵获得贝塔妮数千万A轮融资。去年,该品牌的线上销售额超过2亿元,收入同比增长1300%。

贝塔尼的成就当然值得祝贺,但挑战也非常明显。第二增长曲线几乎是许多国内美妆品牌面临的问题。但显然贝蒂妮不能总是把所有的希望都押在薇诺娜身上。依靠90%以上的营收确实让薇诺娜“压力巨大”。贝蒂妮需要找到一条迫切适合自己的“第二增长曲线”,同时确保“金母鸡”不会遭受商业战略失败和任何“负面影响”。