中国乳业迎来一条俄国鲶鱼

文字:卢晓鱼

来源:浪潮网(ID: wave-biz)

中俄贸易正处于高质量增长时期。2023年双边贸易额达2401亿美元。今年一季度双边贸易额达566.8亿美元,同比增长5.2%,继续保持良好发展势头。

俄罗斯海蟹、猪肉、冰淇淋等多种食物越来越多地出现在中国人的餐桌上。

在乳制品方面,俄罗斯最大的乳制品控股公司Ekoniva于2020年夏天开始向中国出口牛奶。目前其对华出口总量已达1800吨,其中今年出口量超过350吨。

埃科尼瓦是俄罗斯一家大型乳制品企业。

为了更好地实现对中国的出口,Ekoniva于今年1月在Xi安设立了官方代表处,并于最近开始通过铁路合作伙伴俄罗斯铁路物流公司向中国供应牛奶-运输时间比以前的海运缩短了一半。该公司未来还将向中国出口半硬奶酪和硬奶酪。

当俄罗斯乳企准备在中国大干一场时,中国乳业的触底阶段尚未结束。如何在更加激烈的行业竞争中抢占份额、保证利润,是“沙丁鱼”和“鲶鱼”企业都应该认真思考的问题。

01

疲惫而虚弱

需求偏弱导致奶价下行。

前几年的特殊时期,生产运输不畅、终端消费受阻导致整个乳业产业链压力巨大。无论是进口乳企还是国产乳企的日子都不好过,更不用说抗风险能力更低的奶农了。

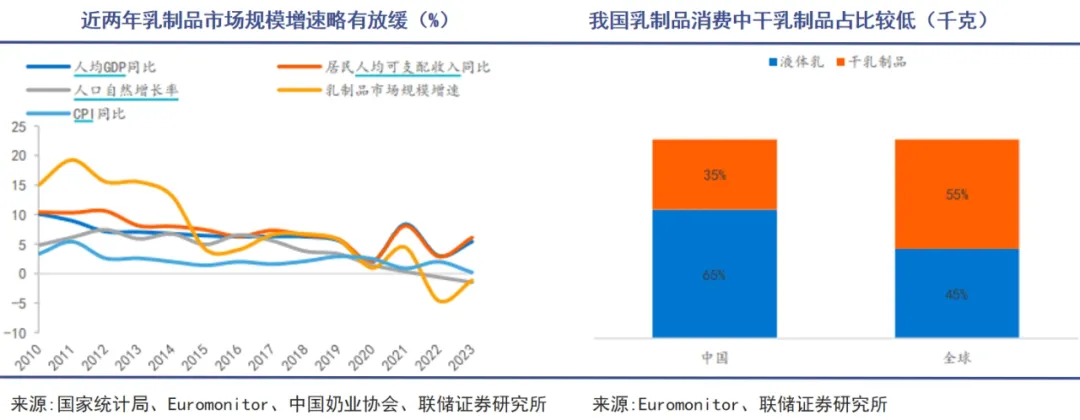

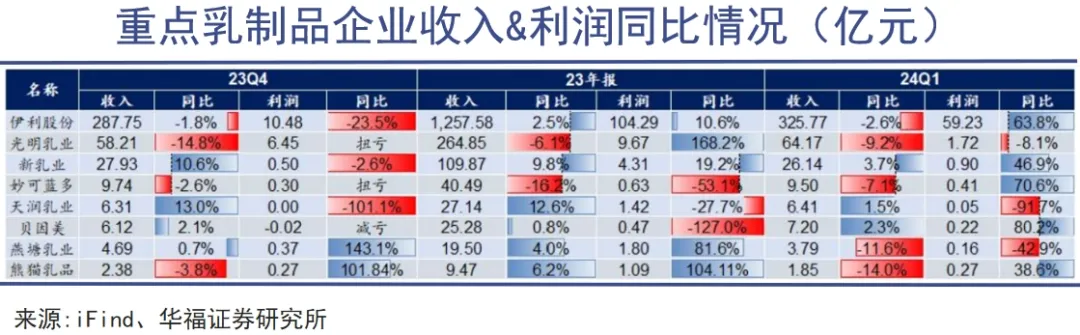

进入2022年后,消费者对乳制品需求的反弹不如预期乐观。该行业2023年的收入为2003.85亿元,同比仅增长2%。2023Q4营收461.69亿元,但同比减少2%。到2024Q1实现营收500.07亿元,同比减少4%。

造成这种情况的原因有很多,比如愿意在节假日提供高端牛奶的人越来越少,可支配收入较低的人不愿意增加牛奶消费,社会出生率下降导致婴儿奶粉和其他品类难以增长,以及乳制品在中国人传统饮食结构中所占比例越来越小。

虽然长期以来中国人均乳制品消费量一直在增加,但仍处于较低水平。2022年,我国人均乳制品消费量约相当于42公斤生鲜奶。如果与国外相比,中国人均年乳制品消费量仅为世界平均水平的三分之一和亚洲平均水平的二分之一。鲶鱼怎么做好吃

基于《中国居民膳食指南(2022年)》中“每人每天300至500克乳及乳制品”的推荐量,中国人均乳制品消费量应增长2-3倍空,但现实是中国乳制品行业的规模增长已呈现疲软状态,产品价格也有所松动。

2023年,液态奶的推广从未停止。今年元旦和春节期间,加大了促销力度。多家头部企业的折扣均在30%以上。高端牛奶的代表伊利金典纯牛奶和蒙牛特仑苏都打出了“39.9元”的促销牌,酸奶等一些乳制品的最低价格可以达到30%至40%。

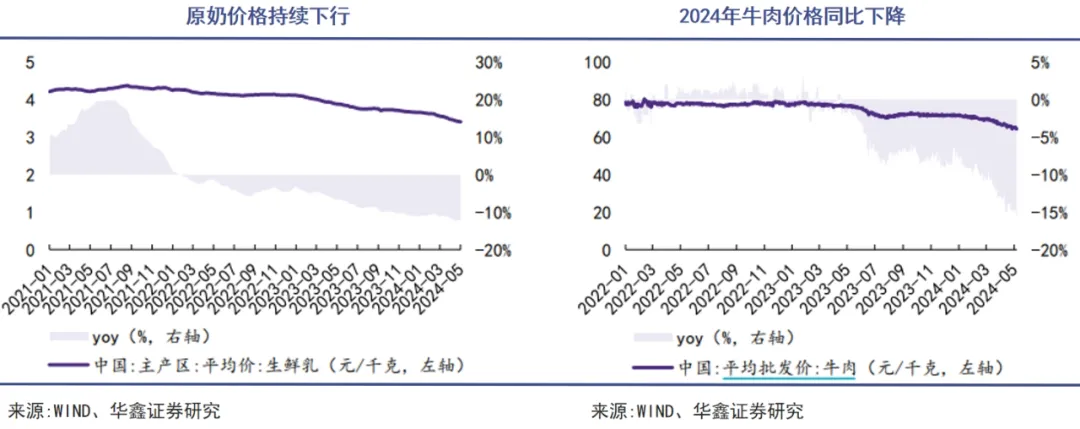

需求疲软也容易反映供应过剩。自2022年初以来,行业上游的原奶价格持续下调,到今年5月已从4.2元/公斤降至3.4元/公斤。再加上饲养成本高、牛肉价格低的不利因素,上游奶牛养殖业经营和出栏压力倍增。

最直接的证据是,国内主要原奶上市公司2023年业绩均出现不同程度下滑或亏损。现代牧业和中国圣牧的净利润分别下降68.9%和79.3%,而尤然牧业和奥亚集团的净利润分别亏损10.5亿元和4.9亿元。

从2013年到现在,奶价下跌-倒奶杀牛-奶源短缺-抢奶-奶价上涨-扩大养殖-奶源过剩-奶价下跌-转卖奶牛的循环似乎一直在中国乳业上演。目前,一些牧场已经开始主动缩减产能,希望通过供应端的收缩带动原奶价格企稳。

国际原奶价格有所回升。作为全球乳制品价格走势的风向标,由新西兰乳业巨头恒天然主导的全球乳制品贸易拍卖价格显示,全脂奶粉(大包粉)的价格在最近四次拍卖中持续上涨。

这种上涨暂时与国内乳制品行业无关。在阶段性供过于求的局面下,国际奶价的率先反弹只会让中国奶源出口变得困难。中国奶业协会数据显示,2024Q1中国进口各类乳制品65.2万吨,同比减少15.6%。

02

竞争

双寡头格局下的业绩分化。

在中国乳业的这个困难时期,头部企业和中小企业面临的问题完全不同,进口厂商和国内厂商面临的选择也不尽相同。

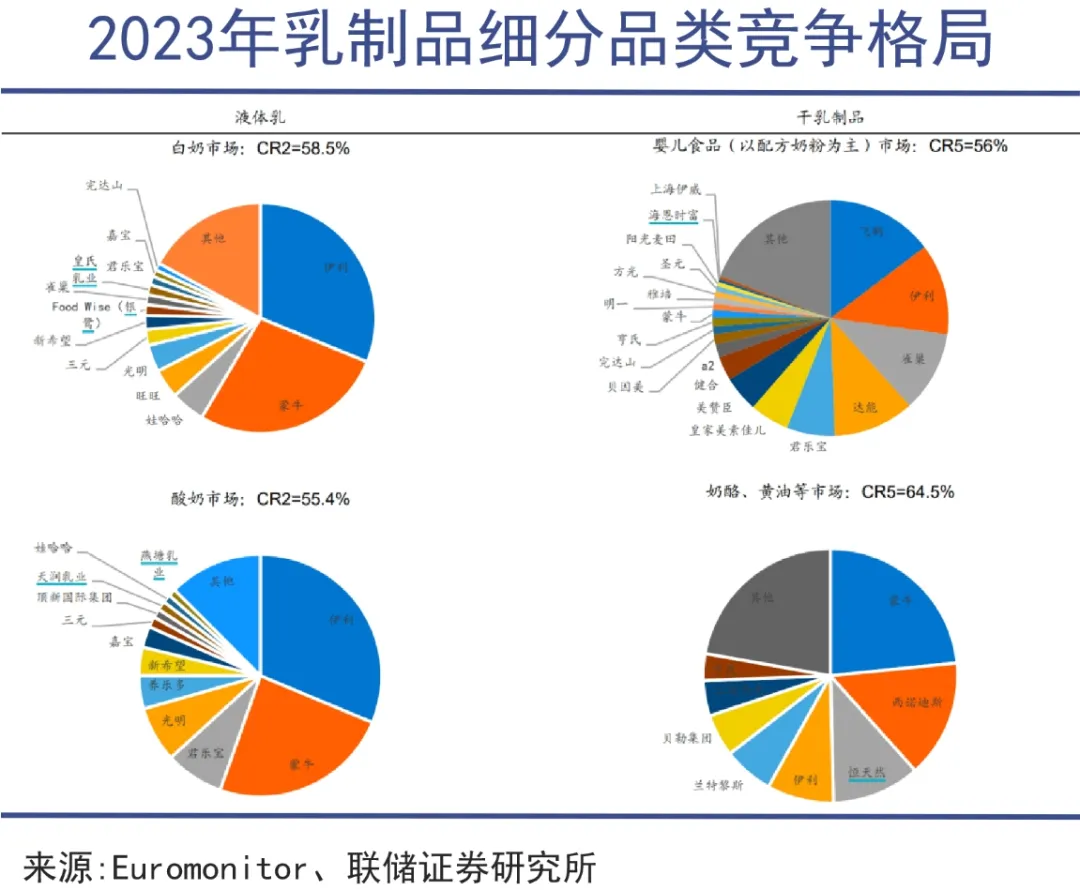

目前,中国乳制品行业是一个明显的双寡头格局。近年来,伊利和蒙牛行业龙头的市场份额仍处于稳步提升的趋势。CR2已从2019年的36%提升至2023年的42.3%,以光明、三元、新希望、天润乳业为代表的区域乳企市场份额仅为个位数。

事实上,即使是两大寡头之间,也有不小的差距。2023年,伊利净营收再创历史新高,净利润首次突破百亿。同期,蒙牛乳业的净利润仅为48.09亿元,不到伊利的一半。

伊利是中国市场上最赚钱的乳制品企业。去年,尽管其营收增长率仅为2.49%,但其净利润同比增长了10.58%,显示出其强大的市场控制力。

展望2024年,伊利股份计划实现营业总收入1300亿元,利润总额147亿元,即营收增速预计为3.37%,利润总额增速将达到25.42%。

为了应对需求疲软,除了加强降本和渠道管理外,伊利的核心策略是利用自身品牌和技术优势做好高端产品线。通过拆分2023年液态奶的数量和价格,不难发现金典的贡献超过了基础白奶,白奶的贡献超过了酸奶。

高端液态奶的利润贡献能力明显强于基础产品,也符合很多牛奶消费者从“温饱型”向“品质型”转变的消费心态。在蛋白质、钙等营养成分含量较高的同时,还可以添加益生菌、低脂、无乳糖等功能,可以满足不同人群的营养需求。

不过,高端液态奶也将是进口乳企激烈争夺的阵地。以纽仕兰为例,其在2019年率先推出4.0纯牛奶,去年又做了“新西兰牧场溯源之旅”,试图强化品质背书,打造“跨洋农超对接”模式。最终销售份额同比增长65%,在高蛋白牛奶赛道业绩快速提升。

低温奶市场是为了提高利润率而必须争夺的另一个阵地,目前的市场集中度相对较低,被区域品牌视为竞争方向。

考虑到营养价值,低温奶的杀菌温度较低,因此蛋白质、维生素和一些有益菌保存得更好。喜欢购买高端液态奶的消费者也可以购买低温奶。而且,中国冷链运输市场的扩大和生鲜电商渠道的发展正在降低成本,这有望促进低温奶的渗透率。

当然,在低温奶这样一个新的细分赛道建立竞争优势并不容易。以持续加码低温奶的新乳业和光明乳业为例。前者去年开始放缓业绩增长和并购速度,而后者的收入同比下降6.13%,净利率和毛利率也在今年第一季度下降。粉鲍鱼

生产、运输、配送、营销等各个环节。是要花钱的,第二梯队的乳企显然要比头部企业更仔细地思考这个问题。

03

陷入陷阱

差异化、功能化的产品势在必行。

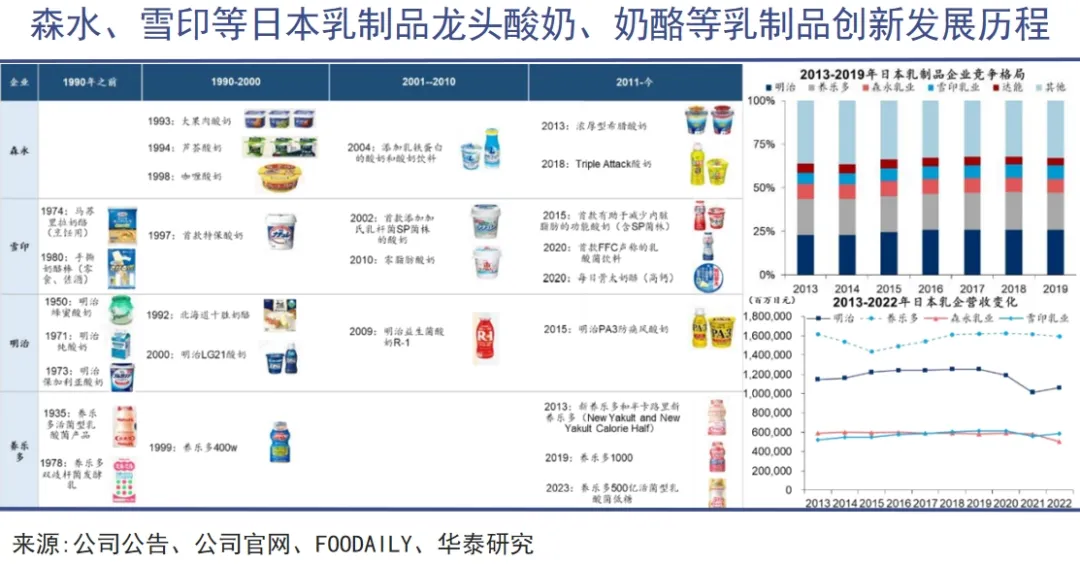

除了双巨头和第二梯队乳企外,行业内还有一类依靠差异化和功能性产品的玩家,专注于奶酪、发酵乳、冰淇淋等产品。从日本乳制品行业的发展来看,这种差异化和功能性产品很可能符合中国未来的消费趋势。

在漫长的经济发展时期中,日本消费自1990年以来在这一阶段呈现出典型的“K形”分化趋势。作为“必需”消费,食品和饮料终于呈现出强劲而有韧性的结构升级趋势,酒、肉、蔬菜和乳制品的消费在家庭支出中的比例从未发生太大变化。

换句话说,尽管家庭收入的变化会影响乳制品等食品和饮料的消费总额,但不会过多影响其在家庭消费中的地位。

日本人均乳制品消费量在2000年左右达到顶峰,其乳制品行业也进入了成熟阶段。但消费结构明显升级,酸奶、奶酪等高附加值产品占比不断提升。明治、养乐多、银雪、森永等乳制品企业根据市场需求提供高附加值产品,形成了相对稳定的竞争格局。

蒜蓉菜心

上述企业的拳头产品也出口到中国市场并受到欢迎。以养乐多为例。这可能是中国许多消费者接触到的第一款乳酸菌饮料,主打“肠道健康”概念。2021年在中国的日均销量达到698万瓶,比刚进入中国时增长了100多倍。

进口企业利润大了自然会有国产替代。全伟乳酸菌曾在该细分赛道中稳定占据第二名的位置,但自2015年以来似乎已经度过了快速增长期,其生存空受到蒙牛、伊利、娃哈哈、君乐宝等大型企业同类产品的明显挤压。

事实上,即使是养乐多的销量和市场份额在过去两年也有所下降,这表明在中国市场很难一招通吃。无论是酸奶还是添加了各种益生菌的发酵乳市场都得到了充分的发展,处于激烈的竞争状态。

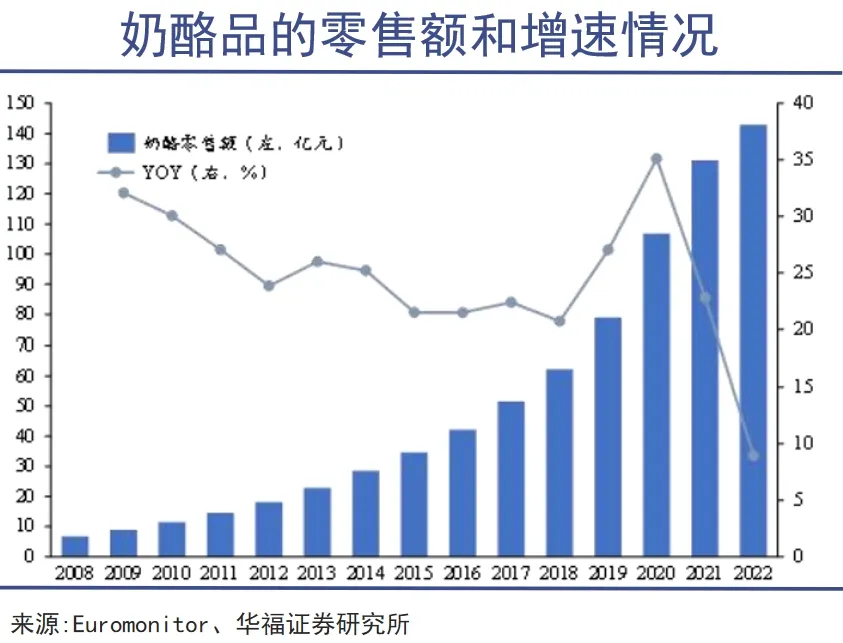

恐怕在中国市场上唯一没有得到有效开发的乳制品就是奶酪了。这种产品有乳制品中“黄金”的美誉,具有很高的营养价值和附加值,主要被中国人用作西餐、烘焙和茶的配料。

在政策层面,中国一直希望中国人能够“喝上奶”和“吃上奶”携手并进。中国奶业协会发布的《奶酪创新发展提升奶业竞争力三年行动计划》提出目标:到2025年,中国奶酪产量达到50万吨,中国奶酪零售市场规模超过300亿元。

虽然愿景是好的,但实现起来并不容易。以中国奶酪第一股妙可蓝多为例。2023年其奶酪业务收入增速已由正转负(同比下降18.91%),归属于上市公司股东的净利润同比减少53.9%,市值蒸发近400亿元。

虽然米科兰多将问题归咎于成本上升,但中国奶酪市场目前的消费无法支撑其高估值也是事实。要想提高奶酪的渗透率,离不开市场各界的教育。就像日本企业在1994年开始了“奶酪在农村普及”的事业,使奶酪一路走向农村。

已经就向中国出口奶酪达成初步协议的米科兰多和埃科尼娃都必须注意这个问题,否则在成为真正的鲶鱼之前,他们会因为池子不够大而渴死。