风口上的奶酪棒:毛利率超40% 价格战、同质化问题待解

“奶酪行业同质化产品非常多,产品定位非常重要。未来奶酪产业应在产品研发、产品差异化上多下功夫。”

“奶酪行业同质化产品非常多,产品定位非常重要。未来奶酪产业应在产品研发、产品差异化上多下功夫。”

近日,“奶酪第一股”妙可兰多披露了2021年三季报。今年前三季度,公司营收和净利润同比分别增长67.58%和171.27%。

2018年以来,趁着芝士棒的热潮,妙客兰多净利润由下滑转为双增长。高额的毛利和广阔的市场空吸引了众多企业进入这个赛道,但同时也带来了价格战、产品同质化等一系列问题。

01

机构预测市场规模将超过100亿。

近日,妙可兰朵披露了2021年三季报。今年前三季度,公司实现营业收入31.44亿元,同比增长67.58%;归属于上市公司股东的净利润(以下简称净利润)1.43亿元,同比增长171.27%。其中奶酪业务实现营收22.82亿元,占比超七成。煮毛豆的做法

Mykolando被誉为“奶酪第一股”,其广告频频出现在各大写字楼的电视、网络视频和电梯里。由二虎改编的一首广告歌,特别洗脑。

近年来,妙可兰朵在芝士棒赛道的迎风入口尝到了甜头。Wind数据显示,2018年至2020年,公司营收同比分别增长24.82%、42.32%和63.20%;净利润同比分别增长148.69%、80.72%和208.16%。2017年,其净利润也下滑了86.72%。

麦可兰多2021年半年报显示,今年上半年其奶酪业务毛利率为50.19%,以奶酪棒为代表的即食营养系列奶酪产品毛利率高达56.92%。同期公司液态奶业务毛利率为16.24%。

乳业分析师宋亮表示,今年大多数奶酪棒都在促销,这使得该行业的毛利率有所下降,但也可以达到40%-50%。“奇妙蓝的毛利率在业内是高的。”

中国奶业协会原常务理事、广州市奶业协会会长王丁棉指出,不同品牌的奶酪棒,由于营销成本和渠道成本不同,毛利率也不同。“但产品的原材料和生产加工成本大致差不多,不会有太大差别。”王丁棉说。

欧睿咨询数据显示,2018年,国内奶酪消费市场份额前三名均为外资品牌,分别是新西兰恒天然的“百吉福”(28.3%)、“乐之牛”(7.7%)和“安佳”(7.0%),妙可兰排名第六,市场份额仅为3.9%。

到2020年,妙可兰朵的市场份额将达到19.8%,位居行业第二,仅次于“百吉福”(25.0%)。

今年8月,Mykolando在分析师会议上透露,今年上半年其市场份额已经升至行业第一。

宋亮介绍,在过去的20年里,中国奶酪行业的发展非常缓慢,数量非常少。2017年后,国内奶酪消费开始快速增长,其中很大一部分是因为以奶酪棒为代表的加工奶酪,满足了国内消费者的喜好,增长迅速。

据光大证券测算,2020年中国奶酪零售市场规模为87.76亿元,其中奶酪棒35-36亿元,约占40%。该机构预测,2021年国内低温奶酪棒市场规模将达到84亿元,增长率为134%-141%;2030年,其市场规模可能增至155-232亿元。

中国食品行业分析师朱对中新经纬表示,随着消费者大健康意识的深入,奶酪棒已经成为很多家长给孩子购买营养补充剂的首选。随着消费的不断升级,芝士条的消费频率也在增加。

"目前,中国奶酪棒市场正处于快速扩张和快速增长阶段."

线下超市奶酪棒产品中的新经纬闫淑欣摄。

02

各行各业的玩家争相进入。

高毛利和广阔的市场空正在吸引越来越多的玩家进入这个赛道。

今年3月,君乐宝在天津举办奶酪棒新品发布会,首次推出奶酪产品;随后在4月,熊猫乳业正式启动了旗下芝士棒产品的招商推广;8月,均瑶健康在上市一周年之际推出了五个新品类,包括《功夫熊猫》IP风味的高钙奶酪棒。油炸花生米

其实早在2018年,伊利和蒙牛就已经分别成立了奶酪事业部。之后,伊利陆续推出了儿童奶酪棒、“妙智”袖珍奶酪成人奶酪棒等产品。2021年6月,伊利投资设立全资子公司内蒙古亿嘉豪奶酪有限公司,运营公司奶酪业务。

蒙牛也不断加大在奶酪领域的布局。2019年3月,蒙牛与欧洲乳品公司Arla Foods成立奶酪合资公司,推出奶酪品牌“艾氏晨曦”,后成为控股股东,持股30亿元。今年上半年,蒙牛推出了零添加儿童奶酪棒、有机奶酪棒等产品。

在资本的帮助下,这个行业出现了一批新的品牌。2019年7月,妙妃江苏食品科技有限公司成立。创始人陈云曾任伊利奶酪事业部总经理、妙客兰多副总裁。

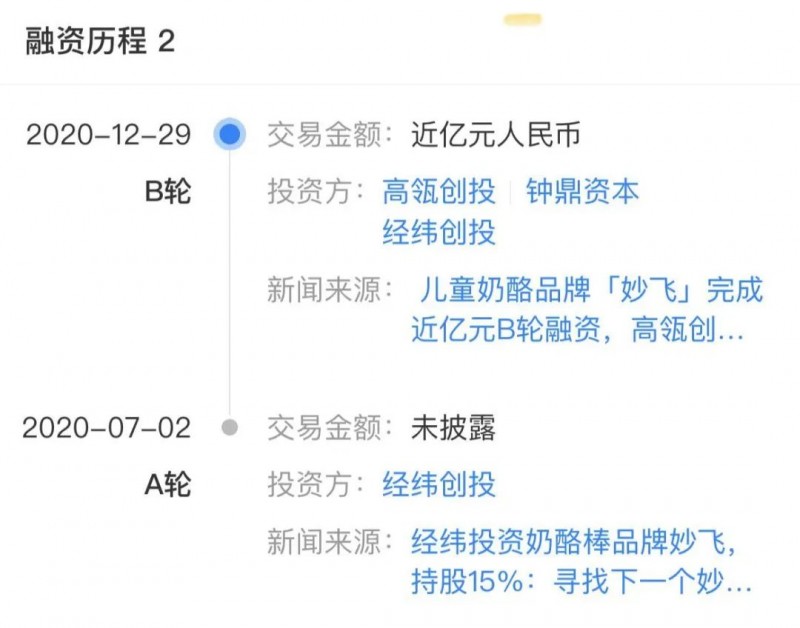

据天眼查App显示,2020年7月,妙飞获得经纬创投a轮投资,同年12月,品牌完成a轮近亿元融资,投资机构包括高影创投、中鼎资本、经纬创投。

迟菜心

迟菜心

天眼查App截图

奶酪博士母公司上海牛太品牌管理有限公司成立于2019年5月。2020年11月和2021年3月,“奶酪博士”完成了两轮股权融资,投资机构包括万物资本和红杉中国种子基金。

宋亮告诉中新经纬,在过去的两年里,传统乳制品的消费急剧放缓。看到奶酪的高增长后,企业纷纷布局,进入儿童再制奶酪、成人再制奶酪等细分行业。

尼尔森数据显示,2021年上半年,国内液态乳制品市场零售额同比增长9%,婴幼儿及成人配方奶粉市场零售额同比增长7.7%,奶酪市场零售额同比增长35.3%。2018年同期,在实体零售终端,奶粉、低温纯牛奶和常温酸奶零售额分别增长14.8%、16.1%和18.6%。

03

价格战和同质化问题亟待解决

但各路玩家的集中入局也给这个行业带来了一些问题。

在今年7月份的奶酪发展高峰论坛上,光明乳业生奶酪营销中心总经理龚群曾提到,“目前奶酪终端市场怎么打?芝士条是拼出来的,这些芝士条在设计、包装、卖点上都是同质化的。配料表大家都知道,大家也是这么做的。”

近日,中新经纬在线尚超看到,不同品牌奶酪棒的顶级配料多为水、奶油、奶酪、脱脂奶粉、浓缩乳蛋白、白糖(或结晶果糖等其他糖类),但顺序略有不同。

某品牌芝士棒配料表中的新经纬闫淑欣摄。

除了产品同质化,各大芝士棒品牌之间的价格战也愈演愈烈。中新经纬注意到,大部分芝士棒产品都是网上超市线下销售,有的是直接减,有的是满赠。

在电商平台上,部分产品更为优惠,原价109的芝士棒可以低至69元,某品牌甚至推出了“限时买一送六”的活动。

“一下子进入这么多企业,会造成短期供给的增长快于消费的增长。所以从2020年开始,行业内就出现了价格战。到2021年,受前期疫情等因素影响,儿童加工奶酪消费增速放缓,品牌间竞争加剧,价格战问题更加突出。”宋亮说。

今年8月,熊猫乳业在2021年半年度业绩说明会纪要中提到,竞品终端价格促销较多,竞争态势略超预期。

在前述分析师会议上,苗·柯兰多也表示,目前行业内价格战比较普遍,但很难持久。

“从我们的观察来看,芝士条本身并不是价格敏感型产品,属于可选消费属性。最终用户更多是孩子,购买者是父母,父母的价格敏感度不高。他们可能往往会觉得低价品牌的质量或口味有问题,才会采取低价策略。芝士条更注重口碑、品牌和口感,所以低价策略因为产品属性而不持久。”

不过,宋亮认为,未来随着国内奶酪行业的进一步发展,品牌之间的价格战和产品同质化问题将会得到缓解。

“从产业发展规律来看,价格战和产品同质化是不可避免的问题。当行业开始同质化时,企业必须通过技术进步增强产品差异化,促进产业技术升级和产品质量升级,从而推动整个行业的进一步发展。”宋亮说。

在10月22日的中国乳业资本论坛上,新希望贸易执行主席、牧宝上海食品科技董事长春雪也提到“奶酪行业有很多同质化的产品,产品定位很重要。未来奶酪行业应该在产品研发和产品差异化上多下功夫。”