白酒中秋反馈:基本面韧性突出,情绪低点配置价值凸显

正文:于佳琪队

来源:招商食品饮料(ID:zspyl)

这一周我们梳理了很多地方的白酒和经销商的反馈。调查显示,受8月初疫情影响,各地预期相对较低,但非疫区自中秋节以来实现稳定增长。

从价格来看,高端销售稳中有进;二级高端名酒集中度进一步提高;区域领导任务已经完成;二季度承压的二线品牌迎来改善。投资建议:疫情反复打压预期,但中秋节顺利度过,行业韧性再次被低估。

考虑到市场情绪,短线投资者更追求确定性,三季度偏好确定性和灵活性兼具的汾酒,转投高端+洋河和顾靖,稳定估值。我们认为没有必要对二线品种持悲观态度。虽然短期基本面相对较弱,但估值较低,边际在改善。一线企稳后,仍有望贡献弹性(推荐顺序愿,天下有缘,欢迎)。

01核心观点

分省表现:前低后高,中秋非疫区稳步增长。8月初受疫情影响,各地区预期相对较低,但实际进入中秋节,山东、河南等地名酒增速已恢复到去年同期水平。江苏和安徽地区继续稳定增长的趋势。疫区中秋场面停止,成都、广州、深圳下降。预计全面放开后会有补货。

中秋节白酒行业的总体特点:1。高端白酒销售顺畅,五粮液批发价上涨;2.次高端白酒集中在名酒,名酒增速好于全行业。3.区域龙头任务基本完成,后续主要消化渠道库存。4.一些在第二季度面临去库存压力的二线知名葡萄酒品牌逐渐好转,如金世元和迎驾。

品牌方面,行业回暖传导至二线:毛五庐阳风骨进展顺利,目前任务进度基本80%+。结合库存数据,全年业绩已经基本锁定。在5-7月的压力下,一线名酒的表现明显更好,但白酒往往是景气的,行业分化是暂时的。8-9月,今世缘和迎驾业绩逐渐回暖,二线次高端+二线区域酒龙头的复苏只会滞后,不会缺席。

投资建议:基本面韧性突出,情感低点配置价值突出。疫情一再打压预期,但中秋节顺利过去,行业的韧性再次被低估。考虑到市场情绪,短线投资者更追求确定性,三季度偏好确定性和灵活性兼具的汾酒,转投高端+洋河和顾靖,稳定估值。我们认为没有必要对二线品种持悲观态度。虽然短期基本面相对较弱,但估值足够低,边际在改善。一线企稳后,仍有望贡献弹性(推荐顺序愿,天下有缘,欢迎)。

风险提示:疫情影响需求下降,竞争加剧。

02报告正文

一是区域跟踪:营销前低后高,中秋非疫区稳步增长。

1.各省调查汇总

营销反馈前低后高,中秋非疫区稳步增长。8月初受疫情影响,各地区预期相对较低,但实际进入中秋节,山东、河南等地名酒增速已恢复到去年同期水平。江苏和安徽地区继续稳定增长的趋势。疫区中秋场面停止,成都、广州、深圳下降。预计全面放开后会有补货。

非疫区:北方表现好于南方。安徽、江苏、山东表现较好,名酒增速高于全行业。考虑到今年中秋和国庆的时差较大,这些地区的表现超出了经销商此前的预测。湖南市场整体表现比较稳定,经销商前期库存较高,市场反馈比较平淡。

疫区:广东市场整体下跌15-20%,深圳市场下跌20-25%左右,有影响但整体可控。受管制影响,成都的白酒消费基本处于停滞状态,预计全面放开后会有一定的补偿。

2.省级调查数据

河南:今年旺季品牌分化更明显。一线名酒销量同比仍有较好增长。有名酒经销权的商家压力并不大。一些渠道往年低价高价收货,没有稳定销售渠道的批发商今年日子相对不好过。

山东:类似河南市场,今年名酒表现相对较好。国窖在济南市场的表现超出预期,剑南春、舍得、洋河等高端名酒今年也取得了不错的增长。一些名酒经销商前期有囤货行为,但都停了下来,开始加价销售。

湖南:中秋需求整体比较平淡。茅台五粮液实现正常增长,次高端产品略有压力。预计十一部分宴席场景会有所回补,但部分库存较高的企业到明年春节前库存水平仍可能维持在1.5个月以上。

东北:受疫情影响,白酒需求增长缓慢,预计与去年相比勉强持平。受前期疫情影响,食堂食品关闭,对白酒消费有一定影响。

北京:中秋市场需求还有缺口,宴请等场景有限。但品牌间分化明显,一线名酒仍在挤压式增长,非标品和酱香承压。

浙江:由于中秋节较早,天气炎热且距离国庆节较远,加上渠道精心备货,实际销量并未恢复到预期水平。不过,考虑到受H1疫情影响,有许多宴会推迟到10月份,预计今年的国庆宴会将好于去年。高端影响小,二高端关注国庆补货。

上海:由于今年疫情导致Q2现场不足,白酒整体销量仍有缺口。品牌分化加剧。茅台五粮液由于第二高端缺少宴请缺口比较大,表现不错,目前进度在80%以上,全年实现增长没有问题。

江苏:江苏白酒中秋基本都是按任务进行的。从终端购买数据来看,同比去年增长20%左右,与全年情况基本一致。价格波段表现方面,由于中秋占比高,高端白酒任务进度快速推进,其中国窖增长超预期,不仅消化了前期的高库存,目前也有补货需求。至于第二高端,400-600元价位段表现不俗,相比往年涨幅超过20%。300元及以下的中低档白酒增速相对较慢,增幅为个位数。

安徽:安徽中秋节平稳,较去年略有上升。目前现场已基本恢复,大部分现场疫情可在三天内解决,不会造成大规模影响。今年宴会场面火爆,200+和300+两个价格段受益明显。有实力的品牌经销商基本符合厂家要求,大部分都完成了年度任务,保持合理的库存水平。预计他们可以在第四季度继续消化库存,为春节做准备。

广东:受疫情影响,近期白酒销量较往年下降,高端&;第二高端的下降率基本在15%-20%。虽然高端白酒短期销售放缓,但五粮液由于库存低、批发价稳定,甚至略有起色,完成全年任务的信心依然高涨。

二、核心公司跟踪:需求端韧性验证,行业复苏向下传导。

带鱼怎么做好吃又简单

1.品牌研究综述

(1)按价格区间划分的业绩

高端白酒任务进展顺利,五粮液价格上涨。茅台在高端白酒中的表现一向稳健。五粮液和国窖要求9-10月基本完成全年目标。目前,大部分地区任务完成进度达到80%以上。虽然前期经销商对需求端的预期较弱,但实际销售结果显示,高端白酒节刚需属性突出,销售流动较快,总体还是平稳的。其中,五粮液由于前期经销商大量出货,库存一直处于低位,批价略有上涨,与往年旺季走势相反。

第二高端集中在名酒,名酒增速好于全行业。今年受全国疫情零星爆发的影响,经销商对流动性的敏感度大大提高,经销商和终端资源向名酒集中,尤其是前期酱油库存较高的市场。

区域龙头任务基本完成,全年业绩基本锁定。得益于安徽和江苏较好的疫情控制和经济发展,8月以来苏酒和徽酒表现相对较好。目前,顾靖和洋河已经实现了全年的基本目标。随着支付交割的结束,预计二者后续将以库存消化为主。

二线名酒的区域品牌逐渐提升。如今,虽然上半年盈佳增速略低于预期,但在7、8月份经历了冲刺。目前任务进度已经符合公司计划,完成全年任务目标基本不太难。

(2)总体趋势

品牌分阶段差异化,恢复从一线到二线的传导。5-7月,随着市场的逐渐回暖,龙头白酒凭借其超强的品牌力和渠道力,率先抢占了市场回暖后的客户和渠道资源。高端白酒茅五露、区域龙头阳谷、全国次高端龙头汾酒都进展顺利。目前任务进度基本80%+。结合库存数据,全年业绩已经基本锁定。8-9月,本世纪命运和驱动的业绩逐渐回暖,二线高端和二线区域酒龙头的复苏只会滞后,不会缺席。历史经验表明,一线名酒在行业压力下表现明显更好,但白酒往往一荣俱荣,行业分化是暂时的。因此,从行业的进一步回暖来看,行业的增长和回暖将进一步传导到二线白酒,实现企业的全面增长。

2、分公司调查总结

贵州茅台:据渠道调查,9月份货款在8月底完成,但到货节奏较慢,节前批价较为坚挺。原箱/散装瓶达到3250/2850元左右的高点,比8月初上涨80/70元,散装瓶在去年中秋节上涨100元(由于去年的拆包销售政策,审批价格基数较高)。中秋节后,随着到货和需求减弱,批价有所回落。

五粮液:中秋刚性需求更明显,销售周转更快,很多地方批发价涨了5元。渠道调研显示,全国发货进度在80%以上,经销商库存为1-1月,终端库存小于1月,要求9月完成年度目标。

泸州老窖股份有限公司:据渠道调查,双节交割加快,全国多地交割进度达到75-80%以上。渠道库存略高于五粮液,较去年略有增长。但由于旺季费用政策投入的叠加稳定的利润体系,国坑终端销售热情依然高涨。

山西汾酒:付款交割方面,中秋资金交割进展良好,整体进度有望超过80%。预计9月份完成全年任务的5%。产品方面,博粉额度持续紧张,商品销售基本由企业完成。清20成交速度较快,消费者自算率持续提升,但价格仍低于去年同期,渠道利润收窄。预计Q4企业将加大对商品的控制力度。价格认可方面,复兴版825-850元,青20认可价355-380元。库存方面,目前市场库存是良性的。中秋节销售结束后,预计大部分不会超过一个月。

舍得酒业:7-8月回款基本符合预期。关注9月份的支付数据。付款发货方面,渠道反馈显示,公司7-8月付款基本符合预期,8月受疫情影响略低于预期。9月份的付款目标是第三季度的一半。目前非疫区仍有望按计划推进。在价格认可上,要品味350元的核心市场,培育360元-370元的市场。库存方面,库存仍维持在2个月左右。

酒鬼酒:7-8月主要通过渠道销售,9月进入集中付款发货阶段。在此背景下,三季度内参价格由前期的780元上调至800元。库存方面,7、8月份已经消化完毕。目前省内库存在1个月初,省外库存维持在3个月以内。

方水晶:三季度积极推进货款和发货,但由于前期库存较高,目前货款和发货存在一定压力。新平台上市后,由于价格涨幅较大,市场接受度仍然较低。库存方面,T1(省代)和T2库存基本维持在2个月左右。审批价格方面,52度新井平台审批价格510,老井平台440,42度井平台400,52度8号320,42度8号290。

洋河股份:渠道调查显示,全年基本任务目标已基本完成,部分地区正在向提振目标进发。审批价格方面,整体审批价格基本保持稳定,天之蓝调整商品价格为285,成交价为310-320。梦幻三水水晶版调整价格400+。成交价440-460。M6+正常发货价600-610,成交价630-650。省外天之蓝、梦三水水晶版、M6+分别为305、450-460、630,成交价分别为320-330、500、700。库存方面,省内外库存维持在2个月左右,部分经销商预计4月份仍有补货。

今日运势:7-8月付款明显快,全年进度符合计划。付款发货方面,渠道反馈显示,7、8月份以来付款数据大幅增长,带动公司整体任务进度追赶。预计第三季度完成全年任务的80%。审批价方面,审批价整体稳定,275-280不等,成交价在300-310左右。第四批价格在405到410左右,成交价在450左右。库存方面,省内库存达到2个月,略有上升。

顾靖酒厂:顾靖中秋表现较好,较去年有所增长,主要受顾靖16和顾靖20带动。与此同时,公司的资源倾斜,转向消费者的投入,消费者点了更多的酒。其中,顾靖16在宴会上用酒较多,而中档酒(顾靖5和顾靖8等。)保持稳定,在不增加成本投入的情况下,自然被消费者卖出去了。在货款和发货方面,根据市场调研和反馈,省内大部分经销商已完成全年货款任务(中秋节约30%),产品陆续到货。预计12月中旬销售,进行下一年的付款。库存方面,经销商库存在40%左右,与去年中秋接近(今年中秋提前10天,预计10月国庆消化后库存保持健康)。批次价格方面,古20批次价格在530-550,古16批次价格在320-330,古8批次价格在215-220。

口子窖:付款发货方面,经销商反馈合肥整体进度比较慢,中秋销量比去年下降20%左右。厂家关系还在调整期,主要看下半年。写字楼销售公司成立后,预计还会有进一步的权利征集过程。库存方面,整体库存处于正常水平(全年任务量不足10%,接近去年同期)。价格方面,口子窖最近6年从120元拿货(提高门票价格缩窄利润,现在接近顾靖,渠道推力减弱),成交价125-130元。口子窖20年终端交割/成交价310元/330元,518为518元,20%支持。次高端产品整体销售平淡。

欢迎驾酒:付款方面,市场反馈合肥地区付款进度90%以上,比去年略有提高。预计今年洞藏系列将超额完成,实现7亿量级。中秋整体终端预付款情况超预期,终端赚钱意愿强烈,主要是消费氛围形成,渠道盈利。库存方面,经过6月、7月、8月的销售,终端库存水平从2个多月下降到良性水平。中秋节后,目前经销商/终端库存水平为1/2个月。

老白干酒:受石家庄疫情影响,当地中秋付款发货进度有所延迟,但节前全市全面放开,酒厂抓住时机完成付款发货。预计目前付款进度为80%。石家庄A级和15级的产品表现不错,总成本点能达到40%,远高于竞品水平。而且加强了成本控制,预计真实落地率会有明显提升。预计今年本地市场将实现2亿+的销售额。库存方面,库存较去年同期有所下降。

三、投资策略:基本面抗跌性突出,情感低点配置价值凸显。

核心观点:最大业绩压力已过,Q3销量自然提升+业绩基数下滑的双重共振无需过于悲观,应在情绪波动中寻找布局半年的重要时机。

投资建议(基本面抗跌性突出,情绪低点配置价值凸显):前期疫情反复打压预期,但中秋平稳度过,行业抗跌性再次被低估。考虑到市场情绪,短线投资者更追求确定性,三季度偏好确定性和灵活性兼具的汾酒,转投高端+洋河和顾靖,稳定估值。我们认为没有必要对二线品种持悲观态度。虽然短期基本面相对较弱,但估值足够低,边际在改善。一线稳住后,仍有望贡献弹性(推荐顺序愿,天下有缘,欢迎)。

风险提示:疫情反复影响需求下降,竞争加剧。

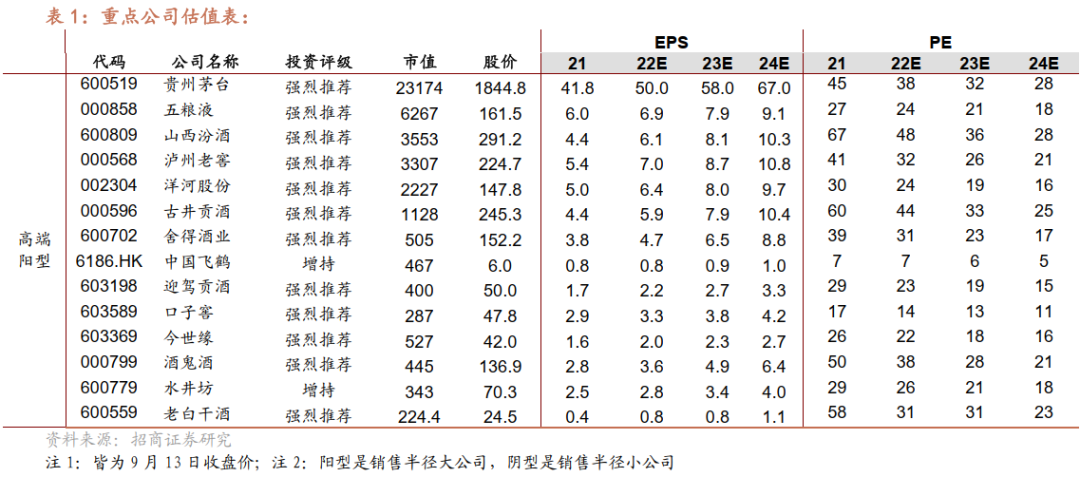

四。行业重点公司估值表

03参考报告

1.预制蔬菜空广泛上下游协同发展2022发展沙龙综述。

2.“精酿风起,拥抱机遇——招商证券第二届新消费产业高端论坛精酿啤酒行业论坛纪实”2022-09-05。

3.“企业进取,产业链完善——第二届新消费论坛公司综述”2022-09-05

04分析师承诺

负责本研究报告的每一位证券分析师在此声明,本报告清晰、准确地反映了分析师本人的研究观点。我的工资的任何部分过去、现在和将来都不会与本报告中的具体建议或意见直接或间接相关。

于佳琪:食品饮料首席分析师,南开大学学士,上海交通大学硕士,注册会计师,在安信证券工作16年,加入招商证券食品饮料团队17年,有6年消费品研究经验。

中餐加盟店

田甜:复旦大学学士,复旦大学硕士,加入招商证券20年。

欧阳廷浩:中山大学学士,香港科技大学硕士,3年买方投研经验,21年加入招商证券。

陈:加州圣地亚哥学士,哥伦比亚大学硕士,加入招商证券20年。

任龙:美国伊利诺伊理工学院斯图尔特商学院硕士。加入招商证券20年,在消费品公司工作5年。

刘成:上海交通大学学士,上海交通大学硕士,21年加入招商证券。

招商证券食品饮料研究团队传承18年研究精髓,擅长行业分析,有独特的逻辑框架和翔实的数据。连续15年被评为新财富食品饮料行业最佳分析师,2021年获得wind金牌分析师第一名。

投资评级的定义

报告中所涉及的投资评级采用相对评级体系,基于报告发布日后6-12个月内公司股价(或行业指数)相对同期当地市场基准指数的市场表现预期。其中,A股市场以沪深300指数为基准;香港市场以恒生指数为基准;美国市场以标普500指数为基准。具体标准如下:

股票评级

强烈推荐:预计公司股价涨幅超过基准指数20%。

增持:预计公司股价较基准指数上涨5-20%。

中性:公司股价变动的预期区间相对于基准指数在5%-5%之间。

减持:预计公司股价将弱于基准指数5%以上。

行业评级夫妻肺片的做法

推荐:行业基本定向,行业指数有望超过基准指数。

中性:行业基本面稳定,行业指数有望跟随基准指数。

回避:行业基本面走弱,预期行业指数弱于基准指数。