谁喝成人奶粉?

文:荊玉

來源:巨潮WAVE(ID:WAVE-BIZ)

隨著近兩年國內人口出生率的不斷下滑,嬰幼配方奶粉市場的“廝殺”愈發激烈,焦慮的奶粉企業們將觸手延伸至成人奶粉市場,將其視為新的增長點。

僅最近半年以來,就有多家奶粉企業先後推出成人奶粉品牌或新品:

2022年7月,佳貝艾特針對中老年人群推出“葆護”系列奶粉;

9月,達能首次推出針對中國市場的中老年奶粉系列產品“敢邁”;

10月,君樂寶對成人奶粉品牌產品線進行全面升級;

12月,飛鶴旗下的成人奶粉品牌愛本推出了全新產品……

盡管奶粉企業們如此魚貫而入、積極布局,卻難掩一個尷尬的現狀——成人奶粉在國內仍然是一個受眾狹窄的小眾市場。

公開數據顯示,2022年,中國嬰幼兒奶粉市場規模預計高達1908.52億元,成人奶粉的市場規模才200億左右,成人奶粉市場規模僅為嬰配粉的十分之一。

且雖然疫情對於需求有所推動,成人奶粉近兩年的市場增長也並不十分景氣。凱度消費者指數中國城市家庭樣組數據顯示,2021年國內快消品銷售額同比增長3.1%,液態乳品整體銷售額同比增長4.4%,成人奶粉銷售額同比增長6.5%,而主要面對兒童的奶酪細分市場,增速則高達32.7%。

那麽這塊本就不大、不肥的蛋糕,為何遭到乳企們的瘋搶?

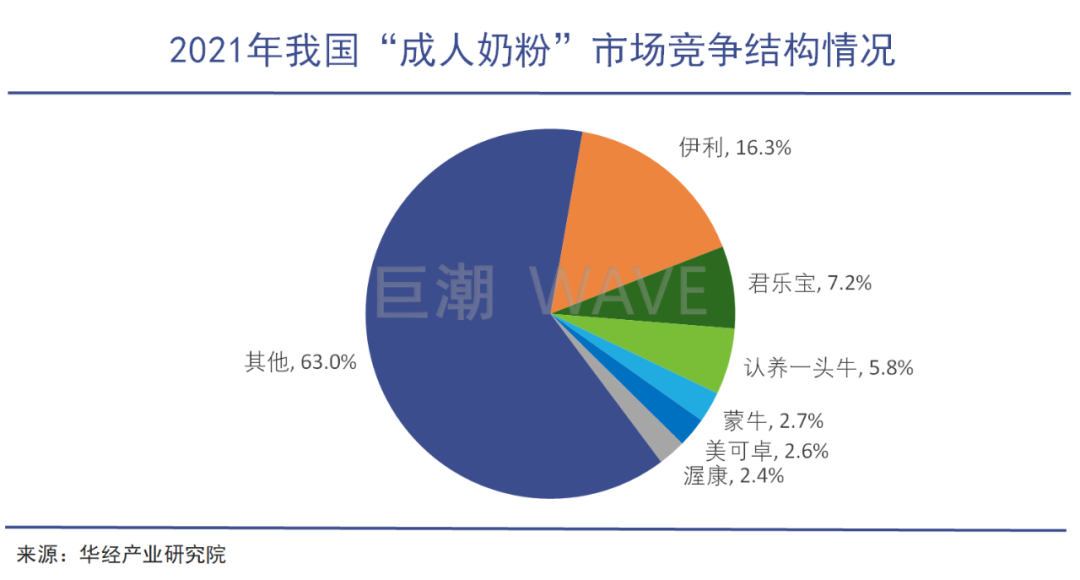

一方面,與萎縮的嬰配粉市場相比,成人奶粉雖然規模不大,但有增量空間,競爭格局也尚未明確;

另一方面,在國內老齡化的大背景下,成人奶粉被普遍認為有著巨大的長期發展潛力。

正如非洲經濟學家Dambisa Moyo的名言,“種一棵樹最好的時間是十年前,其次是現在”。成人奶粉是一個規模不大的慢生意,但未來有超預期成長的可能,有帶來意想不到驚喜的可能。

因此有業內人士預計,未來兩年將有更多的嬰幼兒奶粉品牌消失,也將有更多企業轉向成人奶粉市場。

01

存量博弈與多元化

嬰配粉行業已經進入到存量市場的競爭階段

“我們決定更專注於不斷增長的醫學營養品業務,並逐步停止中國大陸市場的嬰幼兒和兒童營養產品的運營及銷售。”一周多前,雅培中國在其相關官網和公眾號上宣布了這一決定,一時“洋奶粉巨頭敗走中國”的消息引發輿論熱議。

在中國嬰配粉行業,雅培曾一度與惠氏、美贊臣、皇家美素等外資大牌齊名。2017年,其在中國的市場份額為5.4%,排名第5。但在近年來奶粉業的激烈競爭中,雅培逐漸掉隊,2022年的市占率排名已在前十開外。

雅培的敗退背後,積極的一面是奶粉尤其是嬰配粉市場“國進洋退”的浪潮,國產奶粉品牌逐漸收復失地,占據主導;

但也有嬰配粉市場進入存量博弈的殘酷一面:奶粉行業的消費量由新生人口數量和人均消費量來決定。隨著國內人口出生率下降,未來奶粉消費量增長空間較為有限,嬰配粉行業已經進入到存量市場的競爭階段。

這一點從嬰配粉企業的估值上也有充分體現。目前中國飛鶴、澳優等嬰配粉企業估值處於較低位置,PE(TTM)都僅為9倍左右,反映出市場較為悲觀的預期。

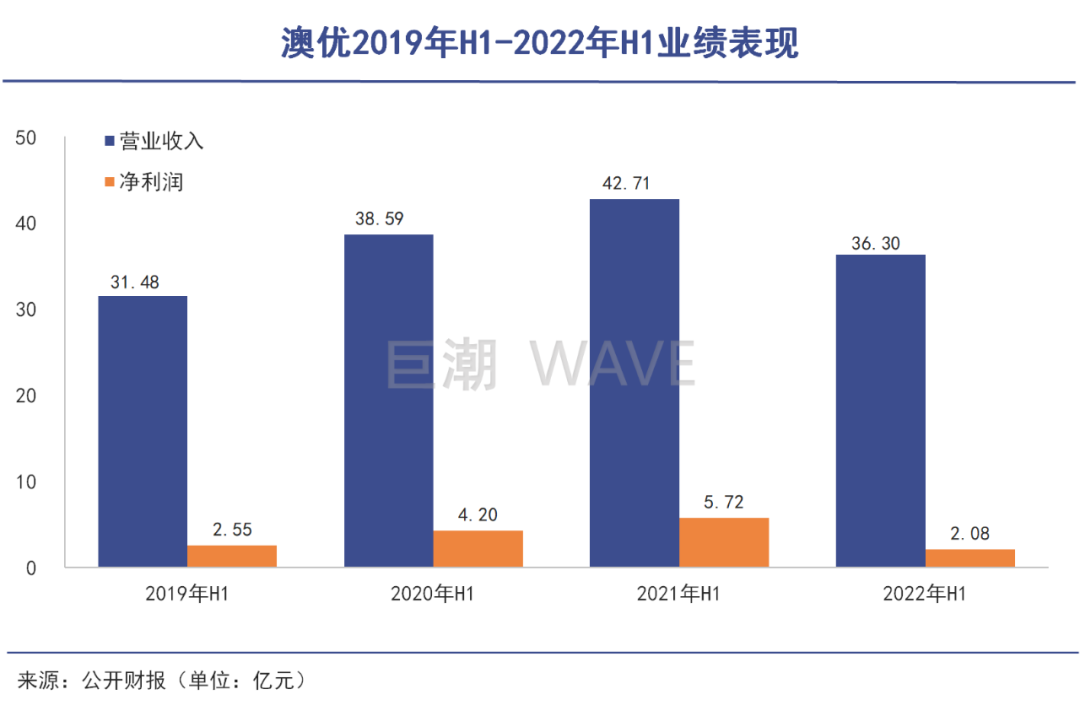

尤其進入2022年後,由於新出生人口下滑叠加疫情對經濟的沖擊,行業並未能觸底反彈,市場銷量和售價反而再次尋底。中國飛鶴、伊利(澳優)等頭部奶粉企業都進行了“去庫存”的操作,這也影響了其2022年的業績增長。公開財報顯示,2022年上半年中國飛鶴實現收入96.7億元,同比下降了16.2%;澳優上半年營收為36.3億元,同比下降了15.1%。

盡管行業已經進入存量時代,但嬰配粉市場的博弈和廝殺還遠未結束。

2021年3月,國家衛生健康委員會發布了嬰幼兒配方食品系列新國標,2023年將是新國標落地和二次配方注冊的關鍵一年,嬰幼兒奶粉品牌還將延續新一輪的“淘汰賽”。此前業內人士預估將會有三分之一的嬰配粉品牌出局,甚至將包括一些主流大品牌。

正是在此大背景下,雅培選擇退出了國內嬰配粉市場,而更多的奶粉企業們加快了業務的多元化,尤其是對於成人奶粉業務的布局。只是,看似有較大發展潛力的成人奶粉業務,本身也存在著諸多發展困境和挑戰。

02

成人奶粉的市場規模一直沒有獲得突破性進展,呈現出類似利基市場的特性。

“為什麽沒有我這個年齡段的奶粉?”“那當然是因為你們這些年輕人不關心自己的身體。”在《脫口秀大會》節目上,脫口秀演員張博洋講成人奶粉的段子揭示出成人奶粉“叫好不叫座”的現狀。

一方面,受新冠肺炎疫情影響,消費者對於成人奶粉的消費認知得到了提升,奶粉的營養價值得到不少消費者的認可;

但另一方面,作為一個長期存在的細分品類,成人奶粉的市場規模一直沒有獲得突破性進展,也沒有針對年輕群體的專業品牌和產品出現,呈現出類似利基市場的特性。因此要在這塊較為貧瘠的土地上掘到金,也殊為不易。

首先,由於飲食習慣的差異,國內居民、尤其是中老年人普遍並沒有喝牛奶的習慣,相當一部分國人存在乳糖不耐受體質,也有相當一部分群體喝不慣純牛奶和奶粉的味道。這種長久以來形成的口味和習慣很難通過消費者教育來改變。

其次,相對嬰配奶之於嬰幼兒,國內居民對於成人奶粉的產品需求不算剛性,更類似於基礎營養品和補充品,其功能定位更多被限定在“補鐵補鈣”。因此過去主流的成人奶粉售價普遍不高,以中低端產品為主,很難與嬰幼兒奶粉相比。

以伊利為例,京東上伊利奶粉金領冠系列嬰兒配方奶粉1段900克的日常活動價格為259元/罐,伊利欣活中老年富硒多維高鈣配方奶粉900克的日常價格為88.7元/罐,前者的售價幾乎是後者的三倍。

由於這些原因,使得成人奶粉的盈利能力遠低於嬰幼兒奶粉,因此過去乳企進軍該細分賽道的動機並不強,賽道內的競爭相對和緩。又因為其市場監管標準不像嬰配粉一樣嚴格,因而市場更是魚龍混雜。

渠道方面也有著明顯的差異。據弗若斯特沙利文的數據,母嬰店作為目前嬰配粉的主要銷售渠道,銷售占比接近70%;而根據凱度消費者指數,成人奶粉最大的購買渠道是網購,占銷售總額的26%。其次是大賣場和大超市,2021年的銷售額占比分別為20.3%和18.8%。這對於新布局成人奶粉的乳企來說也是個全新的挑戰。

此外,成人奶粉品類包括全家奶粉、中老年奶粉、學生奶粉、女士奶粉、特殊人群奶粉,比起嬰配粉產品只需打動寶爸寶媽,成人奶粉企業需要針對高齡老年、中老年、孕婦、年輕群體等多個群體進行長期市場教育,每一個群體規模都有限,但每一個群體都需要特定的消費者教育,難度增加數倍。

03

很長的路要走

成人奶粉市場才剛剛起步,對於新布局企業的業績的支撐還很有限。

嬰配粉市場大盤不斷萎縮的背景下,擁有成長潛力的成人奶粉賽道仍是奶粉企業必爭的增量空間。

目前我國60周歲及以上的人口有2.54億人,占到總人口的18.1%,未來隨著中國人口老齡化加速發展和居民健康消費意識的不斷增強,成人奶粉的潛在用戶將遠高於嬰幼兒奶粉。

同樣地,玩家們魚龍混雜,較低的市場集中度,也意味著行業競爭格局尚未定型,新玩家們仍有很大機會。因此,玩家們紛紛在近兩年加碼布局成人奶粉市場,搶奪即將到來了人口老齡化紅利。

針對成人奶粉售價低、盈利能力弱的問題,玩家們也在高端化、差異化和技術方面各出奇招:除了牛奶、羊奶之外,伊利、蒙牛都推出了號稱營養價值更高的駝奶粉粉;添加的營養物質從最早的高鐵、高鈣,到牛初乳、乳鐵蛋白、益生元、膳食纖維等,還有針對需要控制血糖的消費者的低GI值奶粉等等。

不過,一個消費市場很難僅僅通過提升供給和消費者教育就能繁榮起來。如前文所言,成人奶粉市場很大的瓶頸在於消費者長期習慣,很難在短時間內完成改變。因此不少業內人士都曾指出,成人奶粉市場才剛剛起步,對於新布局企業的業績的支撐還很有限。

宜品乳業集團董事長牟善波在接受媒體采訪時曾表示,盡管三年疫情讓國民的營養需求和營養意識有了進一步提升,但成人奶粉短期內難以彌補嬰幼兒奶粉市場下降帶來的影響。成人奶粉可能在5-10年維度上會有更多好的業績表現,甚至超過嬰幼兒奶粉的市場空間。

因此,盡管成人奶粉前景向好,符合了人口老齡化的趨勢。但其要真正站上主舞台,代替嬰配粉的市場地位仍然需要相當長的時間。

未來兩三年內,奶粉行業的主旋律將仍然是存量市場的“廝殺”。頭部玩家們仍有成長空間,但這些空間將主要來自於對退出玩家屍體的蠶食,而不是成人奶粉業務的快速崛起。