咖啡江湖:守成的星巴克、翻身的瑞幸和进击的Tims

正文:回来吧。

来源:价值星球(ID:价值星球)

虽然疫情对线下经济造成了一定程度的冲击,但在一级市场,2019年至2021年,国内咖啡品牌的融资事件分别为24起、25起和32起,交易金额分别为15.99亿元、15.82亿元和39.36亿元。国内咖啡行业依旧火爆。

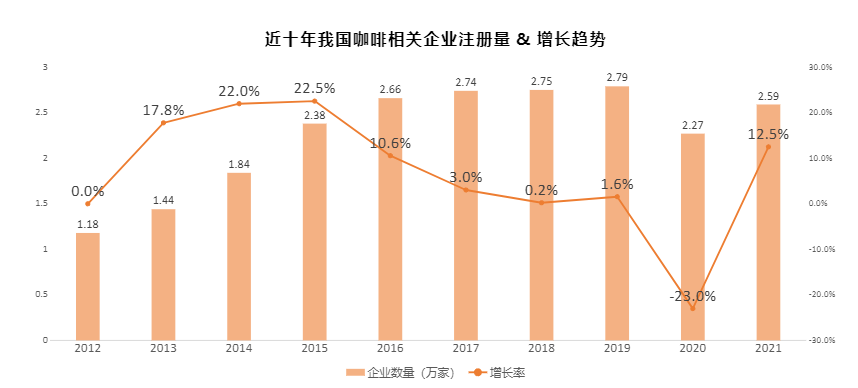

在资本的强力助推下,中国的咖啡企业数量也迅速增加。企业调查数据显示,2021年,全国新增咖啡相关企业2.59万家,同比增长12.5%,平均每天注册企业70家。

数据来源:企业检查

目前参与到咖啡市场角逐的,不仅有咖啡行业的老牌玩家,也有奈雪的茶、喜茶、益禾堂、CoCo、一點點等奶茶企业“兼职”卖咖啡,甚至还包括中石油、中石化、中国邮政、同仁堂、李宁、华为、狗不理包子等圈外行业巨头跨界入局。

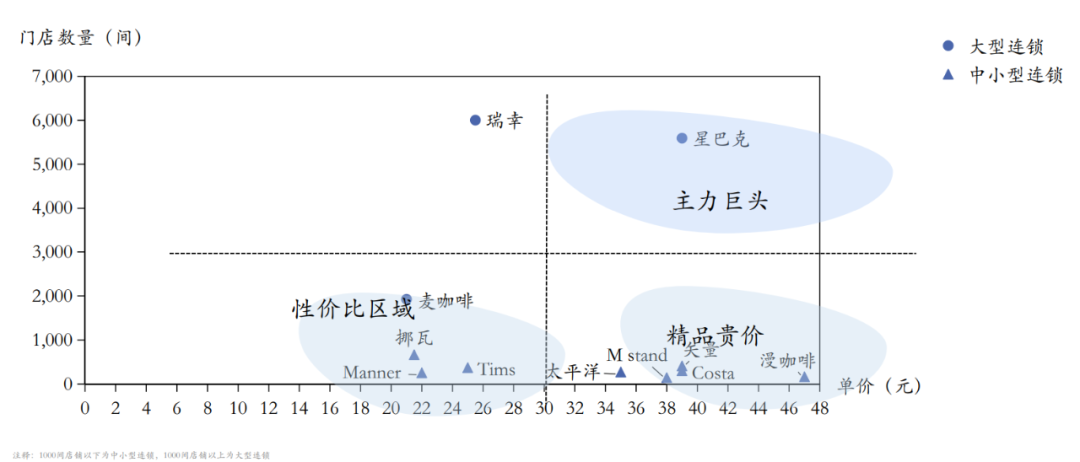

但需要指出的是,无论是品牌影响力还是产品溢价能力,老牌巨头星巴克都是其他玩家无法比拟的。瑞幸、Tims中国、跷跷板、曼得等众多咖啡新势力,都在凭借核心竞争力不断拓展市场。

茶叶妙用

数据来源:数字观测数据(2021年12月更新)

本文将以瑞幸、Tims为例,来探讨下这两家企业未来是否可以撼动星巴克的根基?在日益竞争激烈的咖啡市场上,他们自身又面临着哪些问题?

01

产品维度

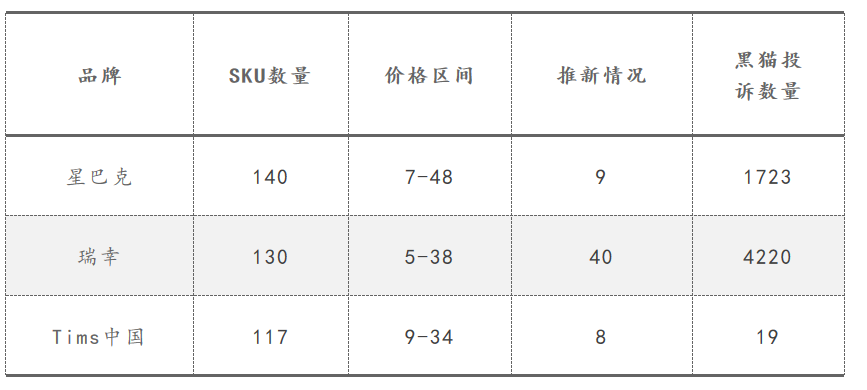

咖啡作为快速消费品行业之一,无论其商业模式如何创新,本质上都必须回归产品本身。对比三家公司的产品,不难发现星巴克在SKU数量和价格上明显高于瑞幸和Tims。

数据来源:公开资料整理。

但瑞幸在产品推新方面却明显强于另外两家,而这也是瑞幸发生财务造假危机后,企业能够起死回生的关键。

例如,2020年9月,瑞幸推出了“浓乳”系列产品,占当年销售额的20%。2021年6月,瑞幸推出了风靡全网的全新生椰拿铁。仅6月份销量就突破1000万杯。2022年,瑞幸再次推出爆款咖啡椰子拿铁。根据瑞幸第二季度财报,这款产品的销量也超过了2400万杯。椰子和咖啡的结合也吸引了其他品牌的迅速跟进。

某种程度上,瑞幸的“起死回生”与Tims和星巴克在中国市场的“水土不服”有关。

从Tims的角度来看,这个拥有59年历史的咖啡品牌,在2019年2月进入中国市场后,在产品方面进行了多次本土化改造。比如Tims的特点之一就是“咖啡+温性食物”的组合。

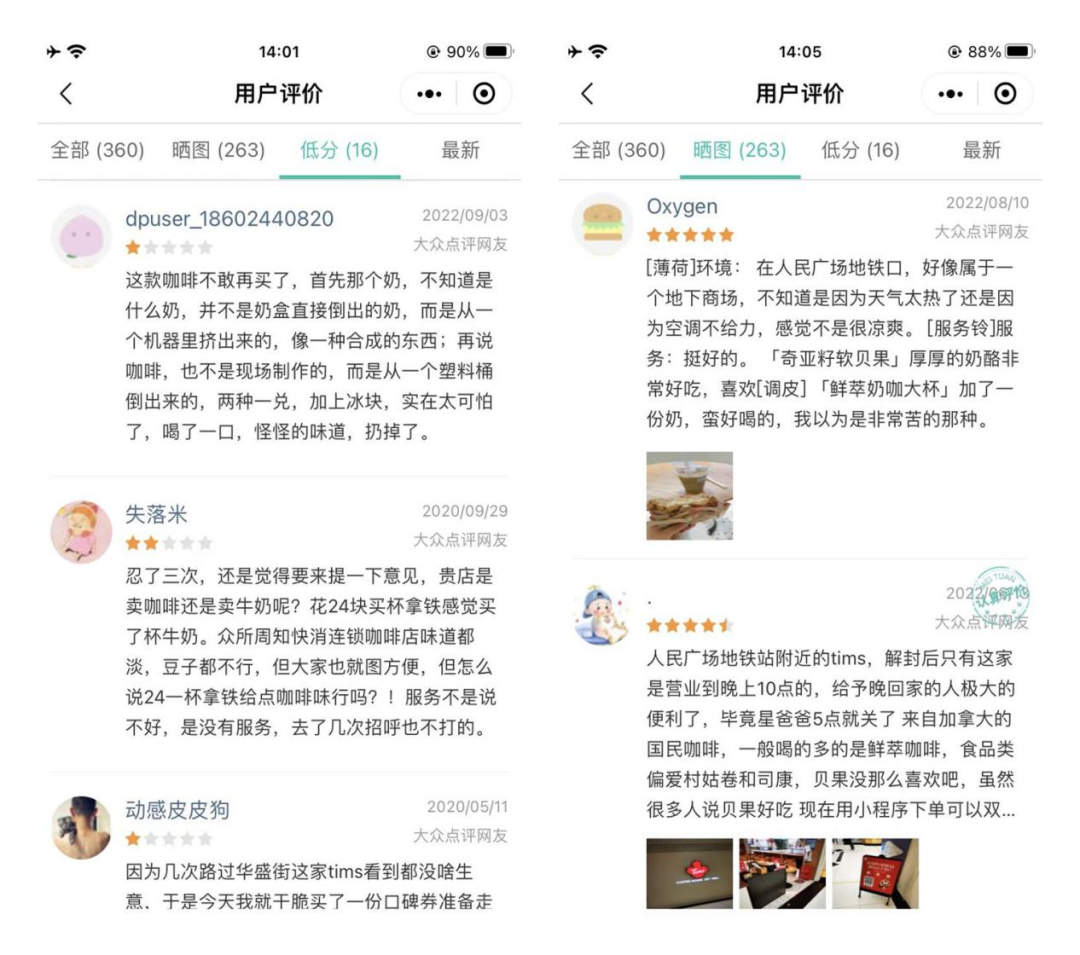

但在很多外卖平台上,对Tims产品的评价呈现出明显的两级分化。尤其有消费者甚至质疑Tims的咖啡不是现磨咖啡,奶味太浓。

来源:美团外卖小程序

而从星巴克方面来看,2009年,星巴克曾推出了花生摩卡星冰乐、黑芝麻抹茶星冰乐、冰镇芦荟东方美人茶等创新东方口味咖啡,试图让喜欢喝茶的中国人爱上喝咖啡。

从事咖啡行业研究多年的李良告诉《价值星球》,由于文化因素不同,欧美人更喜欢喝美式、拿铁等传统咖啡品类。现在年轻人喝咖啡的习惯在改变,更喜欢喝创新的咖啡产品。然而,星巴克在推广这些新潮咖啡和新咖啡时似乎有点谨慎,也未能及时满足消费者的需求。

除了本土创新能力,品牌定位也对消费者的选择有着深刻的影响。在北京打拼10年的强哥告诉《价值星球》,几年前他之所以经常去星巴克门店,愿意为星巴克的高溢价产品买单,很大程度上是因为商业的社交性质,尤其是企业客户往往喜欢在离他很近的星巴克门店谈生意。

但最近两年,很多商务交流都是在线上完成的,咖啡馆的商务社交属性明显在弱化。此外,强哥认为,咖啡不仅仅是一种产品。即使你需要咖啡提神,像瑞幸这样的廉价咖啡已经可以满足你的需求。而且40元的星巴克和20元的瑞幸在口味上并没有特别大的区别。

不过需要指出的是,虽然瑞幸在价格和打造爆款产品的能力上更有优势。但这不足以让他高枕无忧。

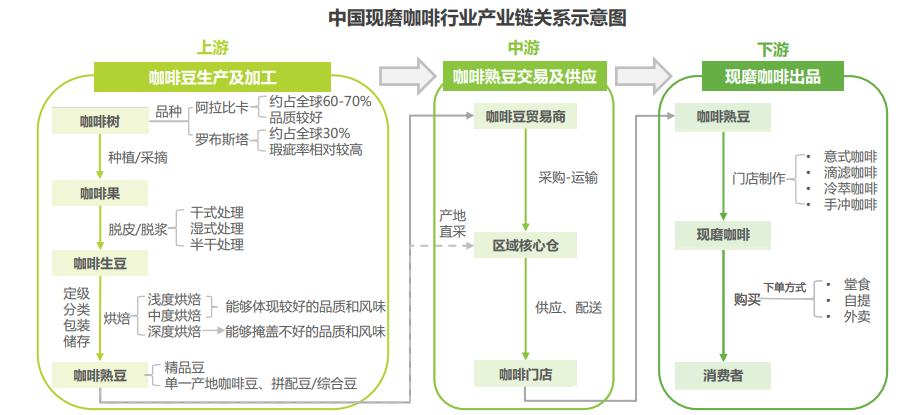

由于星巴克比瑞幸更早进入咖啡市场,其在产品供应链上的整合能力明显高于瑞幸。以咖啡店为例,星巴克目前在全球运营9个咖啡豆种植支持中心,以先发优势与上游咖啡农合作,并与供应商形成稳定互利的关系,保证高品质咖啡的价格稳定。

来源:艾瑞咨询

而对于瑞幸而言,虽然目前走的是产地直采模式,也从源头控制咖啡豆的品质。但云南一位负责给国内某咖啡品牌供货的张老板却告诉价值星球,产地收货的不可控因素实在是太多了!

快餐加盟店排行榜

比如品牌要求20吨一级咖啡豆要在一周内送到对方指定的仓库。但由于当时咖啡豆供应不足,符合客户要求的咖啡豆数量就更少了。最后供应商和品牌方沟通后,只能在原进价基础上每斤加价0.5元。而这部分上涨的成本自然需要品牌来承担。

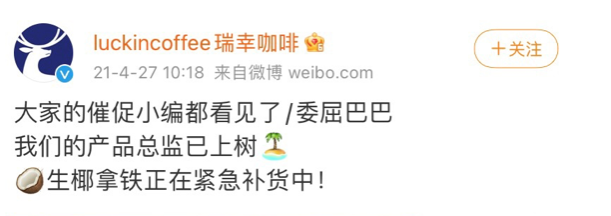

其实早在去年,由于椰子供应商短缺,瑞幸的椰子拿铁在很多线下店都出现了断货。甚至在当时,瑞关兴威甚至调侃:我们的产品总监已经上树了,生椰拿铁正在紧急补货!

来源:关伟Luckin咖啡

除此之外,瑞幸打造多款爆品的背后,也付出了极高的营销费。数据显示,今年第二季度的销售及营销费用达1.290亿元人民币,较2021年同季度的7990万元人民币增长了61.4%,增长的原因主要在于广告费用的上升,及支付给第三方外卖平台的佣金费用随着外卖订单数量的增加而增加。

所以,对于下一个瑞幸来说,如何在推出爆款产品的同时,降低营销费用,补齐供应链中的短板,是瑞幸能否走得更远的关键。

02

模式争议

对于快消品来说,线下门店是促进产品销售最有效的渠道。从现有门店数量来看,新季度瑞幸和星巴克中国的门店数量分别为7195家和5761家,比上季度末分别增加615家和107家。

李良告诉《价值星球》,星巴克门店扩张速度不如瑞幸的原因在于,星巴克门店目前采用的是直营大店的模式,选址一般都选在当地的核心商圈,而瑞幸是通过直营+加盟的方式快速扩张,其门店选址一般都选在写字楼和街边小店周围。

据窄门餐饮眼统计,截至今年7月,Tims中国咖啡店和星巴克一样,数量已达450家。显然,未来Tims店铺的数量还是会有很大的提升空。

最近两年,疫情带来的不确定性凸显了瑞幸作为小店扩张模式的优势。根据星巴克中国的数据,在上一个财季,在今年年初受疫情影响最严重的上海,该公司有超过940家门店约三分之二的时间受到疫情影响;在北京,150家商店已经关门近6周。

大量门店的关闭也直接拖累了星巴克业绩的增长。星巴克最新的季度财报显示,其在中国区的同店销售额比去年同期下降了44%,而其在中国市场的收入比去年同期下降了40%。与之形成鲜明对比的是,睿讯同店销售额同比增长41.2%,营收同比增长72.4%。

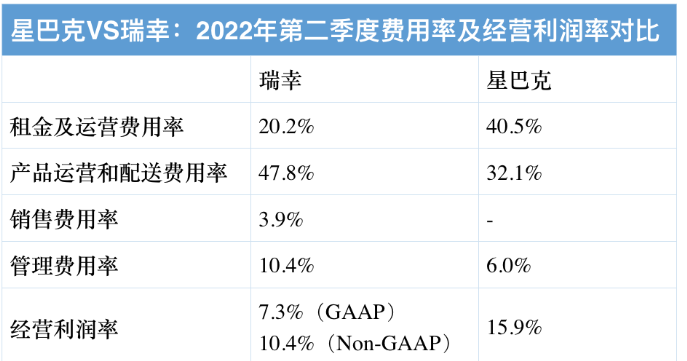

从一杯现磨咖啡的成本构成来看,原料成本约占总营收的25%-30%,门店运营成本占比高达40%-50%。但不考虑疫情因素,对比星巴克和瑞幸的费用率和营业利润率,瑞幸在房租和营业费用率上低于星巴克,其他费用指标高于星巴克。最终的结果是,星巴克15.9%的营业利润率仍然高于瑞幸。

来源:公司财务报告

瑞幸的这种小店模式虽然灵活、租金成本更低,但这一模式本身更容易被竞争对手复制。比如,Manner、Tims均在发力“小店自提”模式。因此,对于瑞幸而言,怎么守住护城河,也是当下迫切需要解决的事情。

当然,无论是后续的门店扩张、产品研发、门店日常运营,都必须要求企业有充足的现金流。从目前来看,获得6.5亿美元融资的瑞幸和融资1.945亿美元的Tims似乎都不缺钱,而且星巴克中国有母公司的支持。而这必然会让国内咖啡赛道的竞争更加激烈。

03

每个家庭都有某种麻烦

抛开外部竞争因素,星巴克、Tims、瑞幸都有不同的问题需要解决。

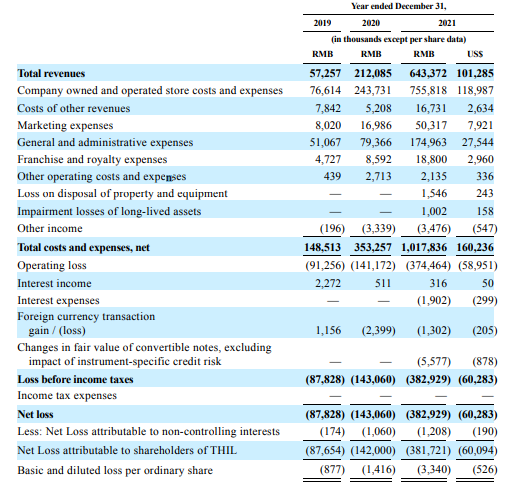

首先,从Tims的角度来看,其自身的盈利仍然是个谜。Tims中国区招股书显示,Tims中国2019年至2021年的净亏损分别为8782.8万元、1.4亿元和3.8亿元。

来源:公司招股说明书

而截止到2021年末,Tims中国共拥有30家旗舰店、275家标准店和85家Tims Go门店,合计共390家门店。这就相当于Tims中国单家门店平均亏损约在98万左右。

其实Tims是靠做加拿大市场的“二房东”来盈利的。简单来说,就是借助Tims自身的品牌影响力,在商圈形成较高的话语权,然后以较低的价格收购店铺,转租给加盟商。

芝麻糊

但这种模式在中国行不通,因为Tims的品牌影响力还低。以小红书笔记为例。目前星巴克、瑞幸、Tims的笔记分别是97万+,61万+,4万+。百度指数不包括Tims,也决定了Tims很难吸引商圈。

在中国市场缺乏清晰盈利模式的情况下,Tims仍在大举扩张。根据Tims中国市场负责人陆的说法,到2026年,Tims的门店数量将增加到2750家。虽然通过增加门店数量可以形成规模效应,但也对公司的现金流提出了更高的要求。

虽然前段时间,Tims中国采用了比较新颖的“特殊目的收购公司+烟斗”组合上市模式。但如果Tims未来一直难以盈利,恐怕资本市场也不会继续买单。

星巴克方面,从2022年第二季度营收来看,美国国内营收占比69%。但据国内多家证券机构预测,美国经济即将进入下行周期。

长城证券预测,虽然美国上半年经济增速放缓是政府财政支出减少造成的,但并没有能够保持经济稳定增长、促进通胀回归正常水平的政策。在美联储持续加息的背景下,下半年,美国需求将快速回落,经济指标开始下滑,美国将进入衰退周期。这对高度依赖本地市场的星巴克来说,显然不是好消息。

来源:星巴克股价百度

而在中国区市场上,星巴克所布局的城市均分布在一、二线城市之中。但目前国内一二线城市房租、人工成本不低,裹挟在众多竞争对手中,星巴克除了“品牌”,又会放什么大招来拉动业绩的增长呢?

对于瑞幸来说,一方面,何时回归市场成为很多投资者关心的问题。另一方面,目前瑞幸正在努力下沉市场,国内很多县也能看到瑞幸的身影。但一杯20多元的咖啡,与下沉市场的消费力有些格格不入。未来的下沉市场能否成为瑞幸新的增长曲线?

总的来说,中国咖啡行业在经历了速溶咖啡、连锁品牌、o2o大战之后,已经进入了本土化的中国茶咖啡时代。根据艾瑞咨询的数据,2021年国内咖啡行业市场规模为3817亿元,预计2025年中国咖啡行业市场规模将超过1万亿元。

但值得注意的是,目前我国人均咖啡消费量仅为9杯/年,远低于世界主要国家161杯/年的平均水平。这也说明中国的咖啡市场还处于比较初级的阶段。而未来谁将在这个万亿级的市场站稳脚跟,恐怕必然会有一场恶战。