伊利只剩“华山一条路”

文: 南溪

來源:壹覽商業(ID:yilanshangye)

中國食品飲料企業中,營收能破千億的屈指可數,破千億還能維持增長的更是罕見。

今年上半年,“奶茅”伊利或許還能擔得起上面這句話,半年報顯示,伊利2022年上半年營收634.63億元,凈利潤61.39億元,分別同比增長了12.31%和15.4%。

但三季報發布後,伊利的業績卻急轉直下,三季度營收302.87億,同比增長6.72%;歸母凈利潤19.29億,同比下降26.46%;扣非凈利潤16.93億,同比下降33.27%。

伊利業績的變臉並非毫無征兆。雖然上半年伊利的營收和凈利均維持了雙位數增長,但拆分來看,一季度營收和凈利增速分別為13.42%和24.32%,二季度的營收和凈利增速則為11.23%和4.91%,增速放緩明顯。

業績說明會上,伊利再次強調,到2025年要挺進全球乳業前三,2030年登頂全球乳業第一。但如今增長後勁不足,伊利的願景能否兌現還未可知。

三季度最大的變化是凈利潤,直接由正轉負,並且是大幅下滑。

下滑的主要原因在於費用端。第三季度,伊利銷售費用57.00億,同比增長29.46%;管理費用13.91億,同比增長40.36%;研發費用2.25億,同比增長51.69%。

10月28日的業績說明會上,伊利表示,公司品牌費用投入按照權責發生制處理,公司贊助的多個綜藝節目集中在三季度播出,使得三季度相應費用體現較多。

拋開凈利潤僅看營收也不樂觀,與上半年雙位數的增速相比,三季度營收增速又放緩一步。

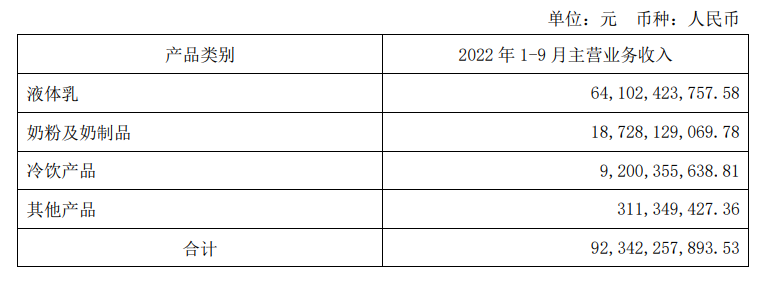

問題主要出在液態奶上。前三個季度,伊利的液體乳、奶粉及奶制品和冷飲產品的營收分別為641.02億元、187.28億元、92億元,去年同期分別為647.16億元,116.69億元,69.47億元。

三大主營業務中,奶粉及奶制品、冷飲產品漲勢良好,唯有液體乳拖了後腿,營收下滑0.95%,但從營收結構來看,液體乳占比近70%,因此即便後兩項業務有所上漲,也依然難挽整體業績的下滑。

事實上,液體乳作為伊利的基本盤,營收放緩趨勢早已顯現。今年一季度,液體乳營收同比增長7.2%,二季度由正轉負,同比下降5.09%,三季度營收繼續下跌,同比去年下滑4.9%。

盡管在業績說明會上,伊利稱四季度開始備戰春節旺季,液奶銷售將會有所好轉,但從過去兩年的業績來看,三季度往往是全年的業績巔峰,四季度不是墊底,就是倒數第二。

液體乳增收不利首先與疫情有關。三季度業績說明會上,伊利提到,下半年受到疫情持續影響,液奶增速有一定放緩,銷售還未恢復到3月封控前的水平。

伊利營收的90%來源於線下經銷商渠道,今年點狀反復的疫情致使不少消費者長期居家,出行受限導致液奶的線下銷售不景氣。

但更重要的原因在於,伊利的液體乳在體量上已經很難有跨越式的突破。

早在2006年,伊利就提出了“全國織網”計劃,將業務範圍拓展至全國各地。截止到9月末,伊利經銷商總計19321家。曾有數據統計,平均每個縣級行政區有超過5個伊利經銷商。

對伊利來說,想要復現以往的營收增速,需要從“量增”轉為“價增”,將增長點押注在高端化產品。

今年3月,伊利上線了“金典”A2β-酪蛋白有機牛奶,2個月後,金典娟姍有機純牛奶問世,兩款產品在京東的售價分別為99.8元/12盒和99元/盒,相同的奶量下,金典純牛奶售價僅為前兩者的一半。

此外,2022年前三季度,伊利低溫鮮奶增速超過40%,預計全年增速50%;伊利近年推出的“臻濃”系列、“舒化奶”高端系列也在2021年分別實現了近6成和近3成的同比增長。

但從現階段來看,伊利的三大拳頭產品——伊利純牛奶、金典純牛奶和安慕希常溫酸奶營收規模均超200億,而近兩年推出的一系列高端化新品,收入占比只有12.48%,因此即便新品價格更高、增速更快,但短期內想要在份額上超越老品並不容易。

液態奶增收不利也不止伊利一家,2022年上半年,蒙牛液態奶營收同比僅增長0.55%,這一數字尚且不如伊利同期的1.14%。

光明乳業下滑更加明顯,前三季度液態奶營收同比變動分別為2.03%、-13.76%、-4.98%,前三季度液態奶總收入120.98億元,同比下滑5.79%。

據頭豹研究院數據,2020年液態奶市場份額占比達60%,占比最高,其中常溫白奶、低溫奶和酸奶近五年復合增長率分別為在4.1%、9.80%、7.70%,對比奶酪的23.20%,液態奶的增長紅利正在消退。

短期來看,伊利增量的最大可能性是奶粉及奶制品業務。第三季度,奶粉及奶制品業務實現營收66.57億,增速為64.96%;前三個季度,收入187.28億,同比增長60.50%。

從奶粉業務布局來看,嬰幼兒奶粉領域,伊利金領冠已經成為百億大單品,此外,伊利兩次出手澳優乳業,如今已持有澳優52.7%的股份,成為其第一大股東。

澳優乳業以羊奶粉著稱,自2018年以來其配方羊奶粉銷售額已經連續多年占國內嬰幼兒配方羊奶粉總進口量的6成以上,伊利此舉也意在強化自身的奶粉業務。

伊利奶粉業務的增速已經位居行業第一,於其而言,更大的絆腳石是人口出生率的下滑。

國家統計局數據顯示,2021年出生人口較2016年下降4成,澳優董事長顏衛彬曾表示,明後年奶粉市場用戶將會減少400-500萬的數量級,受此影響,上半年飛鶴、澳優、健合、雅士利等品牌營收均有下滑。

新的機會在於成人奶市場。自2017年來,我國成人奶市場增速保持在20%以上,受疫情影響,成人奶粉(含駝奶粉)在天貓平台2020年同比增速超過70%,消費人數同比增長超過45%。

早在十多年前伊利便推出了“欣活”品牌布局成人奶市場,該品牌目前市場份額位居第一,今年9月,伊利推出沙漠有機全脂駝乳粉,此舉被外界解讀為借小眾奶發力高端成人奶粉市場。

但就目前來看,嬰幼兒奶粉市場規模逼近2000億,成人奶的市場規模只有200億左右,還不及前者的零頭,根據尼爾森報告,2021年中老年奶粉品類的居民滲透率僅為14.6%。

“銀發經濟”雖是藍海,但短期也難解伊利增長的燃眉之急。

奶制品市場中增速最快的是奶酪,2021年增速高達23%,橫向對比其他國家,美國人均奶酪消費量為10.4千克、法國為15.9千克,中國僅有0.19千克,即便對標日韓也有10倍的差距。

奶酪這片新藍海也成為各大乳企的發力重點。伊利早在2018年就成立奶酪事業部,通過渠道優勢快速鋪貨,上半年伊利奶酪已經覆蓋終端50萬家門店,預計年底將覆蓋100萬家,此外,上半年伊利奶酪市場份額增長4%,躍居行業第二。

但老對手蒙牛在奶酪市場的布局也不容忽視,早在2年前蒙牛就盯上了妙可藍多,先後4次收購其股份。在蒙牛的扶持下,妙可藍多在2021年憑借28%的市占率位居行業第一,而4年前,妙可藍多甚至沒擠進前五。

整體來看,奶粉及奶制品業務雖然漲勢良好,但每條業務線都各有各的難,且第二曲線整體占比尚不到20%,想要跟液態奶平分秋色,還有很長的路要走。

荷蘭合作銀行公布的全球乳業榜單中,伊利連續第3年位居“全球乳業五強”,且前四名中有三家企業增速只有個位數,伊利憑借31.7%的增速成為全球乳業20強中增長最快的企業。

但想成為“世界的伊利”並不容易。對比排名第二的雀巢,從1867年成立至今,橫跨了兩個世紀,業務遍及乳品、糖果巧克力、瓶裝水、咖啡飲料、烹飪、寵物食品、健康營養七大板塊,且營收分布相對均衡,遠非靠乳制品一點支撐的伊利可比。

伊利也意識到了這個問題,多元化業務屢屢被提上日程。

今年3月,伊利推出旗下首個國潮茶飲品牌“茶與茶尋”,涵蓋桃香烏龍和青柑普洱兩個口味,客單價在6元/瓶,同步在天貓發售,這也標誌著伊利正式進軍無糖茶市場。

5月,伊利再出新動作,推出“one on one”品牌進軍寵物糧賽道,one on one根據每只寵物的個體情況,通過健康數據和日常生活細節分析,為每只寵物定制寵物糧,以降低健康風險。

事實上,伊利的“不安分”早已顯露痕跡,尤其是在飲料行業,更是動作頻頻。2017年,伊利推出“每益添”活菌型果汁飲料,同年又推出豆乳產品“植選”,2019年伊利又進軍咖啡市場,推出“聖瑞思”咖啡飲料,同年10月,伊利中高端礦泉水“inikin伊刻活泉”發布。

伊利投資者關系部總經理趙琳則表示,伊利布局非乳業務的方向主要有兩個,一個是創新空間大的品類,比如飲料業務,另一個則是發展潛力大且資源稀缺的品類,如礦泉水。

盡管伊利深耕渠道多年,但旗下的多元化業務似乎沒能“沾光”,從營收來看,目前還不及乳制品業務的零頭,有些新業務甚至在財報中都沒有提及。

更何況這些賽道也是巨頭林立,礦泉水自不用說,幾家巨頭輪流坐莊,無糖茶裏農夫山泉、三得利、伊藤園、元氣森林等品牌也打得熱火朝天。在貨架上,伊利想突出重圍並不容易。

更關鍵的是,伊利的產品也出現了老化,伊利純牛奶、金典純牛奶和安慕希三大產品均已推出10年以上,此外,伊利80%的銷售份額都分布在低線城市,一二線城市的年輕消費者,已經很少喝伊利的牛奶,更何況如今小眾奶不斷湧現,也在沖擊著伊利的市場。

10月過去,乳企的三季報也陸續出爐,今年不少乳企都出現了營收增速放緩、盈利能力下降的“雙降”趨勢,行業“強者愈強”的馬太效應也更加顯著。

盡管從行業來看,伊利頭把交椅依然坐得很穩,但跨越千億後,下一個增長機會還不明顯。

在中國伊利已經難有對手,未來的伊利需要把自己當做對手。