从日本消费趋势预测谁是下一个“元气森林”?

細數近年最火的國產飲料品牌,成立5年完成6輪融資、最新估值達到60億美元的元氣森林,是備受矚目的新晉品牌之一。

憑借著出色的營銷手段,入局不久的元氣森林成功攪動行業格局,讓無糖氣泡水成為風口上的寵兒,也讓赤蘚糖醇等代替蔗糖的原材料熱銷。

中國飲品市場變局顯現,老玩家優勢不再。浙江省市場監管局、工商聯最新數據顯示,曾經被稱為國民第一飲料品牌的娃哈哈,2020年營收439.8203億元,相比2019年下滑5.29%。

而中國飲料行業的新口味、新玩法不斷迭代、面世。市場風雲變幻,創業者蜂擁而至,無數明星資本下場,黑蟻資本、紅杉中國、梅花創投等一線知名VC不斷湧現在大眾視野。

資本為何偏好新消費品牌?俄羅斯著名投資機構DST Global的合夥人Alexander Tamas將這個邏輯歸納為“地緣套利”(geographical arbitrage)。

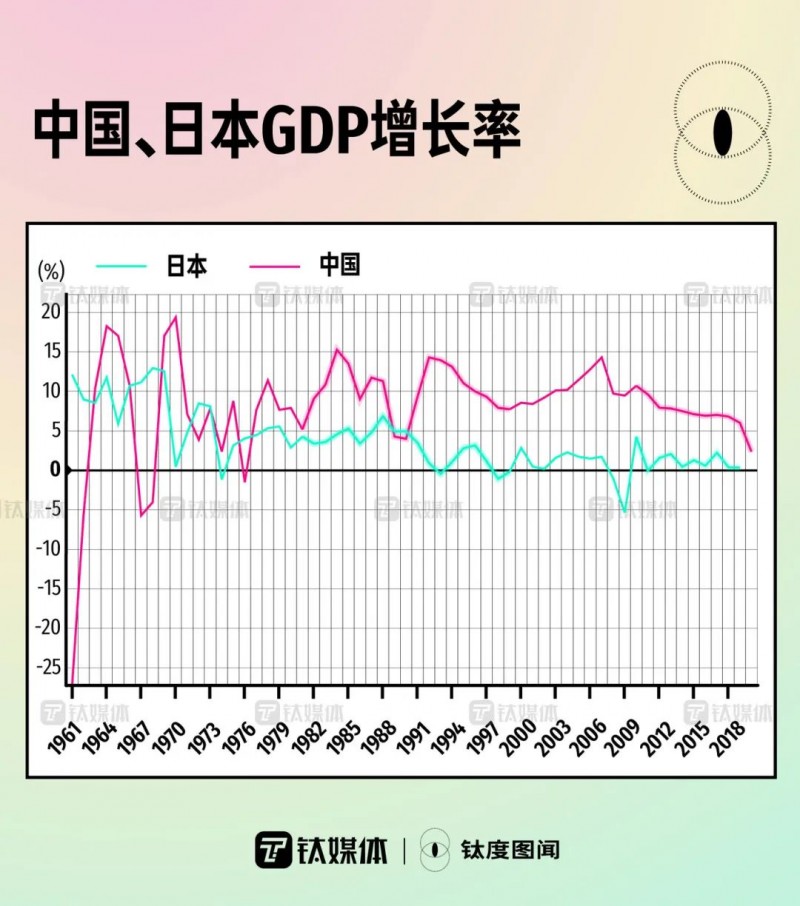

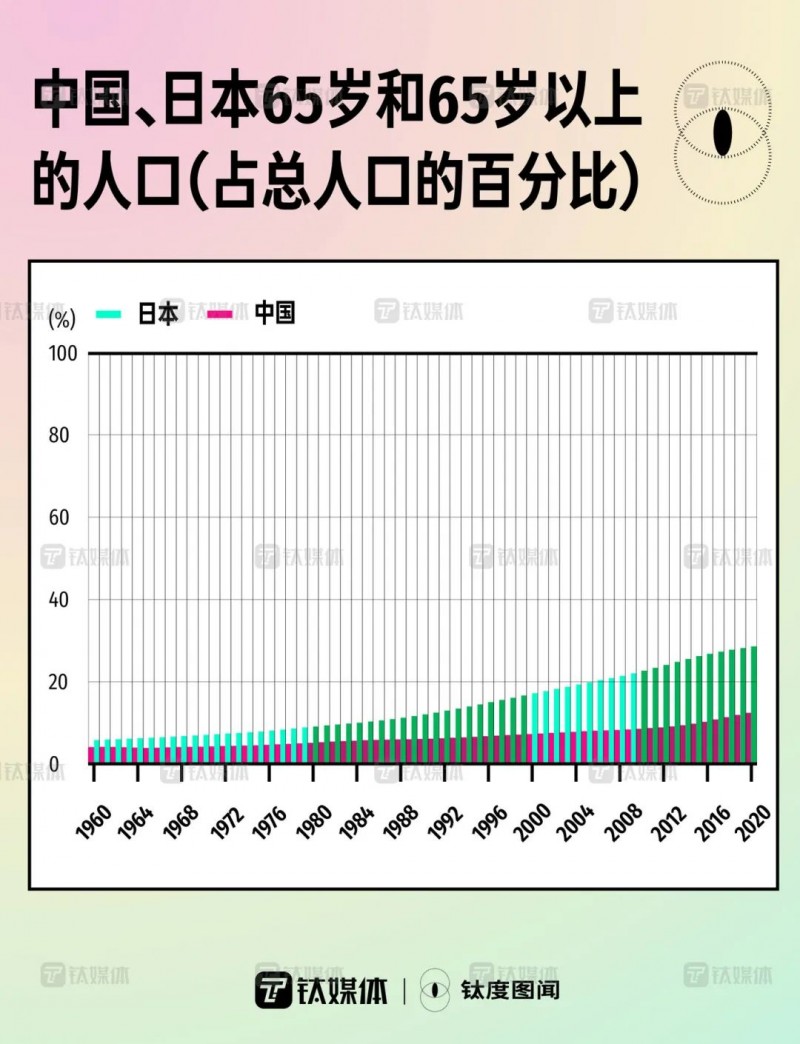

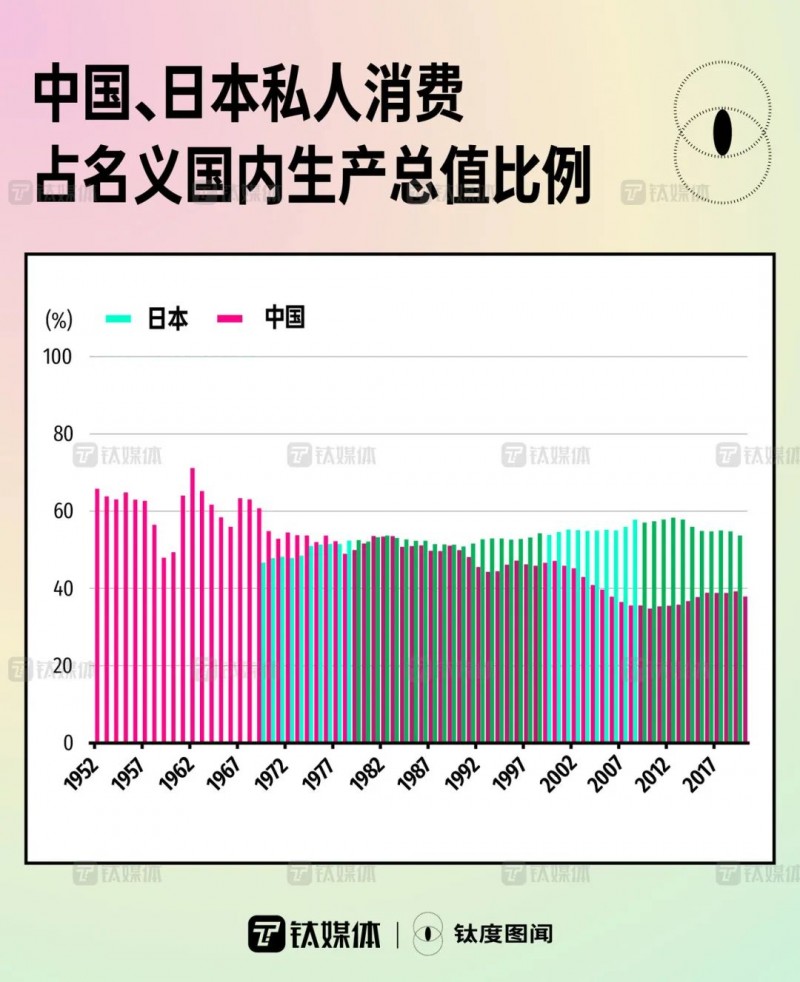

事實上,2019年中國人均GDP達到1萬美金,日本在1975-1980年代達到這個數字。我國進入中速發展階段後,國民的消費習慣可以借鑒日本。一些投資人以上世紀70年代日本消費升級的發展模式,指導國內消費品的投資,側重點包括:

本土化,尋找國產替代產品;

個人化,消費品以獨居和個體為單位;

自動售賣,在國內隨著二維碼的普及,無人貨架也曾風靡一時;

瞄準新人群,圍繞95後的生活、消費習慣。

當下,中國經濟發展態勢與消費者偏好,與90年代前後日本市場,有不少相似之處。借此,鈦媒體·鈦度圖聞梳理國內外飲品行業變遷數據,看中國軟飲料行業的未來將去往何方?

01

軟飲界下一個現象級產品會是?

中、日經濟狀況的相似處包括:一方面,經濟增速放緩,房地產價格處於高位;另一方面,人口老齡化和單身現象都開始加劇。並且在消費習慣上,兩國都存在消費降級與消費升級現象並存的現象,女性成為了消費主力。

日本90年代前後經濟波動帶來的消費趨勢變化,對看清未來中國飲料行業的消費趨勢具有借鑒意義。

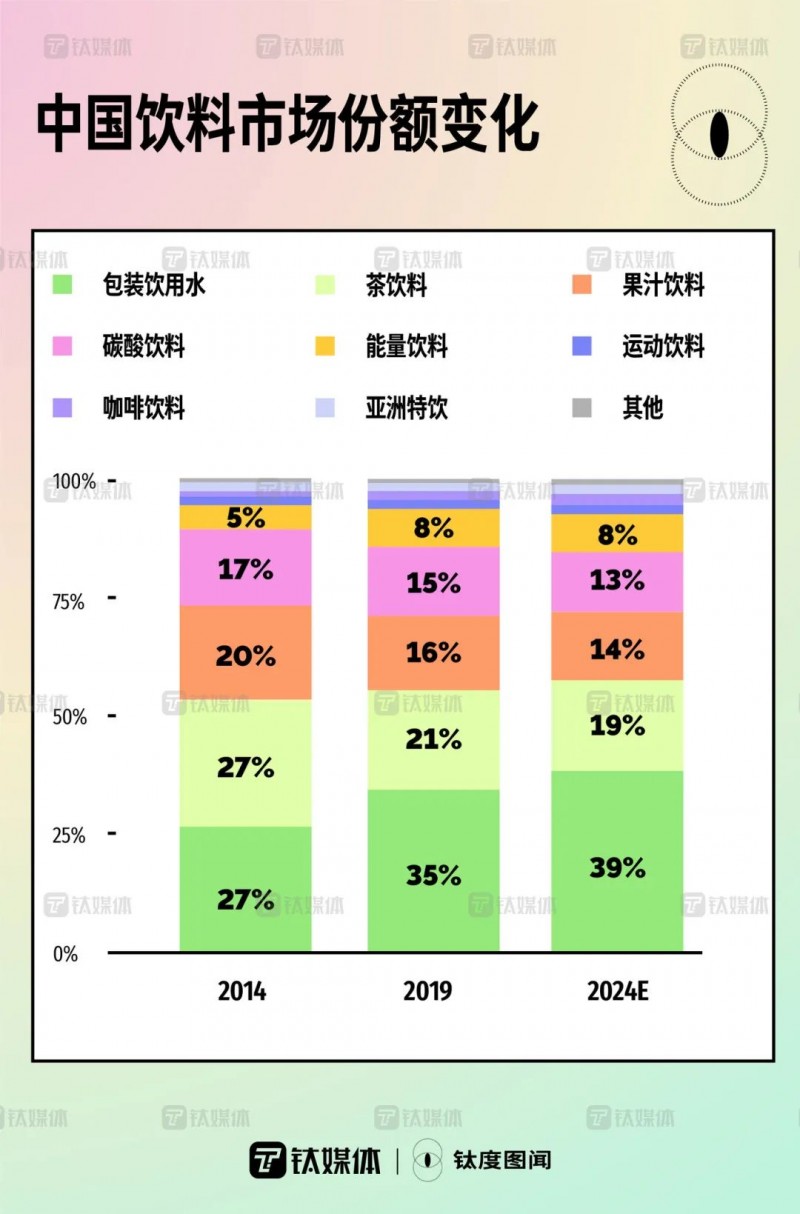

中國和日本的飲料都以內銷為主,進出口差額影響較小。2005年我國飲料人均產量為26kg/人,同年日本為140kg/人,差距明顯,而這個差距隨著近十幾年我國飲料市場的快速發展明顯縮小。2019年我國人均飲料產量126kg/人,2018年的日本為180kg/人。

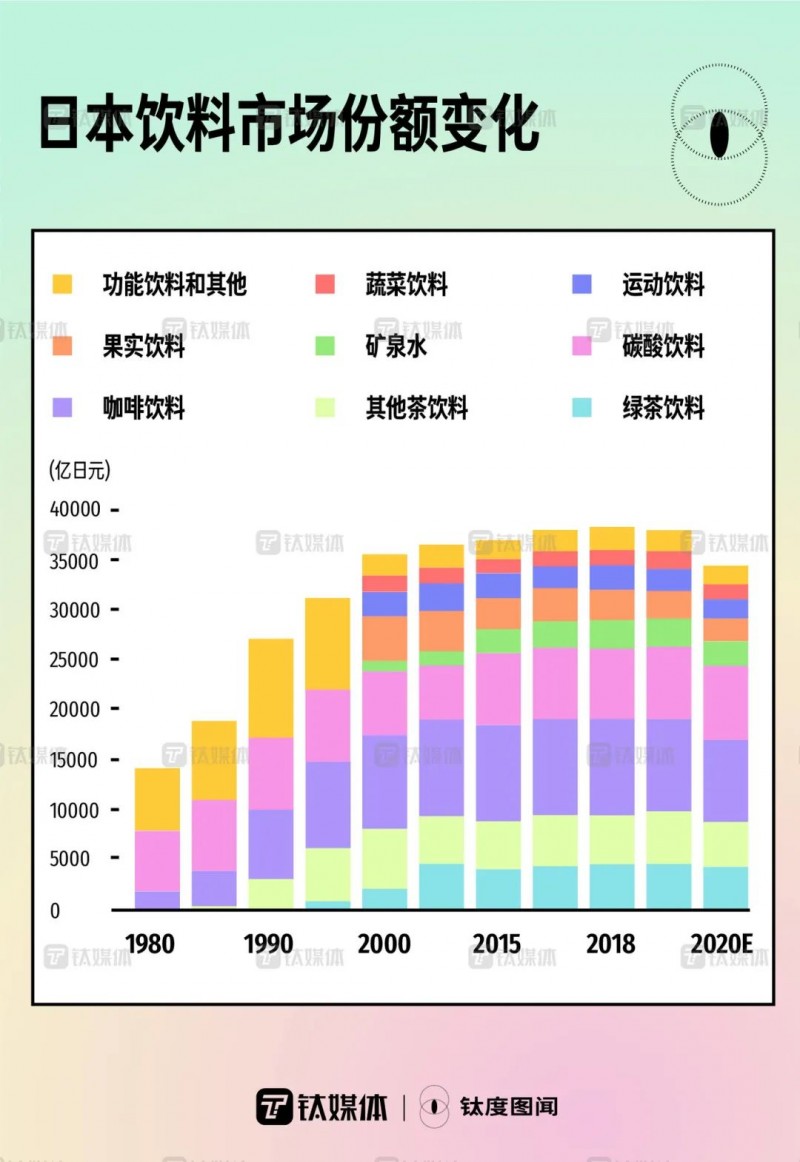

日本飲料行業發展過程中,轉機是無糖氣泡水的出現。1985-1995年可以稱作日本無糖飲料發展的黃金十年。彼時,日本碳酸飲料幾乎沒有增長,市場銷量增長主要靠無糖茶及咖啡推動,直到2015年,日本無糖飲料一直保持著至少兩位數的增長速度。

1995年之後的二十多年間,日本茶飲料和無糖飲料雖然增速均放緩,飲料行業依然朝著健康化方向升級,1990年-2000年,無糖茶飲料市場占比從8.2%提升至19.3%,礦泉水則從0.9%提升至4.0%,諸多成分更加細分的功能飲料產品開始占領市場,值得注意的是,日本飲料市場的增速仍基本由無糖飲料貢獻。

回看此時的中國,無論是老牌飲品農夫山泉、哇哈哈,還是新興的元氣森林,除了發力無糖氣泡水產品研發,無糖茶飲與健康功能性產品也正被逐步推廣。

02

軟飲行業天花板已現,新產品還能賣得動嗎?

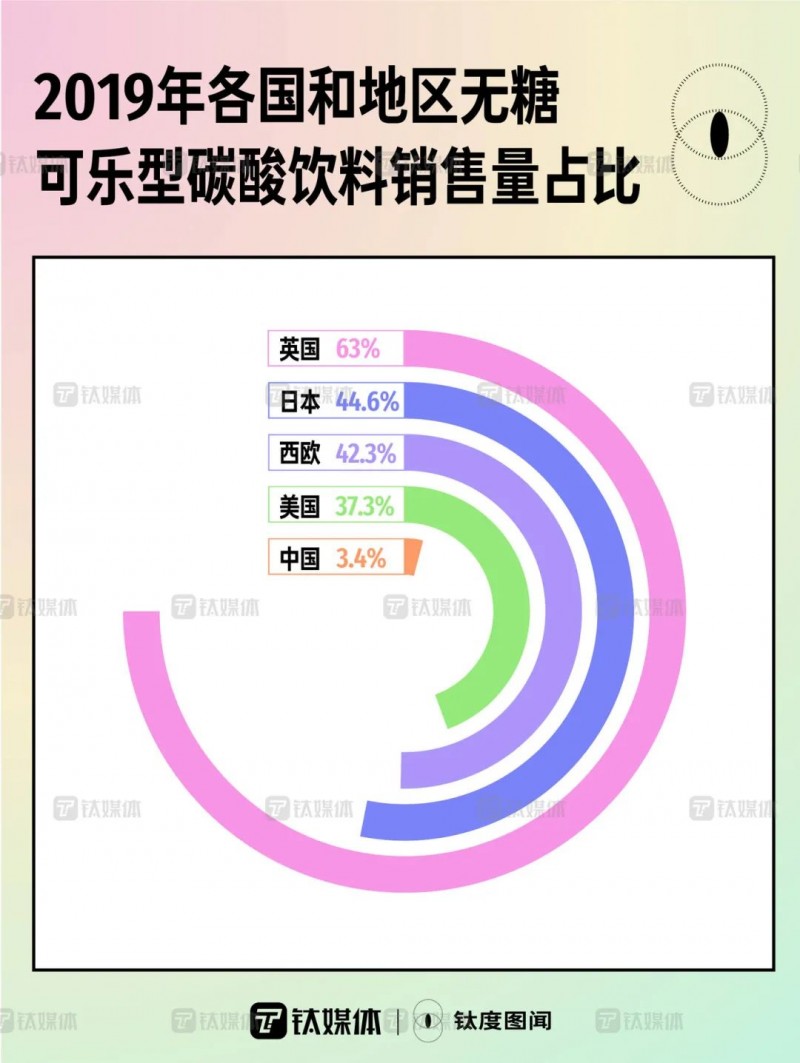

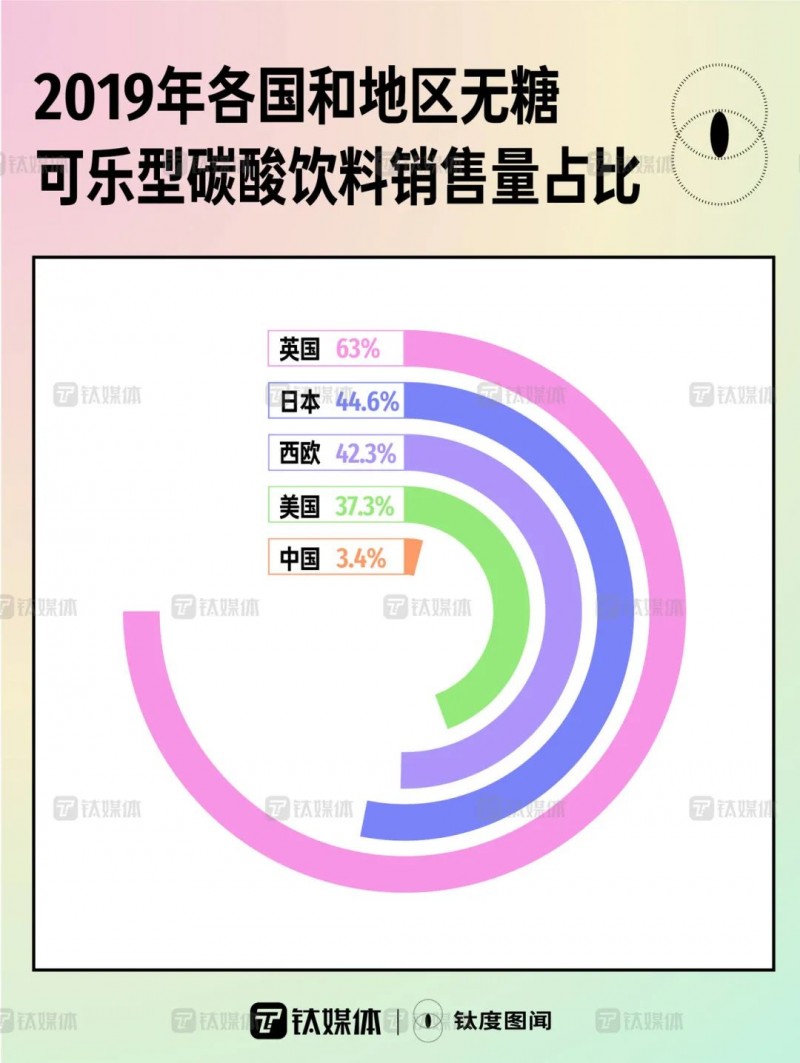

對比其他國家,2019年中國無糖可樂型碳酸飲料銷售占比僅為3.4%,而歐美國家占比達到30%以上,其中英國占比達到63%,日本則達到了44.6%。許多業內人次借此樂觀預測,中國依然處於無糖碳酸飲料發展初期,相較歐美國家至少還有十倍提升空間。

不過,中國軟飲料(包裝飲用水除外)銷售額增速數據顯示,中國軟飲料行業天花板已現,近年來保持個位數增長趨勢,2014-2019年復合增長率4.83%,預計未來增速將進一步下降,2019-2024年復合增長率為4.54%。

並且,受中國飲料下沉市場的售貨渠道限制,品牌方想開辟整體軟飲料市場,光靠營銷和線上售貨方式是不夠的。

中國各品牌方的渠道及終端利潤數據顯示,元氣森林憑借單價比較高,能給到經銷商、便利店等終端更多利潤分成。如今農夫山泉等老牌玩家也注意到了這個問題,經銷商、便利店等銷售終端,正在展開新一輪較量。

此外,軟飲料市場還受到喜茶、奈雪的茶等新茶飲企業夾擊。軟飲界新產品未來也只能在固有的存量市場內,爭得一片天地了。

(本文參考數據來源:*國家統計局、*CEIC、*世界銀行、*Euromonitor、*中商情報網、*中國產業信息、*智研咨詢、*美團、*大眾點評、*《第四消費時代》、*日本飲料協會、*伊藤園財報)