华莱士老板卖面包:3年开店200家,毛利达到70%

作者:Gawaine

來源:深氪新消費[ID:xinshangye2016]

封面來源:網絡

區別於去年的風光火熱,虧損、裁員、閉店,是今年烘焙業的高頻關鍵詞。

上半年的烘焙行業僅有1件融資,相比去年的18件,數量上直接斷崖式下跌。

各大烘焙品牌也不太滋潤。一年融資五輪的新式品牌墨茉點心局在年初被曝大幅裁員,盡管品牌方回應以“部門調整”緣故,但其門店的收縮依然昭示了烘焙行業開始“擠泡沫”了。

“烘焙第一股“的老品牌克莉斯汀,發布公告,確認其受疫情影響導致經營一度陷入停滯。

前兩年還說著長坡厚雪的烘焙業,今年的市場容量就已經不允許再有品牌野蠻生長了,就像過了季的小龍蝦,肉瘦膏少食客盡。

最初上海街頭的克莉絲汀

能玩的營銷,能聯名的風味都差不多用完了,過了連螺螄粉都能被當成面包餡兒的時代,消費者的理性回來了,味覺也恢復正常了,甚至在疫情下連錢包都不富裕了。

雖然潮水退了,但還是有一家烘焙品牌以飛快的速度在逆勢發展,僅用兩年,就開出了將近300家門店。

“3元面包店”的傳統定位

起家福建的烘焙品牌,可斯貝莉,最近兩年的生長速度讓業內業外都有些許側目。

尤其是疫情發生之後的2021和2022年,發展得更加迅速,平均一年開一百家店左右。

這個速度的擴張,在烘焙行業裏的體量絕對是重磅級的。

烘焙市場是高度分散的,從過往來看,這個品類開店速度並不快。即使是發展了數十年的老品牌,超過一千家店的也很少,比如好利來、85度c等;大部分烘焙品牌的門店數量都只發展在幾十家左右,且很少跨省,連鎖化的比率也不高,像上海的宜芝多、雲南的嘉華餅屋等。

為什麽可斯貝莉的發展可以這麽快?這個品牌在福建之外,消費者可能覺得沒怎麽聽過,但說起品牌所屬的創始人,全國人民都知道。

可斯貝莉正是華萊士創始人華懷慶的再創業項目。其在定位、策略和運營和管理中有諸多華萊士的影子。

與追求極致性價比的華萊士相同,可斯貝莉的身影幾乎不在任何商圈出沒,主打街邊速食與社區門店。其在2015年最初切入市場的時候,打出的名號就是“平價面包”,賣點旨在能吃又便宜。

不用鋪天蓋地的廣告,也不用把產品形容得天花亂墜。便宜,就是其最大的競爭力。

華萊士最初進入市場的時候給消費者打造的印象是“10塊錢3個漢堡”,這個定價的優勢牢牢圈住了下沉市場。

西式快餐的消費群體主要集中在年輕人群,特別是學生群體。也正是這樣一群人往往錢包有限,面對動輒一頓大幾十還不一定能吃飽的肯麥套餐,不少人都得再掂量掂量。

十來塊錢去肯德基只買得到一份薯條,但在華萊士卻可以買到一個套餐,消費決策的成本一下子銳減。

因為下沉市場的消費群體基本都聚集在社區和學校周圍,初期的可斯貝莉也采取了相似的做法。在社區和學校的位置布店,做了一款只要3元的面包來打市場,由此給消費者留下“3元面包店”的印象。

這個模式跑了4年,確認基本跑通之後,品牌在2019年開始了升級,從改名“Kissbaby”改名為“可斯貝莉”,並在門店和產品上都進行了迭代。

產品迭代之後的可斯貝莉選擇了靠攏烘焙行業目前最流行的“現制”方式,即在門店實行前店後廠的模式。在中央廚房預制好冷凍面團後運輸到門店的明檔廚房進行現烤現賣。

以目前情況來看,可斯貝莉營收的50%為店內現烤產品,20%來自與當地品牌或工廠合作的本地化食品。

在供應鏈上,可斯貝莉采取的方式是集合各地門店統一采購,與當地廠商或品牌合作代工,一個城市找3-5家發放訂單,生產符合當地門店用戶的產品。

“華萊士”的新組織模式

既是同一個創始人,可斯貝莉的組織模式自然與華萊士極為相似。

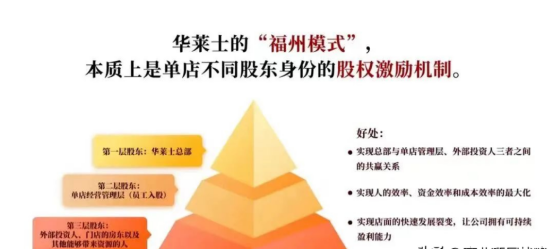

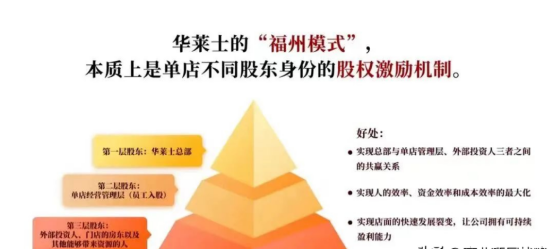

可斯貝莉在2019年進行升級之後,在組織管理上直接沿用了華萊士最初的“福州模式”之一,433股權結構。

詳細來說,“433”的結構,即為營運團隊出資占40%,外部門店開發團隊占30%,剩下30%歸公司後勤、其他門店利益相關者,包括上遊供應商、配送、倉庫、裝修等共同分配。

而華萊士集團,則專注於給門店提供技術、原料、物流、品牌輸出等支持,通過直營管理確保經營標準的統一。也就是說,門店生產經營用的物料,要找華萊士買;門店裝修、運營等設計,要找華萊士集團做。其他方面,自理即可。

得益於其管理模式的成功沿用,可斯貝莉的門店數量在2020年底就開到了50家,2021年年底達到160家,今年又與拓展到了300家左右。此輪融資後,可斯貝莉計劃3年內達到1000家門店規模,即對標好利來、幸福西餅等烘焙店擠入第一梯隊的體量。

華萊士能做出2萬家門店的規模,很大程度離不開其所采用的“合作連鎖模式”。區別於對外雇傭,華萊士以“門店眾籌、員工合夥、直營管理”為門店核心,讓員工與品牌形成利益共同體,從而提升效率。

“打工人變合夥人”的模式裏,可斯貝莉的聯合創始人曾經舉例了一個親眼所見的小事。是他巡店時,看到門店裱花師幾乎都會把裱花袋的奶油用得幹幹凈凈,因為利益相關,員工都會本能地避免浪費、節約成本。

別小看一點奶油的積少成多,員工合夥的模式之所以被餐飲界普遍推崇學習,還是因為其早已被數次驗證過成功。

華萊士集團自己投資的半天妖烤魚,開店數連續五年以100%的速度在增長。

小馬宋說:這個你看不起的炸雞漢堡品牌背後的餐飲集團,很可能未來真的會成為中國餐飲的王者。

觸類旁通。百果園的內部加盟,將部分老店“賣給”店長,以及從優秀店長中篩選部分轉為加盟商,並且在這些“內部加盟店”中導入合夥制,加盟商可以將股份賣給優秀員工。這一系列舉措給百果園的門店帶來了50-120%不等的營業額提升。

相似的內部合夥制模式放在喜家德,老板直投+內部員工低比例入股,在喜家德趕水餃皮的工人一年收入能有30萬。

除了股權結構之外,可斯貝莉在其門店的擴張上采取了“福州模式”的改良版,“翻牌式合夥加盟制度”。

因為烘焙行業成高度分散的狀態,現有的街頭烘焙小店分布零散,業態上多為個體戶單打獨鬥,其在規模化擴張、品牌營銷、員工留存等方面都存在著諸多困難。

華萊士集團則嘗試著利用這些現成的個體門店,用翻牌的方式,讓它們都變成“可斯貝莉”。這種操作看起來跟OYO酒店的擴張模式很像,但與OYO的翻牌式加盟還是有所區別。即被翻牌的門店也要以其“福州模式”的合夥制來經營,除了要對這些門店進行統一裝修改造、接入供應鏈,股份也需進行“433”制的分配。

總部在原材料供應上,只賺單店3個點的毛利,幾乎就算是不賺錢。

這種制度在2020年從福建、浙江、廣東市場起步,當年就有幾十家新店完成翻牌。據不完全數據統計,可斯貝莉自2020年開始計劃高速擴張之後,通過翻牌加入的門店占比接近一半。在廈門,這些門店的毛利據稱能達到65-70%以上。

恰逢當前的烘焙行業正好處於存量市場緊縮、增量市場難尋的環境下,大量分散店面和正在使用中的設備都可以視為“現成的資源”,翻牌式合夥加盟的制度,不失為提升存量市場價值的解法。

得益於其管理模式的成功沿用,可斯貝莉的門店數量在2020年底就開到了50家,2021年年底達到160家,今年又與拓展到了300家左右。此輪融資後,可斯貝莉計劃3年內達到1000家門店規模,即對標好利來、幸福西餅等烘焙店擠入第一梯隊的體量。

華萊士能做出2萬家門店的規模,很大程度離不開其所采用的“合作連鎖模式”。區別於對外雇傭,華萊士以“門店眾籌、員工合夥、直營管理”為門店核心,讓員工與品牌形成利益共同體,從而提升效率。

“打工人變合夥人”的模式裏,可斯貝莉的聯合創始人曾經舉例了一個親眼所見的小事。是他巡店時,看到門店裱花師幾乎都會把裱花袋的奶油用得幹幹凈凈,因為利益相關,員工都會本能地避免浪費、節約成本。

別小看一點奶油的積少成多,員工合夥的模式之所以被餐飲界普遍推崇學習,還是因為其早已被數次驗證過成功。

華萊士集團自己投資的半天妖烤魚,開店數連續五年以100%的速度在增長。

小馬宋說:這個你看不起的炸雞漢堡品牌背後的餐飲集團,很可能未來真的會成為中國餐飲的王者。

觸類旁通。百果園的內部加盟,將部分老店“賣給”店長,以及從優秀店長中篩選部分轉為加盟商,並且在這些“內部加盟店”中導入合夥制,加盟商可以將股份賣給優秀員工。這一系列舉措給百果園的門店帶來了50-120%不等的營業額提升。

相似的內部合夥制模式放在喜家德,老板直投+內部員工低比例入股,在喜家德趕水餃皮的工人一年收入能有30萬。

除了股權結構之外,可斯貝莉在其門店的擴張上采取了“福州模式”的改良版,“翻牌式合夥加盟制度”。

因為烘焙行業成高度分散的狀態,現有的街頭烘焙小店分布零散,業態上多為個體戶單打獨鬥,其在規模化擴張、品牌營銷、員工留存等方面都存在著諸多困難。

華萊士集團則嘗試著利用這些現成的個體門店,用翻牌的方式,讓它們都變成“可斯貝莉”。這種操作看起來跟OYO酒店的擴張模式很像,但與OYO的翻牌式加盟還是有所區別。即被翻牌的門店也要以其“福州模式”的合夥制來經營,除了要對這些門店進行統一裝修改造、接入供應鏈,股份也需進行“433”制的分配。

總部在原材料供應上,只賺單店3個點的毛利,幾乎就算是不賺錢。

這種制度在2020年從福建、浙江、廣東市場起步,當年就有幾十家新店完成翻牌。據不完全數據統計,可斯貝莉自2020年開始計劃高速擴張之後,通過翻牌加入的門店占比接近一半。在廈門,這些門店的毛利據稱能達到65-70%以上。

恰逢當前的烘焙行業正好處於存量市場緊縮、增量市場難尋的環境下,大量分散店面和正在使用中的設備都可以視為“現成的資源”,翻牌式合夥加盟的制度,不失為提升存量市場價值的解法。

適合炸雞店的

不一定適合烘焙店

2020年12月,湖北7家華萊士被查封,相關責任人被拘。原因是違規采購銷售未經疾控部門檢測的冷凍冷藏肉品。

2019年3·15期間,華萊士被爆雞翅掉在地上繼續賣、蟑螂滿地跑、漢堡過期繼續賣、油用黑了都不換。

就在最近,9月17日,華萊士的烤翅被消費者憤怒投訴上面居然有蒼蠅卵。

是的,中國本土最大的西式快餐品牌,幾乎也冠上了“最臟”的名號。

食品安全漏洞的管控在華萊士身上層出不窮,來源於合作連鎖模式有個很大的BUG:

從眼下來看,門店實際做得好不好吃、食品是否安全,其實和華萊士集團本身能否賺錢不產生直接聯系。

因為華萊士集團只需要側重於給門店提供技術、原料、物流、品牌輸出等支持,至於你把這些原料是否放到過期再使用,只能說全憑良心。

畢竟華萊士集團對於門店合夥人的篩選和監督機制遠不如麥當勞出售特許經營權那樣嚴格,麥當勞公司總部的管理人員經常對各地的分店進行巡回檢查、監督和控制,一旦發現問題,直接撤銷授權。

反觀烘焙市場,區域性是這個行業最大的特點。

主要原因還是現制烘焙品本身工序復雜,生產依賴人工,存儲時間又短,對供應鏈的要求自然非常高加之中央工廠的啟動成本也比較高。

所以大多數烘焙品牌在保證利潤最大化的情況下,選擇的都是做區域,像名氣比較大的好利來也沒有做到全國開花。

某某西餅倒是全國布點,但若說現制,則有些牽強。

早在2018年,其總部深圳的部分加盟商透露,某西餅總部有強制性規定,所有合作的城市加盟商,都必須從總部預定具有半年保質期的貨品,然後經過解凍加工才賣給消費者。並非其所宣傳的“新鮮現烤”。

所以烘焙行業難度最大,最具挑戰的就是全國化,同樣的難題,可斯貝莉也會遇到。

這個月月初,可莉貝斯拿到了數千萬的B輪融資,主要用於門店擴張,計劃在3年內達到1000家的門店規模。

相同的模式,換了市場,還能有相同的結果嗎。

雖然同出一門,但跟炸雞漢堡相比,烘焙生意裏千店計劃的難度,遠甚於常。

版权声明:

作者:pu

链接:https://www.aastel.com/archives/9862.html

文章版权归作者所有,未经允许请勿转载。

THE END